「フラット35(全期間固定金利の住宅ローン)」をランキング形式で比較! フラット35を取り扱う銀行は全国に1000社以上あるが、銀行によって金利、手数料、頭金が違うので、どの銀行がおすすめなのかを比較。さらに、子育てプラスなどの金利割引制度も説明する。

| フラット35金利ランキング |

-

目次

- ・フラット35の金利・手数料

・フラット35金利の推移

・メリット・デメリット

・審査基準

・団体信用生命保険

・借入可能額

・金利優遇制度

・頭金なし(フルローン)

フラット35の「金利」「手数料」

全期間固定の住宅ローンである「フラット35」は誰もが知っている商品で、政府系の独立行政法人である住宅金融支援機構が関与するものだ。最長35年の借り入れができ、金利タイプは「全期間固定金利型」のみとなっている。

住宅金融支援機構は直接販売しておらず(一部商品除く)、銀行、信用金庫などが販売窓口となっている。金利、手数料は各金融機関によって、若干違うので、よく比較して最もお得な金融機関で契約したい。

フラット35には、さまざまなタイプがある。通常商品の「フラット35」のほか、性能の高い住宅の場合金利を割引する「フラット35S」などがある。住宅性能に応じてポイントが付与され、金利が割り引かれる仕組みだ。まずは、フラット35の主力商品の最新金利をチェックしよう。

フラット35(通常商品)の主な金利(2024年4月) |

||

| 商品名 (返済期間) |

フラット20 頭金10% 返済期間15年~20年 |

フラット35 頭金10% 返済期間21年~35年 |

|---|---|---|

| フラット35 |

1.43%% |

1.82% |

|

フラット35 |

0.93%(1〜5年) |

1.32%(1〜5年) 1.82%(6〜35年) |

|

フラット35 |

0.43%(1〜5年) |

0.82%(1〜5年) 1.82%(6〜35年) |

通常、フラット35の金利といえば、頭金10%以上、借入期間21年〜35年の場合の金利を示すことが多い(上表の赤字)。借入期間が15年~20年の場合、「フラット20」とも呼ばれ、より低い金利での借り入れが可能になる。金利は、大半の金融機関が横並びになっている。

なお、上表の金利の適用には頭金10%が必要で、用意できないと0.4%近く金利が高くなるというデメリットがあるので気を付けたい。

さまざまな金利引下げ制度がある中で、最も利用されているのが「フラット35S」。当初5年間、金利が0.25%〜0.50%割引になる。新築住宅の大半は、このフラット35Sの対象となる。

【関連記事はこちら】>>来月の住宅ローン金利(フラット35、変動金利、10年固定)を予想! 金利の推移、今後の金利動向を確認しよう

フラット35保証型は、金利が低い

通常のフラット35は、住宅金融支援機構が各金融機関から住宅ローンを買い取るため、金利はほぼ横並びとなっている。

一方で、「保証型」は住宅金融支援機構は保証をするだけ。商品設計は各金融機関が行っているため、自由度があり、「頭金が多くなるほど、金利が低くなる」のが特徴だ。

アルヒ、住信SBIネット銀行など、ごく一部の金融機関だけが保証型のフラット35を投入している。通常のフラット35(頭金10%の商品)に比べて、最大で金利が0.1%以上低くなる。

住宅ローンの新規借り入れの際に頭金が10%以上用意できるなら、最有力候補となる。以下の一覧表を参考にしてほしい。

フラット35S(保証型)の主な商品・金利を比較(2024年4月) |

|||

| 銀行名 | 商品名 | 手数料 | 当初5年の金利 (通常35S比較) |

|---|---|---|---|

| 新規借入 | |||

| アルヒ |

スーパーフラット5S (頭金50%以上) |

借入額×2.2% |

1.16% (-0.66%) |

|

スーパーフラット6S (頭金40%以上) |

借入額×2.2% |

1.17% (-0.65%) |

|

|

スーパーフラット7S (頭金30%以上) |

借入額×2.2% |

1.18% (-0.64%) |

|

|

スーパーフラット8S (頭金20%以上) |

借入額×2.2% |

1.19% (-0.63%) |

|

|

スーパーフラット9S (頭金10%以上) |

借入額×2.2% |

1.31% (-0.51%) |

|

| 住信SBI ネット銀行 |

フラット35保証型S (頭金20%以上) |

借入額×2.2% |

1.25% (-0.57%) |

|

フラット35保証型S (頭金10%以上) |

借入額×2.2% |

1.31% (-0.51%) |

|

|

※6年目以降の金利は、+0.5%。団信込み。アルヒは「スーパーフラット(2ポイント)」の金利を採用 |

|||

| 借り換え | |||

| アルヒ | スーパーフラット(借り換え) | 借入額×1.1% (web借り換え) |

1.81% (-0.01%) |

| 住信SBI ネット銀行 |

フラット35保証型 | 借入額×2.2% |

1.81% (-0.01%) |

フラット35Sなど、多数の金利引き下げ制度も

「フラット35」には、さまざまな金利引き下げ制度(ポイント制)が用意されている。

2024年2月にスタートの「子育てプラス」は若年夫婦世帯を対象に、子供の人数に応じて金利を引き下げる。子供一人当たり、5年間にわたって金利を0.25%割り引く(1ポイント)。3人いる場合は、5年間にわたって金利を0.75%割り引く。

「フラット35S(Aプラン)」(2ポイント)は、代表的な割引制度で、ほぼすべての金融機関で取り扱う。耐震性、省エネルギー性などに優れた長期優良住宅について、フラット35の金利を最大5年間、0.50%引き下げる。

他にも、「フラット35リノベ(4ポイント)」「地域連携型」「維持保全型」などの金利優遇措置があるので、後述する。

手数料が低い金融機関は?

先ほど紹介した住信SBIネット銀行、アルヒの手数料は基本的に「借入額×2.2%」(一部の商品は「借入額×1.1%」)。

一方で、もっと手数料が低い金融機関もある。以下が主要な金融機関の手数料一覧だ。しかし、いくら手数料が低くとも、金利が高ければ意味がない。次のパートで、手数料を含めた「実質金利ランキング」を作成したので、手数料の低さに惑わされず、お得なフラット35を借りるようにしたい。

フラット35の手数料一覧【新規借入】

|

|||

| 銀行名 | 手数料 (定率型) | 最低手数料 | |

|---|---|---|---|

| 優良住宅ローン(新築の場合) | 借入額×0.8% | 11万円 | |

| 三井住友信託銀行 | 借入額×0.99% | 22万円 | |

| みずほ銀行 | 借入額×1.045% | 3.3万円 | |

| 楽天銀行 | 借入額×1.1% | 11万円 | |

| イオン銀行 | 借入額×1.87% | 11万円 | |

| りそな銀行 | 借入額×1.87% | ― | |

| 三井住友銀行 | 3.3万円(定額型) | ― | |

| 住信SBIネット銀行<保証型> | 借入額×2.2% | 11万円 | |

| アルヒ〈スーパーフラット9〉 | 借入額×2.2% | 22万円 | |

| ※「―」は記載なし。 | |||

新規借入のフラット35ランキング

「新規借入」のフラット35ランキング(主要銀行版)を作成したので参考にしてほしい。手数料などを込みにした「実質金利」が低い順に並んでいるので、お得なフラット35を見つけることができる(なお、上位に並んでいる「フラット35SのAプラン」は、当初10年間は表示されている金利が適用され、その後は金利が0.25%上昇するプラン)。

新規借入2024年4月最新 主要銀行版

フラット35

住宅ローン金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 1.514%

- 総返済額 3865万円

- 表面金利

- 年0.660%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 80,015円

①フラット35でトップ級の低金利

②ネット申込なら手数料が半額に(一部商品)

③本審査を含めても最短4日で審査できる

- 実質金利(手数料込)

- 1.603%

- 総返済額 3920万円

- 表面金利

- 年0.750%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 81,235円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

フラット35S・金利Aプラン(頭金10%以上)・21-35年固定

- 実質金利(手数料込)

- 1.727%

- 総返済額 4002万円

- 表面金利

- 年1.320%

- 手数料(税込)

- 借入額×0.8%

- 保証料

- 0円

- 毎月返済額

- 89,233円

フラット35の手数料が安い

上位は、頭金の比率が高いほど金利が低くなる「保証型」の商品(アルヒのスーパーフラット、住信SBIネット銀行の保証型)が並んでいる。1位のアルヒの「スーパーフラット5」は、頭金(自己資金)が50%以上必要なので、実際に借りられる人は少ないが、頭金が多いほど金利が低くなる「スーパーフラット」は魅力的だ。

このように、保証型の商品は低金利が魅力なので、ぜひ検討したい。

なお、全期間固定金利の住宅ローンは民間の銀行もラインアップしている。「審査は厳しいが、より金利の低い民間銀行の住宅ローンを借りたい」という人は、下記の「返済額シミュレーション(新規借入)」を活用してほしい。

借り換えのフラット35ランキング

続いて、「借り換え」のフラット35ランキング(主要銀行版)を見てみよう。

借り換えの場合、頭金は必要ないのが特徴だ。また、新規借入のように当初の金利割引がないので、金利はずっと一定となる。

借り換え2024年4月最新 主要銀行版

フラット35

住宅ローン金利ランキング

※借入金額2500万円、借入期間30年で試算

- 実質金利(手数料込)

- 1.881%

- 総返済額 3404万円

- 表面金利

- 年1.810%

- 手数料(税込)

- 借入額×1.1%

- 保証料

- 0円

- 毎月返済額

- 80,398円

①フラット35でトップ級の低金利

②ネット申込なら手数料が半額に(一部商品)

③本審査を含めても最短4日で審査できる

フラット35・手数料定率コース(借り換え)・21-35年固定

- 実質金利(手数料込)

- 1.884%

- 総返済額 3407万円

- 表面金利

- 年1.820%

- 手数料(税込)

- 借入額×0.99%

- 保証料

- 0円

- 毎月返済額

- 80,525円

30年の長期固定金利は競争力あり

- 実質金利(手数料込)

- 1.884%

- 総返済額 3407万円

- 表面金利

- 年1.820%

- 手数料(税込)

- 借入額×0.99%

- 保証料

- 0円

- 毎月返済額

- 80,525円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

借り換えについても、金利が低い保証型が上位にランクインしたほか、手数料を低く設定している銀行が上位に顔を並べた。

ちなみに、意外とくせものなのが「最低手数料」。通常は、借入額に手数料率をかけて手数料を出すが、最低手数料よりも少ない場合は、最低手数料分を支払うことになる。借入金額が少ない場合は最低手数料が適用されるため、「手数料率」が低い銀行が安いとは限らないのだ。

例えば、借入額が500万円だと、みずほ銀行が最も手数料が安くなる。みずほ銀行の最低手数料は3.3万円と他行に比べてかなり低く設定されている。借入金額が少ない場合は、最低手数料のチェックも忘れないようにしたい。

とはいえ、自分でそこまで調べるのは非常に大変だ。最低手数料なども加味してお得な商品を見つけたいのであれば、返済額シミュレーション(借り換え)を活用してほしい。

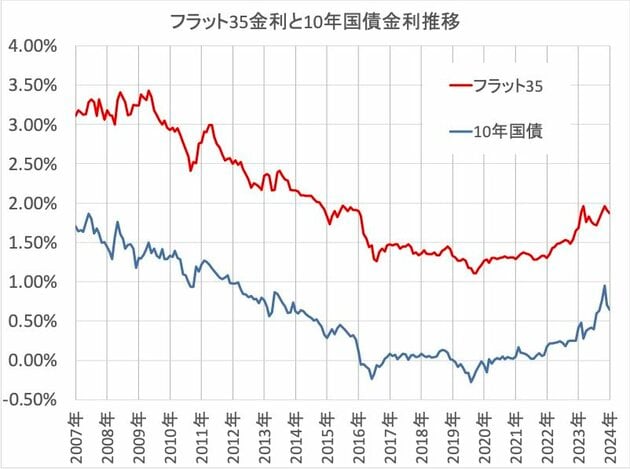

金利は「過去最低水準」で推移

低金利時代が続いている今、フラット35の金利も過去最低の金利水準を推移している。現在、どのくらい金利が低いのか見てみよう。

下記の表は、フラット35の直近18年間の金利推移を示したものだ(2017年9月までは団体信用生命保険料を含まない金利表示だったので、すべて団信保険料を含む金利に修正している)。

グラフを見ると、2007年当時の金利は約3%強。その後、3%前半をキープしながら次第に下がり続け、2019年9月には1.05%まで下がったが、その後、若干金利が上昇している。

とはいえ、現在フラット35は、史上最低の金利水準であるのは間違いない。しかも、2017年10月以降は、団信が見直され、手厚い内容になっており、金利面で見ると絶好の不動産の買い時と言えるだろう。

なお、フラット35の金利は、市場金利(長期金利)に連動している。長期金利については、日銀が0%を目標とするとしており(±0.50%の変動は許容する)、当面は、今の低金利状態が変わることはなさそうだ。

以下はフラット35の金利推移だ。

「フラット35」の金利推移(頭金10%、団信あり)

続きを見る

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

|---|---|---|---|

| 2024年4月 |

1.430% |

1.820% |

|

| 2024年3月 |

1.360% |

1.840% |

|

| 2024年2月 |

1.340% |

1.820% |

|

| 2024年1月 |

1.390% |

1.870% |

|

| 2023年12月 |

1.430% |

1.910% |

|

| 2023年11月 |

1.480% |

1.960% |

|

| 2023年10月 |

1.400% |

1.880% |

|

| 2023年9月 |

1.320% |

1.800% |

|

| 2023年8月 |

1.290% |

1.720% |

|

| 2023年7月 |

1.300% |

1.730% |

|

| 2023年6月 |

1.330% |

1.760% |

|

| 2023年5月 |

1.400% |

1.830% |

|

| 2023年4月 |

1.330% |

1.760% |

|

| 2023年3月 |

1.800% |

1.960% |

|

| 2023年2月 |

1.720% |

1.880% |

|

| 2023年1月 |

1.520% |

1.680% |

|

| 2022年12月 |

1.490% |

1.650% |

|

| 2022年11月 |

1.380% |

1.540% |

|

|

2022年10月 |

1.320% |

1.480% |

|

|

2022年9月 |

1.390% |

1.520% |

|

|

2022年8月 |

1.400% |

1.530% |

|

|

2022年7月 |

1.380% |

1.510% |

|

|

2022年6月 |

1.360% |

1.490% |

|

|

2022年5月 |

1.350% |

1.480% |

|

|

2022年4月 |

1.310% |

1.440% |

|

|

2022年3月 |

1.310% |

1.430% |

|

|

2022年2月 |

1.230% |

1.350% |

|

|

2022年1月 |

1.180% |

1.300% |

|

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

|

2021年12月 |

1.210% |

1.330% |

|

|

2021年11月 |

1.210% |

1.330% |

|

| 2021年10月 | 1.180% |

1.300% |

|

| 2021年9月 | 1.150% |

1.280% |

|

| 2021年8月 | 1.150% |

1.280% |

|

| 2021年7月 | 1.200% |

1.330% |

|

| 2021年6月 | 1.220% |

1.350% |

|

| 2021年5月 | 1.230% |

1.360% |

|

| 2021年4月 | 1.240% |

1.370% |

|

| 2021年3月 | 1.260% |

1.350% |

|

| 2021年2月 | 1.230% |

1.320% |

|

| 2021年1月 | 1.200% |

1.290% |

|

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

| 2020年12月 | 1.220% |

1.310% |

|

| 2020年11月 | 1.220% |

1.310% |

|

| 2020年10月 | 1.210% |

1.300% |

|

| 2020年9月 | 1.250% |

1.320% |

|

| 2020年8月 | 1.240% |

1.310% |

|

| 2020年7月 | 1.230% |

1.300% |

|

| 2020年6月 | 1.220% |

1.290% |

|

| 2020年5月 | 1.230% | 1.300% | |

| 2020年4月 | 1.230% | 1.300% | |

| 2020年3月 | 1.190% | 1.240% | |

| 2020年2月 | 1.230% |

1.280% |

|

| 2020年1月 | 1.220% |

1.270% |

|

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

| 2019年12月 | 1.160% |

1.210% |

|

| 2019年11月 | 1.120% |

1.170% |

|

| 2019年10月 | 1.060% |

1.110% |

|

| 2019年9月 | 1.050% |

1.110% |

|

| 2019年8月 | 1.110% |

1.170% |

|

| 2019年7月 | 1.120% |

1.180% |

|

| 2019年6月 | 1.210% | 1.270% | |

| 2019年5月 | 1.230% | 1.290% | |

| 2019年4月 | 1.210% | 1.270% | |

| 2019年3月 | 1.220% | 1.270% | |

| 2019年2月 | 1.250% | 1.310% | |

| 2019年1月 | 1.260% | 1.330% | |

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

| 2018年12月 | 1.320% | 1.410% | |

| 2018年11月 | 1.350% | 1.450% | |

| 2018年10月 | 1.330% | 1.410% | |

| 2018年9月 | 1.310% | 1.390% | |

| 2018年8月 | 1.290% | 1.340% | |

| 2018年7月 | 1.290% | 1.340% | |

| 2018年6月 | 1.310% | 1.370% | |

| 2018年5月 | 1.300% | 1.350% | |

| 2018年4月 | 1.300% | 1.350% | |

| 2018年3月 | 1.290% | 1.360% | |

| 2018年2月 | 1.320% | 1.400% | |

| 2018年1月 | 1.300% | 1.360% | |

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

| 2017年12月 | 1.270% | 1.340% | |

| 2017年11月 | 1.300% | 1.370% | |

| 2017年10月 | 1.290% | 1.360% | |

| 2017年9月 |

1.020% (+団信0.358%) |

1.080% (+団信0.358%) |

|

| 2017年8月 |

1.040% (+団信0.358%) |

1.120% (+団信0.358%) |

|

| 2017年7月 |

1.030% (+団信0.358%) |

1.090% (+団信0.358%) |

|

| 2017年6月 |

1.010% (+団信0.358%) |

1.090% (+団信0.358%) |

|

| 2017年5月 |

0.980% (+団信0.358%) |

1.060% (+団信0.358%) |

|

| 2017年4月 |

1.010% (+団信0.358%) |

1.120% (+団信0.358%) |

|

| 2017年3月 |

1.010% (+団信0.358%) |

1.120% (+団信0.358%) |

|

| 2017年2月 |

0.990% (+団信0.358%) |

1.100% (+団信0.358%) |

|

| 2017年1月 |

1.020% (+団信0.358%) |

1.120% (+団信0.358%) |

|

| 年月 | フラット20金利 (返済期間15年~20年) |

フラット35金利 (返済期間21年~35年) |

|

| 2016年12月 |

1.030% (+団信0.358%) |

1.100% (+団信0.358%) |

|

| 2016年11月 |

0.930% (+団信0.358%) |

1.030% (+団信0.358%) |

|

| 2016年10月 |

0.950% (+団信0.358%) |

1.060% (+団信0.358%) |

|

| 2016年9月 |

0.960% (+団信0.358%) |

1.020% (+団信0.358%) |

|

| 2016年8月 |

0.830% (+団信0.358%) |

0.900% (+団信0.358%) |

|

| ※頭金10%以上の金利。2017年9月以前は、フラット35の団信は年払い方式で、金利に換算すると約0.358%を別途支払っていた。出典:住宅金融支援機構「フラット35金利」 | |||

フラット35のメリット、デメリットは?

改めて、フラット35のメリット・デメリットを確認しよう。

フラット35の最大のメリットは、借り入れ時に返済終了までの金利が確定(固定)されるため、市場金利の上昇などで毎月返済額が変わることはなく、安定した返済計画が立てられること。

また、民間銀行の自社住宅ローンより審査が通りやすい。年収が少ない人や個人事業主、年齢の若い世代でも借りやすい。

一方、デメリットは、変動金利に比べて金利が高めであること。また、最低でも1割の頭金がないと高い金利が適用される。当初の手数料は、借入金額✕2.2%もかかる銀行が多く、借り入れ当初の負担がかなり重いといえる。

実際の借り入れは、窓口となる全国の金融機関で行う。大半の金融機関が、自社住宅ローンとともに、フラット35を取り扱っている。

資金使途、年齢など審査基準は?

フラット35の審査基準・借入条件はどうなっているのだろうか。

審査で重視するのは、前年度の年収だけだ。勤続年数、勤務先、家族構成などによって審査で落とすことはあまりなく、民間の銀行よりも審査基準は緩めだ。以下が主な審査基準となる。

フラット35の審査基準(参考:「フラット35「利用条件」) |

|

| 借入額 | 100万円以上8,000万円以下(1万円単位) |

| 借入期間 | 15年〜35年(1年単位) |

| 融資を受けられるエリア | 全国 |

| 使いみち (資金使途) |

・建設費※1または購入価額(非住宅部分に係るものを除く※2)以内 ・住宅金融支援機構が定めた技術基準に適合する住宅 ・親族居住用住宅 ・借換融資 ・借地 |

| 年齢(借入時) |

70歳未満(親子リレー返済を除く) |

| 年齢(完済時) | 80歳未満 |

| その他条件 | 火災保険加入、保証人不要、団信は任意加入。 |

|

※上記の審査基準は申し込みをする際の目安であり、基準を満たしているからといって必ず借りられるわけではない |

|

また、2023年4月から「住宅金融支援機構が定めた技術基準」のうちに、「新築物件の省エネ基準適合」が加わった。つまり新築物件については、以下の条件を満たしていなければ、フラット35が利用できない。

・建築物エネルギー消費性能基準 のいずれか

【関連記事】>>2023年4月からフラット35の制度が改定!新築は省エネ住宅でなければフラット35が利用できなくなる

フラット35の団信は、任意加入

団体信用生命保険(団信)についても触れておこう。団信とは、万が一のとき(死亡、身体障害など)に住宅ローンの返済が免除される保険のことだ。

民間の銀行は団信の加入が義務付けれられているのに対して、フラット35は団信の加入が義務付けられていない。健康上の問題がある人は、団信の審査で加入を断られることがあり、民間の銀行では住宅ローンを借りられない。フラット35であれば団信に入らないという選択肢も取れるので、健康上の不安があっても借りられるということだ。

団信のラインアップについては、3種類ある。

1、通常の団信(金利に含まれている)

通常の団信(新機構団信、金利に含まれている)は「死亡+身体障害」になった時を保障するもの。民間銀行の団信が「死亡+高度障害」を保障範囲とするが、これよりも適用範囲が広い。

この「身体障害」とは、身体障害者福祉法に定める1級、2級に該当して、障害者手帳を受けたときに住宅ローンの支払いが免除される。「人工透析を受けて、日常生活が極度に制限された(障害1級)」などの状態は、民間の銀行の団信では保障されないが、フラット35の団信(機構団信)であれば、保障される。

現在、フラット35の金利には団信保険料が含まれているが、もし加入しない場合は、金利が0.2%差し引かれる。

2、3大疾病付機構団信

3大疾病付機構団信は、死亡・所定の高度障害状態の他、 3大疾病(がん・急性心筋梗塞・脳卒中)が原因で一定の要件に該当した場合、住宅ローンの返済が免除となる制度だ。加入は、15歳以上、51歳未満とかなり広めだ。さらに、公的介護保険制度で、「要介護2〜要介護5」に該当した場合も、保障される。団信保険料として、借入金利に+0.24%する必要がある。

3、デュエット(夫婦連生団信)

デュエット(夫婦連生団信)については、連帯債務者である夫婦2人で加入することができる制度。夫婦のどちらか一方の加入者が死亡または所定の高度障害状態になった場合を保障する。団信保険料として、借入金利に0.18%上乗せする必要がある。

借入可能額は、年収で決まる

フラット35の借入可能額は、「前年の年収」「金利」から、自動的に計算できる。個人事業主、フリーランスであるために収入が不安定でも、前年の年収が0円でなければ問題なく借りられる。

ただし、年収に占める年間合計返済額の割合(=総返済負担率)が決められており、以下のようになっている。

・年収400万円未満=総返済負担率30%以下

・年収400万円以上=総返済負担率35%以下

そこで、年収別の借入可能額(目安、平均的な金利で試算)をシミュレーションしてみた。なお、審査では年収以外にも職業、勤続年数、担保となる不動産の状況なども参照することがあるため、目安と考えよう。

◆フラット35の住宅ローンの借入可能額(年収別) |

||

| 年収 | 借入可能額(目安) | 月々の返済額 |

| 200万円 | 1,552万円 | 5.0万円 |

| 300万円 | 2,328万円 | 7.5万円 |

| 400万円 | 3,622万円 | 11.7万円 |

| 500万円 | 4,528万円 | 14.6万円 |

| 600万円 | 5,433万円 | 17.5万円 |

| 700万円 | 6,339万円 | 20.4万円 |

| 800万円 | 7,244万円 | 23.3万円 |

| 900万円 | 8,000万円 | 25.8万円 |

| 1,000万円 | 8,000万円 | 25.8万円 |

|

※新規借入、35年固定金利は1.82%(頭金10%以上)、借入期間35年としてシミュレーション。ボーナスなし、別途手数料等が必要。フラット35の借入限度額は8,000万円。住宅金融支援機構「年収から借入可能額を計算」を参照。2024年4月調査 |

||

【関連記事はこちら】>>わずか10秒で、年収などから借入可能額を試算!「借入可能額シミュレーション」

さまざまな金利優遇制度を用意

金利引き下げ制度で、最大10年、▲0.5%引き下げ

「フラット35」は年々、多様な金利引き下げパターンが追加され、複雑になってしまったため、「ポイント制」が導入された。

金利引き下げメニューごとにポイントを定め、合計ポイント数に応じて金利引き下げ内容(引き下げ幅および引下げ期間)が決まる制度だ。8ポイントなら、10年間0.5%も金利が引き下げられる。

フラット35の合計ポイント別の金利引き下げ

| 合計ポイント数 | 当初5年間 | 6年目~10年目 |

|---|---|---|

| 1ポイント | ▼0.25% | ―― |

| 2ポイント | ▼0.50% | ―― |

| 3ポイント | ▼0.75% | ―― |

| 4ポイント | ▼1.00% | ―― |

| 5ポイント | ▼1.00% | ▼0.25% |

| 6ポイント | ▼1.00% | ▼0.50% |

| 7ポイント | ▼1.00% | ▼0.75% |

| 8ポイント | ▼1.00% | ▼1.00% |

| 9ポイント | ▼1.00% |

▼1.00% さらに11~15年目は、 ▼0.25% |

独立行政法人住宅金融支援機構「フラット35子育てプラスが新登場」から作成。子育てプラスを利用しない場合は4ポイントが上限。

ポイントが付く「金利引き下げメニュー」は以下の通りだ。

従来通り、「フラット35S(金利Aプラン)」は2ポイント(=5年間、0.50%引き下げ)、「フラット35リノベ(金利Aプラン)」は4ポイント(=5年間、1.00%引き下げ)が適用となる。

「子育て世帯」「管理・修繕を行っている住宅」などにも金利の割引を適用する。

子育てプラス(18歳未満の子供で、夫婦のいずれかが40歳未満の世帯が対象)は新設の制度で、子供一人につき1ポイントが適用となる。

「長期優良住宅」「予備認定マンション」「管理計画認定マンション」「安心R住宅」「インスペクション実施住宅」「既存住宅売買瑕疵保険付保住宅」などを取得できる住宅は多い。従来、「フラット35S(Aタイプ)」=2ポイントの対象となる住宅は多かったが、「長期優良住宅」= 1ポイントも同時に取れる住宅は多いため、金利の割引が拡充されたといえる。

新たな金利引き下げ制度の引き下げポイント

| 子育てプラス | |

|---|---|

| 子育てプラス(18歳未満の子供がいて、夫婦のいずれかが40歳未満) |

子供1人につき、 1ポイント |

| 1.住宅性能 | |

| フラット35S(ZEH) | 3ポイント |

| フラット35S(金利Aプラン) | 2ポイント |

| フラット35S(金利Bプラン) | 1ポイント |

| フラット35リノベ(金利Aプラン) | 4ポイント |

| フラット35リノベ(金利Bプラン) | 2ポイント |

| 2.管理・修繕 | |

| 長期優良住宅 | 1ポイント |

| 予備認定マンション | 1ポイント |

| 管理計画認定マンション | 1ポイント |

| 安心R住宅 | 1ポイント |

| インスペクション実施住宅 | 1ポイント |

| 既存住宅売買瑕疵保険付保住宅 | 1ポイント |

| 3.エリア | |

| 子育て支援 | 2ポイント |

| 空き家対策※2023年4月申し込み分から新設 | 2ポイント |

| 地域活性化 | 1ポイント |

| 地方移住支援型 | 2ポイント |

※1~3のグループについて、各1つの金利引き下げメニューのみ選択可能。

独立行政法人住宅金融支援機構ホームページから著者作成

フラット35Sとは?

「フラット35S」は、耐震性、省エネルギー性などに優れた長期優良住宅の購入・建築を行う場合、フラット35の金利を5年間、最大0.50%引き下げるというもの。中古住宅の購入にも使えるメリットがある。ただし、建物の技術基準によって、金利の引き下げ幅が0.25%になるケースもあるのでしっかり確認しよう。最近の建物であれば、大半がフラット35S(金利Aプラン)に適合している。借り換えには対応していない。

フラット35Sには、以下の2つのプランがある。

フラット35S「金利Aプラン」(2ポイント)

フラット35S「金利Bプラン」(1ポイント)

参考:「フラット35S金利Aプラン」の住宅の技術基準

【新築住宅の基準】

以下の(1)から(5)までのうち、いずれか1つ以上の基準を満たす住宅であること。

省エネルギー性

(1)一次エネルギー消費量等級4の住宅で、かつ、一次エネルギー消費量等級6の住宅

(2)一次エネルギー消費量等級5以上の住宅で、かつ、一次エネルギー消費量等級4または5の住宅

耐震性

(3)耐震等級(構造躯体の倒壊等防止)2以上の住宅

バリアフリー性

(4)高齢者等配慮対策等級3以上の住宅

耐久性・可変性

(5)劣化対策等級3の受託で、かつ、維持管理対策等級2以上の住宅(共同建て住宅などについては、一定の更新対策が必要)

出典:住宅金融支援機構「【フラット35S】の住宅の条件」

フラット35リノベとは

「フラット35リノベ」は、中古住宅を購入し、性能を向上させるリフォームを行った場合、住宅の費用とリフォーム代に対して金利を5年間、1.0%引き下げるというもの。ただし、住宅金融支援機構が定めた技術基準を満たしている必要がある。フラット35Sとの併用はできない。中古住宅を購入し、住宅のリフォームを考えている人はぜひ検討したい。借り換えには対応していない。

フラット35リノベには、以下の2つのプランがある。

フラット35リノベ「金利Aプラン」(4ポイント)

フラット35リノベ「金利Bプラン」(2ポイント)

参考:【フラット35】リノベ( 金利Aプラン)の住宅の要件

次表の(1)~(7)のうち、いずれか1つ以上を満たすリフォーム工事を行うこと。リフォーム工事後に次のいずれかの基準に適合しており、選択した基準に関する工事が行われた住宅であること。

省エネルギー性

(1)断熱等性能等級4以上の住宅で、かつ、一次エネルギー消費量等級6の住宅

(2)断熱等性能等級5以上の住宅で、かつ、一次エネルギー消費量等級4以上の住宅※1

耐震性

(3)耐震等級(構造躯体の倒壊等防止)2以上の住宅

(4)免震建築物

バリアフリー性

(5)高齢者等配慮対策等級3以上の住宅

耐久性・可変性

(6)長期優良住宅(維持保全計画認定※2も含む。)

(7)劣化対策等級3の住宅で、かつ、維持管理対策等級2以上の住宅(共同建て住宅などについては、一定の更新対策が必要)

出典:住宅金融支援機構「【フラット35】リノベの住宅の条件」

このほか、住宅金融支援機構は、地方公共団体と連携した「フラット35子育て支援型・地域活性化型」などを用意しており、さまざまな優遇プランがある。さらに新築だけでなく、借り換えにも対応している。その詳細については、フラット35の金利を最大「16年間、0.5%引き下げる」おいしい制度を見逃すな! で解説している。

フラット35維持保全型とは

「フラット35維持保全型」(1ポイント)は、維持保全・維持管理に配慮した住宅や、既存住宅の流通に資する住宅を取得する場合、借入当初5年間、金利を0.25%引き下げるというもの。2022年4月以降に始まった制度で、以下の住宅である旨の適合証明書の交付を受けることが要件となっている。

① 長期優良住宅(新築住宅、中古住宅)

② 予備認定マンション(新築マンションのみ)

③ 管理計画認定マンション(中古マンションのみ)

④ 安心R住宅(中古住宅のみ)

⑤ インスペクション実施住宅(中古住宅のみ)

⑥ 既存住宅売買瑕疵保険付保住宅(中古住宅のみ)

※出典:住宅金融支援機構【フラット35】から抜粋

さらに、①長期優良住宅であれば、「フラット35S(金利Aプラン)」と併用することができるため、大変お得な制度だ。

なお、「フラット35維持保全型」は、2024年3月31日申込受付分までの期限付き制度。予算に達した時点で受け付けが終了するため、検討している人は早めに申し込む必要がある。

フラット35S(ZEH)とは

「フラット35S(ZEH)」(3ポイント)は、「ZEH」などの基準に適合する住宅を購入した場合、借り入れ当初から5年間、金利が0.75%引き下げられるというもの。

ZEH(ゼッチ)住宅とは、ネット・ゼロ・エネルギー・ハウスの略称であり、年間の1次エネルギー消費量の収支をゼロにすることを目指した住宅のこと。建物の断熱性を高めたり、高効率な設備システムを導入するなどして、消費エネルギーを抑え、従来より20%以上の省エネを達成することが主な条件だ。(参照:経済産業省 資源エネルギー庁「省エネポータルサイト」)

なお、ZEH住宅には、「ZEH」「Nealy ZEH」「ZEH Oriented」の3種類があり、それぞれの概要は以下の通りだ。

ZEH住宅の種類と内容 |

||

| ZEH | 太陽光発電等によって、消費エネルギーの100%をまかなえるもの。 | |

| Nearly ZEH | 太陽光発電等によって、消費エネルギーの75%以上まかなえるもの。主に寒冷地や低日射地域、多雪地帯などの地域に限り適用される。 | |

| ZEH Oriented |

ZEHの基準を満たす断熱性と省エネ性を備え、太陽光パネル等の再生可能エネルギーの発電装置がないもの。主に都市部狭小地の二階建て以上および多雪地域に限り適用される。 |

|

フラット35S(ZEH)は、金利引き下げ幅が非常に大きい制度なので、ZEH住宅の購入を考えている場合は、ぜひとも活用したい。

「地域連携型」など自治体と連携した金利優遇も

フラット35には、その他の金利優遇制度もある。

「地域連携型(子育て支援・空き家対策)」(2ポイント)

「地域連携型(地域活性化)」(1ポイント)

「地方移住支援型」(2ポイント。単独利用の場合は、5年間・金利▲0.60%)

これらは、地方自治体と住宅金融支援機構が提携したもので、住宅を購入する場所の自治体が取り組んでいないと使えない。詳細は以下の記事を確認しよう。

【関連記事はこちら】>>フラット35の金利優遇制度「35S」「リノベ」「子育て支援型」「地域連携型」とは?最大16年間、0.5%引き下げ可能

頭金なし(フルローン)なら、別ローンで調達可能

通常、フラット35では10%の頭金を支払わなければ、金利が0.4%近くアップしてしまう。そのため、多くの人が、なんとか頭金10%を用意して、金利が低い住宅ローンを借りようとする。

しかし、裏技が存在する。手持ちの資金がなく、頭金なし(100%フルローン)で借りたい人には、住信SBIネット銀行、アルヒ、イオンなどが頭金分を、別のローン(変動金利)で貸してくれるのだ。

90%はフラット35(頭金10%以上)の低い金利で借りて、残りの10%は多少高くなるが、下記のローンで借りればいい。金利は以下の通りだ。

頭金を別途、借りられる金融機関(金利タイプは変動金利、2024年3月現在) |

|

| 銀行名「商品名」 | 金利 |

|---|---|

| 住信SBIネット銀行「フラットパッケージローン(変動金利)」 | 1.750% |

| アルヒ「ARUHIフラットα」 |

3.240% |

| 優良住宅ローン「【フラット35】プラスワン」 | 2.725% |

| イオン銀行「イオン【プラス】」 | 2.975% |

| りそな銀行「りそなフラットON(変動金利)」 | 3.475% |

物件価格に対して100%まで借り入れるための住宅ローンは、金利にはかなり幅がある。当然、なるべく金利が低い方が有利なので、10%分を借りるための住宅ローンだけで見れば、住信SBIネット銀行が最も有利だ。住信SBIネット銀行の場合、全疾病に対応した補償も付いているのでよりお得だろう。

なお、上記の表は全て変動金利だ。固定金利で借りたいというのであれば、住信SBIネット銀行や、りそな銀行が固定金利も用意している。

【関連記事はこちら】>>[住信SBIネット銀行の住宅ローンの金利・手数料は?]

お得な住宅ローンは、総支払額で探そう

以上が、フラット35の金利、手数料、特徴だ。簡単にまとめてみよう。

フラット35は、年収の少ない人や個人事業主でも審査に通りやすい。頭金の額によって、有利な商品は変わってくる。なお、各社は、常に新しい商品を投入したり、金利を変更したりしているので、正確に調べるのであれば、毎月更新している「返済額シミュレーション」などを使うのがいいだろう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2023年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

住宅ローンの専門らしく、商品の品揃えが斬新で豊富。モーゲージバンク(住宅ローンを専門に取り扱う金融機関)のトップとして、保証型をいち早く導入した点でも意欲的ですし、一定の評価はできますね。

※保証型とは、金利、商品設計を独自に決めた低金利の住宅ローン

金利が低いのも魅力です。

ただし、商品の入れ替えが激しく、分かりにくいところがあります。金利は低いですが、手数料は安くないですね。

フラット35を取り扱う中では、審査がもの凄く早いです。例えば、事前審査の結果は最短で1日。朝に申し込めば、夕方にはわかるというのがウリです。スムーズにいけば、本審査を含めても4日で審査が通ります。急ぎたい人にはいいでしょう。

契約は必ず店舗で行うので、時間が取られます。それと担当者のレベルがバラバラで、当たり外れもあります。