マンションや戸建住宅などの住宅価格が上昇し、住宅ローンの金利も上がり始めていて、住宅購入を考えている人にとっては厳しい環境になりつつある。そのため、住宅が売れにくくなると考えられ、住宅を分譲するディベロッパーの開発姿勢に変化がみられるようになってきた。住宅の購入を考えている人は注意しておく必要がありそうだ。(住宅ジャーナリスト・山下和之)

住宅ローンの金利上昇が本格化しつつある

住宅ローン金利の上昇が本格化しつつある。住宅ローンには変動金利型と固定金利型がある。変動金利型は政策金利である短期金利に連動し、固定金利型は金融市場の長期金利の影響を受ける。

2022年あたりから世界的に長期金利が上がり始めたため、固定金利型のローン金利がジワジワと上がりだしている。短期金利は日銀の大規模緩和政策によってマイナスに据え置かれていたため、変動金利型は超低金利が続いていた。

しかし、2024年には日銀が短期金利の引き上げに踏み切り、マイナス金利政策に終止符を打ったことで、いよいよ金利のある世界に突入。これにより、変動金利型の金利も上昇を始めた。2025年3月までは、大手銀行の最優遇金利は0.3%台から0.5%台で利用できていたが、4月以降は0.5%台から0.7%台へと上昇している。景気が順調に推移すれば、年内にもう一段の短期金利の引き上げがあるとの見方もあり、本格的な金利上昇の局面に入る可能性が高まっている。

【関連記事】>>6月以降の変動金利は据え置き、固定金利は大幅上昇になるか? 住宅ローン選びで後悔しない方法を解説!

金利上昇で返済負担が増えて借入可能額が減る

では、金利アップの影響はどの程度なのか試算してみよう。まずは図表1をご覧いただきたい。

図表1 金利上昇で、借入可能額は減少

※設定条件:35年元利均等・ボーナス返済なし・

| 金利 |

借入額100万円あたりの 毎月返済額 |

返済負担率35%の年収別借入可能額 | |||

|---|---|---|---|---|---|

| 400万円 | 600万円 | 800万円 | 1,000万円 | ||

| 0.5% | 2,595円 | 4,490万円 | 6,740万円 | 8,990万円 | 1億2,330万円 |

| 1.0% | 2,822円 | 4,130万円 | 6,200万円 | 8,260万円 | 1億330万円 |

| 1.5% | 3,061円 | 3,810万円 | 5,710万円 | 7,620万円 | 9,520万円 |

| 2.0% | 3,312円 | 3,520万円 | 5,280万円 | 7,040万円 | 8,800万円 |

| 2.5% | 3,574円 | 3,260万円 | 4,890万円 | 6,520万円 | 8,160万円 |

| 3.0% | 3,848円 | 3,030万円 | 4,540万円 | 6,060万円 | 7,570万円 |

金利が0.5%であれば借入額100万円当たりの毎月の返済額は2,595円。5,000万円の借り入れだと2,595円の50倍で12万9,750円。それが0.5%上がって1.0%になると、100万円当たり毎月の返済額は2,822円に増える。5,000万円の借り入れだと14万1,100円になる。月額にして1万1,350円、年間では13万6,200円の増額。1.0%上がった場合は、15万3,050円だから月額2万3,300円、年間では27万9,600円の負担増となる。

返済額が増えると借入可能額が減ってしまう。返済負担率(年収に占める返済額の割合)を、多くの銀行が審査基準の上限としている35%とした場合、年収600万円では、金利0.5%では借入可能額は6,740万円だが、金利1.0%だと6,200万円に、金利2.0%では5,280万円に減ってしまう。0.5%なら買えたものが、金利上昇で買えなくなってしまうケースが出てくる。

金利の上昇は分譲住宅の減少につながる

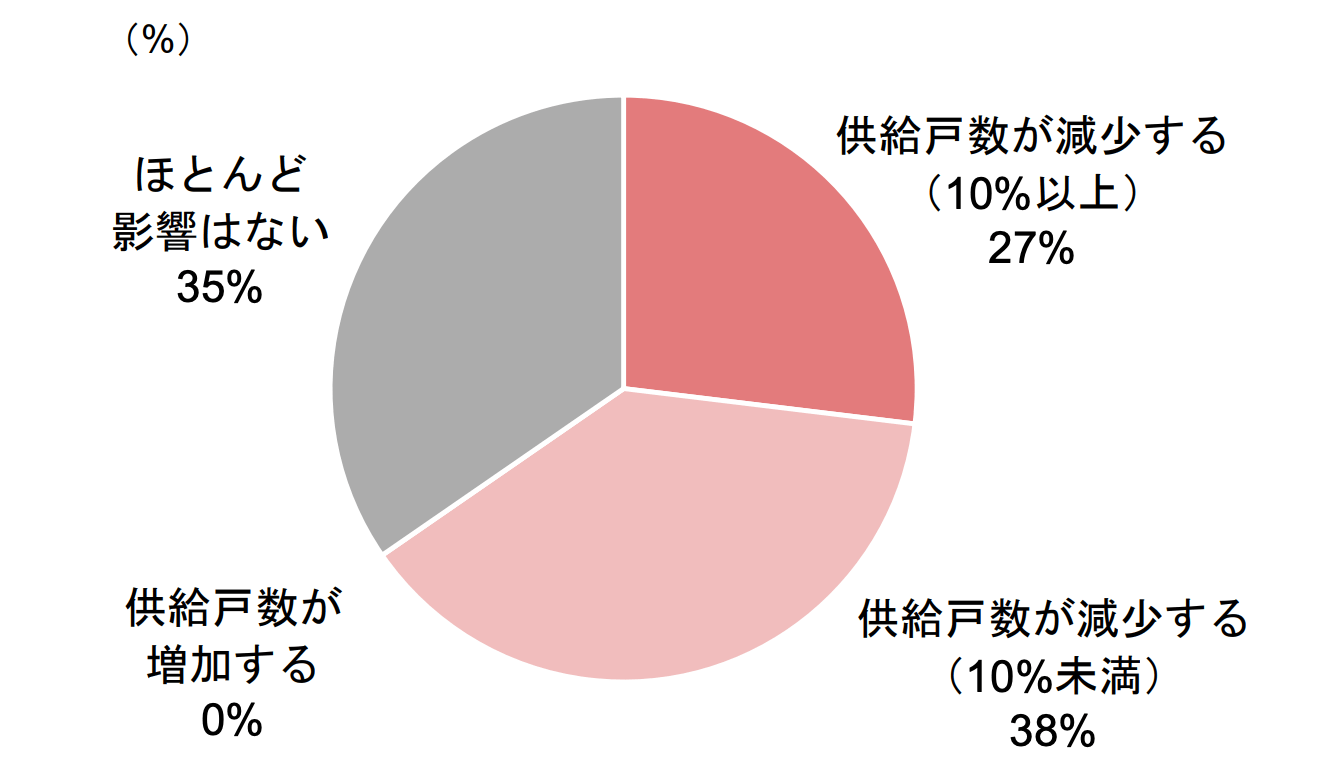

住宅ローンの金利が上昇すると返済負担が増え、住宅購入への意欲が下がる。結果として住宅の売れ行きが鈍化し、分譲会社による住宅の開発や供給にも影響を及ぼす可能性が出てくる。三菱UFJ信託銀行 不動産コンサルティング部が、マンションや建売住宅を手がけるディベロッパーを対象に行った調査でも、金利の上昇により住宅の供給数が減ると答えた企業が多かった。

図表2にあるとおり、「供給数が減少する(10%以上)」と回答した企業が27%、「供給数が減少する(10%未満)」が38%となっており、合計すると65%、およそ3社に2社が金利の上昇による分譲住宅の供給が減少すると見込んでいる。

図表2 住宅ローンが0.5%上昇した場合に首都圏の新築マンション市場に生じる供給戸数の増減予測(単位・%)

そもそも、このところ、分譲住宅の供給数は減少傾向にある。不動産経済研究所によると、首都圏の新築マンションの発売戸数は2021年には3万3,636戸だったのが2024年には2万3,003戸まで減っている。それがさらに減るとなると、購入希望者にとっては選択肢が少なくなる上、新築マンションの希少性が高まり、価格高騰に拍車がかかり、ますます買いにくくなって行くことになる。

価格の上昇で必要なローン借入額が増加する

その価格高騰の懸念は、2025年の半ばから後半もまだ続きそうである。土地の仕入れ値が高まり、資材高や人手不足による人件費の上昇などで建築費も上がり、新築の分譲価格だけではなく、中古住宅の価格も上昇している。

図表3を見ていただきたい。

図表3 借入額別の毎月返済額と返済負担率35%の必要年収

※設定条件:金利1.0%、35年元利均等・ボーナス返済なし

| 借入額 | 毎月返済額 | 必要年収 | |

|---|---|---|---|

| 返済負担率25% | 返済負担率35% | ||

| 5,000万円 | 14万1,142円 | 678万円 | 484万円 |

| 5,500万円 | 15万5,257円 | 746万円 | 533万円 |

| 6,000万円 | 16万9,371円 | 813万円 | 581万円 |

| 6,500万円 | 18万3,485円 | 881万円 | 630万円 |

| 7,000万円 | 19万7,599円 | 949万円 | 678万円 |

価格が上がれば購入に必要な住宅ローンの借入額が増えて負担が重くなる。借入額が5,000万円なら毎月の返済額は14万1,142円で、返済負担率35%では484万円の年収で大丈夫だが、価格が上がって5,500万円の借入額になると、返済額は15万5,257円に増えて、必要年収は533万円に上がる。6,000万円の借り入れでは、返済額が16万9,371円で、必要年収は581万円になり、若い世代のなかには、買えなくなる人も出てくるのではないだろうか。

なお、返済負担率35%

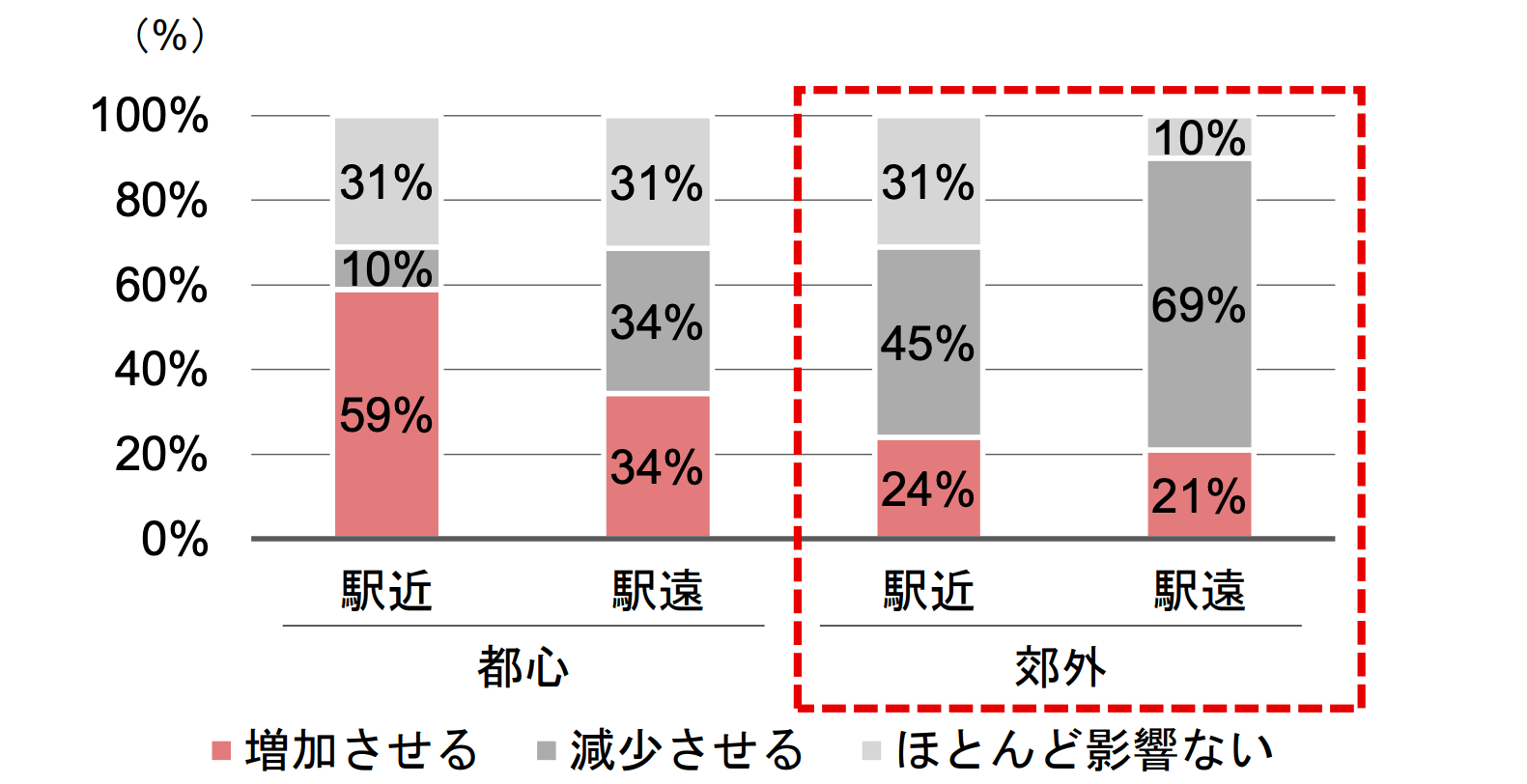

そうなると、金利の上昇と同じように、新規の供給数減少の要因になりそうだが、エリアによってディベロッパーの対応は異なるようだ。

価格が上がっても都心の駅近は供給が増える

三菱UFJUFJ信託銀行 不動産コンサルティング部によると、図表4にあるように、都心部では、建築費の上昇で価格が上がっても、供給を「増加させる」とするディベロッパーが少なくない。とくに都心部の駅近においては、「増加させる」が59%と、6割近くに達しているのだ。

図表4 建築費上昇によるマンション素地の仕入れ方針への影響(単位・%)

反対に郊外部では供給を減少させる、とするディベロッパーが多く、郊外の駅遠では69%と7割近くに及んでいる。これらの点について、三菱UFJ信託銀行 不動産コンサルティング部のレポートではこう分析している。

「建築費の上昇を受けてマンション素地の仕入れを都心へ集中させる動きが確認される。 高所得世帯や金融資産の保有の多い富裕層が都心における主な需要層と想定されることから、郊外と比較して今後も価格上昇に需要が追随しやすいと思われるためだ」

都心部の高額物件の購入者は、居住用としての購入であっても資産価値としての評価を重視している。価格の上昇は保有資産の価値のアップにつながり、むしろ購入意欲を高めることはあっても妨げにはならないのである。よって、ディベロッパーとしては供給を増やす方向に動く可能性が高くなるわけだ。

郊外でも交通や生活の利便性に優れた駅での供給は減らない

一方、郊外の比較的リーズナブルな価格帯の物件を購入しようとする層は、資金計画がギリギリなことも多く、価格が上昇すれば購入を断念せざるを得ないケースもある。

そのため、ディベロッパーとしては価格の転嫁が難しい。一方で、建築費や土地の仕入れ価格は上昇しており、採算は悪化しやすい。結果として、郊外エリアでの分譲住宅の供給は絞られていく可能性がある。郊外で手頃な価格のマンションの購入を検討している人は、選択肢が狭まることをある程度覚悟しておく必要があるだろう。

ただ、郊外であっても複数の路線が乗り入れ、商業施設などが充実しているエリアでは、多少価格が上昇しても一定の需要が見込め、供給が大きく減ることはないかもしれない。

まとめ:借入額増加と金利上昇のダブルパンチに備える

2025年は金利と建築費の上昇による価格の上昇がダブルパンチになる可能性が高いと覚悟しておく必要があるので、その試算も紹介しておこう。図表5を見ていただきたい。

借入額増加と金利上昇が重なると、返済額が大幅増加

※設定条件:35年元利均等・ボーナス返済なし・

| 借入額 | 金利 | 毎月返済額 | 必要年収 |

|---|---|---|---|

| 5,000万円 | 0.5% | 12万9,792円 | 446万円 |

| 1.0% | 14万1,142円 | 484万円 | |

| 1.5% | 15万3,092円 | 525万円 | |

| 2.0% | 16万5,631円 | 568万円 | |

| 5,500万円 | 0.5% | 14万2,771円 | 490万円 |

| 1.0% | 15万5,257円 | 533万円 | |

| 1.5% | 16万8,401円 | 578万円 | |

| 2.0% | 18万2,194円 | 625万円 | |

| 6,000万円 | 0.5% | 15万5,751円 | 535万円 |

| 1.0% | 16万9,371円 | 581万円 | |

| 1.5% | 18万3,710円 | 630万円 | |

| 2.0% | 19万8,757円 | 682万円 |

借入額5,000万円を金利0.5%で調達できれば、毎月返済額は12万9,792円で、返済負担率35%の必要年収は446万円だが、借入額が5500万円に増えて、金利が1.0%に上がると毎月返済額は15万5,257円に増えて、必要年収は533万円に上がる。さらに借入額6,000万円、金利2.0%だと毎月返済額は19万8,757円で、必要年収は682万円まで上がる。

そうなる前に、早急に購入を決断するか、ここは腰を落ち着けて、次の機会を待つか、見極めが必要になるのではないだろうか。