2026年2月の住宅ローン金利動向を予想しよう。フラット35の金利は、前月より引き上げて2.410%と予想(結果は2.260%)。2026年2月の金利をすでに発表しているソニー銀行は、変動金利を据え置き、10年固定金利を引き上げ。楽天銀行は、変動金利を引き上げ、10年固定金利も引き上げた。

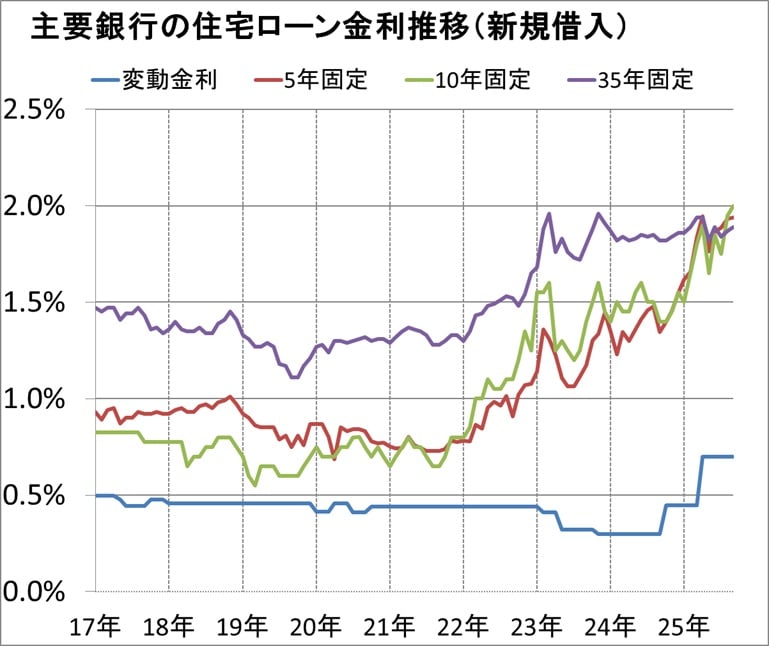

住宅ローン金利の推移は?

まずは、2026年1月の住宅ローン金利動向をおさらいしておこう。

「変動金利(新規借入)」は、調査した主要14銀行のうち、3行が引き上げ、11行が金利を据え置きとした。

「10年固定金利(新規借入)」は、調査した主要13銀行のうち、13行が引き上げとした。

「35年固定金利(新規借入、フラット35を除く)」は、調査した主要7銀行のうち、7行が金利を引き上げとした。フラット35の金利は引き上げで、2.080%だった。

なお、2004年頃をピークに住宅ローン金利は下がり続けていたが、2024年10月に多くの銀行が基準金利の見直しを行ったことで、変動金利は上昇傾向となっている。

5年固定、10年固定、35年固定(全期間固定)については、足元では金利が上昇し始めているものの、長期的に見ればまだ低水準だ。

【関連記事】>>最新の住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方も解説

2026年2月のフラット35金利は、引き上げと予想

では、全期間固定の「フラット35」の金利見通しを確認しよう。実は、機関投資家に販売している「支援機構債券」(原価)の金利に、「上乗せ金利」(コスト)を足せば、翌月の金利が予測できる。以下の表を見てほしい。

◆「フラット35」の金利推移(新規借入、借り換え)

| 年月 | 支援機構債券 (原価にあたる、前月) |

上乗せ金利 (コスト) |

フラット35金利 (頭金10%超、団信あり) |

|---|---|---|---|

| 2026年2月 |

2.780% |

(予想) -0.370% ※2/2発表の上乗せ金利は-0.520%でした |

(予想、団信込)2.410% |

| 2026年1月 | 2.450% | -0.370% | 2.080% |

| 2025年12月 | 2.300% | -0.330% | 1.970% |

| 2025年11月 | 2.150% | -0.250% | 1.900% |

| 2025年10月 | 2.120% | -0.230% | 1.890% |

| 2025年9月 | 2.080% | -0.190% | 1.890% |

| 2025年8月 | 2.020% | -0.150% | 1.870% |

| 2025年7月 | 1.880% | -0.040% | 1.840% |

| 2025年6月 | 1.940% | -0.050% | 1.890% |

| 2025年5月 | 1.650% | +0.170% | 1.820% |

| 2025年4月 | 1.820% | +0.120% | 1.940% |

| 2025年3月 | 1.710% | +0.230% | 1.940% |

| 2025年2月 | 1.490% | +0.400% | 1.890% |

| 2025年1月 | 1.360% | +0.500% | 1.860% |

| 2024年12月 | 1.350% | +0.510% | 1.860% |

| 2024年11月 | 1.270% | +0.570% | 1.840% |

| 2024年10月 | 1.160% | +0.570% | 1.820% |

| 2024年9月 | 1.170% | +0.650% | 1.820% |

| 2024年8月 | 1.340% | +0.510% | 1.850% |

| 2024年7月 | 1.280% | +0.560% | 1.840% |

| 2024年6月 |

1.300% |

+0.550% |

1.850% |

| 2024年5月 |

1.210% |

+0.620% |

1.830% |

| 2024年4月 |

1.140% |

+0.680% |

1.820% |

| 2024年3月 |

1.080% |

+0.760% |

1.840% |

| 2024年2月 |

1.000% |

+0.820% |

1.820% |

| 2024年1月 |

1.050% |

+0.820% |

1.870% |

| 2023年12月 |

1.110% |

+0.800% |

1.910% |

| 2023年11月 |

1.180% |

+0.780% |

1.960% |

|

2023年10月 |

1.080% | +0.800% |

1.880% |

|

2023年9月 |

1.020% | +0.780% |

1.800% |

|

2023年8月 |

0.930% | +0.790% |

1.720% |

|

2023年7月 |

0.940% | +0.790% |

1.730% |

|

2023年6月 |

0.960% | +0.800% |

1.760% |

|

2023年5月 |

1.040% | +0.790% |

1.830% |

|

2023年4月 |

0.950% | +0.810% |

1.760% |

|

2023年3月 |

1.090% | +0.870% |

1.960% |

|

2023年2月 |

1.020% | +0.660% |

1.680% |

|

2023年1月 |

1.020% | +0.660% |

1.680% |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

|

2022年12月 |

0.760% | +0.890% |

1.650% |

|

2022年11月 |

0.740% | +0.800% |

1.540% |

|

2022年10月 |

0.580% | +0.900% |

1.480% |

|

2022年9月 |

0.500% | +1.020% |

1.520% |

|

2022年8月 |

0.530% | +1.000% |

1.530% |

|

2022年7月 |

0.500% | +1.010% |

1.510% |

|

2022年6月 |

0.500% | +0.990% |

1.490% |

|

2022年5月 |

0.500% | +0.980% |

1.480% |

|

2022年4月 |

0.460% | +0.980% |

1.440% |

|

2022年3月 |

0.480% | +0.950% |

1.430% |

|

2022年2月 |

0.400% | +0.950% |

1.350% |

|

2022年1月 |

0.320% | +0.980% |

1.300% |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

|

2021年12月 |

0.360% | +0.970% |

1.330% |

|

2021年11月 |

0.380% | +0.950% |

1.330% |

| 2021年10月 | 0.330% | +0.970% |

1.300% |

| 2021年9月 | 0.310% | +0.970% |

1.280% |

| 2021年8月 | 0.310% | +0.970% |

1.280% |

| 2021年7月 | 0.360% | +0.970% |

1.330% |

| 2021年6月 | 0.390% | +0.960% |

1.350% |

| 2021年5月 | 0.400% | +0.960% |

1.360% |

| 2021年4月 | 0.410% | +0.960% |

1.370% |

| 2021年3月 | 0.410% | +0.940% |

1.350% |

| 2021年2月 | 0.360% | +0.960% |

1.320% |

| 2021年1月 | 0.330% | +0.960% |

1.290% |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

| 2020年12月 | 0.350% | +0.960% |

1.310% |

| 2020年11月 | 0.350% | +0.960% |

1.310% |

| 2020年10月 | 0.350% | +0.950% |

1.300% |

| 2020年9月 | 0.370% | +0.950% |

1.320% |

| 2020年8月 | 0.360% | +0.950% |

1.310% |

| 2020年7月 | 0.360% | +0.940% |

1.300% |

| 2020年6月 | 0.340% | +0.950% |

1.290% |

| 2020年5月 | 0.350% | +0.950% | 1.300% |

| 2020年4月 | 0.360% | +0.940% | 1.300% |

| 2020年3月 | 0.300% | +0.940% | 1.240% |

| 2020年3月 | 0.300% | +0.940% | 1.240% |

| 2020年2月 | 0.340% | +0.940% |

1.280% |

| 2020年1月 | 0.330% | +0.940% |

1.270% |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

| 2019年12月 | 0.260% | +0.950% |

1.210% |

| 2019年11月 | 0.210% | +0.960% |

1.170% |

| 2019年10月 | 0.150% | +0.960% |

1.110% |

| 2019年9月 | 0.150% | +0.960% |

1.110% |

| 2019年8月 | 0.210% | +0.960% |

1.170% |

| 2019年7月 | 0.210% | +0.970% |

1.180% |

| 2019年6月 | 0.310% | +0.960% | 1.270% |

| 2019年5月 | 0.330% | +0.960% | 1.290% |

| 2019年4月 | 0.310% | +0.960% | 1.270% |

| 2019年3月 | 0.320% | +0.950% | 1.270% |

| 2019年2月 | 0.360% | +0.950% | 1.310% |

| 2019年1月 | 0.380% | +0.950% | 1.330% |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

| 2018年12月 | 0.460% | +0.950% | 1.410% |

| 2018年11月 | 0.500% | +0.940% | 1.450% |

| 2018年10月 | 0.470% | +0.940% | 1.410% |

| 2018年9月 | 0.440% | +0.950% | 1.390% |

| 2018年8月 | 0.390% | +0.950% | 1.340% |

| 2018年7月 | 0.390% | +0.950% | 1.340% |

| 2018年6月 | 0.420% | +0.950% | 1.370% |

| 2018年5月 | 0.400% | +0.950% | 1.350% |

| 2018年4月 | 0.400% | +0.950% | 1.350% |

| 2018年3月 | 0.420% | +0.940% | 1.360% |

| 2018年2月 | 0.460% | +0.940% | 1.400% |

| 2018年1月 | 0.420% | +0.940% | 1.360% |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

| 2017年12月 | 0.400% | +0.940% | 1.340% |

| 2017年11月 | 0.430% | +0.940% | 1.370% |

| 2017年10月 | 0.420% | +0.940% | 1.360% |

| 2017年9月 | 0.420% |

+0.660% (団信なし) |

1.080% (+団信0.358%) |

| 2017年8月 | 0.460% |

+0.660% (団信なし) |

1.120% (+団信0.358%) |

| 2017年7月 | 0.440% |

+0.650% (団信なし) |

1.090% (+団信0.358%) |

| 2017年6月 | 0.430% |

+0.660% (団信なし) |

1.090% (+団信0.358%) |

| 2017年5月 | 0.400% |

+0.660% (団信なし) |

1.060% (+団信0.358%) |

| 2017年4月 | 0.460% |

+0.660% (団信なし) |

1.120% (+団信0.358%) |

| 2017年3月 | 0.470% |

+0.650% (団信なし) |

1.120% (+団信0.358%) |

| 2017年2月 | 0.460% |

+0.640% (団信なし) |

1.100% (+団信0.358%) |

| 2017年1月 | 0.480% |

+0.640% (団信なし) |

1.120% (+団信0.358%) |

| 年月 | 支援機構債券 | 上乗せ金利 | フラット35金利 |

| 2016年12月 | 0.410% |

+0.690% (団信なし) |

1.100% (+団信0.358%) |

| 2016年11月 | 0.340% |

+0.690% (団信なし) |

1.030% (+団信0.358%) |

| 2016年10月 | 0.370% |

+0.690% (団信なし) |

1.060% (+団信0.358%) |

| 2016年9月 | 0.330% |

+0.690% (団信なし) |

1.020% (+団信0.358%) |

| 2016年8月 | 0.190% |

+0.710% (団信なし) |

0.900% (+団信0.358%) |

| ※借入期間21〜35年、頭金10%以上の金利。その他の条件のフラット35金利は住宅金融支援機構のサイトを参照。2017年10月以降の上乗せ金利には、団信保証料(0.28%)を入れている。それ以前のフラット35の団信は年払い方式で、金利に換算すると約0.358%となる。資産担保証券の利回りは、住宅金融支援機構「既発債情報」を参照。 | |||

住宅金融支援機構が2026年1月22日に発表した「第225回貸付債権担保住宅金融支援機構債券」の金利を見ると、2.780%だった。上乗せ金利(コスト)は、最近の水準ではー0.37%~0.76%となっている。

以上を踏まえ、2026年2月の「フラット35金利」は、以下になると予想する。

・フラット35:2.410%(前月比 +0.33%)

(借入期間21〜35年、頭金10%以上、団信あり)

・フラット20:2.060%(前月比 +0.33%)

(借入期間15〜20年)

編集部注:2月2日発表の金利は以下の通りでした。

・フラット35:2.260%(借入期間21〜35年、頭金10%以上、団信あり)

・フラット20:1.910%(借入期間15〜20年)

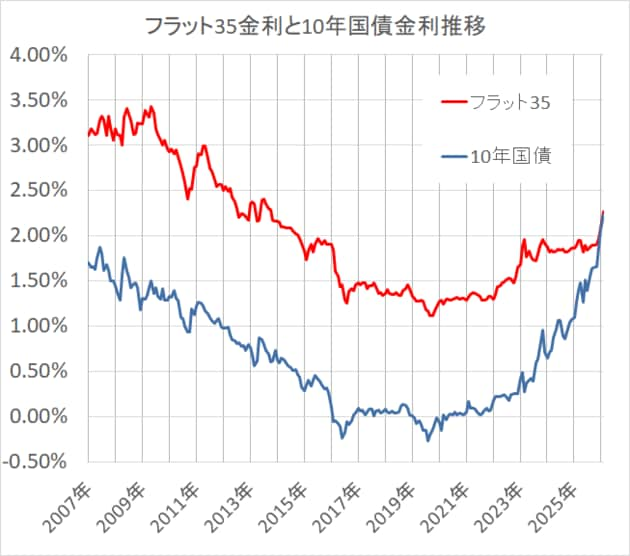

フラット35の金利は、過去最低水準

フラット35の金利は、2016年8月に0.900%の最低金利となったが、これには団体信用生命保険が含まれていない。当時の団体信用生命保険料である0.358%を金利として加算すると、当時の本当の金利は1.258%だった。

フラット35の金利は10年国債金利との連動性が高いといわれる。市場金利については、世界的な金利上昇により、日本の市場金利も上昇する可能性が指摘されており、当面は上昇していくと見られる。

なお、フラット35は、従来1%

フラット35は、審査基準がゆるく誰でも借りやすいというのが特徴だが、金利も低いとなると、全期間固定金利の中でも、有力な選択肢となる。詳しくは下記の「35年固定ランキング」で比較してほしい。

実質金利で132銀行の金利を比較!

35年固定ランキングはこちら >>下図は、フラット35の直近17年間の金利推移を示したものだ(2017年9月までは団体信用生命保険料を含まない金利表示だったので、すべて団信保険料を含む金利に修正)。

現在のフラット35および全期間固定金利は、長期的に見れば低水準にある。借り換えを考えている人は、低金利状態が続いているうちに検討してもいいだろう。

【関連記事】>>住宅ローン35年全期間固定金利ランキング【借り換え】

変動金利は引き上げと予想

次に、すでに発表されている銀行の2026年2月の「変動金利」を見ていこう。現在、ソニー銀行と楽天銀行が金利を発表している。あわせて過去の金利推移も掲載する。

◆変動金利の推移(新規借入、借り換え)

| 年月 | 新規借入 | 借り換え | ||

|---|---|---|---|---|

|

ソニー銀行 |

楽天銀行 (住宅ローン) |

ソニー銀行 (変動セレクト) |

楽天銀行 (住宅ローン) |

|

| 2026年2月 | 0.997% | 1.257% | 0.997% | 0.981% |

| 2026年1月 | 0.997% | 1.147% | 0.997% | 0.871% |

| 2025年12月 | 0.997% | 1.000% | 0.997% | 0.724% |

| 2025年11月 | 0.997% | 1.012% | 0.997% | 0.736% |

| 2025年10月 | 0.897% | 1.002% | 0.897% | 0.726% |

| 2025年9月 | 0.897% | 0.993% | 0.897% | 0.717% |

| 2025年8月 | 0.897% | 1.004% | 0.897% | 0.728% |

| 2025年7月 | 0.897% | 1.005% | 0.897% | 0.729% |

| 2025年6月 | 0.897% | 1.004% | 0.897% | 0.728% |

| 2025年5月 | 0.897% | 1.021% | 0.897% | 0.745% |

| 2025年4月 | 0.647% | 1.043% | 0.647% | 1.043% |

| 2025年3月 | 0.647% | 0.995% | 0.647% | 0.995% |

| 2025年2月 | 0.647% | 0.836% | 0.647% | 0.836% |

| 2025年1月 | 0.647% | 1.004% | 0.647% | 1.004% |

| 2024年12月 | 0.647% | 0.874% | 0.647% | 0.874% |

| 2024年11月 | 0.647% | 0.844% | 0.647% | 0.844% |

| 2024年10月 | 0.597% | 0.834% | 0.597% | 0.834% |

| 2024年9月 | 0.597% | 0.844% | 0.597% | 0.844% |

| 2024年8月 | 0.597% | 0.733% | 0.597% | 0.733% |

| 2024年7月 | 0.397% | 0.693% | 0.397% | 0.693% |

| 2024年6月 | 0.397% | 0.683% | 0.397% | 0.683% |

| 2024年5月 | 0.397% | 0.663% | 0.397% | 0.663% |

| 2024年4月 | 0.397% | 0.583% | 0.397% | 0.583% |

| 2024年3月 | 0.397% | 0.556% | 0.297% | 0.556% |

| 2024年2月 | 0.397% | 0.557% | 0.297% | 0.557% |

| 2024年1月 | 0.397% | 0.560% | 0.297% | 0.560% |

| 2023年12月 | 0.397% | 0.550% | 0.297% | 0.550% |

| 2023年11月 | 0.397% | 0.550% | 0.297% | 0.550% |

| 2023年10月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年9月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年8月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年7月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年6月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年5月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年4月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年3月 | 0.397% | 0.550% | 0.447% | 0.550% |

| 2023年2月 | 0.397% | 0.539% | 0.447% | 0.539% |

| 2023年1月 | 0.397% | 0.535% | 0.447% | 0.535% |

| 2022年12月 | 0.397% | 0.535% | 0.447% | 0.535% |

| 2022年11月 | 0.397% | 0.537% | 0.447% | 0.537% |

| 2022年10月 | 0.397% | 0.537% | 0.447% | 0.537% |

| 2022年9月 | 0.397% | 0.537% | 0.447% | 0.537% |

| 2022年8月 | 0.397% | 0.537% | 0.447% | 0.537% |

| 2022年7月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2022年6月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2022年5月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2022年4月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2022年3月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2022年2月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2022年1月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2021年12月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2021年11月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2021年10月 | 0.457% | 0.517% | 0.507% | 0.517% |

| 2021年9月 | 0.457% | 0.517% | 0.507% | 0.517% |

| 2021年8月 | 0.457% | 0.517% | 0.507% | 0.517% |

| 2021年7月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2021年6月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2021年5月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2021年4月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2021年3月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2021年2月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2021年1月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2020年12月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2020年11月 | 0.457% | 0.537% | 0.507% | 0.537% |

| 2020年10月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年9月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年8月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年7月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年6月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年5月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年4月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年3月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年2月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2020年1月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年12月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年11月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年10月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年9月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年8月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年7月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年6月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年5月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年4月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年3月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年2月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2019年1月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年12月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年11月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年10月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年9月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年8月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年7月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年6月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年5月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年4月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年3月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年2月 | 0.457% | 0.527% | 0.507% | 0.527% |

| 2018年1月 | 0.479% | 0.517% | 0.529% | 0.517% |

| 2017年12月 | 0.479% | 0.517% | 0.529% | 0.517% |

| 2017年11月 | 0.499% | 0.517% | 0.549% | 0.517% |

| 2017年10月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年9月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年8月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年7月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年6月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年5月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年4月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年3月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年2月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2017年1月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2016年12月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2016年11月 | 0.499% | 0.507% | 0.549% | 0.507% |

| 2016年10月 | 0.499% | 0.510% | 0.549% | 0.510% |

| 2016年9月 | 0.499% | 0.510% | 0.549% | 0.510% |

| 2016年8月 | 0.499% | 0.510% | 0.549% | 0.510% |

| 出所:ソニー銀行「変動セレクト住宅ローン金利」、楽天銀行「住宅ローン金利一覧」 | ||||

2026年2月の変動金利は、ソニー銀行は据え置き、楽天銀行は引き上げとした。

【新規借入】(カッコ内は先月比)

・ソニー銀行(変動セレクト) 0.997%(前月比 ±0.00%)

・楽天銀行(住宅ローン) 1.257%(前月比 +0.110%)

【借り換え】

・ソニー銀行(変動セレクト) 0.997%(前月比 ±0.00%)

・楽天銀行(住宅ローン) 0.981%(前月比 +0.110%)

楽天銀行の変動金利は、2024年から金利を引き上げ始めている。金利上昇の局面でもその姿勢を変えていなかったが、少しずつ状況が変わってきている。

他行の変動金利については、この数カ月は引き下げる動きもあったが、今後は短プラ利上げの影響もあり上昇していくと予想される。

実質金利で132銀行の金利を比較!

変動金利ランキングはこちら >>10年固定金利は引き上げと予想

最後に、10年固定金利の来月の金利、これまでの推移を見てみよう。2026年2月の「10年固定金利」についても、すでに楽天銀行が発表している。

◆10年固定金利の推移(新規借入、借り換え)

| 年月 | 新規借入 | 借り換え | ||

|---|---|---|---|---|

| ソニー銀行 (固定セレクト住宅ローン) |

楽天銀行 (住宅ローン) |

ソニー銀行 (固定セレクト住宅ローン) |

楽天銀行 (住宅ローン) |

|

| 2026年2月 | 2.918% | 3.068% | 2.918% | 3.068% |

| 2026年1月 | 2.576% | 2.928% | 2.576% | 2.928% |

| 2025年12月 | 2.321% | 2.605% | 2.321% | 2.605% |

| 2025年11月 | 2.137% | 2.549% | 2.137% | 2.549% |

| 2025年10月 | 2.078% | 2.413% | 2.078% | 2.413% |

| 2025年9月 | 1.992% | 2.289% | 1.992% | 2.289% |

| 2025年8月 | 1.947% | 2.288% | 1.947% | 2.288% |

| 2025年7月 | 1.794% | 2.232% | 1.794% | 2.232% |

| 2025年6月 | 1.834% | 2.198% | 1.834% | 2.198% |

| 2025年5月 | 1.637% | 2.080% | 1.637% | 2.080% |

| 2025年4月 | 1.884% | 2.239% | 1.884% | 2.239% |

| 2025年3月 | 1.763% | 2.095% | 1.763% | 2.095% |

| 2025年2月 | 1.561% | 1.942% | 1.561% | 1.942% |

| 2025年1月 | 1.463% | 1.883% | 1.463% | 1.883% |

| 2024年12月 | 1.498% | 1.832% | 1.498% | 1.832% |

| 2024年11月 | 1.419% | 1.742% | 1.419% | 1.742% |

| 2024年10月 | 1.344% | 1.710% | 1.344% | 1.710% |

| 2024年9月 | 1.344% | 1.663% | 1.344% | 1.663% |

| 2024年8月 | 1.504% | 1.853% | 1.504% | 1.853% |

| 2024年7月 | 1.423% | 1.828% | 1.423% | 1.828% |

| 2024年6月 | 1.466% | 1.792% | 1.466% | 1.792% |

| 2024年5月 | 1.340% | 1.710% | 1.340% | 1.710% |

| 2024年4月 | 1.290% | 1.690% | 1.290% | 1.690% |

| 2024年3月 | 1.160% | 1.734% | 1.160% | 1.734% |

| 2024年2月 | 0.960% | 1.620% | 0.960% | 1.620% |

| 2024年1月 | 1.110% | 1.742% | 1.110% | 1.742% |

| 2023年12月 | 1.140% | 1.855% | 1.140% | 1.855% |

| 2023年11月 | 1.090% | 1.749% | 1.090% | 1.749% |

| 2023年10月 | 1.150% | 1.702% | 1.200% | 1.702% |

| 2023年9月 | 1.075% | 1.562% | 1.125% | 1.562% |

| 2023年8月 | 0.995% | 1.502% | 1.045% | 1.502% |

| 2023年7月 | 0.895% | 1.412% | 0.945% | 1.412% |

| 2023年6月 | 0.895% | 1.394% | 0.945% | 1.394% |

| 2023年5月 | 0.995% | 1.465% | 1.045% | 1.465% |

| 2023年4月 | 0.995% | 1.615% | 1.045% | 1.615% |

| 2023年3月 | 1.088% | 1.714% | 1.138% | 1.714% |

| 2023年2月 | 1.163% | 1.727% | 1.213% | 1.727% |

| 2023年1月 | 0.945% | 1.398% | 0.995% | 1.398% |

| 2022年12月 | 0.900% | 1.398% | 0.950% | 1.398% |

| 2022年11月 | 0.900% | 1.358% | 0.950% | 1.358% |

| 2022年10月 | 0.800% | 1.274% | 0.850% | 1.274% |

| 2022年9月 | 0.750% | 1.115% | 0.800% | 1.115% |

| 2022年8月 | 0.800% | 1.268% | 0.850% | 1.268% |

| 2022年7月 | 0.800% | 1.207% | 0.850% | 1.207% |

| 2022年6月 | 0.750% | 1.215% | 0.800% | 1.215% |

| 2022年5月 | 0.750% | 1.195% | 0.800% | 1.195% |

| 2022年4月 | 0.650% | 1.020% | 0.700% | 1.020% |

| 2022年3月 | 0.700% | 1.024% | 0.750% | 1.024% |

| 2022年2月 | 0.650% | 0.904% | 0.700% | 0.904% |

| 2022年1月 | 0.600% | 0.900% | 0.650% | 0.900% |

| 2021年12月 | 0.900% | 0.897% | 0.950% | 0.897% |

| 2021年11月 | 0.900% | 0.915% | 0.950% | 0.915% |

| 2021年10月 | 0.850% | 0.845% | 0.900% | 0.845% |

| 2021年9月 | 0.850% | 0.812% | 0.900% | 0.812% |

| 2021年8月 | 0.850% | 0.798% | 0.900% | 0.798% |

| 2021年7月 | 0.850% | 0.829% | 0.900% | 0.829% |

| 2021年6月 | 0.850% | 0.902% | 0.900% | 0.902% |

| 2021年5月 | 0.850% | 0.937% | 0.900% | 0.937% |

| 2021年4月 | 0.850% | 1.030% | 0.900% | 1.030% |

| 2021年3月 | 0.850% | 0.917% | 0.900% | 0.917% |

| 2021年2月 | 0.850% | 0.854% | 0.900% | 0.854% |

| 2021年1月 | 0.850% | 0.856% | 0.900% | 0.856% |

| 2020年12月 | 0.850% | 0.897% | 0.900% | 0.897% |

| 2020年11月 | 0.850% | 0.877% | 0.900% | 0.877% |

| 2020年10月 | 0.850% | 0.896% | 0.900% | 0.896% |

| 2020年9月 | 0.850% | 0.944% | 0.900% | 0.944% |

| 2020年8月 | 0.850% | 0.916% | 0.900% | 0.916% |

| 2020年7月 | 0.850% | 0.957% | 0.900% | 0.957% |

| 2020年6月 | 0.850% | 0.912% | 0.900% | 0.912% |

| 2020年5月 | 0.850% | 0.966% | 0.900% | 0.966% |

| 2020年4月 | 0.850% | 0.751% | 0.900% | 0.751% |

| 2020年3月 | 0.870% | 0.917% | 0.920% | 0.917% |

| 2020年2月 | 0.880% | 0.988% | 0.930% | 0.988% |

| 2020年1月 | 0.870% | 1.005% | 0.920% | 1.005% |

| 2019年12月 | 0.870% | 1.025% | 0.920% | 1.025% |

| 2019年11月 | 0.870% | 0.915% | 0.920% | 0.915% |

| 2019年10月 | 0.880% | 0.938% | 0.930% | 0.938% |

| 2019年9月 | 0.880% | 0.879% | 0.930% | 0.879% |

| 2019年8月 | 0.880% | 0.947% | 0.930% | 0.947% |

| 2019年7月 | 0.880% | 0.939% | 0.930% | 0.939% |

| 2019年6月 | 0.890% | 1.014% | 0.940% | 1.014% |

| 2019年5月 | 0.890% | 1.020% | 0.940% | 1.020% |

| 2019年4月 | 0.890% | 1.043% | 0.940% | 1.043% |

| 2019年3月 | 0.890% | 1.048% | 0.940% | 1.048% |

| 2019年2月 | 0.890% | 1.092% | 0.940% | 1.092% |

| 2019年1月 | 0.930% | 1.112% | 0.980% | 1.112% |

| 2018年12月 | 0.980% | 1.197% | 1.030% | 1.197% |

| 2018年11月 | 0.980% | 1.244% | 1.030% | 1.244% |

| 2018年10月 | 0.960% | 1.204% | 1.010% | 1.204% |

| 2018年9月 | 0.970% | 1.198% | 1.020% | 1.198% |

| 2018年8月 | 0.866% | 1.120% | 0.916% | 1.120% |

| 2018年7月 | 0.890% | 1.152% | 0.940% | 1.152% |

| 2018年6月 | 0.897% | 1.139% | 0.947% | 1.139% |

| 2018年5月 | 0.869% | 1.097% | 0.919% | 1.097% |

| 2018年4月 | 0.884% | 1.120% | 0.934% | 1.120% |

| 2018年3月 | 0.911% | 1.144% | 0.961% | 1.144% |

| 2018年2月 | 0.894% | 1.143% | 0.944% | 1.143% |

| 2018年1月 | 0.864% | 1.098% | 0.914% | 1.098% |

| 2017年12月 | 0.862% | 1.087% | 0.912% | 1.087% |

| 2017年11月 | 0.878% | 1.099% | 0.928% | 1.099% |

| 2017年10月 | 0.839% | 1.081% | 0.889% | 1.081% |

| 2017年9月 | 0.863% | 1.077% | 0.913% | 1.077% |

| 2017年8月 | 0.906% | 1.112% | 0.956% | 1.112% |

| 2017年7月 | 0.857% | 1.091% | 0.907% | 1.091% |

| 2017年6月 | 0.861% | 1.091% | 0.911% | 1.091% |

| 2017年5月 | 0.834% | 1.044% | 0.884% | 1.044% |

| 2017年4月 | 0.806% | 1.145% | 0.856% | 1.145% |

| 2017年3月 | 0.815% | 1.123% | 0.865% | 1.123% |

| 2017年2月 | 0.737% | 1.050% | 0.787% | 1.050% |

| 2017年1月 | 0.798% | 1.095% | 0.848% | 1.095% |

| 2016年12月 | 0.692% | 0.932% | 0.742% | 0.932% |

| 2016年11月 | 0.692% | 0.929% | 0.742% | 0.929% |

| 2016年10月 | 0.722% | 0.984% | 0.772% | 0.984% |

| 2016年9月 | 0.700% | 0.918% | 0.750% | 0.918% |

| 2016年8月 | 0.650% | 0.820% | 0.700% | 0.820% |

10年固定金利は、市場金利の上昇に合わせて徐々に上昇してきている。2026年2月の金利について、ソニー銀行と楽天銀行ともに引き上げとした。

【新規借入】(カッコ内は先月比)

・ソニー銀行(固定セレクト) 2.918%(前月比 +0.342%)

・楽天銀行(住宅ローン) 3.068%(前月比 +0.140%)

【借り換え】

・ソニー銀行(固定セレクト) 2.918%(前月比 +0.342%)

・楽天銀行(住宅ローン) 3.068%(前月比 +0.140%)

10年固定金利は各金融機関の主力商品の一つ。2024年から市場金利の上昇に合わせて各銀行とも金利を徐々に引き上げており、その流れが2025年も続くと見られる。

実質金利で132銀行の金利を比較!

10年固定ランキングはこちら >>市場金利の動向、推移は?

住宅ローンに影響を与える市場金利の推移を見ておこう。

政策金利は+0.25%の0.75%に引き上げ

住宅ローンの変動金利は、市場の短期金利(短期プライムレート)がベースとなっている。その短期金利を動かしているのが日銀の金融政策だ。

日銀は、2025年12月19日に行われた金融政策決定会合で政策金利を+0.25%の0.75%程度に引き上げた。ほとんどの銀行の住宅ローン変動金利は、2026年4月から上昇する。

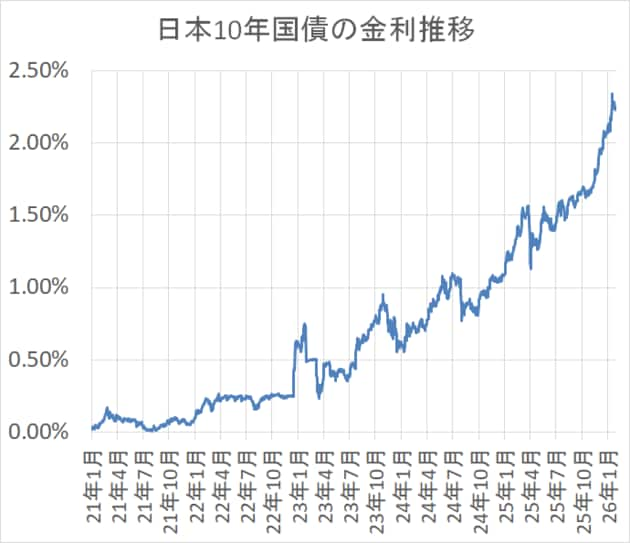

日本の10年国債の動向

次に、住宅ローンの固定金利のベースとなる、長期金利(10年国債)の動向を見ておこう。

日本の長期金利は、日銀の利上げ継続見込みや米国の金利上昇により上昇が続いている。2026年1月22日現在の長期金利(10年国債利回り)は2.266%と高水準である。

円安進行によるインフレ懸念、補正予算拡大による国債増発観測、政府の利上げ慎重姿勢、米金利上昇による日米金利差拡大などが重なり、国債売りが加速したことが長期金利の上昇要因である。

日銀は長年、10年国債金利の上限目標を1%とする金融緩和政策により低金利を維持してきたが、2024年3月19日の金融政策決定会合で撤廃を決めている。

さらに同年7月31日の金融政策決定会合では、今後1~2年程度の国債買い入れを減額し、保有している国債残高の縮小に手をつけることを決定した。

国債の買い入れを減額すれば需給が緩み、国債価格が下がると考えられる。国債価格が下がると金利は上昇するため、今後は固定金利型の住宅ローン金利が上昇すると予想される。

トランプ大統領の経済政策にも注目しておきたい。今後、米国金利が上昇すれば、全期間固定金利も上昇すると考えられる。

現状の住宅ローン金利については上昇基調にあるのは間違いないが、それでも過去10年で見ると、まだ低水準であることに変わりはないのが現状である。

変動金利は引き上げ、10年固定金利とフラット35は引き上げと予想

以上のことから、2026年2月の住宅ローン金利は、

・変動金利は、引き上げ

・10年固定金利は、引き上げ

・フラット35は、引き上げ

という動きになりそうだ。

住宅ローンは銀行の収益の柱の1つとなっており、一定のボリュームを取りたいという銀行が多い。

そのため、金融政策の引き締めが進みつつあるとはいえ、当面は急激な金利上昇の可能性は低いと思われる。

【関連記事】>>住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方も解説説

住宅ローンの金利見通し FAQ

- Q現在の住宅ローン金利は過去最低水準なの?

- A

住宅ローンの変動金利は、金利推移のグラフを見ればわかる通り、2024年を底に上昇基調にあります。10年固定金利、全期間固定金利(フラット35)は2021年を底に、大きく上昇しています。それでも過去に比べると低い金利です。金利が低いため、借入可能額も過去よりも多くなっています。

- Q住宅ローン金利の見通しは?

- A

金利がどうなるかは誰もわかりませんが、日本においては日本銀行が2024年3月にマイナス金利政策を終了。2025年11月現在の政策金利(短期金利の誘導目標)は0.5%まで上昇しており、徐々に金利を引き上げています。 住宅ローンの長期固定金利については、長期金利(10年国債金利)の影響を大きく受けています(10年国債金利の推移のグラフはこちら)。日銀は長期金利の誘導目標を撤廃しており、長期固定金利については過大な政府の財政支出やインフレ傾向が続いていることから、徐々に上昇していく可能性があります。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。