住宅ローン選びで、最も重要なのは「金利」

住宅ローンは、「金利」+「諸費用」で考える

住宅ローンは金融機関が販売する「商品」です。住宅ローンの取り扱い金融機関は、都市銀行や地方銀行、信用金庫、保険会社等を合わせると1000社を超えます。商品の種類は数千、数万に及ぶといわれています。

商品ですから、金融機関の目的は利益を得ることです。どんなに親身になって相談に乗ってくれているようでも、内心ではできるだけ「割高」な商品を買って(借りて)もらいたいのです。

とはいえ、あからさまに高い金利の商品を売りつけては借り手がつきません。

そこで、「金利」+「諸費用(保証料や事務手数料など)」+「付帯サービス」のバランスをいろいろ変えて、あえて損得の判断がつきにくくしているのです。

例えば、借入金額4000万円で「金利1%+保証料80万円」の商品と「金利1.2%+保証料0円」の商品のどちらがお得か、即答できないと思います。

そもそも借入期間や返済方法によっても変わってきますし、後者の保証料(保証会社に保証人になってもらうための費用)0円の商品の場合、そのぶん、事務手数料が高額に設定されていることがほとんどです。

これらを総合的に見ないと、正確なところはわからないのです。

ですから、一般の人が住宅ローン選びを前に、途方にくれてしまうのもわかります。「販売会社が勧めるから」「付き合いのある銀行だから」といった理由で、契約を結んでしまう人が多いのは、無理からぬことなのです。

0.1%の金利差が、総返済額に与えるインパクト

「無理からぬ」とは言っても、契約書に判を押した瞬間、保証料や事務手数料として数十万円、数百万円を失うのは望まないはずです。

しかし、脅しでもあおりでもなく、借り手が気づいていないだけで、こうしたことがよく起きています。住宅ローンは知識のある・なしで、得する人もいれば、損する人もいるのです。

そこで、住宅ローン選びでまず心得ておきたいのは、「金利」の重みです。金利差0.1%で、どれほど総返済額に違いが出るかを知れば、安易に判を押す気にはならないでしょう。

例えば、借入額4000万円の前提で試算してみましょう。

【前提】借入額4000万円、借入期間35年(元利均等払い)、金利0.4%と0.5%を比較

・金利0.4%:4,287万円(月10.2万円返済)

・金利0.5%:4,361万円(月10.4万円返済) +74万円

・金利0.6%:4,436万円(月10.6万円返済) +148万円

・金利0.7%:4,511万円(月10.8万円返済) +224万円

金利差0.1%で74万円の違いです。仮に先の例のように保証料80万円が無料だっとしても、金利が0.1%高いだけで、得した分は消えてしまうのです。

金利が0.7%(0.3%のアップ)まで上がると、224万円も総返済額が増えます。

下記の表は、借入金額別に金利差0.1%(0.2%、0.3%)での総返済額にどれだけ違いが出るかをまとめたものです。借入期間は35年としています。

金利差0.1%(0.2%、0.3%)で総返済額はいくら増加?(早見表)

| 借入額 | 総返済額 | |||

|---|---|---|---|---|

| 金利 0.40% |

金利 0.50% |

金利 0.60% |

金利 0.70% |

|

| 2,000万円 | 2,144万円 | 2,181万円 37万円増加 |

2,218万円 74万円増加 |

2,256万円 112万円増加 |

| 3,000万円 | 3,215万円 | 3,271万円 55万円増加 |

3,327万円 111万円増加 |

3,383万円 168万円増加 |

| 4,000万円 | 4,287万円 | 4,361万円 74万円増加 |

4,436万円 148万円増加 |

4,511万円 224万円増加 |

| 5,000万円 | 5,359万円 | 5,451万円 92万円増加 |

5,545万円 186万円増加 |

5,639万円 280万円増加 |

| 6,000万円 | 6,431万円 | 6,542万円 111万円増加 |

6,654万円 223万円増加 |

6,767万円 336万円増加 |

| 7,000万円 | 7,503万円 | 7,632万円 129万円増加 |

7,762万円 260万円増加 |

7,895万円 392万円増加 |

| 8,000万円 | 8,574万円 | 8,722万円 148万円増加 |

8,871万円 297万円増加 |

9,022万円 448万円増加 |

|

|---|

借入額が8000万円の場合、金利が0.4%と0.5%の差は、総返済額で148万円です。金利が0.7%(0.3%のアップ)だと、448万円も総返済額が増えます。

金利0.1%の重みがよくお分かりになるのではないでしょうか。住宅ローンを選ぶうえで、圧倒的に注意しなければならないのは金利なのです。

また、すでに住宅ローンを返済中の人にとっては、金利上昇によって、総返済額がこれだけ増えるということになります。

ちなみに、手数料は0円から借入金額の2.2%程度まで、

同じ金利タイプの商品でも、

「手数料が無料」「

| 本当にお得な金利がわかる 住宅ローン実質金利ランキング[新規借入] |

「団信」より、優先すべきは金利!

団信とは住宅ローン専用の保険で、住宅ローンの返済中に、万が一、契約者が亡くなったり、高度障害状態になったりした場合に、残債を肩代わりしてくれる保険のことです。本来、保険料は借り手が支払うべきものですが、サービスの競い合いの結果、現在ではほとんどの金融機関が借り手に代わって保険料を負担しています。

さらにサービスの横並びが進んだ結果、今度は同じ無料でも従来の団信より保障内容を広げた「特約付団信」を提供するところが増えてきています。「がん保証特約付団信」や「8大疾病保障特約付団信」などがそうです。

けれども、表向きは無料でも、実際には、金利に保険料分を密かに上乗せされています。単に保険料の名目で契約者に請求がこないだけの話です。ですから、団信の保障内容で住宅ローンを比較しても無意味です。

また、国立がん研究センターの統計(2017年)によれば、現在40歳の男性が20年後に癌と診断される割合は2%、30年後でも6%です。がん以外の病気も、多くは60歳以降に罹患率が急上昇します。実際に団体信用生命保険のお世話になる可能性は極めて低くなっています。

このことからも住宅ローンを選ぶ際は、サービスの内容よりも、「金利ありき」で考えるべきなのです。

「付帯サービス」は、付いていたらラッキー程度に思う

このほかにも住宅ローンに付帯する形で、いろいろなサービスが提供されています。ATM利用手数料を毎月数回分無料にしたり、一部繰上返済手数料を無料にしているところもあります。

前者は使い果たしたとしても、年間5~6千円程度の得にしかなりません。後者の一部繰上返済手数料にしても、1回あたりの本来の費用は0円~5.4万円程度です。そう頻繁に行うものではないため、金利の比較に比べれば、重要性はぐんと落ちます。

また、イオン銀行では、系列店での買い物を5%オフにするサービスを提供しています。年間適用額などに制限があるものの、35年間で最大157.5万円分の割引の恩恵を受けることができます。魅力的なサービスですが、上記のように、7000万円を借りている場合は、金利差0.1%で、129万円も総支払が増えます。金利差0.2%なら258万円です。

様々な付帯サービスよりも、金利の低さが重要なことは考えるまでもありません。

住宅ローンは銀行名でなく、金利を指標に商品を絞り込む

以上のように、金利の高低が総返済額に与える影響力は他のサービスの比ではありません。繰り返しになりますが、住宅ローン選びで最優先すべきは金利なのです。0.1%の違いを軽んじるべきではありません。

また、住宅ローンは金融機関名で選ぶものでありません。「どこで借りるか」は問題ではなく、「何を借りるか」が肝心です。商品単位で比較しないと、本当にお得な住宅ローンは探し当てられません。

ただし、冒頭で触れたように、住宅ローンの商品数は数千の単位です。そのすべての自分の条件を当てはめて総返済額を計算するのは、現実的ではありません。

だから、まずは「金利」を指標にふるいにかけて、候補を絞り込むのです。そして、絞り込んだ5つ程度の商品について、諸費用や付帯サービスの詳細をチェックし、自分の条件でいちばん得するローンを選び出すのです。

【関連記事】>>本当にお得な商品がわかる!住宅ローン変動金利(新規借入)ランキング

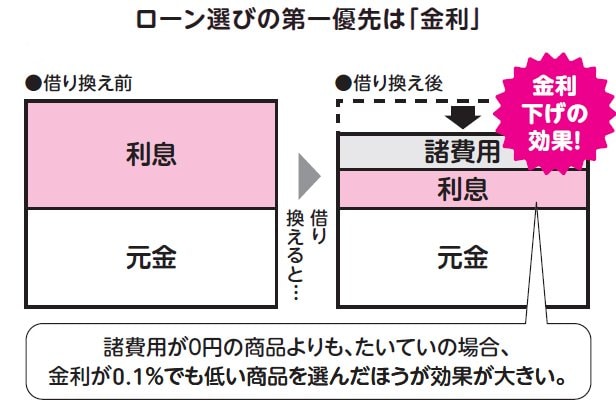

この手順は「新規借入」だけでなく、「借り換え」でも同じです。下図のように、借り換えの効果を大きく左右するのも、やはり金利なのです。

【関連記事】>>住宅ローン変動金利ランキング【借り換え】132銀行を手数料込みで比較!

- 【住宅ローンの基礎知識 リンク集】

-

- ◆住宅ローン選びの実践法◆

- (3)諸費用込みの「総支払額」で比較しよう!

- (4)変動金利なら「金利上昇リスク」の想定を

- (5)固定金利は、固定期間終了後に注意!

- (6)借入金額、借入期間、金利タイプ決め方は?

- (7)正しい「ランキングサイト」の見分け方

- (8)「シミュレーションサイト」の使い方

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。