中古住宅の取得時に利用できる、補助金・減税・優遇税制度とは? 2025年で利用できる減税措置や税制優遇、補助金の制度について解説します。

1.中古住宅購入時の税制優遇制度

まずは、中古住宅の購入時に利用できる、2つの税制優遇制度を解説します。

受け取れる金額が大きく、メリットがある制度なのですが、どちらも申請が必要なので気を付けましょう。

最大210万円の減税効果「住宅ローン減税(控除)」

住宅ローン減税(控除)とは、年末のローン残高の0.7%が、所得税などから10年間減税(控除)される制度です。控除額は、以下のように計算します。

たとえば、2000万円の住宅ローンを組んで中古住宅を購入し、年末の住宅ローン残高が1900万円とするなら、その0.7%である13.3万円が、その年の所得税から控除されます。

中古住宅の場合、購入した建物が適用要件を満たしていれば、10年間で最大210万円が所得税などから控除されます。控除額が大きい制度なので、利用しない手はないでしょう。

| 住宅の種類 | 控除対象借入限度額 | 控除期間 | 所得税の最大控除額 |

|---|---|---|---|

|

中古住宅 ※省エネ基準適合住宅 |

3,000万円 | 10年間 | 210万円 |

| その他の住宅 | 2,000万円 | 10年間 | 140万円 |

中古住宅の中でも、「長期優良住宅」「低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」のいずれかであれば、控除対象となる住宅ローン借入限度額が3,000万円まで引き上がり、控除額も大きくなります。

長期優良住宅とは、「劣化対策(劣化対策等級3以上)」「耐震性(耐震等級2以上)」「維持管理・更新の容易性(維持管理対策等級3以上)」「省エネルギー性(断熱等性能等級4以上)」「維持保全計画」などの項目について、すべて認定基準を満たす必要があります。

低炭素住宅とは、二酸化炭素の排出が抑制されている省エネ住宅のことを指し、「断熱性」「省エネルギー性」「低炭素化措置」を満たす必要があります。

※参考 国土交通省「長期優良住宅認定制度」、「低炭素建築物認定制度」

ZEH水準省エネ住宅とは、年間の一次エネルギー消費量の収支をゼロにすることを目指した住宅のこと。高い断熱性や、高効率な設備を導入することで、従来より20%以上もの省エネを達成する建物です。

省エネ基準適合住宅とは、窓や外壁などの熱性能が高く、さらに設備機器などのエネルギー消費が抑えられている住宅を指します。建物が建っている地域によって基準は異なりますが、その地域の水準を満たしている必要があります。

中古住宅の購入で住宅ローンを受けるには、以下の要件を満たすことが必要です。

・令和7年(2025年)12月31日までに入居すること。

・自己の専用住宅で、床面積が原則として50㎡以上であること。

・取得の日から6カ月以内に自己の居住の用に供すること。

・居住用と居住用以外の部分があるときは、床面積の2分の1以上が居住用であること。

・上記の要件を満たしたうえで、以下のいずれかの要件に該当するものであること。

イ.昭和57年以降に建築された住宅であること。

ロ.築後年数にかかわらず新耐震基準に適合することが証明されたものであること。または、既存住宅売買瑕疵担保責任保険に加入しているもの(その家屋の取得の日前2年以内に保険契約の締結をしたものに限る)。

・控除を受ける年の合計所得が2000万円以下であること。

参考:国税庁「中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

制度の適用を受けるには、初年度に確定申告が必要です。減税効果が非常に大きい制度なので、中古住宅を購入した年は、確定申告を忘れないようにしましょう。なお、翌年以降は会社員であれば年末調整で対応できます。

■編集部注

住宅ローン控除は、あくまで「減税措置」なので、払った税金以上には戻ってきませんが、非常に金額の大きなメリットの大きい制度です。

【関連記事はこちら】>>住宅ローン控除を最大化する新常識を公開!金利0.7%以下なら、税金の戻りの方が多くなり、「打ち出の小槌」に生まれ変わる

【関連記事はこちら】>>住宅ローン控除の目安額を、年収別にシミュレーション!最大455万円もおとくになる!

最大1000万円が非課税「住宅取得等資金贈与の非課税特例」

住宅取得等資金贈与の非課税特例は、住宅の取得のための贈与であれば一定額まで受贈者(お金をもらう子供)に贈与税を課さないという制度です(令和8年(2026年)12月31日までの時限措置)。

贈与税は非常に税率が高いので、多額の住宅資金をもらうときは、ぜひこの制度を利用したいところです。中古住宅における非課税限度額の範囲は、下表のように定められています。

| 贈与時期 | 非課税限度額 | |

|---|---|---|

| 一般の住宅 |

質の高い住宅 |

|

| 2024/1/1〜2026/12/31 | 500万円 | 1000万円 |

中古住宅における「質の高い住宅」とは、以下のいずれかの基準に適合する住宅を指します。

1.断熱等性能等級5以上、かつ、消費量等級6以上の基準に適合していること

- 2.耐震等級2〜3、またはその他の免震建築物の基準に適合していること

- 3.高齢者等配慮対策等級3〜5

参考:国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

ただし、非課税特例の適用を受けるには、贈与を受けた年の翌年の2月1日~3月15日までに、住所地の税務署に贈与税の申告書を提出する必要があります。

国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

2.中古住宅購入時の減税制度

次に、中古住宅の購入時に使える減税制度を見てみましょう。

「登録免許税」の軽減制度

中古住宅では、一定の要件を満たしていれば「建物」の登録免許税が軽減されます。登録免許税とは、登記簿謄本に権利の設定などをする際に法務局で支払う税金のことです。登記時に発生するものなので、支払いは一度きりです。

登録免許税の税額は、以下の式で算出されます。

登録免許税の軽減を受けるには、購入した建物が、以下の要件を満たしている必要があります。

・自己の専用住宅で、床面積が50㎡以上であること(マンションなどの区分所有のものについては、自己の居住用部分の床面積が50㎡以上であること)。

・上記の要件を満たしたうえで、以下のいずれかの要件に該当するものであること。

イ.昭和57年以降に建築された住宅であること。

ロ.築後年数にかかわらず新耐震基準に適合することが証明されたものであること。または、既存住宅売買瑕疵担保責任保険に加入しているもの(その家屋の取得の日前2年以内に保険契約の締結をしたものに限る。)

昭和57年より前に建築された住宅は、「新耐震基準の適合証明」や「既存住宅売買瑕疵担保責任保険の加入」があれば、軽減税率が適用されます。適合証明書は、指定の確認検査機関や建築士事務所に所属する建築士などに依頼すれば発行でき、費用はだいたい5~10万円です。

なお、物件ごとの税率は以下の通りです。

・一般の住宅(個人が自己居住用に購入し、実際に住んでいる住宅):税率2% → 0.3%

・長期優良住宅:税率2% → 0.1%~0.2%

いずれも令和9年(2027年)3月31日までに取得したもの

| 住宅の種類 | 不動産移転登記の税率 | |

|---|---|---|

| 本則(通常) | 2% | |

| 一般の住宅 | 0.3% | |

| 長期優良住宅 | 戸建て | 0.2% |

| マンション | 0.1% | |

この軽減措置を利用すると、一般的には、数万円~十数万円程度、登録免許税が安くなります。

なお、土地の登録免許税は、令和8年(2026年)3月31日までに登記をすれば、税率2% → 1.5%に軽減されます。要件は期日のみで、面積などは関係ありません。

参考:国税庁「土地の売買や住宅用家屋の所有権の保存登記等に係る登録免許税の税率の軽減措置に関するお知らせ」

「不動産取得税」の軽減制度

「不動産取得税」とは、土地や建物といった不動産を取得した際に支払う都道府県税です。そのため、支払いは一度きりです。

中古住宅を購入した場合、土地や建物を取得した旨を、定めれられた日(※各自治体によって期限は異なる)までに都道府県税事務所に申告します。申告から6カ月~1年後をめどに納税通知書が届くので、その分を納付します。

不動産取得税の計算式は、原則として以下の通りです。建物、土地、それぞれ別に計算します。

不動産取得税の軽減措置については、土地と建物で要件や計算方法が異なっています。まずは、ひとつずつ確認していきましょう。

【不動産取得税の軽減(建物)】

まずは、建物の不動産取得税の軽減措置を見ていきましょう。

令和9年(2027年)3月31日までに取得した分については、税率が3%に軽減されます。また、取得した中古住宅が要件を満たしている場合、課税標準額に対して控除があり、以下のような計算式になります。

物件の要件は、以下の通りです。

・50㎡以上240㎡以下

・1982年1月1日以降に新築された住宅であること

・築後年数にかかわらず新耐震基準に適合することが証明されたものであること。または、既存住宅売買瑕疵担保責任保険に加入しているもの(その家屋の取得の日前2年以内に保険契約の締結をしたものに限る)。

参考:東京都主税局「個人が自己居住用の中古住宅と土地を同時に取得した場合」

不動産取得税は都道府県税であるため、控除額は都道府県によって異なりますが、控除額の一例を示すと下表の通りです。

| 建築年月日 | 控除額 |

|---|---|

| 1975年12月31日以前 | 新築当時の軽減額 |

| 1976年1月1日~1981年6月30日 | 350万円 |

| 1981年7月1日~1985年6月30日 | 420万円 |

| 1985年7月1日~1989年3月31日 | 450万円 |

| 1989年4月1日~1997年3月31日 | 1,000万円 |

| 1997年4月1日以後 | 1,200万円 |

※参照:東京都主税局「中古住宅とその敷地を取得した場合(個人が自己の居住の用に供するもの」

【不動産取得税の軽減(土地)】

令和9年(2027年)3月31日までに取得した土地については、減税措置がなされているため、計算式は以下のようになっています。

※控除額は(ア)(イ)のうちいずれか大きい額

(ア)45000円

(イ)(土地1㎡あたりの固定資産税評価額 ×1/2)× (住宅の課税床面積の2倍 ※200㎡が限度)×3%

まず、固定資産税評価額は2分の1に減額、さらに税率が3%になります。

さらに控除も発生します。控除額は(ア)45000円、(イ)(土地1㎡あたりの固定資産税評価額 ×1/2)× (住宅の課税床面積の2倍 ※200㎡が限度)×3% のうちいずれか大きい方が採用されます。

計算はややこしいですが、この計算式を採用すると、一般的な住宅地の広さ場合、土地の不動産取得税は0円に近くなることも多いです。

不動産取得税については、土地部分はほとんど税金がかからないので、建物部分が要件を満たすかどうかで、税額に差が出ます。

なお、不動産取得税の軽減を受ける場合には、「不動産取得税の申告書」を提出する必要があります。不動産を取得してからだいたい60日以内(各自治体によって期日は異なります)に、各都道府県税事務所の窓口に申請します。

簡単、瞬時に計算シミュレーションができる!

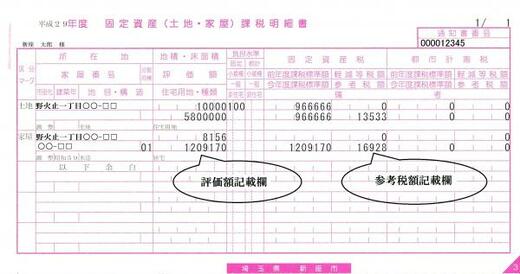

自分の不動産取得税を計算する >>「固定資産税」の軽減制度

中古住宅では、一定の要件を満たす改修(リフォーム)を行うと、建物の固定資産税が減額される措置もあります。

固定資産税とは、1月1日時点の不動産の所有者に課される市区町村税(東京23区は都税)のことで、「納税通知書」の金額通りに、毎年支払うものです。

この固定資産税は、改修(リフォーム)工事を行うと、その内容に応じて減額されます。減額期間は工事後から1年間と、それほど大きな減税効果はありませんが、対象となる改修(リフォーム)工事を行ったのであれば必ず申請しましょう。

改修(リフォーム)工事の種類と、減額割合は以下の通りです。

| 改修の種類 | 減額期間 | 減額割合 | 減額対象面積 |

|---|---|---|---|

| 耐震改修 | 改修後1年 | 1/2 | 120㎡まで |

| バリアフリー改修 | 改修後1年 | 1/3 | 100㎡まで |

| 省エネ改修 | 改修後1年 | 1/3 | 120㎡まで |

上記の改修工事は、令和8年(2026年)3月31日までの時限措置で、また、それぞれ50万円超の改修工事を行ったものが対象となります。

なお、上記の改修(リフォーム)に伴い、一般の住宅を長期優良住宅とする改修(リフォーム)を行った場合には、減額割合がさらに増える措置もあります。

| 改修の種類 | 一般の住宅の減額割合 | 長期優良住宅の減額割合 |

|---|---|---|

| 耐震改修 | 1/2 | 2/3 |

| バリアフリー改修 | 1/3 | 1/3 |

| 省エネ改修 | 1/3 | 2/3 |

適用を受けたい場合には、各自治体の固定資産税課への申請が必要になります。

【関連記事】>>家の固定資産税の計算方法と、最新の軽減措置は? 忘れずしっかり申告を

3.中古住宅購入時の補助金

一部自治体では、中古住宅購入に際して、補助金を出しているケースもあります。

中古住宅購入の補助金制度は、すべての自治体に存在するわけではないため、まずは自分が住んでいる自治体で補助金の有無を調べ、申請方法などについても確認してみましょう。

補助金をもらうときの注意点

補助金については注意点が2つあります。

1、確定申告書の提出の際、住宅の取得に関し補助金の交付を受けた場合には、その住宅の取得等の対価の額または費用の額からその補助金等の額を控除して(特定増改築等)住宅借入金等特別控除を計算する必要があります。

2、一部補助金は併用できません。

以上の点について、気をつけましょう。

-

2022年以降廃止、もしくは中古住宅は対象外

(すまい給付金、ZEH補助金制度、地域型住宅グリーン化事業補助金) -

2-1.最大50万円が受け取れる「すまい給付金」※新規受付は終了すまい給付金とは、住宅を取得した一定の要件を満たした者に対し、1回だけ現金を給付する制度です。令和3年(2021年)12月31日までの時限措置であるため、新規の受付は既に終了しています。※令和4年(2022年)12月31日までは一定の時期に契約された一部のものに対し、引渡しおよび入居の延長期限として暫定的に制度が運用されています。「すまい給付金」は、主に住宅ローン減税の効果が上がりにくい「所得税や住民税の納税額が少ない人」に対して現金を給付します。すまい給付金の給付額は所得によって異なり、最大50万円となっています。収入が低い人ほど給付金を多く受け取れます。収入額の目安と給付基礎額の関係は、下表の通りです(住宅ローンを利用する場合)。収入額の目安給付基礎額450万円以下50万円450万円超525万円以下40万円525万円超600万円以下30万円600万円超675万円以下20万円675万円超775万円以下10万円すまい給付金を利用できる人の要件は、以下の通りです。【すまい給付金の対象者の要件】

1.住宅の所有者:不動産登記上の持分保有者

2.住宅の居住者:住民票において、取得した住宅への居住が確認できる者

3.収入が一定以下の者

4.(住宅ローンを利用しない場合のみ)年齢が50歳以上の者対象となる物件の要件は、住宅ローンの利用の有無で変わります。詳細は以下を参照してください。住宅ローンの利用の有無中古住宅利用する・売主が宅地建物取引業者である

・自らが居住する

・床面積が50㎡以上

・以下のいずれかに該当する住宅

イ.既存住宅売買瑕疵保険へ加入した住宅

ロ.既存住宅性能表示制度を利用した住宅(耐震等級1以上のものに限る)

ハ.建設後10年以内であって、住宅瑕疵担保責任保険に加入している住宅または建設住宅性能表示を利用している住宅利用しない上記の住宅ローン利用者の要件に加えて以下の要件が必要となる。

・50歳以上

・収入額の目安が650万円以下すまい給付金を受け取るときは、取得した住宅に入居した後に、「すまい給付金事務局」へ申請手続きを行います。申請期限は、住宅の引き渡しを受けてから1年3カ月以内です。申請書類に不備などがなければ、申請書類の提出から概ね1.5カ月~2カ月程度で給付されますが、現在はコロナ禍の影響で2カ月~3カ月程度となっています。2-2.最大60万円が受け取れる「ZEH補助金制度」※2022年2月現在、継続は未定ZEHとは、「ネット・ゼロ・エネルギー・ハウス」の略称です。断熱性能の大幅な向上、高効率な設備・システムの導入による省エネ(省エネ基準比20%以上)を実現するだけでなく、再生可能エネルギー(太陽光発電など)も導入することで、 年間の一次エネルギーの収支をゼロとすることを目指した住宅です。中古住宅をZEHに改修(リフォーム)する場合、建築費がかかるので、補助金を出しており、原則として1戸あたり60万円の補助を受けることができます。なお、ZEH補助金制度は単年度制度なので、工事の実施を予定している年に改めて詳細を確認することが必要になります。ZEH補助金制度の要件は、以下の通りです。項目内容補助額60万円/戸

補助対象住宅に蓄電システム(定置型)を導入する場合は2万円/kWh、補助対象経費の1/3または20万円のいずれか低い額を加算対象となる住宅ZEH

Nearly ZEH※1

ZEH Oriented※2主な要件・ZEHロードマップにおける『ZEH』の定義を満たしていること

・SII※3に登録されているZEHビルダー/プランナーが関与(設計、建築、改修または販売)する住宅であること公募方式先着方式※1:Nearly ZEHとは太陽光発電等によって、消費エネルギーの75%以上をまかなえるもの。

※2:ZEH OrientedとはZEHの基準を満たす断熱性と省エネ性を備え、太陽光パネル等の再生可能エネルギーの発電装置がないもの。

※3:SII(Sustainable open Innovation Initiative)とは一般社団法人環境共創イニシアチブのこと。ZEH補助金を得るには、公募期限内に申請を行い、期限内に代金を支払い終える必要があります。補助金は、竣工後の3~5カ月後に振り込まれます。ZEH住宅への改修は、中古住宅だとハードルが高いとも考えられます。工事費用は非常に高額(編集部調べ:150万円~200万円、またはそれ以上)となることも多いので、補助金があるとはいえ、工事の実施は予算と相談して決める必要があるでしょう。参考:一般社団法人環境共創イニシアチブ「2021年の経済産業省と環境省のZEH補助金について」【関連記事はこちら】>>ZEH(ゼッチ)補助金は最大105万円! ネット・ゼロ・エネルギーハウス支援事業を徹底解説2-3.最大50万円が受け取れる「地域型住宅グリーン化事業補助金」地域型住宅グリーン化事業とは、国土交通省の採択を受けたグループ(工務店などの集団)が建てる省エネルギー性や耐久性などに優れた木造住宅に対して補助金が交付される制度です(各年度単位の制度)。地域型住宅グリーン化事業を利用するには、採択を受けたグループに建築の発注を行う必要があります。補助金は採択を受けたグループに対して支払われ、リフォームを発注した人はその業者を通じて間接的に補助金を受けるという流れです。中古住宅を省エネ住宅に改修(リフォーム)する場合の補助上限額は、最大50万円です。【2021年度の補助額】対象となる住宅のタイプ補助額上限省エネ改修型50万円主な共通要件は、以下を参照してください。【地域型住宅グリーン化事業の主な共通要件】

・主要構造部が木造であること。

・採択されたグループの構成員である中小住宅生産者等により供給される住宅であること。

・改修の着工日は採択通知の日付以降であること。地域型住宅グリーン化事業を利用するには、採択されたグループに建築の発注を行います。詳細は住宅メーカー、工務店に問い合わせましょう。工事の着手は採択通知後です。工事が完了したら、提出期限までに完了実績報告を提出する必要があります。

4.まとめ

中古住宅の購入時に使える、減税制度・税制優遇制度、補助金について解説しました。

中古住宅で減税制度・税制優遇制度・補助金を利用する場合は、要件をよく確認することが大切になります。要件では、建築年度や、耐震基準に適合しているかどうかといった、建物の安全性に関する点が重点的に確認されることになります。

中古住宅を購入したら、使える制度があるかなどをきちんと確認して、利用できる制度へは申請を忘れないようにしましょう。

【関連記事】>>住宅ローン金利(132銀行・

|

リフォームのおすすめ記事はこちら 【業者選び】おすすめ「リフォーム一括見積もりサイト」12社を徹底比較! 【税金】2025年度版 リフォームに使える減税制度・補助金を解説 |

|

◆中古マンションランキング |