女性も住宅を買うことが増えた時代。女性は年収400万円台から「家を買いたい!」と思う人が多いようですが、はじめに考えるべきは住宅選びよりも、住宅購入のための資金計画を含めたライフプランです。そこで、ファイナンシャルプランナー(通称FP)の方々に、住宅購入の考え方や女性のライフプランの立て方についてお話を伺いました(監修:優益FPオフィス、FPフローリスト)。

マンション購入女子の年収は400万円台が多い!?

最近は、独身女性が住宅を購入するケースも増えています。そこで、気になるのはお金事情!

独身女性が購入する物件の多くは、3000万円前後だといわれています。そして、住宅ローンで借りられる金額は、基本的に年収の5~7倍程度。だとすると、住宅を購入する女性は年収400万円台以上の人が多いということになりそうです。

そこまで収入がないという場合は、頭金の準備を考えた方がよいでしょう。ファイナンシャルプランナーで、優益FPオフィスの代表、佐藤益弘氏によると「以前は、頭金が2割ないと住宅は買えませんでした。継続的に貯蓄できる人しか、住宅は購入できなかったのです」。

銀行から融資を受ける場合、比較的いい金利で住宅ローンが組めるのは、年収400万円台からといわれています。それ以下の年収だと、審査が厳しくなり、住宅ローンを借りられたとしても、金利が高くなる可能性があります。そういったリスクを回避するためにも、年収が低い場合には、しっかりと頭金を用意しておいた方がいいでしょう。

ただし、頭金がゼロでも、住宅購入をあきらめてしまう必要はありません。現在は、物件の満額、さらに諸費用も合わせて住宅ローンを組むことができるようになっています。また、民間金融機関と住宅金融支援機構が提携して提供する、長期固定金利住宅ローン「フラット35」は、年収300万円程度の人でも住宅ローンを組みやすくなっています。

【関連記事】>>女性が借りやすく、特典もある住宅ローンは? 転職直後、年収不安定なら、フラット35に注目

住宅購入を考えたら、まずはライフプランを立てよう!

独身女性なら結婚・出産も視野に

家を購入したいと思ったら、何から手を付けたらよいのでしょうか? 実は、物件探しや住宅ローンを探すよりも、はじめに行うべきなのは資金計画。そのために、ライフプランを立ててみることをおすすめします。

ライフプランとは、キャリア、資産形成、家庭(結婚・出産・子育て)、健康面を含めた「将来の暮らしの希望」を設計し、具体化したもの。自分が希望する暮らしを実現するため、また、人生のなかで想定されるイベントを洗い出して、何にいくらぐらいお金がかかるのか、見通しを立てることが目的です。多くの場合、将来のキャッシュフロー表も同時に作成します。

住宅購入を検討しているのなら、将来を見通して資金計画を立てるのは、必須の手順ともいえるでしょう。

ライフプランを立てないまま住宅を購入してしまうと、たとえマンションを購入できたとしても、住宅ローンの返済が滞り、家計が破たんする可能性もあります。これから結婚するのか、一生独身でいるのかなど、生活を見直して、自分自身のライフプランをじっくり考える必要があります。

ライフプランの作成は、FPに力を借りよう!

そこで、ライフプランの作成の手助けをしてくれるのが、ファイナンシャルプランナー。通常FP(エフピー)と呼ばれる人です。

FPとは、相談者のライフスタイルや経済環境を踏まえ、収入や支出、保険などあらゆる情報を合わせて総合的な資金計画を立て、夢や目標をかなえるために共に考え、サポートをしてくれる家計の専門家です。

FPの実績や信頼の証しとしてNPO法人日本FP協会が認定する「CFP資格」(上級資格)および「AFP資格」、国家検定であるFP技能士(1~3級)があります。家計に関わる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など、幅広い知識が必要とされています。

株式会社FPフローリストのFP・木村美紀子氏によると、ここ数年で女性の相談者は増えているそう。「特に40代になって将来の生計が気になって相談に来られる方が多いです。毎月支払っている家賃が無駄に思えてきた、という方もいますし、物件を見て、はたして自分に家が買えるのか? と相談に来られる方もいます」(木村氏)

FPに相談するタイミングは、「物件を見つける前」の方がいい!

よく聞く話なのが、物件を検討している段階で「住宅ローンが通るのか」「物件価格は大丈夫か」などが気になってきたため、不動産会社から紹介を受けてFPに相談するというパターン。ところが、それだとライフプランを組むうえではあまりいいタイミングとは言えません。

もちろん、FPはきちんと家計の相談に乗ってくれます。ただ、欲しい物件が決まってしまっている状態だと「住宅ローンをいくら借りられるか?」「希望の物件を購入できるか否か」に焦点がおかれるケースが多いとのこと。

「そうすると、その物件を買うためのFP相談となってしまい、その後の細かい生活のことまで検証する余裕がなくなってしまう方もいます」(木村氏)

すてきな物件を見つけてしまうと、どうしてもこの物件が欲しくなってしまう気持ちは分かりますが、物件ありきのライフプランを立ててしまうと、少し生活に無理をした資金計画にしてしまう可能性もあります。住宅ローンは、背伸びは控えて「返せる金額を借りる」のが基本。できれば、マンション購入を考えはじめたらすぐに、ライフプランを立てることがおすすめです。

ライフプラン作成に必要な項目は?

ライフプランを立てるときは、現状だけでなく、この先起こりうる出来事を想定しながら、一生涯の収入・支出について考えなければなりません。そのなかには、結婚や出産といった家族計画、転職、異動といったことが含まれます。

ただ、多くの人は、自分がどうしていきたいのか漠然としています。だからこそ、FPからさまざまなことを細かく質問されることで、ぼんやりと考えていた将来の暮らしをイメージすることができるのです。

FP・木村氏によると、「住まい以外の希望も重要です。これからどんな生活をしていきたいのか、どんな趣味があるのかということもお聞きします。旅行が好きだという方でしたら、今まで通りに旅行を楽しみたいのか、家を持つために旅行は我慢するのか。何歳まで働くつもりなのか、退職後も仕事をする予定はあるのかなど、質問は多岐にわたります」

「今後の生活費が減るのか、増えるのか。若い方の場合、公的年金はもらえないと仮定して計算してほしいという方もいました。家電の買い替えも10年または15年おきに組み込みます。育休や産休にともなうお金の動きも反映させます」(木村氏)

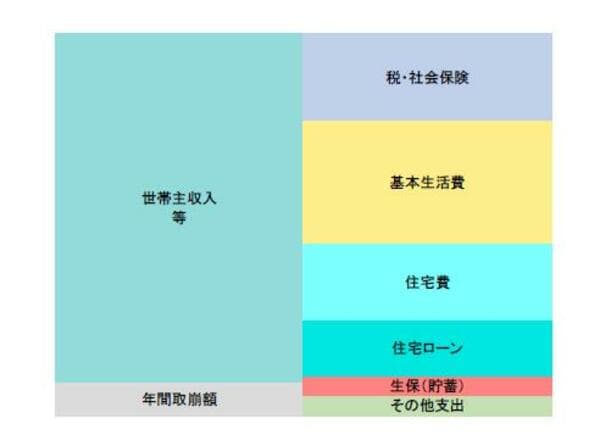

ライフプランを立てる際には、一般的に下記のような内容が組み込まれていきます。

-

【ライフプランに反映する項目】

-

<収入>

・現在の金融資産

・主な収入(副収入を含む)

・そのほかの収入(退職金、年金、祝い金、満期保険金など)

・減税・手当(住宅ローン控除、児童手当など)

<税金・社会保険料>

・所得税、住民税

・健康保険料、国民年金など

<支出>

・基本生活費(食費、洋服代、美容費、交際費など)

・住宅費(家賃、固定資産税、管理費・修繕積立費、火災保険料、駐車場代、リフォーム費など)

・住宅ローン、住宅ローンの繰り上げ返済

・生命保険料

・積み立て運用(初期積立額と毎年の積立額)

・車やバイクの購入費、維持費

・そのほかのローン(クレジットカードのキャッシング、奨学金、教育ローン、自動車ローンなど)

・家電、家具買い替え

・旅行などの趣味にかける支出

ライフプランの例を見てみよう!

独身女性Aさん(47歳)の場合

では、実際のライフプランを見てみましょう。Aさん(47歳女性)を想定したライフプランになります。まずは、年間の収支を確認していきます。

【Aさんの年間収支表】

Aさんの場合、支出713万円に対して給与収入は650万円。不足分は貯金を取り崩して補っています。これをグラフにすると以下のようになります。

そして、今後の収入予定を確認します。Aさんの場合は、このようになります。Aさんは55歳に退職となるので、その年の収入には退職金分も追加しました。その後は、転職しながら69歳まで働いていく予定です。68歳~69歳のころには仕事量を抑えたいと考えているので、年収はこれまでの半分程度に下がります。

【Aさんの収入予定】

・47歳~55歳:年収650万円+退職金1375万円

・56歳~56歳:年収550万円

・57歳~67歳:年収600万円

・68歳~69歳:年収300万円

・70歳~終身(無職):0万円(年金収入を除く)

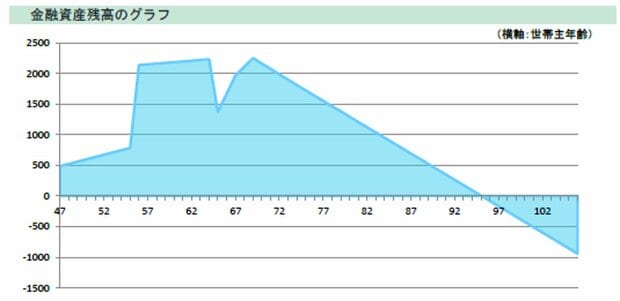

現在から終身までの収入の予測を立てたうえで、今後、金融資産(国民年金や生命保険、積み立て運用など)がどうなっていくのかを表したのが、「金融資産残高」のグラフです。

金融資産残高のグラフを見ると、Aさんの金融資産は95歳に底をつく見込みです。そのため、Aさんは「金融資産以外の資産を持つべきだ」と考えて、住宅購入を選択。エリアや駅からの距離を検討し、資産価値が大幅に下落しにくい場所の中古マンションの購入を決めました。また、長生きに備えて金融資産の運用もスタートしました。

このように、ライフプランを立てると将来の家計の予測が立てられるため、今後の方針について選択がしやすくなります。

人生のリスクには、3~6カ月分の貯金で備えよう

住宅ローンの借り過ぎにも注意!

どれだけ入念にライフプランを立てたとしても、この先の人生がどうなるかというのは、正直なところ誰にもわかりません。台風や洪水、豪雨、地震といった自然災害のほか、それにともなって起きる失業や収入減といった問題が生じる可能性もあります。そういった事態には、どのように備えたらいいのでしょうか?

FP・佐藤氏によると「自然災害や、収入低下、交通事故といったアクシデントに備えるには、予備資金を持つことも重要です。せめて月収の3~6カ月分ぐらいは、手元に残しておいた方がいいでしょう。それだけで安心はできませんが、不安にはなりません」

また、住宅ローンの借り過ぎにも要注意です。先述したように、一般的に住宅ローンで借りられる金額は、基本的に年収の5~7倍程度と言われていますが、現在は史上まれにみるほどの低金利で、変動金利だと0.4%台で借りられてしまうほど。

そのため、銀行や不動産会社からのシミュレーションでは、年収の8~10倍の額が住宅ローンの借入可能額として提示されるケースもあります。しかし、言われるがままに満額を借りてしまうのは非常に危険。金利が上昇したときに、返済に困ってしまいます。

また、FP佐藤氏によると、女性には"長生きリスク”があるとも言われているそう。長生きすると賃貸の契約が難しくなり、住まいに困る可能性もあります。また、老後は収入が減ってしまうので、高齢者の財政破綻も増えてきています。

計画を立てたら、せめて3年に一度は見直そう

FP・佐藤氏いわく、「住宅を買うということは、環境を買うということ」。

「たとえば、郊外から都心に引っ越してくると、生活費も上がります。外食が多くなったり、新しい趣味ができたり、まわりに影響を受けてしまうということを忘れてはいけません。また、ライフプランは机上の空論なので、自分自身がそのプランを目標に実践してみようと思わないと意味がありません。何も考えず欲求に任せて食べてばかりいると太ってしまうように、ダイエットも家計も同じです」(佐藤氏)

ライフプランを立てて現状を確認して、住宅を購入したとしても、30代のときに想定した70歳は40年後。時間が経てばいろいろな変化があるのが当たり前です。ライフプランは1年に一度見直すのが理想的ですが、少なくとも3年に一度は見直すことをおすすめします。

|

【女性向け不動産関連記事】 |

| ・女性の一人暮らし、賃貸と購入ならどちらが良い? ・マンション購入女子のお金事情!ライフプランはどう立てる? ・独身女性の住宅購入、どういう物件を選ぶ? |

一人暮らしにおすすめの新築マンション | ||

| イニシア千住大橋ステーションフロントActive wing 第1期1次(資料請求はこちら) | ||

>>ライフルホームズで詳細確認 >>ライフルホームズで詳細確認 | 価格 | 3998万円~7898万円 |

|---|---|---|

| 完成時期 | 2027年3月 | |

| 交通 | 京成本線「千住大橋」駅 徒歩2分、東京メトロ千代田線「北千住」駅 徒歩13分、東京メトロ日比谷線「北千住」駅 徒歩13分 | |

| 所在地 | 東京都足立区千住河原町23-72他1筆(地番) | |

| 間取り | 1LDK・2LDK | |

| 専有面積 | 32.48㎡~54.99㎡ | |

| 物件の特徴 | 総戸数 | 55戸 |

| 施工 | 施工(建築・請負)岩田地崎建設株式会社 東京支店 |

| 売主 | 株式会社コスモスイニシア | |