個人が土地や建物の不動産を売却(譲渡)すると、譲渡所得税が発生する場合があります。そこで、譲渡所得税が簡単に計算できる「計算シミュレーションツール」を作成しました。3000万円の特別控除や減価償却費の計算方法や考え方も解説します。

不動産売却時の「譲渡所得税」計算シミュレーション

不動産を売却した際の譲渡所得税を計算してみましょう。

- Q.不動産(土地と建物)の売却価格は?

- 万円

- Q.譲渡時にかかった諸経費は?

- 万円

- Q.不動産(土地と建物)の取得価格は?

- 万円

- Q.取得時にかかった諸経費は?

- 万円

- Q.建物の減価償却費は?

※計算ツールはこちら - 万円

- Q.所有期間を選択してください

※購入(契約)日から売却(引き渡し)日まで

- Q.マイホームが対象の3000万円特別控除の要件に当てはまるか?

※要件を確認する

- A.あなたの譲渡所得税額は

-

万円

※当計算シミュレーション結果はあくまで概算となります。また計算結果に関して当サイトでは一切の責任を負いません。詳しくは国税庁サイトや税理士にご相談ください。

<3000万円の特別控除要件>

・売却するのは自分の住んでいる家、または、その家と敷地や借地権である

※前に住んでいた家や敷地などの場合は、住まなくなった日から3年目を経過する日の属する年の12月31日までに売却する

・売却年の前年および前々年に3000万円特別控除の適用を受けていない

・マイホームの買換えやマイホームの交換の特例、もしくは、マイホームの譲渡損失についての損益通算および繰越控除の特例の適用を受けていない

・売った家屋や敷地について、「収用などの場合の特別控除」など、ほかの特例の適用を受けていない

・売主と買主が、親子や夫婦など特別な関係でない(生計を一にする親族、家を売ったあとにその売った家で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれる)

参考:国税庁「No.3302 マイホームを売ったときの特例」

| 不動産の税金などを瞬時に計算可能! |

不動産を売却するなら、まずは「不動産一括査定」で売却価格の目安を知ろう。

step4までを選択し、「無料査定スタート」を押すだけで、無料で最大6社の査定額を受け取れるので、ぜひ活用してみよう。

提携する不動産仲介会社が1,700社以上と多く、投資用物件、ビル、店舗、工場、倉庫、農地など幅広い種類の不動産にも対応している(サービス提供:リビンマッチ)。

【税理士が解説】不動産の譲渡所得税に関する注意点

不動産の譲渡所得税で確認しておきたいポイントについて、野村宜弘公認会計士事務所・野村宜弘税理士事務所代表の野村宜弘氏に伺いました。

「不動産の売却についての確定申告を行う際、必要となる資料をそろえるのに時間がかかる場合がありますので、余裕をもって準備をするようにしましょう。

不動産の取得費が不明な場合、予想外に譲渡所得が大きくなってしまい、多額の税金を納めるケースも考えられるため注意が必要です。

売るつもりがない不動産であっても、購入したときにかかった契約書や諸費用の証憑について、権利書と一緒に保管しておくと、いざという時に便利です。

自分が亡くなった時、相続人が勘違いをして勝手に捨ててしまわないようにするため、これらの書類をまとめた封筒の表紙に『不動産の売却時の確定申告で使用する書類のため絶対に捨てないこと』と目立つように記載しておくといいと思います。相続人からきっと感謝されると思います。

また、忘れたころに住民税を納付することになるので、売却したお金を全部使い切ってしまわないことが大事です。ふるさと納税をされる場合は、税理士と相談されるといいと思います。」

不動産の譲渡で発生する4つの税金

不動産の譲渡とは、所有する不動産(土地や建物など)の権利を有償で譲り渡すことです。

つまり、譲渡とは不動産売買を行うことに当たります。無償で権利を移転する相続や贈与とは異なります。

不動産を譲渡した際には税金が発生する場合があります。不動産譲渡時に生じる税金は、主に以下の4つです。

図表1 不動産を譲渡した時に発生する税金の内容

| 税金の種類 | 内容 |

|---|---|

| 譲渡所得税 |

譲渡所得が生じた場合に発生する所得税および住民税、復興特別所得税の総称 |

| 印紙税 | 売買契約書に貼り付ける印紙代のこと。印紙税は売買契約書に記載する金額によって決まる >>印紙税の計算シミュレーションはこちら |

|

登録免許税 |

・売却と同時に抵当権を抹消する場合は売主に抵当権抹消の登録免許税が生じる |

| 消費税 | 仲介手数料や測量費などに対して消費税がかかる >>消費税の計算シミュレーションはこちら |

譲渡所得の計算方法

個人が不動産を売却したときに得た所得を「譲渡所得」と言います。譲渡所得は売却額ではないので注意してください。

また、譲渡所得にかかる税金は、給与所得など他の所得とは合算せず、譲渡所得のみに対してかかるのがポイントです。このように他の所得とは分離して税金が計算されることを「分離課税」と呼びます。

譲渡所得は、以下の式で計算します。

譲渡価額

譲渡価額とは、売却代金に固定資産税精算金を加えたものになります。

固定資産税精算金とは、引渡日以降の固定資産税および都市計画税の実質的な負担を、買主へ移転するために買主から受領する精算金のことです。

取得費

取得費とは、売却する不動産を購入した時の購入額+諸経費です。ただし、建物に関しては建物購入額から減価償却費(後ほど解説)を控除したものが建物取得費となります。

取得費が不明な場合は、「譲渡価額の5%」(概算取得費という)が取得費となります。また、相続した物件を売却する場合、取得費は親の購入額を引き継いで計算します。

譲渡費用

譲渡費用とは、仲介手数料や印紙税などの売却に直接要した費用のことです。ただし、抵当権抹消費用や引越し代、遺産分割のために要した支出などは譲渡費用に含めることができません。

特別控除がある場合の計算方法

一定の要件を満たす不動産の売却では、節税特例を利用することが可能です。節税特例は、主に特別控除によって譲渡所得を少なく計算できるものが多くなっています。

特別控除を適用した場合の譲渡所得の計算式は以下のとおりです。

計算の結果、譲渡所得がプラス(譲渡益という)であれば、譲渡所得税が発生します。それに対して、譲渡所得がマイナス(譲渡損失という)であれば、譲渡所得税は発生しません。

なお、税金が発生しない場合であっても、特例を利用するためには、売却の翌年、2月16日~3月15日までの間に確定申告を行うことが必要です。

【関連記事】>>不動産売却で確定申告が必要な人は? 必要書類や課税の仕組みを解説!

所有期間で税率が異なる(短期譲渡所得と長期譲渡所得)

譲渡益が生じている場合、譲渡所得税は譲渡所得に税率を乗じて計算します。

税率は所有期間によって異なり、短期譲渡所得と長期譲渡所得の2種類に分類されます。

長期譲渡所得:売却する年の1月1日時点において所有期間が5年超

所有期間は売却する年の1月1日を基準としており、減価償却費で用いる経過年数とは異なる点がポイントです。

また、所有期間が10年超となるマイホームの売却で軽減税率の特例を利用する場合の税率も異なります。

それぞれの税率は以下のとおりです。

図表2 短期譲渡所得、長期譲渡所得、10年超えのマイホームの税率

| 所得区分 | 所得税率※ | 住民税率 | 合計税率 |

|---|---|---|---|

| 短期譲渡所得(5年以下) | 30.63% | 9% | 39.63% |

| 長期譲渡所得(5年超え) | 15.315% | 5% | 20.315% |

| 10年以上のマイホーム:3,000万円特別控除後の譲渡所得のうち、6,000万円以下の部分 | 10.21% | 4% | 14.21% |

| 10年以上のマイホーム:3,000万円特別控除後の譲渡所得のうち、6,000万円超の部分 | 15.315% | 5% | 20.315% |

※所得税率は復興特別所得税率2.1%を含むものとなります。

なお、相続した不動産を売る場合、所有期間は親の所有期間も引き継ぐことが可能です。

個人が利用できる主な節税特例

個人が利用できる主な節税特例について解説します。

マイホームで利用できる節税特例

マイホーム(居住用財産という)で利用できる特例には、以下の5つがあります。

図表3 居住用財産で利用できる特例一覧

| 特例(一般名称) | 内容 |

|---|---|

| 3000万円特別控除 | 譲渡所得から3,000万円を控除できる |

| 軽減税率の特例 | 所有期間が10年超の物件を売却したときに長期譲渡所得よりも税率を下げられる |

| 特定の居住用財産の買い換え特例 | 売却時の税金を繰り延べすることができる |

| 譲渡損失の買い換え特例 | 譲渡損失を繰越控除限度額とし、損益通算によって税金の還付を受けることができる |

| オーバーローンの特例 | オーバーローン※の額を繰越控除限度額とし、損益通算によって税金の還付を受けることができる |

※オーバーローンとは、住宅ローン残債が売却額を上回っている状態のことです。

居住用財産の特例は、親族間の売買では適用できません。また、特例を適用できるのは3年に1度だけになります。

なお、3000万円特別控除を適用した場合、住宅ローン控除(減税)は3年経過しなければ利用できません。

【関連記事】>>不動産売却時に活用したい特別控除を解説! マイホームの買い替えでは「3000万円特別控除」と「住宅ローン控除」どちらがお得?

マイホーム以外で利用できる節税特例

マイホーム以外でも、一定の要件を満たすと節税できる特例が存在します。一般的に利用される主な特例には、以下の4つがあります。

図表4 居住用財産以外に利用できる主な特例一覧

| 特例(一般名称) | 内容 |

|---|---|

| 相続空き家の特例 |

一定の要件を満たす親の自宅を売却した場合、譲渡所得から3,000万円を控除できる |

| 取得費加算の特例 | 相続税を納税した人が、一定期間内に相続した不動産を売ると計算式で求められる控除額を差し引くことができる |

| 低未利用土地等の特例 | 都市計画区域内で一定の要件を満たす500万円以下の物件を売ったときに利用できる |

| 平成21年及び平成22年に取得した土地の特例 | 2009年(平成21年)1月1日から2010年(平成22年)12月31日までの間に取得した土地を売ると1,000万円を控除できる |

【関連記事】>>不動産売却にかかる税金の節税方法を解説! 特別控除は自宅、賃貸、相続した空き家などで異なる

マイホームの減価償却費の計算方法

不動産の取得費は、土地の場合は購入額がそのまま取得費となります。一方で、建物は購入額から減価償却費を控除した価額が取得費となります。

よって、取得費の計算の流れとしては、まず「①購入額を土地と建物に分け」、その次に「②建物だけ減価償却計算を行う」ことです。

①購入額を土地と建物に分ける

購入額を土地と建物に分ける方法としては、主に以下の3つがあります。

(1)売買契約書の内訳を利用する

(2)消費税から建物価格を逆算する

(3)国税庁の示す標準的な建築価額から求める

(1)売買契約書の内訳を利用する

売買契約書に内訳があれば簡単に分かる、最もオーソドックスな方法です。

(2)消費税から建物価格を逆算する

売買契約書に土地と建物の内訳がない場合、消費税から建物価格を逆算します。なぜ消費税から建物価格が分かるかというと、不動産は建物にしか消費税がかからないからです。

消費税によって土地と建物価格を求める方法は以下のようになります。

土地価格 = 税抜総額 - 建物価格

消費税率は購入当時のものを用いることがポイントです。消費税率は以下のように変遷しています。

1997年(平成9年 ) 4月1日~2014年(平成26年)3月31日⋯5%

2014年(平成26年)4月1日~2019年(令和元年) 9月30日⋯8%

2019年(令和元年) 10月1日~ ⋯10%

(3)国税庁の示す標準的な建築価額から求める

個人から不動産を購入しているケースでは、消費税が非課税であるため、この方法が使えません。

消費税が非課税の物件は、国税庁の「建物の標準的な建築価額表」を用いて購入時の建物価格を求めます。標準的な建築価額を用いる場合は、2段階の減価償却計算を行います。

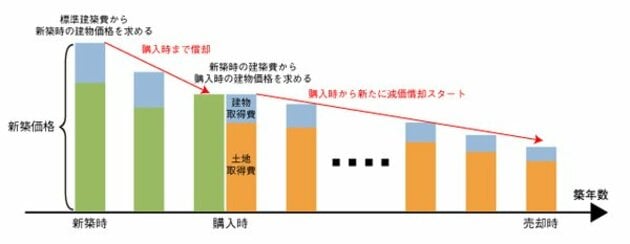

図表5 2段階の減価償却計算の考え方

最初に新築当初の建物の建築費を求め、新築時から購入時点までの減価償却を行い、購入時の建物購入価額を求めます。

次に、購入時から売却時までの減価償却を行い、売却時点の取得費を求めます。

②建物の減価償却費を計算する

取得費は建物価格に対してのみ減価償却計算を行います。

マイホーム等の居住用不動産の減価償却の計算式は以下の通りです。

マイホームの償却率は、建物構造によって決まっており、以下の数値を用います。

図表6 構造別のマイホームの償却率

| 構造 | 居住用の償却率 |

|---|---|

| 木造 | 0.031 |

| 木造モルタル | 0.034 |

| 鉄骨造(3mm以下) | 0.036 |

| 鉄骨造(3mm超4mm以下) | 0.025 |

| 鉄骨造(4mm超) | 0.020 |

| 鉄筋コンクリート造 | 0.015 |

| 鉄骨鉄筋コンクリート造 | 0.015 |

※経過年数とは、購入の引き渡しから売却の引き渡しまでの所有期間のことです。

経過年数は1年単位で計算し、6カ月以上は切り上げ、6カ月未満は切り捨てで計算します。「24年2カ月」なら「24年」、「15年9カ月」なら「16年」です。

以下の計算ツールを利用すれば、減価償却費を計算できます。

- Q.建物の取得費を入力してください

- 万円

- Q.中古で購入してリフォームした場合、その金額は?

- 万円

- Q.建物の構造は?

- Q.建物の新築時年は?

- Q.建物の新築月は?

- A.建物の取得費総額は

-

万円

- A.建物の経過年数は

-

年

- A.あなたの減価償却費は

-

万円

- A.取得費のうち減価償却費の割合は

-

%

※当計算シミュレーション結果はあくまで概算となります。また計算結果に関して当サイトでは一切の責任を負いません。詳しくは国税庁サイトをご確認いただくか、税理士にご相談ください。

なお、アパートや賃貸マンション等の事業用不動産の減価償却では、居住用とは異なる「計算式」と「償却率」を用います。

事業用不動産を売却する場合は、別途、計算方法を確認するようにしましょう。

【関連記事】>>不動産の減価償却費計算シミュレーション

まとめ

以上、不動産譲渡の税金について解説してきました。

不動産の譲渡では、譲渡所得が発生すると所得税および復興特別所得税、住民税は発生します。

譲渡所得の計算では、減価償却費の計算をすることがポイントです。税率は、所有期間によって異なります。

不動産を譲渡する際は、まずは税金が発生するかどうか、おおよその税額を計算シミュレーションで計算し、詳しくは税理士などの専門家に相談するようにしてください。

| 不動産の税金などを瞬時に計算可能! |

「SREリアルティ」の不動産査定

SREリアルティは、東証プライム上場のソニーグループ関連会社が運営する不動産仲介会社で、売却専門エージェントが担当する「片手仲介」が特徴。不動産業界で一般的な両手仲介にとらわれないため、売主に寄り添うサポート力に強みがあり、顧客満足度93%と高い評価を得ている。ソニーグループと共同開発したAI技術を査定にも活用しており、高値売却を目指したい方におすすめだ。※対応エリア:東京都、神奈川県、千葉県、埼玉県、大阪府、兵庫県、京都府

※不動産一括査定サイトでは、売却したい不動産の情報などを入力すれば、無料で複数社に査定依頼ができます。査定価格を比較できるので売却相場が分かり、きちんと売却してくれる不動産会社を見つけやすくなる便利なサービスです。

| ◆SUUMO(スーモ)売却査定 | |

|

無料査定はこちら >> |

|

| 特徴 | ・圧倒的な知名度を誇るSUUMOによる一括査定サービス ・主要大手不動産会社から地元に強い不動産会社まで2000社以上が登録 |

|---|---|

| 対応物件 | マンション、戸建て、土地 |

| 紹介会社数 | 10社(主要一括査定サイトで最多)※査定可能会社数は物件所在地によって異なります |

| 運営会社 | 株式会社リクルート(東証プライム上場企業) |

|

|

|

| ◆すまいValue | |

|

|

|

| 特徴 | ・大手不動産会社6社が運営する一括査定サイト |

|---|---|

| 対応物件 | マンション、戸建て、土地、一棟マンション、一棟アパート、一棟ビル |

| 対応エリア | 北海道、宮城、東京、神奈川、埼玉、千葉、茨城、愛知、岐阜、三重、大阪、兵庫、京都、滋賀、奈良、和歌山、岡山、広島、福岡、佐賀 |

| 運営会社 | 大手不動産会社6社(東急不動産、住友不動産ステップ、三井のリハウス、三菱地所の住まいリレー、野村の仲介+、小田急不動産) |

|

|

|

| ◆マンションナビ | |

|

無料査定はこちら >> |

|

| 特徴 |

・マンションの売却に特化 |

|---|---|

| 対応物件 | マンション |

| 紹介会社数 | 最大9社(売却・買取6社、賃貸3社) |

| 運営会社 | マンションリサーチ |

|

|

|

| ◆HOME4U(ホームフォーユー) | |

|

無料査定はこちら >> |

|

| 特徴 | ・悪質な不動産会社はパトロールにより排除している ・20年以上の運営歴があり信頼性が高い ・2500社の登録会社から最大6社の査定が無料で受け取れる |

|---|---|

| 対応物件 | マンション、戸建て、土地、ビル、アパート、店舗・事務所 |

| 紹介会社数 | 最大6社 |

| 運営会社 | NTTデータ・ウィズ(東証プライム子会社) |

|

|

|

| ◆リビンマッチ | |

| 特徴 |

・マンション、戸建、土地のほか、工場、倉庫、農地の査定にも対応可能 ・1700社の不動産会社と提携 |

|---|---|

| 対応物件 | マンション、戸建て、土地、投資用物件、ビル、店舗、工場、倉庫 |

| 紹介会社数 | 最大6社(売却6社、賃貸、買取) |

| 運営会社 | リビン・テクノロジーズ(東証グロース上場企業) |

| ◆いえカツLIFE | |

|

無料査定はこちら >> |

|

| 特徴 |

・対応可能な不動産の種類がトップクラス |

|---|---|

| 対応物件 | 分譲マンション、一戸建て、土地、一棟アパート・マンション・ビル、投資マンション、区分所有ビル(1室)、店舗、工場、倉庫、農地、再建築不可物件、借地権、底地権 |

| 紹介会社数 | 最大6社(売買2社、買取2社、リースバック2社) |

| 運営会社 | サムライ・アドウェイズ(上場子会社) |

|

|

|

| ◆おうちクラベル | |

|

無料査定はこちら >> |

|

| 特徴 |

・AI査定で、査定依頼後すぐに結果が分かる |

|---|---|

| 対応物件 | マンション、戸建て、土地、一棟マンション、一棟アパート |

| 紹介会社数 | 最大9社 |

| 運営会社 | SREホールディングス株式会社(東証プライム上場企業) |

|

|

|

| ◆イエウール | |

|

無料査定はこちら >> |

|

| 特徴 |

・掲載企業一覧を掲載、各社のアピールポイントも閲覧可能 |

|---|---|

| 対応物件 | マンション、戸建て、土地、投資用物件、ビル、店舗、工場、倉庫、農地 |

| 紹介会社数 | 最大6社 |

| 運営会社 | Speee |

|

|

|

| ◆LIFULL HOME'S(ライフルホームズ) | |

|

無料査定はこちら >> |

|

| 特徴 |

・日本最大級の不動産ポータルサイト「LIFULL HOME'S」が運営 |

|---|---|

| 対応物件 | マンション、戸建て、土地、倉庫・工場、投資用物件 |

| 紹介会社数 | 最大6社 |

| 運営会社 | LIFULL(東証プライム上場企業) |

|

|

|

不動産一括査定サイト10社を比較

|

|

|

|

|

|

|

|

|

|

|

| サービス名 | suumo売却査定 | すまいValue | HOME4U | イエウール | ライフルホームズ | おうちクラベル | イエイ | マンションナビ | リビンマッチ | いえカツLIFE |

| ポイント | 知名度の高いスーモで、大手から地元の会社まで様々な不動産会社に査定を依頼できる。当社調査で満足度No.1 | 大手不動産仲介6社の共同運営で、査定が可能。都市圏の物件に強い。大手の査定結果を比較するのに便利。 | NTTデータの子会社が運営。20年以上の運営歴で安心感がある。大手のほか、店舗や事務所の査定にも対応。 | 都市圏だけでなく、地方の不動産会社も提携多数。対応する物件タイプが豊富で、農地の査定にも対応している。 | 匿名でも査定が可能。提携社数が多く、投資用物件の査定にも対応。東証プライム上場。当社調査で満足度No.2 | 東証プライム上場企業が運営。AI査定ですぐに結果が分かる。売り出し開始でAmazonギフト券最大3万円プレゼント。 | 仲介営業のお断り代行サービスが特徴。査定から成約まで完了でAmazonギフト券最大10万円贈呈。東証プライム上場企業が運営。 | マンションに特化。売却・賃貸、両方の査定が分かる。マンション売買の分析データに詳しい。マンション査定なら選択肢に入れたい。 | 都市部だけでなく、地方の不動産会社とのネットワークが充実。幅広いエリアで査定対応している。20年の運営実績あり。 | 急ぎの売却や訳あり物件の査定に強み。3つの売却方法(仲介、買取、リースバック)を選べる。 |

| ユーザー満足度※ | 3.8 ★★★★★ |

3.4 ★★★★★ |

3.4 ★★★★★ |

3.3 ★★★★★ |

3.6 ★★★★★ |

3.1 ★★★★★ |

3.6 ★★★★★ |

2.8 ★★★★★ |

3.2 ★★★★★ |

ー |

| 提携社数 | 2000以上 | 大手6社 (住友不動産ステップ、東急リバブル、三井のリハウス、野村の仲介など) |

2500以上 | 2600以上 | 4900以上 |

1500 |

1700以上 | 2500 | 1700以上 | 500 |

| 最大紹介社数 | 10社 ※物件所在地によって異なる |

6社 | 6社 | 9社 | 6社 |

9社 |

7社 | 9社 (売却6社、賃貸3社) |

6社 | 6社 (仲介2社、買取2社、リースバック2社) |

| 主な対応物件 | マンション、戸建て、土地 | マンション、戸建て、土地 | マンション、戸建て、土地、ビル一室、店舗・事務所・倉庫、マンション一棟、アパート一棟、ビル一棟 | マンション、戸建て、土地、ビル一室、店舗・事務所・倉庫、マンション一棟、アパート一棟、ビル一棟、区分マンション(収益)、区分ビル(ビル一室)、農地 | マンション、戸建て、土地、マンション一棟、アパート一棟、ビル一棟、倉庫・工場 | マンション、戸建て、土地、一棟マンション・アパート、店舗、事務所 | マンション、戸建て、土地 | マンション | マンション、戸建て、土地、一棟アパート・一棟マンション、投資マンション(1R・1K)、一棟ビル/区分所有ビル(ビル1室)、店舗・工場・倉庫、農地、その他 | マンション、戸建て、土地、再建築不可物件、借地権、底地権、その他(共有持分も査定・売却対象)など |

| 対応エリア | 全国 | 全国(一部を除く) | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 東京・神奈川・千葉・埼玉 |

| 解説記事 | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら |

| 公式サイト | 詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

※ユーザー満足度は、ダイヤモンド不動産研究所が独自にアンケート調査した結果をもとに算定。詳しい記事はこちら

|

【不動産仲介会社の評判を徹底調査!】 |