相続税対策としてよく用いられる「賃貸物件を建てる」手法に焦点を当て、陥りやすいトラブルや、それらを避けるための方法についてご紹介します。(協力・監修:株式会社アセットコンサルティングネットワーク 代表取締役・大城嗣博氏)

「相続税対策」に潜むワナ

「相続税対策」として一般的なのが、更地に賃貸物件を建てる手法です。

更地のままにしておくと、固定資産税を始めとする高額の納税を毎年支払う必要があるだけではなく、相続税の納税額を決める資産の評価額も高めに計算されてしまいます。

そのため、所有する更地に新たな収益物件を建築することで土地自体の資産評価を抑え、家賃による不動産収益で物件の建設費用を回収しながら、将来的な相続税対策に備える、というのがこの手法です。

実際に土地評価額や固定資産税が抑えられるため目先の効果を感じやすく、また、相続税対策においても一定の効果は期待できます。

しかし、将来的に大きなトラブルを招く恐れもあります。

幸せな相続のために考えるべき「納税の財源」

賃貸物件の建築による相続税対策は、相続税の納税額の引き下げだけでなく、「実際の相続が起こったときに、どのような方法で納税していくか」についても考慮していかなければなりません。

「相続」は、財産を所有する親族が死亡したときに発生します。そして亡くなった日の翌日から10カ月以内に、相続人は現金や物納可能財産、さらには売却可能財産などによって、相続税を支払います。

しかし、資産規模が大きすぎる場合には、それに比例するように相続税も高額になり、「どの資産を財源にして税金を支払うか」という納税の財源問題に直面することになります。

賃貸物件の購入によって、かえって資産評価額が上がった結果、高額に膨れ上がった相続税を相続人が支払うことができず、最終的に自宅や先祖代々伝わる土地を泣く泣く手放す――。本来は不動産の有効活用を目的としていた「相続税対策」によって、このような「策士策に溺れる」結末を招いてしまう可能性もあるのです。

納税の財源対策として大切なのは、不動産を含めた資産全体のなかから資産価値の高い財産を見極めること。そして、それ以外の「残す必要がない財産」によって、どのくらい納税財源を賄えるのか、想定すること。これらは、相続税額の引き下げのための相続税対策をするよりも前に、検討しておく必要があります。

自宅を売却しても相続税が支払いきれなかったという最悪の事態を避けるために、資産の権利者がご存命のうちから、「自宅などの必要な財産を守る」という観点で、対策を立てていきましょう。

賃貸物件の運営で求められる「経営者」の視点

そもそも賃貸物件を建てるということは、厳密に言うと「不動産賃貸業の経営」に当たります。そのため、単に相続税対策というだけでなく、長期的な需要の見通し、さらには立地や環境特性に基づいたマーケティング、そして収支分析などのような経営者的な視点も併せて求められることになります。

もし、賃貸物件を建設しても、入居者が集まらずに空室が埋まらないなどの場合は、キャッシュフローの悪化や金利負担の増加、そして不動産価格の値下がりによって、多額の借金だけが残る結末を迎える可能性も考えられます。

財産を守るための相続税対策が仇となる事態を避けるには、安易に業者の事業計画を信用するのではなく、ご自身でも物件の収益性や定期的に必要になるメンテナンスについて、そして金利の変動や災害などといったような、物件の購入によって発生する潜在リスクについても、十分検討したうえで取り組むようにしましょう。

賃貸物件を建設する手法は、「相続税対策」として積極的に用いられていますが、誰もが必ず相続税を抑えられる手法というわけではありません。ご自身の資産状況と向き合ったうえで、資産を受け継いでいくために適切な施策を施していくように心がけていきましょう。

「借金」は相続税対策になるのか?

また、賃貸物件を建てる際に、「借金をすると相続税の対策になる」と言われることがあります。

相続税は、亡くなった人(被相続人)が保有する財産のなかから、債務を差し引いた額に課税されるためです。(相続では、相続人は、亡くなった人の財産はもちろん、債務も引き継ぎます)

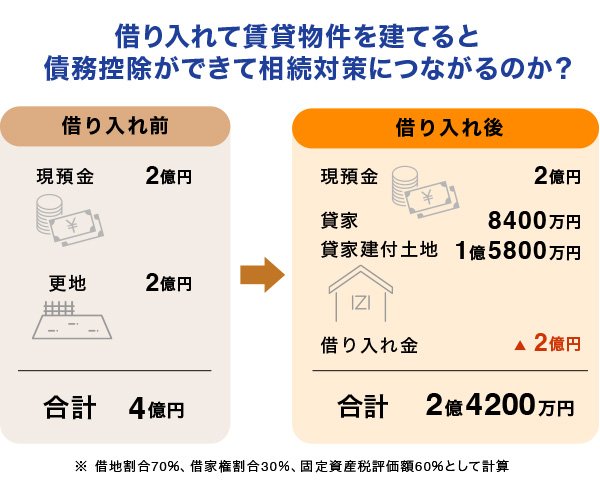

たとえば、相続税対策で借り入れをしたAさんの事例を見てみましょう。

資産4億円が2億4200万円に!? Aさんの場合

「2億円の現金預金」と「2億円の更地」を保有しているAさんは、相続のために新たに2億円を借り入れ、更地に賃貸物件を建設しました。

貸家: 固定資産税評価額−固定資産税評価額×借家権割合×賃貸割合

貸家付き土地:自用地評価額−自用地評価額×借地権割合×借家権割合×賃貸割合

※借地権割合、借家権割合、賃貸割合の説明は後述します。

・固定資産税評価額:2億円×0.6=1億2000万円

・貸家:1億2000万円−1億2000万円×0.3×1=8400万円

・貸家付き土地:2億円−2億×0.7×0.3×1=1億5800万円

結果として、本来であれば4億円の資産に対して税金がかかる予定だった更地の評価額を下げることができたため、Aさんは、2億4200万円の資産に対してかかる税金を支払えばいいことになりました。

しかし、これはあくまでも賃貸物件が常に満室だった場合で、賃貸物件に空室が出た場合には、結果として支払う税金も増えることになります。

空室が多いと、相続税対策の効果が薄れてしまう

なぜ物件を賃貸している割合が高いと、相続税の節約に繋がるのでしょうか?

それは、他人に賃貸している土地や建物部分について、相続税評価額が減額されるためです。

先ほどの計算式に「借地権割合」と「借家権割合」という項目がありましたが、土地には「借地権割合」、物件には「借家権割合」がそれぞれ設けられており、その賃貸割合に応じて相続税評価額が減額されます。

・借地権割合:土地の更地評価額に対する借地権価額の割合で、国税庁により30〜90%で定められている。市街地などの利用価値の高い土地は、高めの数値が設定される傾向にある。

・借家権割合:借地借家法の適用を受ける建物の賃貸借割合。一律30%。

たとえば「5000万円の建築物と2億円の土地の30%」を他人に賃貸していたケースを想定してみましょう。

借地権70%のエリアに建築された建物だった場合、2億円の土地は1億5800万円、5000万円の建物は3500万円へと相続税評価額が軽減され、結果として節税に繋げることができます。

また、不動産を他人に賃貸している部分があれば、「賃貸割合」に応じても相続税評価額を下げることができます。

賃貸割合は、原則として「(相続税の)課税時期において賃貸されている床面積の合計」に基づいて算定されます。

ただ、この「賃貸されている状態」を巡っては、「空室期間が5カ月続いた場合には、賃貸されていることにはならない」(大阪高裁平成27年5月11日判決)とされた判例や、国税庁が設けた基準を元にして総合的に判断されます。

【国税庁の判断基準】

①各独立部分が課税時期前に継続的に賃貸されてきたものであること。

②賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと。

③空室の期間が、課税時期の前後の例えば1カ月程度であるなど、一時的な期間であること。

④課税時期後の賃貸が一時的なものではないこと。

(出典:国税庁 質疑応答事例)

個々の物件によって条件は異なるので、もし適用されるかどうか気になる場合は、専門家へのご相談をおすすめします。

ここまで見てきたように、賃貸物件を建てたからといって、必ずしも「相続税対策」に繋げられるかどうかはわかりません。

また、「相続税対策」になると信じて、資産状況に見合わない借り入れをしてしまうと、借金だけが残る結果に繋がってしまう恐れもあります。

借金をして更地に賃貸物件を建てる相続税対策は、さまざまなリスクも伴います。ご自身の資産状況と向き合ったうえで、資産を受け継いでいくために適切な施策を施していくように心がけましょう。

AI査定×エージェント制「SREリアルティ」の不動産査定

SREリアルティは、東証プライム上場のソニーグループ関連会社が運営する不動産仲介会社で、売却専門エージェントが担当する「片手仲介」が特徴です。売主に寄り添うサポート力に強みがあり、顧客満足度93%と高い評価を得ています。ソニーグループと共同開発したAI技術を査定にも活用。高値売却を目指したい方におすすめです。(※対応エリア:東京都、神奈川県、千葉県、埼玉県、大阪府、兵庫県、京都府)

※不動産一括査定サイトでは、売却したい不動産の情報などを入力すれば、無料で複数社に査定依頼ができます。査定額を比較できるので売却相場が分かり、きちんと売却してくれる不動産会社を見つけやすくなる便利なサービスです。

| ◆SUUMO(スーモ)売却査定 | |

|

無料査定はこちら >> |

|

| 特徴 | ・圧倒的な知名度を誇るSUUMOによる一括査定サービス ・主要大手不動産会社から地元に強い不動産会社まで2000社以上が登録 |

|---|---|

| 対応物件 | マンション、戸建て、土地 |

| 紹介会社数 | 10社(主要一括査定サイトで最多)※査定可能会社数は物件所在地によって異なります |

| 運営会社 | 株式会社リクルート(東証プライム) |

|

|

|

| ◆すまいValue | |

|

|

|

| 特徴 | ・大手不動産会社6社が運営する一括査定サイト |

|---|---|

| 対応物件 | マンション、戸建て、土地、一棟マンション、一棟アパート、一棟ビル |

| 対応エリア | 北海道、宮城、東京、神奈川、埼玉、千葉、茨城、愛知、岐阜、三重、大阪、兵庫、京都、滋賀、奈良、和歌山、岡山、広島、福岡、佐賀 |

| 運営会社 | 大手不動産会社6社(東急不動産、住友不動産ステップ、三井のリハウス、三菱地所の住まいリレー、野村の仲介+、小田急不動産) |

|

|

|

| ◆マンションナビ | |

|

無料査定はこちら >> |

|

| 特徴 |

・マンションの売却に特化 |

|---|---|

| 対応物件 | マンション |

| 紹介会社数 | 最大9社(売却・買取6社、賃貸3社) |

| 運営会社 | マンションリサーチ |

|

|

|

| ◆HOME4U(ホームフォーユー) | |

|

無料査定はこちら >> |

|

| 特徴 | ・悪質な不動産会社はパトロールにより排除している ・20年以上の運営歴があり信頼性が高い ・2500社の登録会社から最大6社の査定が無料で受け取れる |

|---|---|

| 対応物件 | マンション、戸建て、土地、ビル、アパート、店舗・事務所 |

| 紹介会社数 | 最大6社 |

| 運営会社 | NTTデータ・ウィズ(東証プライム子会社) |

|

|

|

| ◆リビンマッチ | |

| 特徴 |

・マンション、戸建、土地のほか、工場、倉庫、農地の査定にも対応可能 ・1700社の不動産会社と提携 |

|---|---|

| 対応物件 | マンション、戸建て、土地、投資用物件、ビル、店舗、工場、倉庫 |

| 紹介会社数 | 最大6社(売却6社、賃貸、買取) |

| 運営会社 | リビン・テクノロジーズ(東証グロース上場企業) |

| ◆いえカツLIFE | |

|

無料査定はこちら >> |

|

| 特徴 |

・対応可能な不動産の種類がトップクラス |

|---|---|

| 対応物件 | 分譲マンション、一戸建て、土地、一棟アパート・マンション・ビル、投資マンション、区分所有ビル(1室)、店舗、工場、倉庫、農地、再建築不可物件、借地権、底地権 |

| 紹介会社数 | 最大6社(売買2社、買取2社、リースバック2社) |

| 運営会社 | サムライ・アドウェイズ(上場子会社) |

|

|

|

| ◆おうちクラベル | |

|

無料査定はこちら >> |

|

| 特徴 |

・AI査定で、査定依頼後すぐに結果が分かる |

|---|---|

| 対応物件 | マンション、戸建て、土地、一棟マンション、一棟アパート |

| 紹介会社数 | 最大9社 |

| 運営会社 | SREホールディングス株式会社(東証プライム上場企業) |

|

|

|

| ◆イエウール | |

|

無料査定はこちら >> |

|

| 特徴 |

・掲載企業一覧を掲載、各社のアピールポイントも閲覧可能 |

|---|---|

| 対応物件 | マンション、戸建て、土地、投資用物件、ビル、店舗、工場、倉庫、農地 |

| 紹介会社数 | 最大6社 |

| 運営会社 | Speee |

|

|

|

| ◆LIFULL HOME'S(ライフルホームズ) | |

|

無料査定はこちら >> |

|

| 特徴 |

・日本最大級の不動産ポータルサイト「LIFULL HOME'S」が運営 |

|---|---|

| 対応物件 | マンション、戸建て、土地、倉庫・工場、投資用物件 |

| 紹介会社数 | 最大6社 |

| 運営会社 | LIFULL(東証プライム) |

|

|

|

不動産一括査定サイト10社を比較

| サイトロゴ |  |

|

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|---|---|---|

| サービス名 | suumo売却査定 | すまいValue | HOME4U | イエウール | ライフルホームズ | おうちクラベル | イエイ | マンションナビ | リビンマッチ | いえカツLIFE |

| ポイント | 知名度の高いスーモで、大手から地元の会社まで様々な不動産会社に査定を依頼できる。当社調査で満足度No.1 | 大手不動産仲介6社の共同運営で、査定が可能。都市圏の物件に強い。大手の査定結果を比較するのに便利。 | NTTデータの子会社が運営。20年以上の運営歴で安心感がある。大手のほか、店舗や事務所の査定にも対応。 | 都市圏だけでなく、地方の不動産会社も提携多数。対応する物件タイプが豊富で、農地の査定にも対応している。 | 匿名でも査定が可能。提携社数が多く、投資用物件の査定にも対応。東証プライム上場。当社調査で満足度No.2 | 東証プライム上場企業が運営。AI査定ですぐに結果が分かる。売り出し開始でAmazonギフト券最大3万円プレゼント。 | 仲介営業のお断り代行サービスが特徴。査定から成約まで完了でAmazonギフト券最大10万円贈呈。東証プライム上場企業が運営。 | マンションに特化。売却・賃貸、両方の査定が分かる。マンション売買の分析データに詳しい。マンション査定なら選択肢に入れたい。 | 都市部だけでなく、地方の不動産会社とのネットワークが充実。幅広いエリアで査定対応している。20年の運営実績あり。 | 急ぎの売却や訳あり物件の査定に強み。3つの売却方法(仲介、買取、リースバック)を選べる。 |

| ユーザー満足度※ | 3.8 ★★★★★ |

3.4 ★★★★★ |

3.4 ★★★★★ |

3.3 ★★★★★ |

3.6 ★★★★★ |

3.1 ★★★★★ |

3.6 ★★★★★ |

2.8 ★★★★★ |

3.2 ★★★★★ |

ー |

| 提携社数 | 2000以上 | 大手6社 (住友不動産ステップ、東急リバブル、三井のリハウス、野村の仲介など) |

2500以上 | 2600以上 | 4900以上 |

1500 |

1700以上 | 2500 | 1700以上 | 500 |

| 最大紹介社数 | 10社 ※物件所在地によって異なる |

6社 | 6社 | 9社 | 6社 |

9社 |

7社 | 9社 (売却6社、賃貸3社) |

6社 | 6社 (仲介2社、買取2社、リースバック2社) |

| 主な対応物件 | マンション、戸建て、土地 | マンション、戸建て、土地 | マンション、戸建て、土地、ビル一室、店舗・事務所・倉庫、マンション一棟、アパート一棟、ビル一棟 | マンション、戸建て、土地、ビル一室、店舗・事務所・倉庫、マンション一棟、アパート一棟、ビル一棟、区分マンション(収益)、区分ビル(ビル一室)、農地 | マンション、戸建て、土地、マンション一棟、アパート一棟、ビル一棟、倉庫・工場 | マンション、戸建て、土地、一棟マンション・アパート、店舗、事務所 | マンション、戸建て、土地 | マンション | マンション、戸建て、土地、一棟アパート・一棟マンション、投資マンション(1R・1K)、一棟ビル/区分所有ビル(ビル1室)、店舗・工場・倉庫、農地、その他 | マンション、戸建て、土地、再建築不可物件、借地権、底地権、その他(共有持分も査定・売却対象)など |

| 対応エリア | 全国 | 全国(一部を除く) | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 全国 | 東京・神奈川・千葉・埼玉 |

| 解説記事 | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら | 記事はこちら |

| 公式サイト | 詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

詳細を見る (無料査定も可能) |

※ユーザー満足度は、ダイヤモンド不動産研究所が独自にアンケート調査した結果をもとに算定。詳しい記事はこちら

|

【不動産仲介会社の評判を徹底調査!】 |