近年、ほとんど毎年のように、台風や集中豪雨によって日本各地で大きな被害が出ている。そのため、損害保険会社が支払う保険金も年々膨れ上がっており、2019年10月、2021年1月、2022年10月、2024年10月と火災保険料の値上げが続く状態だ。そこで、大手損害保険各社では、ハザードマップをもとにした「水災リスク」の高さに応じて、保険料に差をつけようという動きが加速している。(フリージャーナリスト:福崎剛)

風水害による火災保険金の支払いが年々増加

ここ数年、台風や集中豪雨が日本各地を襲っている。昨年2019年(令和元年)の水害被害額は、一般資産だけで約1兆5939億円。公共土木施設や公益事業を含めると、約2兆1500億円と、1年間における津波以外での水害被害額では、1961年(昭和36年)の統計開始以来、最大となった※。

※参照:国土交通省 Press Release 令和2年8月21日

2019年に起こった大きな災害には「台風15号」「台風19号」「10月の大雨」があるが、この3つの災害で支払われた保険金だけでも、約6530億2000万円にも上っている。数年単位でみても、風水害による保険金の支払い額は増加しており、各損害保険会社は経営が圧迫されつつある状況だ。

表:近年の主な災害と保険金の支払い額

そして、2020年もすでに、多くの地域が風水害により被害を受けている。記憶に新しい「令和2年7月豪雨」が日本各地を襲い、熊本県では球磨川が決壊、土砂崩れの発生や家屋が流されるなどして、甚大な被害となった。長野県でも長良川など6河川が氾濫するなどして、全国各地で82名が亡くなっている。この豪雨における住宅の被害は、319棟が全壊、2009棟が半壊、一部破損が2230棟、床上浸水・床下浸水が約1万4000棟だったとされている※。

※参照:総務省消防庁「令和2年7月豪雨による被害及び消防機関等の対応状況(第49報)」

なぜ、こんなにも風水災が増えているのだろうか?

これは、地球温暖化による異常気象の影響が大きいといわれ、過去の気象データでは予想できないケースが増えている。実際、平成時代から現在にかけて、100年に1度、1000年に1度といわれるような災害が何度も起きている。令和2年7月豪雨においては、専門家が「記録が残っている過去の洪水を上回り、想定以上の浸水が起きていた」というほどで、異常気象における災害は予測不可能な領域にきていると言ってもいい。いまや日本各地で豪雨による水害が起きるリスクがあるのだ。

水災リスクは、「外水リスク」と「内水リスク」の2種類

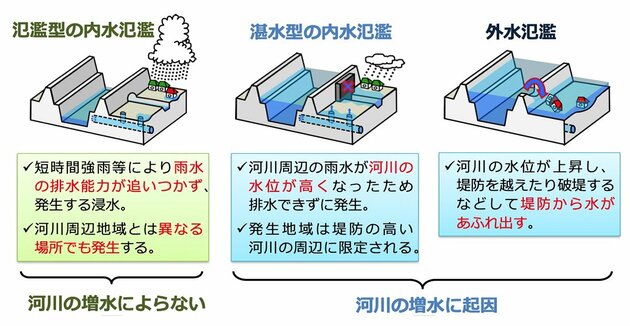

そもそも、水災リスクは、「外水リスク」と「内水リスク」の2つに分かれている。

外水リスクとは、大雨や台風によって河川の水位が高くなり、堤防が決壊して河川が氾濫して市街地が浸水するというもの。「外水氾濫」といわれる代表的な水害だ。河川が氾濫すると、家屋が流されるなどして被害も大きくなり、復旧するにも時間がかかる。

内水リスクは、低地や住宅が密集している都心部で起こりやすい。さらに、その発生パターンで、2つに分かれる。1つは、河川の水位が高くなり、排水機能が働かずに冠水するという「湛水型」。もう一つが、短時間で排水能力を超える雨量が降り、浸水する「氾濫型」になる。こちらは、河川の近さは関係なく起きる。

損害保険会社のトレンドは、

地域によって火災保険料を変えること

とはいえ、風水害が発生する地域には、ある程度の偏りがあるのも確かだ。

河川流域や河岸堤防が未整備となっている周辺地域、山林を切り崩してつくった造成地、もともと低地であった場所などは、集中豪雨が起きると河川の流量が一気に増えて、氾濫しやすくなる。

これに対して損害保険会社は、その都度補償金を支払って、多くの人たちを支えてきた。しかし、風水災による補償が毎年のように増えてしまったため、最近は連続で保険料の値上げに踏み切っていて、2019年10月に続き、2021年1月にも、多くの火災保険は値上がりする。

【関連記事】>>火災保険の値上げはいつから? 2021年には最大31%の値上げが予定! 値上げの実態と、保険料を安くする方法を解説!

ところが、火災保険料の値上げ幅というのは、都道府県別に分けられているだけで、細かな地域分けはされていない。つまり、同一県内において、水災リスクの高い地域と低い地域があることは、考慮されていないということだ。

そうなると、火災保険料の値上げに対して、水災リスクの低い地域に住んでいる人たちの不公平感が高まることになりかねない。そこで、このような不公平感をなるべく避けるため、水災が起きやすい地域とそうでない地域によって、保険料に差をつけようというのが、火災保険会社の最新動向なのだ。

楽天損保「ホームアシスト」では

水災リスクに応じて保険料金が変動

2020年4月、楽天損害保険の住まい向け火災保険「ホームアシスト」では、大雨時などに住宅が浸水する危険度(いわゆる水災リスク)に応じた、火災保険料の設定を開始した。住宅向け火災保険で、建物所在地の水災リスクによって保険料を変えた商品は、これが日本初だと言われる。

水災リスクの低い土地に住む人が多ければ、損害保険会社も保険金の支払いを減らすことができる。その結果、保険料も安くなる。この発想を具体化したのが、楽天損保のホームアシストだ。つまり、楽天損保では、居住地の水災リスクを可視化し、そのリスクに応じた保険料を算出して、契約するというわけである。

では、住宅の水災リスクの高さは、どのように見分けているのだろうか? これには、国土交通省の「ハザードマップポータルサイト」が使われている。このサイトでは、洪水、土砂災害、津波によって被害を受ける可能性のある地域が分かる。

このサイトでは、洪水、土砂災害、津波、道路防災情報などが分かるともに、都道府県と市町村を選ぶと「わがまちハザードマップ」のぺージへ飛んで、そこから各都道府県が作成するハザードマップにたどり着ける。このハザードマップが、水害リスクの判断基準になるのである。

楽天損保では、河川が氾濫するリスク(外水リスク)と、マンホールからの雨水溢れなど排水処理能力の超過によるリスク(内水リスク)に分け、楽天株式会社のデータサイエンティストチームと連携の上、国土交通省ハザードマップ上の浸水深と照らし合わせて、建物の所在地ごとに水災料率(A〜Dの4区分)を設定した。

火災保険の水災保険料率は4区分だが、契約建物の所在地における「外水リスク」および「内水リスク」をそれぞれ5段階(POINT2の図表)で表示し、建物の水災リスクの状況を契約者に知らせ、平時における洪水等への備えや避難に役立ててもらおうと、水災に対する啓蒙も行っている。

楽天損保では、4段階の水災リスク(A〜D区分)に応じて、保険料は最大で1万円/年ほどの開きが出るようだ。

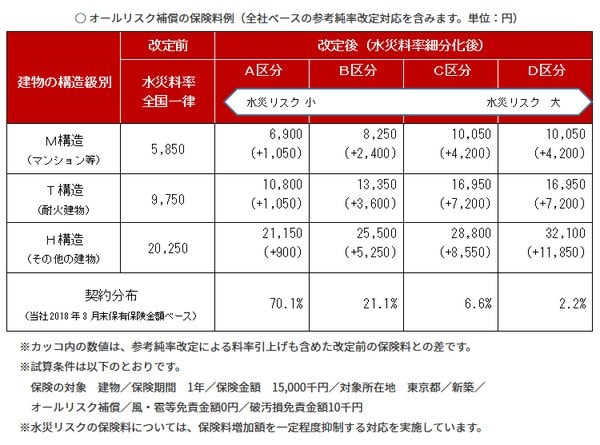

具体的にその違いがわかる図表を見てみよう。以下は、楽天損保の「オールリスク補償」という、すべての災害リスクに対応したプランの水災保険料例だ。

建物の構造別と水災リスク区分(A~D区分)によって、水災保険料が変わっている。M構造(マンションなど)の場合、水災リスクが大きなD区分なら水災保険料は10,050円だが、A区分ならば6,900円で済む。H構造(木造戸建てなど)の場合で見ると、D区分の水災保険料は32,100円で、A区分だと21,150円に抑えられるため、差額は10,950円にもなる。

保険料が毎年のように値上げされている状況を考えると、安全な地域に住んでいる消費者にとってはありがたい制度だ。

「一括見積もりサイト」を使って、自分に合った火災保険を探そう!

一括見積もりサイトはこちら >>リスクに応じた水災料率の変動制度、

大手各社の動向は?

東京海上日動火災は、企業向け火災保険で採用

損保会社大手の東京海上日動火災保険は、2021年1月から、企業向けの火災保険で、ハザードマップと保険料を連動させるとしている。ニュースリリースは未発表だが、広報部に確認したところ、災害対策を考慮した場所への工場や施設の建設、移転を支援するという狙いがあるようだ。

東京海上日動火災保険では、水災リスクが低いと保険料は安くなり、水災リスクが高ければ約10%保険料が上がるとしている。保険料率は3段階に分かれており、最もリスクの低い地域だと、保険料を約2%下げる方針だ。

なお、個人向けの火災保険に関しては、ハザードマップとの連動は、まだ具体的な話は進展しておらず、少し先になりそうだ。

損保ジャパンでは、ハザードマップを使った

水災リスク啓蒙を実施

大手損害保険会社のなかでも、

2018年4月から、おもに契約者にむけて、公的機関等が開示するハザードマップに、損保ジャパンの保険金支払実績データを加えたオリジナルのハザードマップ『THE すまいのハザードマップ』を提供している。

これは、保険代理店が火災保険・地震保険の提案時や、更新のタイミング等に案内するための情報提供ツールとして開発されたものだが、契約者の居住地周辺の自然災害リスクの理解を促したり、加入する保険に対しての納得感を高める目的もある。

しかし、利用者側の意識が追いついていないことや、実際のハザードマップの更新度合いが各自治体によっても差があり、十分に機能させるに至っているのか判断が難しいところだ。また、『THE すまいのハザードマップ』はあくまでも情報提供ツール。保険料と連動させているわけではない。

また、三井住友海上火災保険とあいおいニッセイ同和損害保険は、各社の動向を見ている様子で、ハザードマップとの連動は現在のところ進展していない。

また、損保各社で組織する「損害保険料率算出機構」では、2022年度までの中期経営計画で、水害の地域別料率の目安算出を検討する方針を掲げており、今後は大手もハザードマップと連動した保険料を導入する方向になるだろう。

火災保険各社の今後の動向に注目!

2019年の10月に続き、2021年1月に、火災保険各社の値上げがスタートする。この値上げで、特に2018年に豪雨被害のあった岡山、広島、鳥取、島根、徳島、和歌山、岩手、新潟の8県はおよそ9%の値上げとなる見込みだ。さらに、毎年のように水災が多くなれば、火災保険料はどんどん値上げせざるをえない状況で、2022年10月、2024年10月にも火災保険は値上げされた。

今後も値上げ方向が続くとみられるため、契約時には長5年契約などの長期契約を結ぶことで保険料を割安にすることができる。

個人も企業も火災保険各社の保険料改定の動きに、もっと注目すべきだろう。

「一括見積もりサイト」を使って、自分に合った火災保険を探そう!

一括見積もりサイトはこちら >>| ◆保険スクエアbang! | |

| ポイント | ・提携社数は15社。最大41商品から見積もり可能 ・申し込みから3〜4日後に見積もりを受け取れる ・賃貸物件、法人向けの火災保険の見積もりも可能(別サイト) |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・楽天損保、AIG損保 |

| 運営会社 | 株式会社ウェブクルー |

| デメリット | 耐震等級が入力項目に入っていないため、正しい見積もりを取れないことがある。 |

|

|

|

| ◆保険の窓口インズウェブ | |

| ポイント | ・提携している損保会社は15社 ・見積もり依頼から数日で、3〜5社分の見積もりが届く ・運営会社がSBIホールディングスで安心感が持てる |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・セコム損保、セゾン自動車火災保険、ジェイアイ傷害火災保険など |

| 運営会社 | SBIホールディングス(東証プライム上場) |

| デメリット | 質問項目に耐震等級の項目がないため、正確な見積もりには再度依頼する必要がある。 |

|

|

|

| ◆住宅本舗 | |

| ポイント | ・提携している損保会社は16社 ・最短即日で見積もりが受け取れる |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・SBI損保、日新火災、共栄火災など |

| 運営会社 | 株式会社A2Z |

| デメリット | 代理店にもよるが、見積もりの前提条件がそろっていないことがある |

|

|

|

| ◆カンタン火災保険 | |

| ポイント | ・提携社数は非公開。最大19商品から見積もり可能 ・入力後、電話にて詳細確認後に見積もりをするため、ズレが少ない ・最短即日で見積もりが受け取れる |

|---|---|

| 見積もり可能な損保会社 | ・大手4社(東京海上日動火災、損保ジャパン、三井住友海上、あいおいニッセイ同和損保) ・楽天損保など |

| 運営会社 | 株式会社ユースラッシュ |

| デメリット | 情報入力後は、必ず電話にて対応が必要 |

|

|

|

・【保険料】2024年10月の値上げ情報(47都道府県版)

・「火災保険一括見積もりサイト」3社を徹底レビュー!

・専門家が選ぶ、おすすめ火災保険(2024年度版)

・【保険料】火災保険料の相場、 大手とネット損保どちらが安い?

・火災共済と火災保険の違い、メリット・デメリットを解説

・「リフォームがタダになる!」火災保険申請代行に注意!

| 火災保険の基礎知識 | 保険金の請求方法 |

| ■火災保険の選び方 ■家財保険は必要? ■地震保険は必要? ■“免責”とは ■“特約”とは ■代理店とネット契約、どちらがお得? ■火災保険の途中解約 |

■火災保険金の請求方法 ■地震保険金の請求方法 ■保険金はすぐにもらえる? ■水濡れ被害 ■雨漏り被害 ■水害・台風被害 ■"罹災証明書"の取り方 |