夫35歳(会社員)、妻34歳(パート)、世帯年収が350万円という家庭では、不動産を購入する際、住宅ローン借入額がいくらなら安心して返済できるのか?資金繰りをシミュレーションしてみよう。(ファイナンシャル・プランナー 菱田雅生)

年収350万円の夫婦が安心して借りられる住宅ローンはいくら?

今回は、結婚5年目の30代の夫婦、松本さん(仮名)から相談が来たと想定して試算する。現在の世帯年収は350万円で貯金は300万円だ。このまま家賃(月8万円)を支払い続けるくらいなら、マンションを買ってしまったほうがよいのではないかと考えているようだ。

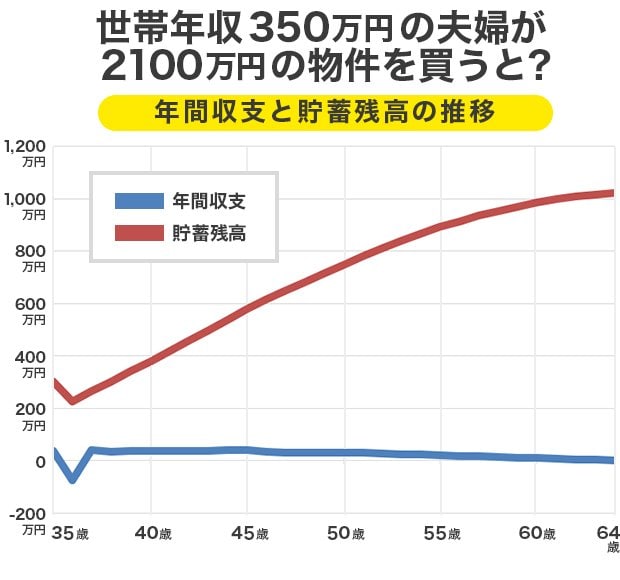

シミュレーションでは、給料などの収入と、住宅ローン返済などの出費を推計して、毎年の「年間収支」と「貯蓄残高」を計算した。

今回は、夫の年収は50歳まで年1%の昇給率で増えていき、妻のパート収入は変動なし。子どもはおらず夫婦共に65歳まで働くという前提で計算している。

これで住宅ローンを安心して支払うことができるのか、老後にいくらのお金がたまるのか、などをチェックする。その他の細かい前提条件は以下を見てほしい。

【家族構成(収入)】

・夫35歳/年収280万円(50歳までは年1.0%増加、50歳以降は増減なし)

・妻34歳、主婦(パート収入:年間70万円、増減なし)

【基本生活費】140万円(年1.0%増加)

【住居費】106万円(マイホーム購入前 家賃月8万円)

【教育費】なし

【保険料】14万円

【その他出費】10万円(年1.0%増加)

【年間貯金額】(購入前)36万円

【預金残高】300万円(期待運用利回り年0.5%)

【住宅ローンの詳細】物件価格2100万円、諸経費84万円。マンションを頭金100万円とローン2084万円(全期間固定金利1.5%、30年返済)で翌年購入。毎月返済額7.2万円。住宅ローン減税を考慮(控除期間10年で試算)

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

|

|

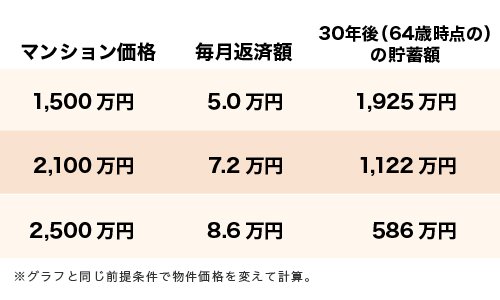

物件価格は2100万円あたりが上限

前提条件が変わればシミュレーション結果も大きく違ってくるので注意が必要だが、上記の前提条件で試算すると、物件価格は2100万円あたりが上限だろう。夫の収入の増加(50歳まで年1%)が確実なら、老後資金も1000万円ちょっとはためていけるはず。

1500万円、2100万円、2500万円の物件を購入したケースをそれぞれシミュレーションしてみると、2500万円の物件を購入した場合は、老後の貯金が586万円しか残らない計算になった。ローン完済後に手元に残る貯蓄額(老後のための資金)が1000万円を超えるギリギリのラインは「物件価格2100万円」だ。

下記に、2100万円の物件を購入した場合の、年間収支と貯蓄額をグラフにした。

ただし、子どもが生まれ、将来的な教育資金の必要性が出てくるとすると、根本的に試算を見直さなければならない。仮に、子ども1人当たりの教育資金がトータルで1000万円必要になるとすると、単純計算でも、老後のための貯蓄が1000万円少なくなるからだ。

したがって、子どもが生まれる可能性があるなら、生まれるまでは頭金準備に力を入れて、生まれた後の家計の変化を見ながら、教育資金や老後資金の準備を考慮した冷静な資金計画を立てていくべきである。

年収だけで安全か危険かは判断できない

今回は世帯年収350万円の共働き夫婦で、子どもはいないという前提。さらに、現在の家賃が月8万円で、年間36万円の貯金をしていて、預金残高が300万円あるという前提で試算している。

もし、現在の家賃がもっと高く、年間貯蓄額が36万円よりも少なかったりした場合は、物件価格が2100万円でも老後資金を1000万円は準備できないだろう。逆に、年間貯蓄額が36万円よりも多い場合は、もう少し高い物件でも安全かもしれない。

つまり、同じ世帯年収350万円といっても、支払っている家賃の状況や、毎月着実に貯金できる金額などの状況によって、安全か危険かは大きく違ってくるのである。年収だけでは判断できない。

やはり重要なのは、

① 現在の家計から住宅購入後の住居費に充てられる金額がいくらなのか

② 何歳まで働くことができるのか

③ 教育資金や老後資金はどの程度見積もるのか

といった3つの点を明確にして資金計画を立てていくことである。

マイホームの取得だけが人生ではない。マイホーム取得後の「ゆとりのある生活」を目標にして、冷静に検討を重ねるべきだろう。

- 年収に対して安心して買える物件価格をシミュレーション

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。