住宅ローン金利は今後どうなるのだろうか? 住宅ローン金利は、日銀のマイナス金利政策の解除以降、相次ぐ利上げで、変動金利、固定金利ともに上昇が始まっている。本記事では、2025年以降の金利見通しを解説しよう。(住宅ローンアドバイザー 淡河範明)

2025年以降の住宅ローン金利の見通しは?

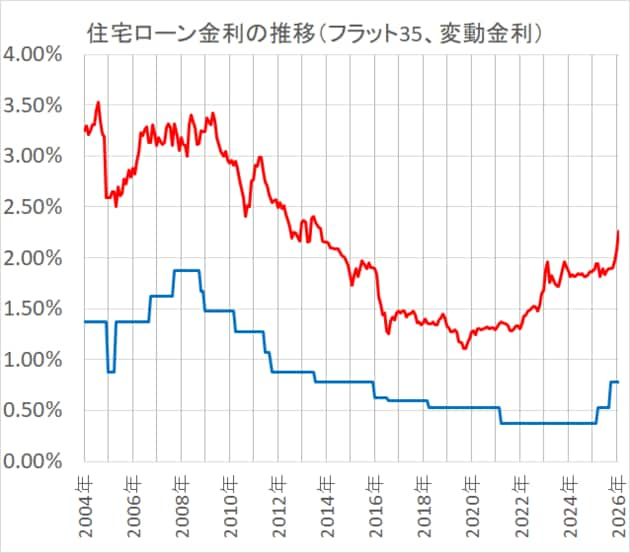

住宅ローン金利は2025年以降どうなっていくのか。まずは、変動金利と全期間固定金利(ここではフラット35)のこれまでの推移から見てみよう。

現在の金利は過去最低水準

過去18年分の住宅ローン金利推移を見ると、現在の金利は非常に低い水準にあることが分かる。

変動金利(青線)については、2008年9月以降は一貫して下落し続けており、1.875%あった金利は、2024年3月には0.375%まで下落している(変動金利はほとんどの銀行が2024年10月以降に金利を0.15%程度引き上げたが、グラフの大手銀行は金利を据え置きとしている)。

ネット銀行・新興銀行については、変動金利を過去最低水準まで低下させてきたが、2024年5月以降、ほとんどの銀行で金利を上げはじめた。

したがって、変動金利はすでに上昇が始まっているといえる。

また、全期間固定金利のフラット35(赤線)は、2004年ごろは3%台だったが、その後1%台まで下落。2019年以降に金利上昇が始まり、現在、2%をうかがう水準まで上昇している。

2025年は世界的な金利上昇を受けて、全期間固定金利が上昇し始めただけでなく、日銀の金融政策の変更により、一段と上昇する可能性がでてきた。

【毎月更新中!】>>最新の住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方も解説

2025年以降の大手シンクタンクの短期金利予想は?

次に、大手シンクタンクの短期金利の予想を見てみよう。短期金利は住宅ローンの変動金利に連動しており、変動金利の今後の参考になる。

大手シンクタンクでは、日本経済の長期見通しとして、短期金利の予想を行っている。各社の予想をまとめたのが下表である。(各社の短期金利の指標は違う。詳細は注記参照)。

| 年度 | 大和総研 | みずほR&T | ニッセイ基礎研 | 三菱UFJR&C |

|---|---|---|---|---|

| 2025 | 1.40% | 0.5~0.75% | 0.75% | 0.05% |

| 2026 | 1.40% | 1.0% | 1.0% | 0.175% |

| 2027 | 1.40% | 予想なし | 1.25% | 0.25% |

| 2028 | 1.40% | 予想なし | 1.25% | 0.25% |

| 2029 | 1.40% | 予想なし | 1.25% | 0.25% |

| 2030 | 1.80% | 予想なし | 1.25% | 0.25% |

| 2031 | 1.80% | 予想なし | 1.25% | 0.25% |

| 2032 | 1.80% | 予想なし | 1.25% | 0.25% |

| 2033 | 1.80% | 予想なし | 1.25% | 0.25% |

| ※出典および短期金利の指標:大和総研「日本経済見通し:2024年8月 」は日銀政策金利、みずほリサーチ&テクノロジーズ(みずほR&T)「日本企業は金利上昇に耐えうるか」は無担保コールレート、ニッセイ基礎研究所「中期経済見通し(2023~2033年度)」は無担保コールレート誘導目標、三菱UFJリサーチ&コンサルティング(三菱UFJR&C)「日本経済の中期見通し(2023~2035年度)」は短期金利(無担保コール翌日物)を参照しているが、2023年以降データの更新がされていない | ||||

いずれの大手シンクタンクも、2026年までに政策金利が1%に達することを想定しているようだ。

大和総研は、2026年以降も金利を上げていくと予想している一方、みずほR&Tとニッセイ基礎研究所は、2026年以降、金利は大きく上昇しないとみている。

日銀は、金融政策決定会合を年間8回開催する予定で、1回あたり0.25%単位で金利を上げることが予想されるが、毎回金利を上げる訳ではない。

2024年は政策金利を約0.35%引き上げたが、2025年は0.25~0.75%程度の金利上昇が予想されている。

日銀の植田総裁は、中立金利について1%〜2.5%と言及していたので、やや保守的な見通しをしているようだ。

住宅ローン金利(変動・固定)は今後どうなるか

それでは、今後の住宅ローン金利について、「変動金利」と「長期固定金利」に分けて詳しく見ていこう。

住宅ローンの「変動金利」は今後どうなる?

まずは変動金利がどのように決まっているのかを見てみよう。住宅ローンの変動金利の決まり方はやや複雑だ。

・変動金利は短期金利に連動している

変動金利は主に短期金利市場から資金を調達しているので、短期金利に連動するといわれている。

短期金利の指標となるのは日銀の政策金利であり、政策金利は2025年1月に引き上げられ、現在は0.5%程度となっている。

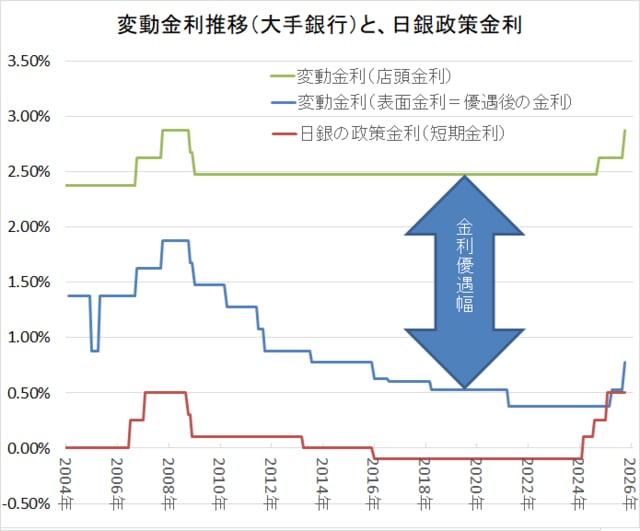

この政策金利に、銀行のコストや利益を載せたものを「店頭金利(基準金利)」といい、その「店頭金利」から、各銀行が設定した「金利優遇幅」を引いたものが「表面金利」である。

下のグラフの通り、2008年9月の「表面金利」は1.875%だったが、「金利優遇幅」が拡大することで、2025年2月には0.375%まで低下している(大手銀行のケース)。

「店頭金利」「表面金利」「金利優遇幅」をそれぞれ分析していこう。

「店頭金利」については、日銀の政策金利※(短期金利の指標)の影響を受ける。

※政策金利:無担保コール翌日物レート。現在は日銀当座預金の超過準備に対する金利

政策金利(上表の赤線)は、日銀の金融緩和政策によって低下していったが、住宅ローンの店頭金利(上表の緑線)はこれに追随せず、過去15年以上、2.475%で下げ止まっていた。

その理由は、ベース金利を短期プライムレート※としている銀行を含めほとんどが金利を変更しなかったからだ。一方、ベース金利を短期プライムレートとしない一部の銀行は、店頭金利を少し動かした。

※短期プライムレート:金融機関が優良企業向けの短期貸出(1年未満の期間の貸出)に適用する最優遇金利

ここからは原則、短期プライムレートをベース金利とする銀行を中心に説明する。

・マイナス金利解除で「店頭金利」据え置きの終焉

今回は、15金融機関を対象に調査した。2008年のゼロ金利再導入以降、政策金利は約0.4%下がり、それに連動するように、店頭金利は2.875%から2.475%へ引き下げられた。

その後も政策金利は徐々に引き下げられ、約0.2%低下(+0.1%→▲0.1%)とし、マイナス金利にまでなったのだが、その間も店頭金利が変更されることはなかった。

その理由は、短期プライムレートを政策金利に連動して引き下げると、利息収入が大きく減少するため、店頭金利と政策金利の連動を断ち切ったのだと推測している。

2024年3月にマイナス金利が解除され、政策金利は17年ぶりに▲0.1%から0%に引き上げとなった。

ここでも住宅ローンの店頭金利は変更されることがなかったが、これは予想の範囲内で、店頭金利との連動を断ち切った期間において、金利が変動しなかった0.2%の分の調整とみなせるからだ。

同年7月のゼロ金利解除により、政策金利は0.25%に引き上げられた。これを受け、以下の通りほとんどの銀行が店頭金利を引き上げ、平均では0.163%上昇した。

据え置き:みずほ銀行ほか2社

0.15%引き上げ:三菱U F J銀行をはじめ7社

0.25%引き上げ:住信SBIネット銀行、イオン銀行、ソニー銀行、auじぶん銀行

0.25%以上の引き上げ:楽天銀行、SMBC信託銀行

0.25%引き上げた銀行で、住信SBIネット銀行以外のすべての銀行が、ベース金利を短期プライムレート以外のものとしている。

また、ベース金利が短期プライムレートの銀行のほとんどが0.15%上げているが、それは前述の金利調整が0.1%残っていたと判断したものと思われる。

・2025年2月までの金利引き上げは銀行ごとにスタンスが分かれた

2024年3月から2025年2月までに変動金利(表面金利)を上げたのは12社、金利据え置きが2社、金利を下げたのは1社となった。

金利を上げた銀行の中で、店頭金利と表面金利が同じ上昇幅であったのは5社だった。店頭金利の上昇幅よりも表面金利の上昇幅が小さかったのは8社、大きかったのは1社だった。

表面金利をなるべく低く見せたい銀行が半分くらいあることから、金利上昇に抵抗していると考えられる。

また、2024年3月以降の金利上昇で、金利を上げたにもかかわらず表面金利を下げた銀行が6社もあった。

以上のことから、2025年以降も金利を下げたい銀行と下げたくない銀行が二極化すると考えれるが、全体的には間違いなく変動金利は上昇していくだろう。

・拡大している金利優遇幅は、今後縮小していく可能性も

「金利優遇幅」については、徐々に拡大している。金融自由化の中で多くの金融機関が収益の柱として住宅ローンに注目し、顧客獲得に向けて金利引き下げ競争が広がったのが原因だ。

実際、三井住友銀行では、金利優遇幅は2008年9月には1%だったが、約15年後の2024年3月は2%まで拡大している(冒頭のグラフ参照)。

金利優遇幅の拡大は、自らの利益を削る行為のため、金利上昇が始まるとこれ以上の拡大はないと予想していた。

しかし、2024年10月に三菱U F J銀行が優遇幅を拡大し、業界に衝撃が走った。その後、調査対象のうち、8行が優遇幅を拡大する動きが広がり、金利優遇競争はさらに激化している。

メガバンクなどは、住宅ローン残高が毎年減少していている。預金残高が増えている銀行は、少しでも住宅ローン残高の減少幅を抑えなければいけないと考えているようだ。

銀行は、自らの利益を削って量の拡大に走ってきたわけだが、こうした競争はいつまで続くのだろうか。従来、金融機関は法人向けの融資などがなかなか伸びないため、住宅ローン貸し出しに力を入れていた。

しかし、みずほ銀行のように住宅ローンを積極的には取らない方針に切り替えた銀行も出ており、徐々に潮目は変わりつつある。

これまで銀行が住宅ローンに注力していた理由には、低金利による運用難があったからだと考える。もし、長期金利の上昇が始まれば、銀行はポートフォリオの構成を変更してくる可能性がある。

2025年は、10年国債が1.5%程度に上昇することが予想されていて、0.4%前後の住宅ローンを積み上げる必然性が相対的に下がっていくだろう。

国債は時価評価をするため、一挙に増やすとは考えられないが、一定の残高が積み上がれば、変動金利を引き下げて残高を積み上げる必要がなくなると考える。

つまり、長期金利が上昇すると、たとえ短期金利が上昇しなくても、金利優遇幅を縮小して、変動金利の表面金利は上昇する可能性もあるだろう。

・今後、変動金利は上昇する

住宅ローンには下記のとおりさまざまなコストがかかっており、その合計は1.4%程度。変動金利はすでにコスト割れの水準にまで金利が下がっているといわれており、これ以上、下がる余地は少ない。どう見ても著しい赤字である。

営業経費:総資産に対して0.8~1.5%

団信特約料:0.2~0.3%程度

住宅ローン破綻コスト:0.2%程度

銀行としては住宅ローンの金利で採算を取るというよりは、融資手数料や、住宅ローン以外の給与振込口座の獲得や投資信託の販売などで、総合的に収益を上げていくのだろう。

こうした要因も踏まえて総合的に判断すると、住宅ローンの「変動金利」の見通しは、2025年末までに最大+0.5~0.75%を目指して上昇していくと予想する。

【関連記事】>>住宅ローンの10年後の変動金利は何%になるかを予想!

すでに日銀は金融正常化に動き出しており、銀行の運用方針の転換によって、変動金利の店頭金利が上昇することも十分に起こり得るだろう。

最新の実質金利で132銀行の金利を比較!

変動金利ランキングはこちら >>

住宅ローンの「長期固定金利(フラット35)」は今後どうなる?

次に、長期固定金利が今後どうなるかを見ていこう。ここでは、住宅金融支援機構が民間銀行と提携して提供する「フラット35」と、民間銀行が提供する固定機関選択型の「長期固定金利」について解説する。

・フラット35は今後上昇していく可能性

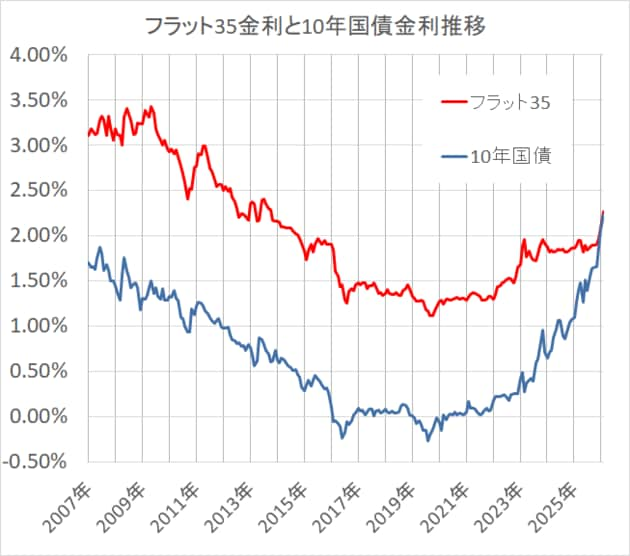

長期固定金利の代表格である「フラット35」の金利(返済期間21年以上、頭金10%以上の最低金利)の推移を見てみよう。

下のグラフは過去15年間の金利推移だが、現在は低金利であることが分かるだろう。

※2019年9月以前は、団信保険料が別途支払いだったため、保険料に当たる0.358%を足した金利とした

2007年当時は3%強だった金利は、2019年9月に過去最低金利の1.11%を記録。その後上昇しているものの、2025年2月は1.89%(団体信用生命保険込み)だ。今なお、住宅ローンの長期固定金利は低水準にあるといえる。

なお、フラット35の金利は、貸出資金を市場から調達しているため、日本国債10年の利回りとほぼ連動している。グラフを見ても、その連動ぶりがよく分かるだろう。

日銀はYCC(イールドカーブコントロール)政策により、長期金利の決定に影響力を有していたが、2024年7月にYCC政策を撤廃し、長期金利は市場により決定されることとなった。

10年国債金利は、異次元金融緩和により一時的にマイナス金利になったこともあるが、長い間、下落一辺倒だった。2019年あたりから金利の上昇がはじまり、今年に入って1.2%台と約14年前の水準に戻りつつある。

これまで、フラット35「買取型」と10年国債のスプレッド(ここでは金利差を指す)は平均で約1.5%だった。しかし、グラフをみればわかる通り、2024年後半からスプレッドは縮小し、2025年1月にはなんと、約0.6%に縮まっている。

これも営業政策によるものと考えている。フラット35の公表資料を見ると、一定のマージンが確保されていたはずだが、スプレッドが縮小したのは、利益をはきだしているのだろう。

市場全体では金利上昇傾向であり、また、銀行の全期間固定も金利が上昇傾向にある中、フラット35は上昇ペースが緩やかなので、フラット35の取引を増やすための窮余(きゅうよ)の一策と考えられるが、あまりにももったいない金利水準であると考える。したがって、今後、フラット35の金利は上昇する可能性がある。

なお、フラット35には「買取型」と「保証型」の2タイプあることを知っておきたい。多くの金融機関が扱っている「フラット35(買取型)」は、最低金利がほぼ横並びとなっている。

一方で、ARUHIなどが取り扱っている「フラット35(保証型)」については、「フラット35(買取型)」よりも低い金利を設定している。

さらに、頭金の割合が多いほど金利が下がる仕組みになっており、フラット35を利用するなら「フラット35(保証型)」を検討したいところだ。

・民間銀行の「長期固定金利」の住宅ローンはどうなる?

では、民間銀行による「長期固定金利」の住宅ローンは今後どうなるのか。

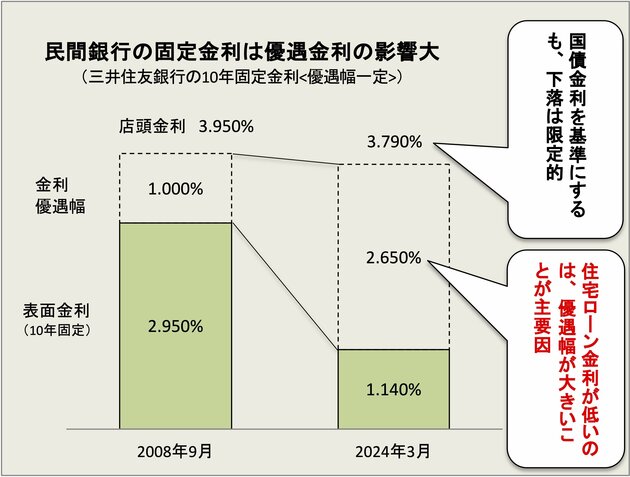

変動金利のケースと同様に、市場金利(10年国債金利)との連動性が高い「店頭金利」が下がっているだけでなく、「金利優遇幅」も徐々に拡大している。結果として、長期固定金利は、年々下落してきた。

下図は10年固定金利の内訳を図解したものだ。

・金利優遇幅は拡大してきたが

三井住友銀行の住宅ローンの10年固定金利(実際の貸出金利である「表面金利」)は、14年前(2008年9月)は2.95%もあったが、2024年3月には1.14%まで低下している。この時期は、メガバンクやネット銀行に限らず、1%未満という非常に低い金利を提示している。

店頭金利の下落もあるが、それ以上に大きいのが優遇幅の拡大だ。2023年4月の金利優遇幅は2.650%であり、店頭金利との差は非常に大きい。やはり、銀行間の競争による「金利優遇幅」の寄与度はかなり大きいといえる。

ただ、2025年2月には優遇幅をわずかだが縮小している。全ての銀行が長期金利の住宅ローンを獲得したいという状況ではなくなってきたのだ。

今後は、徐々に「金利優遇幅」を引き下げる銀行が増えてきそうだ。

・長期固定金利も今後徐々に上昇していく

一方、日銀は2024年3月に異次元緩和政策を解除。長期金利誘導政策であるYCC政策を撤廃したことで、長期金利は市場で決まることとなった。

政策金利はようやく上昇が始まったが、長期金利はすでに上昇が始まっているため、まずは長短スプレッドは縮小していくと考えているが、2025年は、短期金利が長期金利の上昇を上回るような動きになると予想している。

ただ、長期金利は、経済成長率、期待インフレ率、期間プレミアム、海外金利などが主な決定要因となり、徐々に上昇していくと予想している。

特に、BEIなどの期待インフレ率が徐々に上昇していること、これまで異常に小さくなっていた期間プレミアムが拡大すると予想していて、10年国債は年内で1.5~2%付近までの上昇を見込んでいる。

住宅ローンについては、強烈な金融緩和が当面維持されるだろう。

「経済・物価がオントラックであれば、それに応じて引き続き利上げをしていく」と、日銀植田総裁が主張していることから、賃金や米国景気の動向に左右されつつ、2025年末までにフラット35を含む超長期金利が、すべて2%超えるような展開を予想している。

最新の実質金利で132銀行の金利を比較!

全期間固定金利ランキングはこちら >>選ぶべき金利タイプは、変動金利か固定金利どっち?

ここまで解説してきた通り、住宅ローン金利は今後、変動金利も固定金利も上昇していくと考えられる。そのため、選ぶべき金利タイプは、「金利リスクへの抵抗力」や「家族のライフスタイル」によって異なるといえる。

まずは、完済まで金利の変わらない「全期間固定金利型」を検討してみよう。生活設計が立てやすいほか、現在の金利水準はまだ低いのでおすすめだ。

「金利が上昇しても返済に余裕がある」という人は、金利が低い変動金利を選ぶのもありだろう。しかし、金利上昇リスクがあるので、「現在の金利が最後まで継続」した場合と「借入から6年目以降に基準金利が4%に上昇」した場合の2パターンを試算するなど、返済に困らないか確認しておきたいところだ。

ダイヤモンド不動産研究所の「返済額シミュレーション」で簡単に調べることができる。

また、家族のライフスタイルから、将来の出費も検討しておこう。子供がいれば教育費が高額になるほか、老後に備えた貯蓄もしておきたいところ。「当面は子供の教育費がかかるので、10年固定を選ぼう」「支払いにあまり余裕がないので、全期間固定にしよう」など、ライフスタイルに合った金利タイプを選ぶようにしたい。

| 住宅ローン実質金利ランキング[新規借入] |

【関連記事】>>来月の住宅ローン金利(フラット35、変動金利、10年固定)を予想!

住宅ローンの金利見通し FAQ

- Q現在の住宅ローン金利は過去最低水準なの?

- A

住宅ローン金利は、変動金利、全期間固定金利(フラット35)ともに、過去最低水準となっています。金利が低いため、借入可能額も過去よりも多くなっています。

- Q住宅ローン金利の見通しは?(長期固定金利)

- A

金利がどうなるかは誰もわかりませんが、日本においては日本銀行が2024年3月にマイナス金利政策を終了しました。といっても「金融緩和は継続する」ともしており、当面は大きく上昇する可能性は低いでしょう。

住宅ローンの長期固定金利については、長期金利(10年国債金利)の影響を大きく受けています。日銀は長期金利の誘導目標を撤廃しましたが、国債の買い入れは継続するとしており、やはり大きく上昇する可能性は低そうです。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。