不動産を購入する際、不動産価格がいくらなら安心して返済できるのか?こんな疑問に答えるため、さまざまな年収と家族構成で、資金繰りをシミュレーションするこのコーナー。今回は、安心して返済できる住宅ローン借入額を自分でシミュレーションしたいという人向けに、エクセルなどの表計算ソフトでできる「キャッシュフロー表」を活用した計算方法を公開しよう。(ファイナンシャル・プランナー 菱田雅生)

毎年の収支や貯蓄額が不正確だと、安全な住宅ローン借入額は分からない

「住宅ローン借入額をシミュレーション」のコーナーでは何度も触れているが、年収や年齢、家族構成だけでは、安心して返済できる住宅ローンの適正な借入額を求めることはできない。家計の支出状況や貯蓄状況が分からないと、本当の意味で安心して返済できる金額は分からないからだ。

なので、このコーナーにおけるシミュレーションでは、さまざまな支出項目の金額や貯蓄状況も設定したうえで計算しており、かなりリアルな数字が出ている。一方で、同じ年収、同じ家族構成でも、お金の使い方や貯め方は人それぞれで大きく異なるため、必ずしも全ての人の参考になるとは限らない点には注意が必要だ。

インターネット上の「ライフプランシミュレーション」や「家計シミュレーション」などを利用すれば、無料でシミュレーションはできる。しかし、ネット上の無料シミュレーションは、良くも悪くも一般の人が利用しやすいように作ってあるので、各支出項目や貯蓄の状況、将来的な収支状況の変化などを細かく見積もることはできないのが大半である。

自分の場合の現実的な数値を細かく見積もるためには、これから説明する「キャッシュフロー表」を用いた方法を実践するか、キャッシュフロー・シミュレーションの経験豊富なファイナンシャルプランナー(以下、FP)に依頼するのがよいだろう。

住宅ローン借入額シミュレーションで重要なのは、「家計の使途不明金」まで把握できているか?

FPがシミュレーションに使用するキャッシュフロー表というのは、現在の家計の状況から将来の家計を予想し、問題点がないかどうかを確認していくものである。何らかの問題点があれば解決策を検討し、その解決策を導入した場合のシミュレーションも行って、導入前後の違いを確認し、実際のアドバイスに生かす。

このキャッシュフロー表を作成するうえで最も重要なのが、家計の現状把握である。現状把握が的確にできないと、将来の予想が現実から大きくかけ離れてしまうからだ。

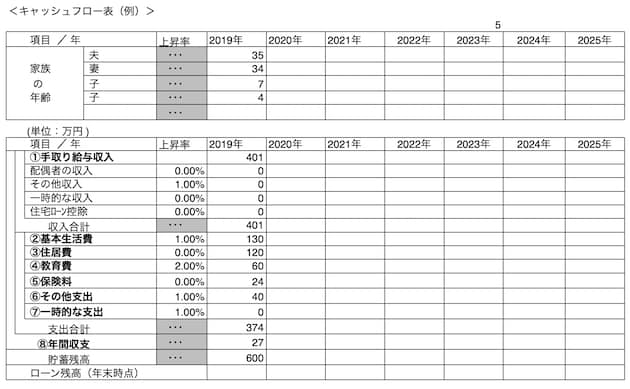

例えば、以下のようなキャッシュフロー表を作って将来の予想をしていく場合、まず、年間ベースで家計の収支状況を入力していく。(金額の単位:万円)

①手取り給与収入

年収の額面ではなく、手取りの収入を入力。毎月の給与振込額を合計してもよいが、源泉徴収票と住民税特別徴収の通知書があるなら、額面から所得税と住民税と社会保険料を差し引くことで正確な可処分所得(手取り収入)が分かる。

②基本生活費

住居費や教育費、保険料などを除いた生活にかかっているお金。食費、電気代、ガス代、水道代、通信費などのうち、把握できている金額。最低でも毎月これくらいはかかっているという金額を求めて12倍してもよい。

③住居費

住宅にかかっているお金。家賃、共益費、駐車場代、更新料など。住宅取得後の場合は、住宅ローンの返済額、保有税、維持費など。

④教育費

子どもにかかっているお金。学校教育費、学校外教育費、習い事、小遣いなど。

⑤保険料

生命保険料、損害保険料、共済などの掛け金。

⑥その他支出

家計の使途不明金が大部分含まれる項目。この金額は、最後に逆算して求める。

⑦一時的な支出

その年だけかかったような特別な支出で、把握できている金額。住宅取得時やマイカー取得時の頭金、海外旅行の費用、大型家電の購入費など。

⑧年間収支

年間の収入から年間の支出を差し引いた金額。実は、最初の年(この例の場合は2019年)の年間収支額は、その年に貯蓄できた金額を入力する。この例の場合は、2019年の1年間で27万円貯蓄できたので、年間収支が27万円となっている。

365日休むことなく細かく家計簿をつけている人でない限り、使途不明金まで正確に把握するのは困難である。しかし、毎月の積み立てや、ボーナスからの貯蓄など、1年間でどのくらいお金を貯めることができたかは、比較的把握しやすいのではないだろうか。

では、その1年間で貯蓄した金額以外のお金はどこに行ったのか。そう、使ってしまったのだ。貯蓄した以外のお金は、使ったからこそ手元にないのである。

したがって、1年間の貯蓄額が分かれば、年間の総支出額が分かるのである。この例で言えば、年間の手取り収入が401万円で、年間収支(=1年間の貯蓄額)が27万円なので、374万円(=401万円-27万円)が年間総支出額(支出合計)となる。

支出合計が374万円であることが分かったので、支出項目として金額がすでに把握できている②~⑤、⑦の支出額を順番に差し引くことで、⑥その他支出の金額を求めることができる。

374万円-②130万円-③120万円-④60万円-⑤24万円-⑦0円=⑥40万円

最後に、貯蓄残高は年末時点の残高を入力する。これで最初の年、つまり家計の現状把握が完了する。

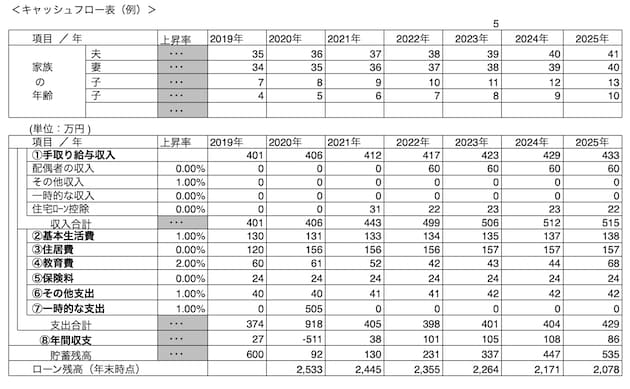

2年目以降のキャッシュフロー表の作成

2年目以降は、収入や支出の変化率(上昇率)を見積もって、数値を変化させていく。基本生活費やその他支出は、一定率で上昇していくことを想定してよいだろう。しかし、教育費や一時的な支出は、進学スケジュールなどに応じて、基礎数値自体を変化させていくことが必要になる。

また、住宅取得後の家計の予想は、単に住宅ローンの返済額を計上するだけでなく、固定資産税や都市計画税などの保有税、マンションの場合、管理費や修繕積立金も想定する。引っ越し後の公共料金が上昇する可能性も考慮すべきである。この例では、住宅ローン減税も考慮し、収入の項目に計上している。

住宅ローンの返済額は、PMT関数(毎月のローン返済額を計算するエクセル関数)を使って計算することができるが、ネット上のローン計算のサイトを利用してもよいだろう。

ちなみに、2年目以降の年間収支は、2年目以降の収入の予想額と支出の予想額の差額となる。支出が多い年はマイナスになることもあるし、収入のほうが多ければプラスになる。年間収支がプラスの状態が続けば、着実に貯蓄残高が増えていき、問題のない家計状態が続くことが分かる。

しかし、一般的には子どもが高校、大学に通う時期には、年間収支がマイナスに転じ、家計が厳しくなるケースが多い。その時期までに貯蓄残高を増やしておき、教育費の増加を乗り切ることができるかどうかが大きな関門となる。さらに、リタイア後にゆとりのある生活を送れるように準備しておくことも重要である。だとすると、子どもが巣立った後、リタイアまでにどれだけ貯蓄できるかも大きなポイントになってくる。

キャッシュフローの計算は、リタイア後の資金計画まで考えるのがポイント

キャッシュフロー表を作るのであれば、最低でも60歳または65歳あたりまでの期間の予想をしていくことが重要だろう。そのうえで、住宅ローンの借入金額を増やした場合や減らした場合で、キャッシュフロー表上の数値がどのように変わるのかを注視していく。

教育費の負担増をギリギリ乗り切れる程度だと、リタイア後の準備を十分にできるかどうかは微妙だろう。逆に、リタイア後のゆとりを最優先にしてしまうと、住宅取得自体が困難になってしまう可能性もある。

落としどころをどのあたりにするかが難しく感じられるだろうが、そのくらい冷静に将来のことを考えて見積もれば、間違いなく無茶な住宅取得計画にはならないので安心してよいだろう。

キャッシュフロー表の作成にはそれなりに慣れが必要だが、慣れればそんなに難しいものではない。自分の将来の家計を予想することは、将来の不安を少なくするためにも有効である。これを機会にぜひチャレンジしてみてほしい。

|

|

|---|

- 年収に対して安心して買える物件価格をシミュレーション

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。