住宅ローンを選ぶなら「実質金利」を使うのが便利だ。最近の住宅ローンは、見た目の表面金利は安いのに手数料などの諸費用が高いなど、紛らわしいこともあるため、比較するのが非常に難しい。実質金利を使えば、トータルコストを計算して、本当にお得な住宅ローンを見つけられるので活用したいところだ。

表面金利より、実質金利が重要

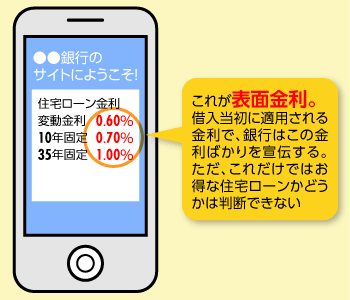

多くの人は、借り入れ当初に適用される「表面金利(画像)」だけを参考にして住宅ローンを比較しているが、実はそれでは不十分だ。というのも、「表面金利」以外にも正確に住宅ローンを比較する上で重要な数値があるのだ。

- (1)手数料など諸費用

- (2)金利固定期間終了後の金利

住宅ローンを借りる際の諸費用は銀行によって結構違う。また、金利が途中で上昇・下落する仕組みの「固定金利タイプ」の住宅ローンもある。

こうした隠されたコストアップ要因がどの程度のインパクトを持っているのかを知れば、正確な比較ができる「実質金利」を使いたくなるだろう。

「(1)手数料など諸費用」も比較すべき

例えば、お得な住宅ローンを選ぶ時あなたはどう判断するだろうか。ここでは2つの住宅ローンを比較してみよう。

・B銀行の「変動金利」は、表面金利0.410%(手数料5.5万円)

表面金利を見る限りは、A銀行の方がかなりお得な商品に見える。

ところが、下の表を見てほしい。実は「借入額5000万円、借入期間35年」という条件ではB銀行の方がお得になるのだ。A銀行は手数料が高いため、金利が低くてもトータルコストは高くなるというわけだ。結果として、B銀行の方が、77万円も総支払額が少なかった。実質金利でも約0.1%の差がある。

| A銀行 | B銀行 | |

|---|---|---|

| 表面金利 | 0.38% | 0.41% |

|

手数料 |

借入額×2.2% |

5.5万円 |

|

↓ |

↓ |

↓ |

|

総支払額 |

5450万円

|

5373万円 (77万円少ない) |

|

実質金利 |

0.510% |

0.416% |

| ※借入額5000万円、借入期間35年で試算 | ||

「手数料」「保証料」については、契約時に数万円~100万円程度支払うことになる(借入金額3000万円のケース)。金額には大きな幅があることが分かるだろう。こうした手数料、保証料を加味した「実質金利」(または総支払額)で比較しないと、おとくな住宅ローンを見つけられないのだ。

「(2)金利固定期間終了後の金利」も比較すべき

次に注意したいのが、「金利固定期間終了後の金利」だ。10年固定金利などの期間固定の住宅ローンの場合、多くの銀行は何もしなければ11年目から変動金利が適用されるが、この変動金利がいくらになるかが、非常に重要だ。

例えば以下のC銀行とD銀行を比べてみよう。

・D銀行の「10年固定金利」は、表面金利0.7%、11年目から0.7%

(手数料はともに、借入額×2.2%)

当初の表面金利を見る限りは、C銀行の方がお得な商品に見える。

ところが、下の表を見てほしい。「借入額5000万円、借入期間35年」という条件でシミュレーションしてみると、D銀行の方がお得になるのだ。固定期間終了後に、C銀行はかなり金利が上昇するため、最終的な実質金利は1.029%まで跳ね上がってしまったのだ。

結果として、203万円もD銀行のほうがおとくだった。実質金利でも約0.2%もの差があることが分かる。

| C銀行 | D銀行 | |

|---|---|---|

| 表面金利 | 0.6% (11年目から1.2%) |

0.7% (11年目から0.7%) |

|

手数料 |

借入額×2.2% |

借入額×2.2% |

|

↓ |

↓ |

↓ |

|

総支払額 |

5951万円

|

5748万円 (203万円少ない) |

|

実質金利 |

1.029% |

0.832% |

| ※借入額5000万円、借入期間35年で試算 | ||

10年固定金利は人気の金利タイプであるため、各銀行は当初の「表面金利」を非常に低く設定している。しかし、中には11年目以降の金利が大きく上昇する商品もあるので注意したい。

なお、11年目以降の金利は、以下のように計算する。

「11年目以降に選ぶ金利タイプの店頭金利」ー「11年目以降の金利優遇幅」

この2つの数値を銀行のサイトから見つけるのは、住宅ローンを初めて借りる人にとっては非常に大変だ。

実質金利の計算方法は?

「表面金利」だけで住宅ローンを選ぶことが、いかにナンセンスか分かっただろう。

しかし、「表面金利」「手数料」「固定期間終了後の金利」など、比較するための数値がいくつもあると、住宅ローンを比較するのは難しい。また、借入期間や借入金額などの前提条件によっても、商品のおとく度合いは変わることがあり、非常に複雑だ。

そこで便利なのが、こうした数値をすべて加味した「実質金利」だ。実質金利は、「APR(Annual Percentage Rate)」とも言う。

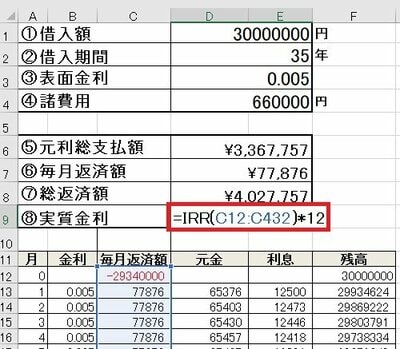

実質金利を計算するのにはエクセルなどを使う

実質金利の計算方法は、やや難しい。いわゆる投資指標として多用されている内部収益率(IRR)の計算方法と一緒だ。パソコンのエクセルなどを使って、最初に支払う諸費用から最終月の返済額まで、毎月の支払額をすべて書きだし、そこから全体の利回りを計算する。

これで、数値は実質金利に一本化されるので、実質金利だけを比較すればよくなる(実質金利が分かる返済額シミュレーションはこちら)。

なお、似た指標としては「総支払額」があるが、こちらもほぼ同じ指標と考えていいだろう。

【関連記事はこちら】>>住宅ローン返済額を、エクセルで計算する方法は? 金利シミュレーションの正しい使い方を解説

実質金利でランキング、シミュレーションを作成

ダイヤモンド不動産研究所では、主要132金融機関を対象に、諸費用、金利優遇幅の変動などを考慮した実質金利を計算し、ランキングを作成した。シミュレーションも用意している。

固定金利期間、借り換え・新規借入などで区切って、複数のランキングを用意している。本当に安い住宅ローンを探したいのなら、このランキングを使わない手はない。

>>住宅ローン実質金利ランキング(新規借入、変動金利)

>>住宅ローン返済額シミュレーション

このランキング、シミュレーションが便利なのは、自分で、「手数料」「保証料」「固定期間終了後の金利」などをいちいち調べなくていいことだ。

住宅ローン獲得競争が激化する中で、住宅ローンは複雑化しており、比較するのが容易ではなくなっている。また、各金融機関のサイトは単純に比較されないように、サイトの構成や表現方法が微妙に違う。手数料だけ別のページに記載されていることもある。分かりにくく作っているのではないかと疑うほどだ。

諸費用以外に借り手を惑わすのが「金利優遇幅」で、店頭金利からどれだけ金利を優遇するかを示している。この優遇幅が全期間固定だったらいいのだが、中には途中で優遇幅が狭くなる住宅ローンもあり、調べるだけでも一苦労する。

借り換えの人にも対応

特に、借り換えを検討している人にとっては、実質金利は非常に役に立つ指標だ。通常、借り換える際には「現在の住宅ローンの今後の総支払額」と、「借り換える住宅ローンの総支払額」を計算して、支払額が減少するのであれば、借り換えメリットが分かるという手順を踏むため、結構大変だ。

実質金利であれば、借り換えに伴う諸費用のうち、事務手数料、保証料、団体生命信用保険料という主要な3つの費用を加味して計算している。そのため、現在借りている金利に比べて、借り換えたい住宅ローンの実質金利が割安であれば、おおむね借り換えのメリットがあるということになる。借り手の味方である「実質金利」をぜひ活用してほしい。

まとめ 実質金利を使い倒そう!

米国では一般的に使われている実質金利。実際、非常に便利な指標だ。

複数の銀行の「手数料」「金利優遇幅」を調べなくても比較できるをダイヤモンド不動産研究所の実質金利ランキング、返済額シミュレーションは簡単に利用できるので、お得な住宅ローンを探したいのであれば、ぜひ活用してほしい。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。