ソニー銀行の住宅ローンの口コミ・金利・金利推移・手数料(新規借入・借り換え) 、おすすめポイント、デメリットについて紹介しよう。 ソニー銀行の住宅ローンのセールスポイントは、「業界トップクラスの低金利」と、「諸費用の安さ」だ。「がん」になった場合、住宅ローン残高が半分になる「がん団信50%」も無料で付いている。ただし、商品プランによって金利や手数料が異なるため、きちんと比較しよう。(監修:住宅ローンアドバイザー 淡河範明)

- 変動金利(実質金利・手数料込)

- 1.132%

- 総返済額 3621万円

- 変動金利

(表面金利) - 年0.997%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 84,643円

①がん50%団信が無料付帯!

②手数料4.4万円〜と安く、自己資金が少なくてもOK

③ミックスローンに対応しており、最大3つまで組み合わせOK

ソニー銀行の住宅ローンのメリットは?

(1)業界トップクラスの低金利や安い諸経費が人気!

ソニー銀行はネット銀行の中でもトップクラスの低金利で知られているが、2つのタイプがあり、金利や手数料が変わるので、トータル費用でどちらがお得かを判断しよう。

「変動セレクト住宅ローン」は変動金利が低いのが特徴で、借入金額が比較的少なく、今後も低金利が続くと想定している人向け。ただし、手数料は2.2%×借入額と高めだ。

「住宅ローン」は固定金利を中心とした商品で、手数料が4.4万円と安いので、手持ちの資金が少ない人向け。また、固定金利中心なので、今後は金利が上昇すると想定している人に適している。

どちらの商品の方がお得かを判断するには、手数料など込みの金利である「実質金利」で比較するのが便利だ。返済額シミュレーションで、実質金利を調べられるのでチェックしておこう。

(2)がん団信50%、繰上返済手数料が無料

ソニー銀行の住宅ローンは、一般団信保険料、保証料、繰上返済手数料がかからない。

繰上返済はインターネットを使って24時間いつでも可能で、返済単位は1万円から。何回繰上返済してもすべて無料で、契約書類などの再提出も要らない。全額繰上返済は手数料を取る金融機関が多いが、ソニー銀行は一部、全額を問わず無料だ。また、返済口座へ他の金融機関から資金を移動させる場合の手数料も無料になる。

また、無料の団体信用生命保険の範囲が広いのもうれしいところだ。通常の団信にもある「死亡・高度障害」になった際に住宅ローンが実質免除になるだけでなく、「がん」になった場合は住宅ローン残高が半分になる「がん団信50%」も無料で付いている。

(3)変動から固定、固定から変動への乗り換えが自由

柔軟な対応力で知られるソニー銀行では、住宅ローンの変動金利と固定金利の組み合わせや乗り換えが自在にできる。

例えば、100%変動金利から、ローン全体の4割を変動のまま、残り6割を固定金利に組み替えるようなことも可能だ。金利上昇のリスクを抑えながら、上手に借り換えをしたい人には実に魅力的だ(ただし、固定金利から金利タイプを変更する場合は変更手数料がかかる)。

また、多くの銀行は月初めに金利を発表するが、ソニー銀行では、毎月中旬に翌月の金利を発表するため、金利タイプを変更するときは、今月と翌月を比較してから判断できるのもメリットだろう。

(4)来店不要で迅速な対応、対面相談も可能

ソニー銀行の住宅ローンは、仮審査の申し込みはインターネットで、正式な申し込みは郵送で行う。

また、契約までのさまざまな疑問に対しては、ローンアドバイザーが電話や電子メール、およびインターネットのサービスサイトを通じてサポートしてくれる。来店不要で迅速な対応が売りだ。

一方で対面での相談も可能。ソニー銀行の「住宅ローンプラザ」で相談することや、ソニー生命のライフプランナーに希望の場所に出向いてもらうこともできる。

ソニー銀行の口コミ、評判は?

ソニー銀行の住宅ローンの口コミ、評判はどうなっているのだろうか。住宅ローンアドバイザーの淡河範明さんに聞いてみた。

ソニー銀行の住宅ローンは、手数料が4.4万円〜で超安く、金利も低いのでバランスがすごくいいと思います。借入額は最大2億円と高額です。

審査は一言でいえば厳しめ。なかなか通らないですね。年収基準が400万円以上ある必要があります。さらに、例えば夫婦で年収合算をして借りようとすると、原則としてそれぞれが年収400万円以上でなければ審査基準を満たしません。仮に夫が600万円で、妻が350万円なら通りません。年収が高いダブルインカムのパワーカップルにはいいでしょうね。

低金利の商品が多いだけでなく、ソニー銀行はミックスローンに対応しており、しかも3つまで組み合わせもOKです。しかし、3つの組み合わせはマニアックすぎて、専門家としてもそこまで必要なのかと悩んでしまいます。

いずれにしても条件があえばぜひ検討したい銀行の一つ。手数料が低いので、借り換えを検討するのもいいでしょう。

ソニー銀行の利用者の評価、口コミ・評判

ソニー銀行の住宅ローン利用者の評価、口コミ・評判は? 大手アンケート調査会社に依頼し、実際の住宅ローン利用者822人にアンケートを実施。以下の項目について5段階で評価してもらい、評判・口コミも記載してもらった。 アンケート詳細はこちら

ソニー銀行の口コミ・評判

3.8

評価ポイント: がんにかかると住宅ローン残高が50%になる団信が無料で付帯していることが満足度を高めている。手数料が4.4万円と安い商品もラインアップしていることも評価された(調査対象52人)。

- 金利の満足度

- 3.7 点 ★★★★ ★

- 諸費用の妥当さ

- 3.6 点 ★★★★ ★

- 団信の満足度

- 3.9 点 ★★★★ ★

- 手続きの満足度

- 4.0 点 ★★★★ ★

- 審査の満足度

- 4.2 点 ★★★★ ★

- 借入後の対応

- 3.7 点 ★★★★ ★

- 人に勧めたい

- 3.8 点 ★★★★ ★

下のボタンから各項目の口コミが確認できます。

金利について

評価:5.0★★★★★ 金利が低く、がん保証が50%付いているのが魅力です(職業:会社員、エンジニア、年収約800万円、神奈川県在住、49歳、男性)

評価:4.0★★★★★ 平均的かと思料している(職業:公務員、年収約700万円、埼玉県在住、49歳、男性)

評価:5.0★★★★★ がん団信込みでの金利で満足している(職業:会社員 金融、年収約600万円、東京都在住、36歳、女性)

諸費用について

評価:5.0★★★★★ 通常の銀行よりも手数料が安かったこともあり、良かったです(職業:会社員、エンジニア、年収約800万円、神奈川県在住、49歳、男性)

評価:3.0★★★★★ 思ったより高いと思った(職業:公務員、年収約700万円、埼玉県在住、49歳、男性)

評価:3.0★★★★★ まあまあ高かった(職業:公務員、年収約1000万円、千葉県在住、47歳、男性)

団信について

評価:3.0★★★★★ がん団信50%が無料でついていても金利に影響がないのはよかった(職業:ITエンジニア、年収約900万円、千葉県在住、49歳、男性)

評価:5.0★★★★★ 無料の団信でも良かったです(職業:総合商社営業、年収約1200万円、東京都在住、53歳、男性)

評価:4.0★★★★★ がん団信の上乗せが0.1%だったから割安だった(職業:会社員、営業事務、年収約500万円、大阪府在住、38歳、女性)

手続きについて

評価:5.0★★★★★ ネットだけで出向く必要も無く、良かった(職業:会社員、エンジニア、年収約800万円、神奈川県在住、49歳、男性)

評価:4.0★★★★★ ネット完結で後は郵送のみだったので良かった(職業:総合商社営業、年収約1200万円、東京都在住、53歳、男性)

評価:4.0★★★★★ 電話、郵送がもっとなければいい(職業:公務員、年収約700万円、埼玉県在住、49歳、男性)

審査について

評価:5.0★★★★★ 問題無く審査は通りました(職業:会社員、エンジニア、年収約800万円、神奈川県在住、49歳、男性)

評価:5.0★★★★★ 審査も早く簡単で良かった(職業:総合商社営業、年収約1200万円、東京都在住、53歳、男性)

評価:5.0★★★★★ 職業柄、審査には問題なかった(職業:看護師、年収約800万円、東京都在住、42歳、女性)

借入後の対応について

評価:4.0★★★★★ 返済状況や予定がサイトで簡単に確認できる(職業:ソフトウェア開発、年収約800万円、千葉県在住、50歳、男性)

評価:5.0★★★★★ 特に問題なく返済しています(職業:総合商社営業、年収約1200万円、東京都在住、53歳、男性)

評価:4.0★★★★★ 繰り上げ返済めスムーズに手続きできた(職業:営業、年収約500万円、千葉県在住、44歳、男性)

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

ソニー銀行の住宅ローンのデメリットは?

「変動セレクト」の事務手数料は払い戻しなし

「変動セレクト住宅ローン」については、多くのネット銀行と同様に保証料は無料だが、代わりに事務手数料が融資額×2.2%かかるので、諸費用としては安いとはいえない点がデメリットとなりうる。

この事務手数料は繰上返済をしても、お金は戻ってこない。大手銀行などが諸費用として設定している保証料ならば、繰上返済をすれば保証料の一部が戻ってくるので、積極的に繰上返済をしようと考えている人は、保証料を設定している商品を選んだ方がお得になるケースもある。

ソニー銀行の住宅ローンはどんな人におすすめ?

ソニー銀行の住宅ローンの金利は全般的に低いが、変動金利の競争力がある。

また、変動金利から固定金利、固定金利から変動金利へと金利タイプの変更が自由で、繰上返済手数料もかからないことから、毎月こまめに金利などをチェックして返済額を早く減らしたい人にもおすすめである。

さらに、ネットだけのやり取りでは不安がある人にも対面での相談にのってくれるソニー銀行は大手銀行並みに頼りになるだろう。

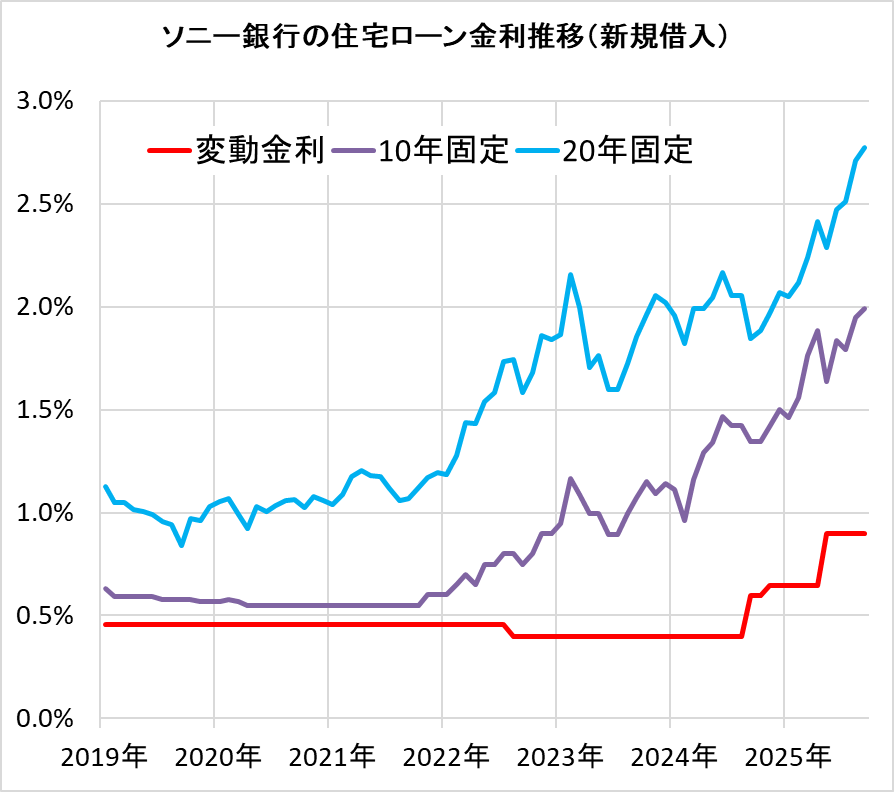

ソニー銀行の住宅ローンの金利推移

ソニー銀行の金利は、他銀行に比べると若干金利が高く見えるかもしれないが、手数料が安く設定されているため、手数料込みの「実質金利」で他の銀行と比較しよう。

ソニー銀行の住宅ローンの金利推移は以下の通りだ。

ソニー銀行の住宅ローン金利推移(主要商品)

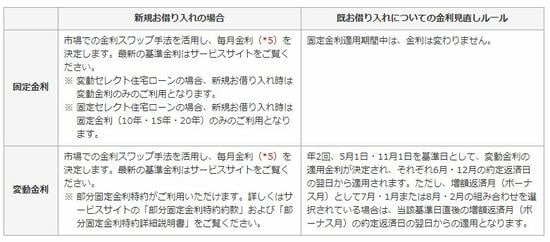

| 年月 | 変動金利 | 変動金利 | 10年固定 | 15年固定 | 20年固定 | 5年固定 | 10年固定 | 15年固定 | 20年固定 | 21-35年固定 |

|---|---|---|---|---|---|---|---|---|---|---|

| 住宅ローン(新規借入) | 変動セレクト住宅ローン(新規借入) | 固定セレクト住宅ローン(新規借入) | 固定セレクト住宅ローン(新規借入) | 固定セレクト住宅ローン(新規借入) | 住宅ローン(新規借入) | 住宅ローン(新規借入) | 住宅ローン(新規借入) | 住宅ローン(新規借入) | 住宅ローン(新規借入) | |

| 新規借入 | ● | ● | ● | ● | ● | ● | ● | ● | ● | ● |

| 借り換え | ||||||||||

| 2026/02 | 1.357% | 0.997% | 2.918% | 3.362% | 3.655% | 2.761% | 3.218% | 3.662% | 3.955% | 4.335% |

| 2026/01 | 1.357% | 0.997% | 2.576% | 3.020% | 3.338% | 2.470% | 2.876% | 3.320% | 3.638% | 4.042% |

| 2025/12 | 1.357% | 0.997% | 2.321% | 2.785% | 3.121% | 2.257% | 2.621% | 3.085% | 3.421% | 3.857% |

| 2025/11 | 1.357% | 0.997% | 2.137% | 2.553% | 2.856% | 2.139% | 2.437% | 2.853% | 3.156% | 3.566% |

| 2025/10 | 1.257% | 0.897% | 2.078% | 2.505% | 2.821% | 2.098% | 2.378% | 2.805% | 3.121% | 3.539% |

| 2025/09 | 1.257% | 0.897% | 1.992% | 2.444% | 2.774% | 2.007% | 2.292% | 2.744% | 3.074% | 3.508% |

| 2025/08 | 1.257% | 0.897% | 1.947% | 2.396% | 2.711% | 1.943% | 2.247% | 2.696% | 3.011% | 3.424% |

| 2025/07 | 1.257% | 0.897% | 1.794% | 2.218% | 2.513% | 1.829% | 2.094% | 2.518% | 2.813% | 3.200% |

| 2025/06 | 1.257% | 0.897% | 1.834% | 2.214% | 2.473% | 1.872% | 2.134% | 2.514% | 2.773% | 3.130% |

| 2025/05 | 1.257% | 0.897% | 1.637% | 2.028% | 2.287% | 1.700% | 1.937% | 2.328% | 2.587% | 2.934% |

| 2025/04 | 1.007% | 0.647% | 1.884% | 2.209% | 2.414% | 1.947% | 2.184% | 2.509% | 2.714% | 3.010% |

| 2025/03 | 1.007% | 0.647% | 1.763% | 2.053% | 2.237% | 1.871% | 2.063% | 2.353% | 2.537% | 2.826% |

| 2025/02 | 1.007% | 0.647% | 1.561% | 1.892% | 2.115% | 1.669% | 1.861% | 2.192% | 2.415% | 2.744% |

| 2025/01 | 1.007% | 0.647% | 1.463% | 1.811% | 2.049% | 1.567% | 1.763% | 2.111% | 2.349% | 2.673% |

| 2024/12 | 1.007% | 0.647% | 1.498% | 1.843% | 2.070% | 1.590% | 1.798% | 2.143% | 2.370% | 2.689% |

| 2024/11 | 1.007% | 0.647% | 1.419% | 1.752% | 1.968% | 1.489% | 1.719% | 2.052% | 2.268% | 2.577% |

| 2024/10 | 0.957% | 0.597% | 1.344% | 1.673% | 1.886% | 1.414% | 1.644% | 1.973% | 2.186% | 2.479% |

| 2024/09 | 0.957% | 0.597% | 1.344% | 1.650% | 1.845% | 1.427% | 1.644% | 1.950% | 2.145% | 2.426% |

| 2024/08 | 0.757% | 0.397% | 1.423% | 1.844% | 2.053% | 1.445% | 1.723% | 2.144% | 2.353% | 2.477% |

| 2024/07 | 0.757% | 0.397% | 1.423% | 1.844% | 2.053% | 1.445% | 1.723% | 2.144% | 2.353% | 2.477% |

| 2024/06 | 0.757% | 0.397% | 1.466% | 1.940% | 2.164% | 1.507% | 1.766% | 2.240% | 2.464% | 2.595% |

| 2024/05 | 0.757% | 0.397% | 1.340% | 1.824% | 2.044% | 1.426% | 1.640% | 2.124% | 2.344% | 2.460% |

| 2024/04 | 0.757% | 0.397% | 1.290% | 1.776% | 1.990% | 1.328% | 1.590% | 2.076% | 2.290% | 2.390% |

| 2024/03 | 0.757% | 0.397% | 1.160% | 1.770% | 1.989% | 1.349% | 1.460% | 2.070% | 2.289% | 2.374% |

| 2024/02 | 0.757% | 0.397% | 0.960% | 1.604% | 1.821% | 1.186% | 1.260% | 1.904% | 2.121% | 2.199% |

| 2024/01 | 0.757% | 0.397% | 1.110% | 1.760% | 1.959% | 1.343% | 1.410% | 2.060% | 2.259% | 2.311% |

| 2023/12 | 0.757% | 0.397% | 1.140% | 1.816% | 2.020% | 1.384% | 1.440% | 2.116% | 2.320% | 2.378% |

| 2023/11 | 0.757% | 0.397% | 1.090% | 1.838% | 2.055% | 1.364% | 1.390% | 2.138% | 2.355% | 2.422% |

| 2023/10 | 0.757% | 0.397% | 1.150% | 1.762% | 1.963% | 1.340% | 1.450% | 2.062% | 2.263% | 2.320% |

| 2023/09 | 0.757% | 0.397% | 1.075% | 1.667% | 1.854% | 1.250% | 1.375% | 1.967% | 2.154% | 2.207% |

| 2023/08 | 0.757% | 0.397% | 0.995% | 1.562% | 1.725% | 1.170% | 1.295% | 1.862% | 2.025% | 2.062% |

| 2023/07 | 0.757% | 0.397% | 0.895% | 1.432% | 1.597% | 1.099% | 1.195% | 1.732% | 1.897% | 1.939% |

| 2023/06 | 0.757% | 0.397% | 0.895% | 1.425% | 1.597% | 1.109% | 1.195% | 1.725% | 1.897% | 1.939% |

| 2023/05 | 0.757% | 0.397% | 0.995% | 1.606% | 1.764% | 1.269% | 1.295% | 1.906% | 2.064% | 2.094% |

| 2023/04 | 0.757% | 0.397% | 0.995% | 1.544% | 1.705% | 1.244% | 1.295% | 1.844% | 2.005% | 2.021% |

| 2023/03 | 0.757% | 0.397% | 1.088% | 1.819% | 1.995% | 1.329% | 1.388% | 2.119% | 2.295% | 2.318% |

| 2023/02 | 0.757% | 0.397% | 1.163% | 1.989% | 2.154% | 1.400% | 1.463% | 2.289% | 2.454% | 2.483% |

| 2023/01 | 0.757% | 0.397% | 0.945% | 1.676% | 1.867% | 1.183% | 1.245% | 1.976% | 2.167% | 2.265% |

| 2022/12 | 0.757% | 0.397% | 0.900% | 1.621% | 1.842% | 1.079% | 1.200% | 1.921% | 2.142% | 2.277% |

| 2022/11 | 0.757% | 0.397% | 0.900% | 1.630% | 1.858% | 1.101% | 1.200% | 1.930% | 2.158% | 2.299% |

| 2022/10 | 0.757% | 0.397% | 0.800% | 1.483% | 1.679% | 1.051% | 1.100% | 1.783% | 1.979% | 2.101% |

| 2022/09 | 0.757% | 0.397% | 0.750% | 1.382% | 1.585% | 0.961% | 1.050% | 1.682% | 1.885% | 2.010% |

| 2022/08 | 0.757% | 0.397% | 0.800% | 1.532% | 1.741% | 1.035% | 1.100% | 1.832% | 2.041% | 2.169% |

| 2022/07 | 0.757% | 0.457% | 0.800% | 1.579% | 1.733% | 1.144% | 1.100% | 1.879% | 2.033% | 2.135% |

| 2022/06 | 0.757% | 0.457% | 0.750% | 1.417% | 1.583% | 1.007% | 1.050% | 1.717% | 1.883% | 1.993% |

| 2022/05 | 0.757% | 0.457% | 0.750% | 1.383% | 1.538% | 0.992% | 1.050% | 1.683% | 1.838% | 1.936% |

| 2022/04 | 0.757% | 0.457% | 0.650% | 1.270% | 1.434% | 0.923% | 0.950% | 1.570% | 1.734% | 1.850% |

| 2022/03 | 0.757% | 0.457% | 0.700% | 1.271% | 1.438% | 0.948% | 1.000% | 1.571% | 1.738% | 1.852% |

| 2022/02 | 0.757% | 0.457% | 0.650% | 1.152% | 1.278% | 0.905% | 0.950% | 1.452% | 1.578% | 1.688% |

| 2022/01 | 0.757% | 0.457% | 0.600% | 1.042% | 1.184% | 0.823% | 0.900% | 1.342% | 1.484% | 1.599% |

| 2021/12 | 0.757% | 0.457% | 0.600% | 1.040% | 1.194% | 0.836% | 0.900% | 1.340% | 1.494% | 1.607% |

| 2021/11 | 0.757% | 0.457% | 0.600% | 1.020% | 1.170% | 0.813% | 0.900% | 1.320% | 1.470% | 1.582% |

| 2021/10 | 0.757% | 0.457% | 0.550% | 0.972% | 1.120% | 0.776% | 0.850% | 1.272% | 1.420% | 1.527% |

| 2021/09 | 0.757% | 0.457% | 0.550% | 0.928% | 1.070% | 0.756% | 0.850% | 1.228% | 1.370% | 1.479% |

| 2021/08 | 0.757% | 0.457% | 0.550% | 0.918% | 1.059% | 0.750% | 0.850% | 1.218% | 1.359% | 1.468% |

| 2021/07 | 0.757% | 0.457% | 0.550% | 0.969% | 1.115% | 0.760% | 0.850% | 1.269% | 1.415% | 1.512% |

| 2021/06 | 0.757% | 0.457% | 0.550% | 1.028% | 1.176% | 0.783% | 0.850% | 1.328% | 1.476% | 1.566% |

| 2021/05 | 0.757% | 0.457% | 0.550% | 1.033% | 1.180% | 0.777% | 0.850% | 1.333% | 1.480% | 1.575% |

| 2021/04 | 0.757% | 0.457% | 0.550% | 1.059% | 1.206% | 0.774% | 0.850% | 1.359% | 1.506% | 1.590% |

| 2021/03 | 0.757% | 0.457% | 0.550% | 1.016% | 1.173% | 0.756% | 0.850% | 1.316% | 1.473% | 1.569% |

| 2021/02 | 0.757% | 0.457% | 0.550% | 0.945% | 1.089% | 0.750% | 0.850% | 1.245% | 1.389% | 1.484% |

| 2021/01 | 0.757% | 0.457% | 0.550% | 0.910% | 1.039% | 0.750% | 0.850% | 1.210% | 1.339% | 1.418% |

| 2020/12 | 0.757% | 0.457% | 0.550% | 0.927% | 1.057% | 0.750% | 0.850% | 1.227% | 1.357% | 1.439% |

| 2020/11 | 0.757% | 0.457% | 0.550% | 0.939% | 1.078% | 0.750% | 0.850% | 1.239% | 1.378% | 1.464% |

| 2020/10 | 0.757% | 0.457% | 0.550% | 0.899% | 1.022% | 0.750% | 0.850% | 1.199% | 1.322% | 1.384% |

| 2020/09 | 0.757% | 0.457% | 0.550% | 0.939% | 1.062% | 0.756% | 0.850% | 1.239% | 1.362% | 1.425% |

| 2020/08 | 0.757% | 0.457% | 0.550% | 0.939% | 1.060% | 0.750% | 0.850% | 1.234% | 1.360% | 1.423% |

| 2020/07 | 0.757% | 0.457% | 0.550% | 0.913% | 1.034% | 0.750% | 0.850% | 1.213% | 1.334% | 1.390% |

| 2020/06 | 0.757% | 0.457% | 0.550% | 0.894% | 1.004% | 0.750% | 0.850% | 1.194% | 1.304% | 1.347% |

| 2020/05 | 0.757% | 0.457% | 0.550% | 0.920% | 1.028% | 0.750% | 0.850% | 1.220% | 1.328% | 1.376% |

| 2020/04 | 0.757% | 0.457% | 0.550% | 0.823% | 0.922% | 0.750% | 0.850% | 1.123% | 1.222% | 1.266% |

| 2020/03 | 0.757% | 0.457% | 0.570% | 0.870% | 0.988% | 0.750% | 0.870% | 1.170% | 1.288% | 1.348% |

| 2020/02 | 0.757% | 0.457% | 0.580% | 0.950% | 1.070% | 0.805% | 0.880% | 1.250% | 1.370% | 1.438% |

| 2020/01 | 0.757% | 0.457% | 0.570% | 0.932% | 1.055% | 0.776% | 0.870% | 1.232% | 1.355% | 1.424% |

| 2019/12 | 0.757% | 0.457% | 0.570% | 0.904% | 1.031% | 0.750% | 0.870% | 1.204% | 1.331% | 1.405% |

| 2019/11 | 0.757% | 0.457% | 0.570% | 0.836% | 0.963% | 0.750% | 0.870% | 1.136% | 1.263% | 1.343% |

| 2019/10 | 0.757% | 0.457% | 0.580% | 0.848% | 0.971% | 0.750% | 0.880% | 1.148% | 1.271% | 1.340% |

| 2019/09 | 0.757% | 0.457% | 0.580% | 0.733% | 0.842% | 0.700% | 0.880% | 1.033% | 1.142% | 1.237% |

| 2019/08 | 0.757% | 0.457% | 0.580% | 0.851% | 0.942% | 0.700% | 0.880% | 1.151% | 1.242% | 1.365% |

| 2019/07 | 0.757% | 0.457% | 0.580% | 0.861% | 0.956% | 0.700% | 0.880% | 1.161% | 1.256% | 1.380% |

| 2019/06 | 0.757% | 0.457% | 0.590% | 0.879% | 0.992% | 0.712% | 0.890% | 1.179% | 1.292% | 1.384% |

| 2019/05 | 0.757% | 0.457% | 0.590% | 0.896% | 1.007% | 0.722% | 0.890% | 1.196% | 1.307% | 1.392% |

| 2019/04 | 0.757% | 0.457% | 0.590% | 0.892% | 1.015% | 0.700% | 0.890% | 1.192% | 1.315% | 1.413% |

| 2019/03 | 0.757% | 0.457% | 0.590% | 0.916% | 1.048% | 0.718% | 0.890% | 1.216% | 1.348% | 1.473% |

| 2019/02 | 0.757% | 0.457% | 0.590% | 0.916% | 1.048% | 0.746% | 0.890% | 1.216% | 1.348% | 1.464% |

| 2019/01 | 0.757% | 0.457% | 0.630% | 0.978% | 1.128% | 0.774% | 0.930% | 1.278% | 1.428% | 1.562% |

| 住宅ローン実質金利ランキング[新規借入] |

団体信用生命保険のラインアップは?

曽爾銀行の住宅ローンの団信の特徴は、無料で「がん団信50%」が付帯している点だ。

また、がんと診断された場合に100%保障される「がん団信100」へのグレードアップは、金利を0.1%上乗せするだけと、負担が少ない。

| 変動セレクト 固定セレクト |

住宅ローン | |

|---|---|---|

| 無料の団信の保障範囲 | ・一般団信(借入時年齢:65歳以下) (死亡・高度障害判断された場合、ローン残高が0円) ・がん団信50(借入時年齢:50歳未満) (死亡・高度障害判断された場合、ローン残高が0円。がんと診断された場合、ローン残高が半分) |

|

| オプション保険の内容(保険料) | ・がん団信100(借入時年齢:50歳未満) 金利+0.10% (死亡・高度障害、がんと診断された場合、ローン残高が0円) ・3大疾病団信(借入時年齢:50歳未満) 金利+0.20% (死亡・高度障害、がんと診断された場合。または、急性心筋梗塞、脳卒中で手術または、労働の制限等が60日超継続した場合、ローン残高が0円) ・生活習慣病団信(借入時年齢:50歳未満) 金利+0.20% (死亡・高度障害、がんと診断された場合。または、生活習慣病で入院が180日超の場合、ローン残高が0円) ・ワイド団信(借入時年齢:65歳未満) 金利+0.20% (死亡・高度障害と診断された場合、ローン残高が0円) |

|

手数料、保証料は?

手数料は、商品によって違うので気をつけよう。通常の「住宅ローン」は一律4.4万円と非常に安い。

だが、低金利の変動金利が借りられる「変動セレクト」「固定セレクト」の手数料は、融資額×2.2%と他のネット銀行と一緒だ。

保証料は、金利に含まれている。

| 変動セレクト 固定セレクト |

住宅ローン | |

|---|---|---|

| 事務手数料(税込) | 融資額×2.2% | 44,000円 |

| 保証料(税込) | 0円 | |

| 繰上返済手数料 (一部、WEB経由) |

0円(1万円以上) | |

| 繰上返済手数料 (全額、WEB経由) |

0円 | |

審査基準は?

審査基準はやや厳し目だ。

前年の年収が400万円以上ないと、申し込みすることができない。なお、借入金額は500万円以上、2億円以下と、上限が2億円に設定されているので、高額の借入を希望する人にとってはありがたい。

| 変動セレクト 固定セレクト |

住宅ローン | |

|---|---|---|

| 融資を受けられるエリア | 全国 | |

| 審査申し込み方法 | WEB、来店 | |

| 契約方法 | WEB、郵送(対面相談可能) | |

| 仮審査の日数 | 最短60分(通常1~3日) | |

| 本審査の日数 | 約5~10日 | |

| 審査完了から 融資までの日数 |

約5日 | |

| 仮審査申し込みから 借り入れまでの日数 |

通常1ヶ月程度 | |

| 年収(給与所得者) | 400万円以上 | |

| 勤続年数(給与所得者) | ― | |

| 年収(個人事業主など) | 400万円以上 | |

| 事業年数(個人事業主など) | ― | |

| 年齢(借入時) | 65歳未満 | |

| 年齢(完済時) | 85歳未満 (ワイド団信の場合は81歳未満) |

|

| 借入額 | 500万円以上、2億円以下 | |

| 借入期間 | 住宅ローン・変動セレクト住宅ローン:1年以上35年以下(1ヶ月きざみ) 固定セレクト住宅ローン:10年以上35年以下(1ヶ月きざみ) |

|

| リフォーム費用算入(新規借り入れ) | × | |

| リフォーム費用算入(借り換え) | 〇 | |

続きを見る

| 商品名 | 住宅ローン 変動セレクト住宅ローン 固定セレクト住宅ローン ※商品は本審査時までにご指定いただきます。お借り入れ後の商品変更はできません。 |

| ご融資金額 | 500万円以上2億円以下(10万円単位) |

| 資金使途・お取り扱い物件(*1) | ご本人さまがお住まいになる新築物件の購入、中古物件の購入、住宅の新築、増改築のための資金。借り換えにもご利用いただけます。 |

| お取り扱い地域など | お取り扱い地域は日本国内全域の市街化区域です。したがって、市街化調整区域、いわゆる非線引き区域(*2)などの区域および離島については、お取り扱いしておりません。 |

| ご利用いただけるかた |

以下の条件をすべて満たすかたに限ります。ただし、ソニー銀行所定の審査の結果、ご希望に添えない場合があります。 (1)ソニー銀行に円普通預金口座をお持ちのお客さま。 |

| ご融資期間 | 住宅ローン・変動セレクト住宅ローン:1年以上35年以下(1ヶ月きざみ) 固定セレクト住宅ローン:10年以上35年以下(1ヶ月きざみ) |

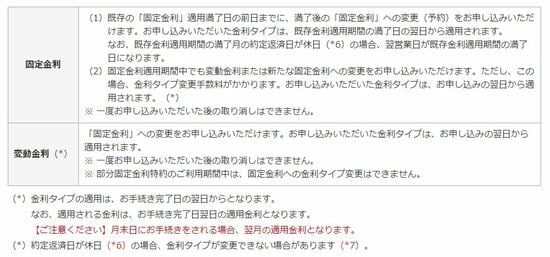

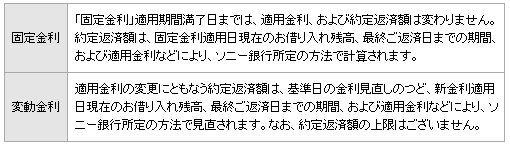

| 金利 |

|

| 金利タイプの変更 |

・変動セレクト住宅ローンの場合、新規お借り入れ時は変動金利のみのご利用となります。 ※「固定金利」適用期間満了日の前日までに、変更(予約)のお申し込みがない場合には、自動的に「変動金利」に変更させていただきます。 ※固定期間満了日の翌日より、あらためて金利タイプの変更が可能となります。 ※固定セレクト住宅ローンの場合、新規お借り入れ時の固定金利期間満了後は、新規お借り入れ時よりも基準金利からの引き下げ幅が小さくなります。また、新規お借り入れ時の固定期間満了前に金利タイプ変更をした場合も同様に、新規お借り入れ時よりも基準金利からの引き下げ幅が小さくなります。  |

| 固定金利期間 |

2・3・5・7・10・15・20年、20年超(全期間)のいずれかの期間をお選びいただけます。 ※お借り入れ残存期間内でのご選択となります。 ※固定金利期間20年超(全期間)は、お借り入れ残存期間が20年超(残存返済回数241回以上)でのご選択となり、最終の約定返済日(全期間)まで適用金利が変わりません。 ※固定セレクト住宅ローンの場合、新規お借り入れ時は固定金利(10年・15年・20年)のみのご利用となります。 |

| ご返済方法 |

・元利均等返済。約定返済日に元本と利息を合わせた一定額をお客さまのソニー銀行円普通預金口座より自動引き落としさせていただきます。 ※部分固定金利適用期間中の約定返済額は均等ではありません。 ・毎月のご返済とあわせて、半年ごとの増額返済もご利用いただけます。(半年ごとの増額返済金額は、ご融資金額の50%以内(5%きざみ)でご指定いただけます。) ・サービスサイトの「住宅ローンシミュレーション」にてご返済額などが試算いただけます。  |

| 遅延損害金 | 年利14.6%(約定返済日の翌日から計算されます。) |

| 利息計算単位 | 1円 |

| 約定返済日 | 月々のご返済日は、2、7、12、17、22、27の6つの日のいずれかからご指定いただけます。増額返済月(ボーナス月)につきましては、6月と12月、7月と1月、8月と2月からのご選択になります。 ※約定返済日が休日(*6)の場合、翌営業日がご返済日になります。 ※ソニー銀行の他のお借り入れがある場合は、同一の約定返済日となります。したがって、本契約または他のローン契約の約定返済日を選択または変更すると、ソニー銀行とのすべてのローン契約の約定返済日も一律に変更されます。 ※月々のご返済日・増額返済月(ボーナス月)を変更された場合は、550円(消費税込み)の手数料がかかります。 |

| 一部繰り上げ返済・一括返済 | 1万円以上1円単位で、サービスサイトでのソニー銀行所定の操作により、随時ご返済が可能です。 |

| 繰り上げ返済手数料 | お借り入れの一部繰り上げ返済・一括返済を問わず、手数料はかかりません。 |

| お取り扱い手数料 |

・住宅ローン お借り入れ時に、44,000円(消費税込み)がかかります。 ・変動セレクト住宅ローン・固定セレクト住宅ローン お借り入れ時に、ご融資金額に対して2.2%(消費税込み)のお取り扱い手数料がかかります。 ※別途、登記費用などの実費が必要になります。 |

| 保証料 | かかりません。 |

| 金利タイプ変更手数料 |

固定金利からの金利タイプ変更 金利タイプ変更時に既存の固定金利の残存期間に相当するソニー銀行所定の固定金利が、既存の固定金利の適用開始時の固定金利期間に相当するソニー銀行所定の固定金利を下回る場合に、ソニー銀行所定の方法により算出する手数料がかかります。 変動金利からの金利タイプ変更 かかりません。 |

| 団体信用生命保険 |

ソニー銀行の住宅ローンご利用に際しては、必ず、ソニー銀行指定保険会社の団体信用生命保険に加入していただきます。 ※保険料はソニー銀行負担となります。 ※お客さまのご希望により、団体信用生命保険に保障特約を付保することができます。保障特約は、年齢などの加入要件があります。また、保障特約によっては、住宅ローン適用金利に所定の利率が上乗せされる場合があります。保障特約内容などについて詳しくはサービスサイトの「団体信用生命保険(団信)」をご覧ください。 ※健康上の理由により、一般の団体信用生命保険にご加入できない場合でも、引受基準を緩和した「ワイド団信」にご加入いただける場合があります。「ワイド団信」にご加入の場合、住宅ローン適用金利に0.2%(年利)上乗せされ、完済時のご年齢が満81歳未満となります。 ※お借り入れ後の団信種類の変更はできません。 |

| 担保(*8) | 対象物件(土地・建物)に対して、第一順位の抵当権を設定させていただきます。担保物件については、ソニー銀行所定の審査基準により評価いたします。 |

| 火災保険 | 担保となる建物につき、火災保険に加入いただきます。ソニー銀行所定の審査基準により、保険金請求権に対して、ソニー銀行を質権者とする第一順位の質権を設定させていただく場合があります。保険料については、お客さまのご負担となります。 |

| 当社が契約している指定紛争解決機関 |

一般社団法人全国銀行協会 (*1) (*2) (*3) (*4) (*5) (*6) (*7) (*8) |

| 参照:ソニー銀行「住宅ローン商品詳細説明書」 | |

【参考】ソニー銀行の住宅ローン(公式)

ソニー銀行の住宅ローンの申し込み・審査の流れ

まずは仮審査

ソニー銀行の住宅ローンを利用するには、まず仮審査を受ける必要がある。ソニー銀行はネット銀行なので、インターネットからのみ申し込みが可能だ。すでにソニー銀行の口座を持っている人は、サービスサイトにログインして仮審査を申し込もう。口座を持っていない人は、住宅ローンの仮審査と口座開設を同時に行える審査結果は最短で60分後にメールで連絡が来る。

通常、仮審査申し込みから借り入れまでには、1カ月程度かかる。

本審査の手順は?

仮審査を通過したら、本審査を申し込む。

「お客さま向けアップロードページ」にログインのうえ、必要書類をアップロードすれば申し込みは完了。売買契約書や重要事項説明書など複数ページになる書類は必ずPDF形式で準備しよう。郵送での提出も可能。審査結果はメールで連絡が来る。

借り入れまでの流れ

本審査を通過したら、契約手続きを行う。この際、必ずキャッシュカードが手元にないといけない。まずは不動産会社の担当者とスケジュールを調整して借り入れ日を決め、ソニー銀行へ連絡する。

その後、ソニー銀行指定の司法書士から連絡が来るので、日程を調整して登記にあたっての手続きおよび面談を行う。問題がなければ、後日、ソニー銀行から契約内容の確認や勤務先へ在籍確認の電話がある。電子契約の依頼メールが届き次第、契約内容、振り込み先などを確認し、署名を行う。

基本的には電子契約となる。事前に担当のローンアドバイザーへ連絡しておけば、書面での契約も可能だ。

必要書類は?

本人確認資料として、発行から1カ月以内の『住民票の写し』が必要。家族全員の記載があるものを準備しよう。

給与所得者の場合は、年収証明資料として直近の源泉徴収票と住民税課税決定通知書、または住民税課税証明書の提出を求められる。

物件に関する書類も用意する。不動産売買契約書、重要事項説明書、建築工事請負契約書、不動産登記簿謄本、公図、建築図面、不動産担当者の名刺などが必要だ。ソニー銀行の公式サイト

都銀・ネット銀行の住宅ローンについて 質問 FAQ

- Q住宅ローン金利の推移、見通しは?

- A

変動金利については、過去最低水準です。ネット銀行では0.3%の変動金利も登場しています。

35年固定金利(全期間固定)は、2019年を底として若干上昇傾向にありますが、長い目で見れば最低水準であることに変わりありません。フラット35の金利は1.2〜1.4%程度(団信込み金利)で推移しています。

- Q銀行のシミュレーション利用時の注意点は?

- A

各銀行はシミュレーション機能を備えていますが、自社の商品しか計算できなかったり、手数料の取り扱いがバラバラだったりと、他銀行の住宅ローンと比較するには不便です。

本当にお得な住宅ローンを探したいのであれば、多数の銀行を一斉に比較できる返済額シミュレーションを参考にすべきでしょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。