横浜銀行の住宅ローンの口コミ・金利・金利推移・手数料(新規借入・借り換え) 、おすすめポイント、注意点を解説しよう。横浜銀行は、国内最大級の地方銀行。住宅ローンは、"さらにおトクな金利プラン"が併用できれば、金利が0.03ポイントも引き下げられるなど、お得なプランを充実させている。また、がん保障特約や8大疾病保障特約付きの住宅ローンも取り扱っている。(監修:住宅ローンアドバイザー 淡河範明)

横浜銀行の住宅ローンの特徴は?

横浜銀行は、神奈川県横浜市西区に本店を置く国内最大級の地方銀行だ。

住宅ローンは、通常の標準型に加えて、2019年4月に融資手数料型を投入。"さらにおトクな金利プラン"が併用できれば、金利が0.03ポイントも引き下げられるなど、お得なプランを充実させている。では、特徴を具体的に紹介していこう。

横浜銀行の住宅ローンのメリット

(1)新規借入はネット銀行並みの金利である融資手数料型を投入!

新規借入の場合、融資手数料型、標準型のふたつのプランから選べる。それぞれ紹介しよう。

■融資手数料型

2019年4月にスタートした、融資手数料型が注目の住宅ローン。

最終返済時まで店頭表示金利から、金利を最大で年2.005ポイントも差し引いてくれるもので、変動金利であれば0.4%台(2022年12月現在)という、ネット銀行並みの金利を実現している。金利タイプは、変動金利・固定金利指定型(3年・5年・10年)から選択できる。

なお、事務手数料は借入金額×2.20%と、不動産担保手数料の3万3000円(税込み)が必要。保証料は金利に含まれるため不要だ。

■標準型

標準型は、保証料が必要な従来からあるプランだ。

保証料は、借入期間が長いほど高く、短いほど安くなる。たとえば、借入金額が1000万円、借入期間35年の場合、保証料は20万6810円だが、借入期間15年だと保証料は11万9820円になる。そのほかに各種手数料が合計5万5000円(税込み)必要だ。

融資手数料型、標準型では、どちらを選べばいいのか?

金利の低さでは融資手数料型に軍配が上がるが、期間が短くなると保証料が安くなる標準型のほうが総支払額は少なくなる。

借入金額3000万円で変動金利を借りた場合(新規借入)、借入期間が15年以上であれば融資手数料型がお得で、14年以下であれば標準型のほうがお得だった。なお、借入期間と金利によってどちらが有利かの線引きポイントが変わるので、実際に借りるときはシミュレーションしてみよう。

| (前提条件)横浜銀行の変動金利、借入金額3000万円、新規借入、2021年4月時点での試算 | ||

| 借入期間 | 融資手数料型 金利0.47% |

標準型 金利0.60% |

|---|---|---|

| 14年未満 | (高い) | (安い) |

| 14年 | 総返済額 3168万円 (高い) |

総返済額 3167万円 (安い) |

| 15年 | 総返済額 3175万円 (安い) |

総返済額 3179万円 (高い) |

| 15年超 | (安い) | (高い) |

| ※詳細な計算方法が開示されていないので、ダイヤモンド不動産研究所による推計。金利設定によって、線引きされるポイントは変化する。 | ||

また、横浜銀行の住宅ローンを利用する場合、一定の要件を満たせば金利をさらに0.03ポイント引き下げる"さらにおトクな金利プラン"もあるので、併せて活用すればさらにお得になる。

(2)"さらにおトクな金利プラン"も!

低金利の住宅ローンをさらに有利な条件にできるプランが"さらにおトクな金利プラン"だ。4つの要件を満たせば、住宅ローンの金利をさらに0.03ポイント引き下げてくれるというもの。4つ要件は以下の通りだ。

(1) お借入時の年齢が満18歳以上の人

(2) 横浜銀行で給与振込をご利用の人*1

(3) スマホアプリ「はまぎん365」をお申し込みの人*2

(4) 保証会社(横浜信用保証(株))の保証が受けられる人

*1:借入契約までに、新たに当行口座を給与振込口座に指定される場合も対象となる。

*2:(3)は新たに申込みの人も対象となる。

住宅ローンを利用しようと考えている人にとって、この4つの要件をクリアするのはさほど難しくないだろう。給与振込口座にするほか、スマホアプリ「はまぎん365」を申し込むだけだ。

住宅ローン審査が通る人なら、この要件は満たせると考えられるので、"さらにおトクな金利プラン"に申し込まない手はない。なお、実施期間があり、2023年3月末申込みまでとなっているので、早めに申し込みたい。

(3)がん保障特約、8大疾病保障特約を追加できて安心

いまや疾病保障特約付きが人気になっている住宅ローン。

横浜銀行の住宅ローンでも、オプションの団体信用生命保険(団信)として、「ガン保障特約・入院保障付き」や「8大疾病保障特約付き」をはじめ「3大疾病(悪性腫瘍・脳卒中・急性心筋こうそく)保障特約付き」「全傷病保障特約付き」「ワイド団信付き」を用意しており、保障内容によって選べる。

なお、上記のオプション保障は、金利を0.20〜0.35%上乗せすることで保障特約付きにできる。気になる人は特約付きにしておくといいだろう。

横浜銀行の口コミ・評判は?

横浜銀行の利用者の評価、口コミ・評判

横浜銀行の住宅ローン利用者の評価、口コミ・評判は? 大手アンケート調査会社に依頼し、実際の住宅ローン利用者822人にアンケートを実施。以下の項目について5段階で評価してもらい、評判・口コミも記載してもらった。 アンケート詳細はこちら

横浜銀行の口コミ・評判

3.8

評価ポイント: 地銀の中では金利は低い方であり、評価された。インターネットで事前審査の申し込みが可能であるものの、店舗で相談する人が多く、丁寧な相談対応への満足度は高い。無料の団信(金利に含まれる)は通常の死亡保障を主体としたもので、もっと充実した保障を望む声があった(調査対象53人)。

- 金利の満足度

- 4.0 点 ★★★★ ★

- 諸費用の妥当さ

- 3.5 点 ★★★★ ★

- 団信の満足度

- 3.7 点 ★★★★ ★

- 手続きの満足度

- 3.8 点 ★★★★ ★

- 審査の満足度

- 4.1 点 ★★★★ ★

- 借入後の対応

- 3.7 点 ★★★★ ★

- 人に勧めたい

- 3.6 点 ★★★★ ★

下のボタンから各項目の口コミが確認できます。

金利について

評価:4.0★★★★★ 0.4%切ってるので(職業:会社員・エンジニア、年収約500万円、神奈川県在住、50歳、男性)

評価:4.0★★★★★ まあまあ低いから(職業:メーカーで技術職、年収約400万円、神奈川県在住、35歳、男性)

評価:4.0★★★★★ ネット銀行に比べれば高いが、地銀の中では低い方のため満足している(職業:会社員、事務、東京都在住、30歳、女性)

諸費用について

評価:4.0★★★★★ 金額を見ても、すごく高いというイメージがなかった(職業:運転職、年収約600万円、神奈川県在住、52歳、男性)

評価:4.0★★★★★ 平均的な費用は調べなかったためわからないが、そこまで高い金額ではなかった(職業:会社員、事務、東京都在住、30歳、女性)

評価:4.0★★★★★ 高かったが、借入額も大きいのでこんなもんだと思う(職業:物流、年収約500万円、神奈川県在住、33歳、女性)

団信について

評価:5.0★★★★★ 3大疾病をつけたがあまり高くなかった(職業:建設業、建築設計、年収約800万円、神奈川県在住、51歳、男性)

評価:5.0★★★★★ 年齢も高かったので、心配してたが、無事に団信にも上乗せ金利なしで入れました(職業:製造業、年収約600万円、神奈川県在住、44歳、男性)

評価:4.0★★★★★ 基本的な団信はカバーされているため(職業:会社員、事務、東京都在住、30歳、女性)

手続きについて

評価:5.0★★★★★ 申請するとすぐに対応してくれた(職業:医療、看護師、年収約400万円、神奈川県在住、33歳、女性)

評価:5.0★★★★★ 親身に対応してくれた(職業:メーカーで技術職、年収約400万円、神奈川県在住、35歳、男性)

評価:5.0★★★★★ 平日銀行に行けないため、手続きを日曜日にしてくれて助かった(職業:会社員、事務、東京都在住、30歳、女性)

審査について

評価:4.0★★★★★ 審査ではなんの指摘もなかった(職業:会社員・エンジニア、年収約500万円、神奈川県在住、50歳、男性)

評価:5.0★★★★★ 審査は、一発で通った(職業:メーカーで技術職、年収約400万円、神奈川県在住、35歳、男性)

評価:4.0★★★★★ 審査はスピーディーで良かった(職業:会社員、事務、東京都在住、30歳、女性)

借入後の対応について

評価:5.0★★★★★ 繰上げ返済がすぐにできた(職業:小売、年収約1000万円、東京都在住、47歳、女性)

評価:4.0★★★★★ ほとんどの書類が電子だったため手元に書類がなく、確定申告で必要な書類も自分でマイページにログインしなくてはいけないが、銀行からもらっていたログイン情報が間違っていてログインに苦労した。だが、電話したらすぐに郵送で送ってくれて助かった(職業:会社員、事務、東京都在住、30歳、女性)

評価:4.0★★★★★ あまり利用していないがセミナーなど多数の案内を頂いている(職業:製造業、年収約800万円、神奈川県在住、53歳、男性)

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

横浜銀行の住宅ローンのデメリットは?

借入の対象となる物件の所在地が、神奈川県全域および東京都の一部に限定されているのがデメリットといえるだろう。また、都内全域が対象ではないので、都内の物件を購入する場合は、あらかじめ物件所在地が対象地域になっているかを確認しておこう。

また主要商品である、融資手数料型は、融資対象をかなり限定している。詳細は下記のプラン詳細を見て欲しいが、ネックなるのは以下の2点だろう。

・前年度税込年収400万円以上の人

・正社員として勤続年数3年以上の人

年収の要件は、400万円以上と、低くはない。また正社員として勤続年数3年以上なければならず、フリーランスや自営業の人は対象外となっている。それだけ対象を絞り込んでいるので、低い金利が提供できるのだろう。

横浜銀行の住宅ローンはどんな人におすすめ?

ネット銀行並みの金利が魅力的な横浜銀行の住宅ローンは、首都圏の公務員や会社員におすすめだ。

一方で、低金利の商品は正社員であることが条件となっており、物件所在地が神奈川県内もしくは東京都の一部に制限されるため、その対象地域内の物件であれば検討していいだろう。

借入可能額シミュレーション(年収別)の結果は?

横浜銀行では、住宅ローンをいくら借りられるのだろうか。年収別の借入可能額(目安)をシミュレーションしてみた(新規借入)。なお、審査では年収以外にも職業、勤続年数なども参照するため、必ずしも下記の金額が借りられるわけではないが、目安にはなるだろう。

| 年収 | 借入可能額(目安) |

|---|---|

| 200万円 | 1,100万円~1,500万円 |

| 300万円 | 1,600万円~2,200万円 |

| 400万円 |

2,200万円~3,000万円 |

| 500万円 | 2,800万円~3,700万円 |

| 600万円 |

3,300万円~4,500万円 |

| 700万円 | 3,900万円~5,200万円 |

| 800万円 |

4,500万円~6,000万円 |

| 900万円 |

5,000万円~6,700万円 |

| 1000万円 |

5,600万円~7,500万円 |

| ※新規借入、金利は4%、借入期間35年としてシミュレーション。別途手数料等が必要。横浜銀行「住宅ローンシミュレーション」を参照。2025年1月調査 | |

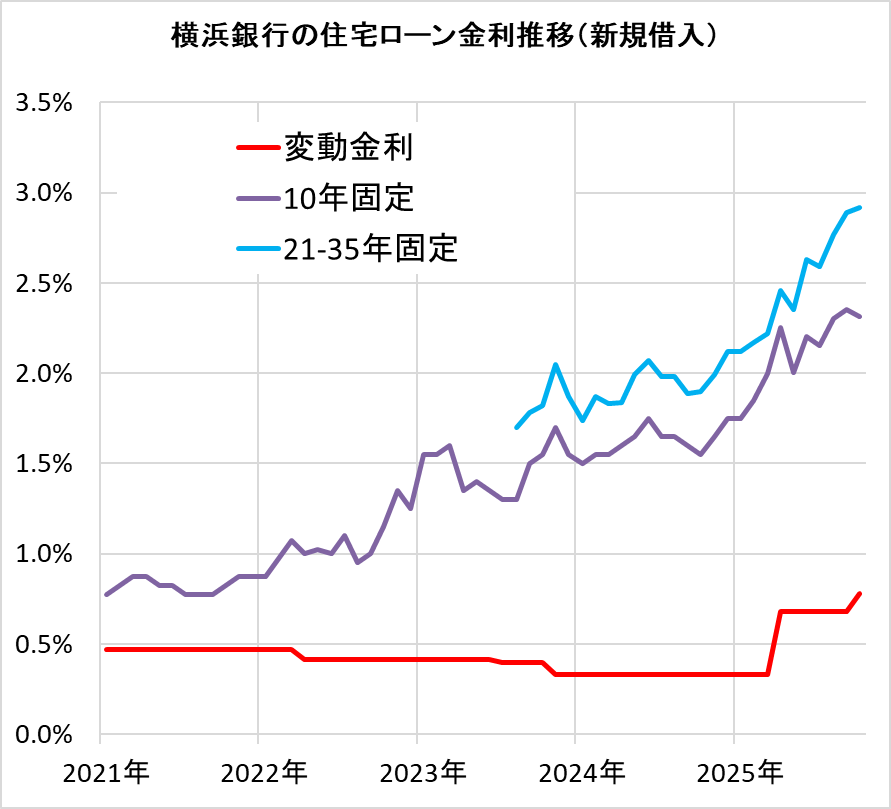

横浜銀行の住宅ローンの金利推移

横浜銀行の住宅ローン金利は、低金利で推移している。特に変動金利、10年固定金利は競争力が比較的ある商品だ。

横浜銀行の住宅ローン金利推移(主要商品)

| 年月 | 変動金利 | 5年固定 | 10年固定 | 変動金利 | 5年固定 | 10年固定 | 5年固定 | 10年固定 | 変動金利 | 21-35年固定 |

|---|---|---|---|---|---|---|---|---|---|---|

| 住宅ローン 融資手数料型金利プラン (新規借入・固定金利指定型) | 住宅ローン 標準型金利プラン(新規借入、固定金利指定型) | 住宅ローン 標準型金利プラン(新規借入、固定金利指定型) | 住宅ローン 標準型金利プラン(借り換え、変動金利型) | 住宅ローン 融資手数料型金利プラン (新規借入・固定金利指定型) | 住宅ローン 融資手数料型金利プラン (新規借入・固定金利指定型) | 住宅ローン 標準型金利プラン(借り換え、固定金利指定型) | 住宅ローン 標準型金利プラン(借り換え、固定金利指定型) | 住宅ローン 標準型金利プラン(新規借入、変動金利型) | 超長期固定金利型(新規借入) | |

| 新規借入 | ● | ● | ● | ● | ● | ● | ● | |||

| 借り換え | ● | ● | ● | ● | ||||||

| 2026/02 | 0.780% | 2.565% | 3.015% | 0.890% | 2.455% | 2.905% | 2.565% | 3.015% | 0.890% | 3.600% |

| 2026/01 | 0.780% | 2.365% | 2.765% | 0.890% | 2.255% | 2.655% | 2.365% | 2.765% | 0.890% | 3.420% |

| 2025/12 | 0.780% | 2.165% | 2.515% | 0.890% | 2.055% | 2.405% | 2.165% | 2.515% | 0.890% | 3.200% |

| 2025/11 | 0.780% | 2.015% | 2.315% | 0.890% | 1.905% | 2.205% | 2.015% | 2.315% | 0.890% | 2.970% |

| 2025/10 | 0.780% | 2.015% | 2.315% | 0.890% | 1.905% | 2.205% | 2.015% | 2.315% | 0.890% | 2.920% |

| 2025/09 | 0.680% | 2.055% | 2.355% | 0.890% | 1.955% | 2.255% | 2.055% | 2.355% | 0.780% | 2.890% |

| 2025/08 | 0.680% | 2.005% | 2.305% | 0.890% | 1.905% | 2.205% | 2.005% | 2.305% | 0.780% | 2.770% |

| 2025/07 | 0.680% | 1.855% | 2.155% | 0.890% | 1.755% | 2.055% | 1.855% | 2.155% | 0.780% | 2.590% |

| 2025/06 | 0.680% | 1.905% | 2.205% | 0.890% | 1.805% | 2.105% | 1.905% | 2.205% | 0.780% | 2.630% |

| 2025/05 | 0.680% | 1.755% | 2.005% | 0.890% | 1.655% | 1.905% | 1.755% | 2.005% | 0.780% | 2.350% |

| 2025/04 | 0.680% | 2.005% | 2.255% | 0.780% | 1.905% | 2.155% | 2.005% | 2.255% | 0.780% | 2.460% |

| 2025/03 | 0.330% | 1.800% | 2.000% | 0.410% | 1.605% | 1.805% | 1.685% | 1.885% | 0.525% | 2.220% |

| 2025/02 | 0.330% | 1.650% | 1.850% | 0.410% | 1.455% | 1.655% | 1.535% | 1.735% | 0.525% | 2.170% |

| 2025/01 | 0.330% | 1.550% | 1.750% | 0.410% | 1.355% | 1.555% | 1.435% | 1.635% | 0.525% | 2.120% |

| 2024/12 | 0.330% | 1.550% | 1.750% | 0.410% | 1.355% | 1.555% | 1.435% | 1.635% | 0.525% | 2.120% |

| 2024/11 | 0.330% | 1.400% | 1.650% | 0.410% | 1.205% | 1.455% | 1.285% | 1.535% | 0.525% | 1.990% |

| 2024/10 | 0.330% | 1.350% | 1.550% | 0.410% | 1.155% | 1.355% | 1.235% | 1.435% | 0.525% | 1.900% |

| 2024/09 | 0.330% | 1.350% | 1.600% | 0.410% | 1.155% | 1.405% | 1.235% | 1.485% | 0.525% | 1.890% |

| 2024/08 | 0.330% | 1.400% | 1.650% | 0.410% | 1.205% | 1.455% | 1.285% | 1.535% | 0.525% | 1.980% |

| 2024/07 | 0.330% | 1.400% | 1.650% | 0.410% | 1.205% | 1.455% | 1.285% | 1.535% | 0.525% | 1.980% |

| 2024/06 | 0.330% | 1.450% | 1.750% | 0.410% | 1.255% | 1.555% | 1.335% | 1.635% | 0.525% | 2.070% |

| 2024/05 | 0.330% | 1.400% | 1.650% | 0.410% | 1.205% | 1.455% | 1.285% | 1.535% | 0.525% | 1.990% |

| 2024/04 | 0.330% | 1.300% | 1.600% | 0.410% | 1.105% | 1.405% | 1.185% | 1.485% | 0.525% | 1.840% |

| 2024/03 | 0.330% | 1.250% | 1.550% | 0.410% | 1.055% | 1.355% | 1.135% | 1.435% | 0.525% | 1.830% |

| 2024/02 | 0.330% | 1.250% | 1.550% | 0.410% | 1.055% | 1.355% | 1.135% | 1.435% | 0.525% | 1.870% |

| 2024/01 | 0.330% | 1.200% | 1.500% | 0.410% | 1.005% | 1.305% | 1.085% | 1.385% | 0.525% | 1.740% |

| 2023/12 | 0.330% | 1.250% | 1.550% | 0.410% | 1.055% | 1.355% | 1.135% | 1.435% | 0.525% | 1.870% |

| 2023/11 | 0.330% | 1.350% | 1.700% | 0.450% | 1.155% | 1.505% | 1.275% | 1.625% | 0.525% | 2.050% |

| 2023/10 | 0.400% | 1.300% | 1.550% | 0.450% | 1.175% | 1.425% | 1.225% | 1.475% | 0.525% | 1.820% |

| 2023/09 | 0.400% | 1.200% | 1.500% | 0.450% | 1.075% | 1.375% | 1.125% | 1.425% | 0.525% | 1.780% |

| 2023/08 | 0.400% | 1.050% | 1.300% | 0.450% | 0.925% | 1.175% | 0.975% | 1.225% | 0.525% | 1.700% |

| 2023/07 | 0.400% | 1.000% | 1.300% | 0.450% | 0.875% | 1.175% | 0.925% | 1.225% | 0.525% | - |

| 2023/06 | 0.415% | 1.050% | 1.350% | 0.450% | 0.940% | 1.240% | 0.975% | 1.275% | 0.525% | - |

| 2023/05 | 0.415% | 1.100% | 1.400% | 0.450% | 0.990% | 1.290% | 1.025% | 1.325% | 0.525% | - |

| 2023/04 | 0.415% | 1.050% | 1.350% | 0.450% | 0.940% | 1.240% | 0.975% | 1.275% | 0.525% | - |

| 2023/03 | 0.415% | 1.250% | 1.600% | 0.450% | 1.140% | 1.490% | 1.175% | 1.525% | 0.525% | - |

| 2023/02 | 0.415% | 1.200% | 1.550% | 0.450% | 1.090% | 1.440% | 1.125% | 1.475% | 0.525% | - |

| 2023/01 | 0.415% | 1.300% | 1.550% | 0.450% | 1.190% | 1.440% | 1.225% | 1.475% | 0.525% | - |

| 2022/12 | 0.415% | 1.000% | 1.250% | 0.450% | 0.890% | 1.140% | 0.925% | 1.175% | 0.525% | - |

| 2022/11 | 0.415% | 1.100% | 1.350% | 0.450% | 0.990% | 1.240% | 1.025% | 1.275% | 0.525% | - |

| 2022/10 | 0.415% | 0.950% | 1.150% | 0.450% | 0.840% | 1.040% | 0.875% | 1.075% | 0.525% | - |

| 2022/09 | 0.415% | 0.850% | 1.000% | 0.450% | 0.740% | 0.890% | 0.775% | 0.925% | 0.525% | - |

| 2022/08 | 0.415% | 0.850% | 0.950% | 0.450% | 0.740% | 0.840% | 0.775% | 0.875% | 0.525% | - |

| 2022/07 | 0.415% | 0.950% | 1.100% | 0.450% | 0.840% | 0.990% | 0.875% | 1.025% | 0.525% | - |

| 2022/06 | 0.415% | 0.850% | 1.000% | 0.450% | 0.740% | 0.890% | 0.775% | 0.925% | 0.525% | - |

| 2022/05 | 0.415% | 0.900% | 1.025% | 0.450% | 0.790% | 0.990% | 0.900% | 1.025% | 0.450% | - |

| 2022/04 | 0.415% | 0.850% | 1.000% | 0.525% | 0.740% | 0.890% | 0.850% | 1.000% | 0.525% | - |

| 2022/03 | 0.470% | 0.925% | 1.075% | 0.600% | 0.795% | 0.945% | 0.925% | 1.075% | 0.600% | - |

| 2022/02 | 0.470% | 0.875% | 0.975% | 0.600% | 0.745% | 0.845% | 0.875% | 0.975% | 0.600% | - |

| 2022/01 | 0.470% | 0.825% | 0.875% | 0.600% | 0.695% | 0.745% | 0.825% | 0.875% | 0.600% | - |

| 2021/12 | 0.470% | 0.825% | 0.875% | 0.600% | 0.695% | 0.745% | 0.825% | 0.875% | 0.600% | - |

| 2021/11 | 0.470% | 0.825% | 0.875% | 0.600% | 0.695% | 0.745% | 0.825% | 0.875% | 0.600% | - |

| 2021/10 | 0.470% | 0.775% | 0.825% | 0.600% | 0.645% | 0.695% | 0.775% | 0.825% | 0.600% | - |

| 2021/09 | 0.470% | 0.725% | 0.775% | 0.600% | 0.595% | 0.645% | 0.725% | 0.775% | 0.600% | - |

| 2021/08 | 0.470% | 0.725% | 0.775% | 0.600% | 0.595% | 0.645% | 0.725% | 0.775% | 0.600% | - |

| 2021/07 | 0.470% | 0.725% | 0.775% | 0.600% | 0.595% | 0.645% | 0.725% | 0.775% | 0.600% | - |

| 2021/06 | 0.470% | 0.775% | 0.825% | 0.600% | 0.645% | 0.695% | 0.775% | 0.825% | 0.600% | - |

| 2021/05 | 0.470% | 0.775% | 0.825% | 0.600% | 0.645% | 0.695% | 0.775% | 0.825% | 0.600% | - |

| 2021/04 | 0.470% | 0.725% | 0.875% | 0.600% | 0.595% | 0.745% | 0.725% | 0.875% | 0.600% | - |

| 2021/03 | 0.470% | 0.725% | 0.875% | 0.600% | 0.595% | 0.745% | 0.725% | 0.875% | 0.600% | - |

| 2021/02 | 0.470% | 0.725% | 0.825% | 0.600% | 0.595% | 0.695% | 0.725% | 0.825% | 0.600% | - |

| 2021/01 | 0.470% | 0.725% | 0.775% | 0.600% | 0.595% | 0.645% | 0.725% | 0.775% | 0.600% | - |

団体信用生命保険のラインアップは?

横浜銀行の住宅ローンの団体信用生命保険(団信)は、「死亡・高度障害」が無料で付帯している。これは他行と同様だ。

オプションの団信については、様々なタイプを用意している。

「3大疾病保障特約付き(金利+0.25%)」を詳細に見てみよう。保障する範囲については以下のような概要になっている。

・(がん)診断されれば、住宅ローン残高がゼロ円に

・(急性心筋こうそく)60日以上、労働の制限を必要とする状態が継続した場合、または所定の手術を受ければ、住宅ローン残高がゼロ円に

・(脳卒中)60日以上、言語障害・運動失調・麻ひ等の他覚的な神経学的後遺症が継続した場合、または所定の手術を受ければ、住宅ローン残高がゼロ円に

以上のように、脳卒中の場合は「所定の手術」を受けると住宅ローン残高がゼロ円になるなど、保障範囲は比較的広めとなっているので、病気のリスクを気にしている人は検討してもいいだろう。

| 自社商品 融資手数料型(新規借入に限定) | 自社商品 標準型 自社商品 当初の差し引き幅が大きいプラン |

|

|---|---|---|

| 無料の団信の保障範囲 | 死亡・高度障害 | |

| オプション保険の内容(保険料) | 【ガン保証特約付き】年+0.2% 【3大疾病保障特約付き】年+0.25% 【8大疾病保障特約付き】年+0.3% 【全傷病保障特約付き】年+0.35% 【引受条件緩和型(ワイド)】年+0.3% |

|

手数料、保証料は?

手数料・保証料の体系について説明しよう。

「融資手数料型」と「標準型(保証料型のこと)」の商品がある。

「融資手数料型」は金利が比較的低いものの、手数料として、「融資額×2.20%+3万3000円」がかかり、他行に比べると高めだ。

「標準型」は保証料(借入期間35年なら、融資額×2.06%)がかかるが、借入期間が短いほど安くなるため、手数料型より割安だ。

このように商品が複雑なので、商品を比較する際は、「実質金利(諸費用含む)」や「総支払額」で比較すべきだろう。

| 自社商品 融資手数料型(新規借入に限定) | 自社商品 標準型 自社商品 当初の差し引き幅が大きいプラン |

|

|---|---|---|

| 事務手数料(税込) | 借入残高×2.20%+3.3万円 | 5.5万円 |

| 保証料(税込) | 0円 | 融資額×2.06%(借入期間35年)、または金利+0.2% |

| 繰上返済手数料(一部、WEB経由) | 無料(店舗では4.4万円) | |

| 繰上返済手数料(全額、WEB経由) | 無料(店舗では4.4万円) | |

審査基準は?

審査基準は、ネット銀行と比較すれば厳しくはない。なお、借り入れの対象となる物件の所在地が「神奈川県全域および東京都の一部」に限定されることに注意したほうがいいだろう。

| 自社商品 融資手数料型(新規借入に限定) | 自社商品 標準型 自社商品 当初の差し引き幅が大きいプラン |

|

|---|---|---|

| 融資を受けられるエリア | 神奈川県全域および東京都の一部 | |

| 審査申し込み方法 | 来店、WEB | |

| 契約方法 | 来店 | |

| 仮審査の日数 | 1週間程度 | |

| 本審査の日数 | 5営業日程度 | |

| 審査完了から 融資までの日数 | ー | |

| 仮審査申し込みから 借り入れまでの日数 | 記載なし(通常1カ月以上) | |

| 年収(給与所得者) | ー | |

| 勤続年数(給与所得者) | ー | |

| 年収(個人事業主など) | ー | |

| 事業年数(個人事業主など) | ー | |

| 年齢(借入時) | 満18歳以上 | |

| 年齢(完済時) | 満82歳未満 | |

| 借入額 | 1億円以内、1億円超は窓口で相談 | |

| 借入期間 | 一戸建て(宅地を含む)、マンション:35年以内 普通借地権付住宅:新築は35年以内、中古は〔30年-築後経過年数〕以内 借り換え:上記期間かつ借り換え対象債権の残存期間以内 |

|

| リフォーム費用算入(新規借り入れ) | 〇 | |

| リフォーム費用算入(借り換え) | × | |

続きを見る

| 商品名 |

住宅ローン 変動金利型(固定金利指定型3年・5年・10年) |

| ご利用になれる方 | 1. お借入時の年齢が満18歳以上で、最終返済時の年齢が満82歳未満の方 ただし、「3大疾病保障特約付き団体信用生命保険」を選択される場合は最終返済時の年齢が満76歳未満、「引受条件緩和型(ワイド)団体信用生命保険」を選択される場合は最終返済時の年齢が満80歳未満となります 2.当行所定の団体信用生命保険に加入できる方 3.保証会社(横浜信用保証(株))の保証が受けられる方 ※お借り入れの対象となる物件の所在地や種類により、お申し込みになれない場合があります |

| お使いみち |

ご本人がお住まいになる住宅に関する以下の資金にご利用になれます |

| お借入形態 | 証書貸付 |

| お借入金額 | 1億円以内、かつ必要資金の範囲内 1億円を超えるお申し込みは融資窓口にご相談ください |

| お借入期間 | 1. 一戸建て(宅地を含む)は、35年以内 2. マンションは、35年以内 3. 普通借地権付住宅は、新築35年以内、中古〔30年-築後経過年数〕以内 4. お借り換えの場合は、上記期間かつお借り換え対象債権の残存期間以内 |

| 金利種類 | 変動金利(お借入時点の金利が適用されます) 基準となる金利は、「住宅ローン基準レート」です。ただし、固定金利指定型を選択された場合、選択された固定金利指定期間中は固定金利となります |

| お借入時の金利決定方法 | 年2回、3月1日と9月1日現在の住宅ローン基準レートの水準を基準として、各々4月1日と10月1日以降の適用金利を決定します。ただし、基準日(3月1日と9月1日)以降、次回基準日までに住宅ローン基準レートが大幅に変動した場合には、4月1日と10月1日に関わらず、適用金利の見直しをおこなうことがあります |

| お借入後の金利見直し | お借入金利は年2回、4月1日および10月1日に見直しをおこない、6月・12月(ただし、ご返済が6か月ごとの増額返済併用の場合は増額返済月)の約定返済日の翌日から見直し後の金利が適用されます(前記「お借入時の金利決定方法」とは異なりますのでご注意ください) そのため、見直し後の金利でのご返済は、7月・1月(ご返済が増額返済併用の場合、増額返済月の翌月)の約定返済分からとなります <固定金利指定型選択の際の特約> 固定金利指定期間中は、お借入金利の見直しはおこないません。固定金利指定期間終了後は、変動金利型に移行します。以降、上記のルールにしたがって、4月1日および10月1日にお借入金利の見直しをおこないます 見直し後の金利ならびにご返済予定額は、見直しのつどお送りする「ご返済予定表」により、ご確認ください なお、変動金利移行時点の適用金利は、前記「お借入時の金利決定方法」にしたがい決定されます |

| 金利の選択 | 変動金利の適用中は、約定返済日に固定金利指定型への変更ができます。 ただし、以下の点にご注意ください ・お手続きに日数を要しますので、約定返済日の1週間前までにお取引店の融資窓口にお申し込みください ・固定金利指定期間が最終返済日を超える固定金利指定型には変更できません ・固定金利指定期間中は金利種類の変更はできません。 ・固定金利型、超長期固定金利型への金利種類の変更はできません |

| 金利情報の入手方法 | 住宅ローン基準レートは店頭および横浜銀行ホームページに掲示します 詳細は、住宅ローンセンターまたは融資窓口にお問い合わせください |

| 特約上限利率 | 横浜信用保証(株)保証付きの変動金利型をご利用の場合は、利息制限法に基づく特約上限利率を年14.6%とします |

| ご返済方法 | 元利均等返済 お借入金額の50%を上限として、6か月ごとの増額返済も併用できます。増額返済月は<6・12月><7・1月><8・2月>の3種類からの選択となります |

| ご返済額の見直し | ・金利に変動があった場合でも、ご返済額の内訳である元金と利息の割合を調整することにより、ご返済額は、約5年間(お借入後、10月1日の金利見直しを5回経過するまで)変更しません ・ご返済額の見直しは、10月1日を5回経過するごとにおこないますが、ご返済額が増額となる場合、見直し後のご返済額は見直し前のご返済額の1.25倍が限度となります。なお、ご返済額が減額となる場合には、限度はありません ・金利情勢などにより、最終返済日が到来しても未返済残高がある場合、原則として最終返済日に一括返済となりますが、ご返済期間の延長や分割返済をご希望になる場合には、最終返済日の3か月前までにお申し出ください <固定金利指定型選択の際の特約> 固定金利指定期間中はご返済額の見直しはおこないません 固定金利指定期間終了後に変動金利型に移行した場合や、新たに固定金利指定型を選択した場合には1.25倍の制限はなく、その時点でご返済額を見直します なお、変動金利型移行後は、移行時点を起点として、上記のルールにしたがい、ご返済額の見直しがおこなわれます |

| 保証人 | 原則として、横浜信用保証(株)が保証しますが、同社や当行の条件により、収入合算者等を同社あての保証人とする場合があります また、団体信用生命保険に加入しない場合、推定相続人1名以上の同社あての保証人が必要となります |

| 担保 | お借り入れの対象となる物件に横浜信用保証(株)(または横浜銀行)を抵当権者とする抵当権の設定が必要となります。抵当権設定費用はお客さまのご負担となります |

| 団体信用生命保険 | 原則として、当行所定の6種類の団体信用生命保険のいずれかへのご加入が必要となります。なお、保険料は当行が負担しますが、選択される団体信用生命保険の種類により、お借入金利は下表記載の加算金利分高くなります (団体信用生命保険):(加算金利) 地銀協一般:なし ガン保障特約付き:年0.2% 3大疾病保障特約付き:年0.25% 8大疾病保障特約付き:年0.3% 全傷病保障特約付き:年0.35% 引受条件緩和型(ワイド):年0.3% ※ 健康状態、年齢やお借入金額などにより、ご加入になれない場合があります |

| 取扱手数料 | ・「標準型」と「融資手数料型」があります。 ・「融資手数料型」は借り換え資金、お住み替えの既存住宅ローン完済資金、諸費用など、お使いみちによりご利用になれない場合があります。 1. 標準型 不動産担保取扱手数料 33,000円 住宅ローン事務取扱手数料 22,000円 2. 融資手数料型 不動産担保取扱手数料 33,000円 住宅ローン事務取扱手数料 お借入金額の2.20% |

| 保証料 |

横浜信用保証(株)保証料 |

|

繰り上げ返済手数料 |

繰り上げ返済手続きの詳細については、お取引店の融資窓口に事前にお問い合わせください。なお、お手続きに日数を要しますので、繰り上げ返済日(一部繰り上げ返済の場合は約定返済日)の1週間前までにお申し込みください 1.全額繰り上げ返済※:44,000円 2.一部繰り上げ返済※:44,000円 ※ 繰り上げ返済の特例 インターネットバンキングでのお手続き 繰り上げ返済手数料が無料となります。なお、ご利用にあたっては、「〈はまぎん〉マイダイレクト」の初回利用登録が必要となります。 一部繰り上げ返済は、期間短縮方式・期間据置方式からご選択になれますが、金利種類の変更を同時にお申し込みすることはできません。 ・期間短縮方式:繰り上げ返済した金額に応じて、ご返済期間が短縮されます (ご返済額は変更されません) ・期間据置方式:繰り上げ返済した金額に応じて、ご返済額が軽減されます (ご返済期間は変更されません) 以下のいずれかに該当する場合、住宅ローンの全額繰り上げ返済はインターネットバンキングではお取り扱いできませんので、お取引店の融資窓口にてお手続きください(所定の手数料がかかります)。 ・担保不動産の売却や他の金融機関へのお借り換え等、全額繰り上げ返済日に抵当権抹消書類が必要となる場合 ・融資手数料型住宅ローンで当初お借入日から全額繰り上げ返済日までの期間が1年未満の場合 |

| その他費用 | 1.条件変更手数料:5,500円 2.変動金利型から固定金利指定型への変更:11,000円(ただし、固定金利指定期間中は、条件変更および金利種類の変更はできませんので、ご注意ください) ※金利種類の変更の特例 インターネットバンキングでのお手続き 変動金利型から固定金利指定型への金利種類変更手数料が無料となります なお、ご利用にあたっては、「〈はまぎん〉マイダイレクト」の初回利用登録が必要となります 一部繰り上げ返済を同時にお申し込みすることはできません |

| その他参考となる事項 | 1. 住宅ローンの詳細については、最寄りの住宅ローンセンターにお問い合わせください 2. ご返済額の試算は、横浜銀行ホームページもしくは最寄りの住宅ローンセンターにて承ります 3. 取扱手数料・保証料のほかに別途諸費用が必要となります 4. お申し込みにあたっては当行所定の審査があります。審査結果によっては、ご希望に添えない場合があります 5. 変動金利型住宅ローンの詳細については、住宅ローンセンターまたは融資窓口に用意しているリーフレット「変動金利型住宅ローンのしくみ」でご確認ください 6. お借り入れの対象となる物件に火災保険を付保することの確認をします。なお、敷地に抵当権を設定しない場合は、物件に付保する火災保険の火災保険金請求権に、横浜信用保証(株)あての質権の設定が必要となります 7. 諸費用や既存住宅ローン完済資金等を併せてご利用の場合や複数の金利種類をご利用の場合は、お借り入れが2本以上に分かれますので、ご注意ください 8. なお、お借入後のご返済に関するご相談、繰り上げ返済手続きや変更手続きに関する留意事項等については、ダイレクト住宅ローンセンター《ご照会専用フリーダイヤル》TEL:0120-61-4580もしくはお取引店の融資窓口までお問い合わせください |

| 出所:横浜銀行住宅ローン商品概要説明書(住宅ローン 変動金利型(固定金利指定型3年・5年・10年))2022年4月1現在 | |

【参考】横浜銀行の住宅ローン(公式)

横浜銀行の住宅ローンの申し込み・審査の流れ

まずは事前審査

横浜銀行では、インターネットで事前審査の申し込みが可能だ。来店は不要だが、書類の提出を求められる場合がある。審査は、ダイレクト住宅ローンセンターもしくは住宅ローンセンターが行う。審査を担当してもらいたい住宅ローンセンターがあるなら、その旨を記載する。審査結果は1週間前後で通知される。

住宅ローンについて相談したい場合は、住宅ローンセンターを利用しよう。住宅ローンセンターでは、電話相談と店舗での個別相談を受け付けている。店舗で相談するなら、事前に予約しておくとスムーズだ。

正式申し込みの手順は?

事前審査を通過したら、正式な審査を受ける。正式な手続きに必要な書類を提出すると、5営業日ほどで審査結果の連絡がある。

借り入れまでの流れ

正式な審査に通ったら、借り入れの契約を結ぶ。自分が希望する住宅ローンセンターに行き、手続きをする。購入物件の売買日に、銀行が借入金を入金する。なお、借入日の金利が適用される。売買の手続きが完了したら、抵当権を設定する。

必要書類は?

正式な審査を受けるために必要な書類は、ローンの申込書、団体信用生命保険申込書兼告知書、住民票、運転免許証、健康保険証(写し)、銀行の通帳(写し)など。給与所得者なら、源泉徴収票・住民税決定通知書もしくは市民税、県民税課税証明書が必要だ。

現在、住宅ローンがある場合は、返済予定表と固定資産税・都市計画税の課税明細書を求められる。また、物件に関する書類として、売買契約書、見積書、重要事項説明書などが必要だ。横浜銀行の公式サイト

都銀・ネット銀行の住宅ローンについて 質問 FAQ

- Q住宅ローン金利の推移、見通しは?

- A

変動金利については、過去最低水準です。ネット銀行では0.3%の変動金利も登場しています。

35年固定金利(全期間固定)は、2019年を底として若干上昇傾向にありますが、長い目で見れば最低水準であることに変わりありません。フラット35の金利は1.2〜1.4%程度(団信込み金利)で推移しています。

- Q銀行のシミュレーション利用時の注意点は?

- A

各銀行はシミュレーション機能を備えていますが、自社の商品しか計算できなかったり、手数料の取り扱いがバラバラだったりと、他銀行の住宅ローンと比較するには不便です。

本当にお得な住宅ローンを探したいのであれば、多数の銀行を一斉に比較できる返済額シミュレーションを参考にすべきでしょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。