住宅ローンを「変動金利」で借りている人の多くは、「変動金利だけに、最近の低金利の恩恵を受けて金利が下がっているので借り換えの必要はない」と考えているようだ。しかし、それは大間違い。実は、過去に借りた人は「高い変動金利」のままになっているケースが大半だ。シミュレーション(試算)してみると、借り換えによって金利が下がり、200万円近くもおトクになるケースもあるので、借り換えを急ぐべきだろう。

住宅ローンの変動金利にした人でも、高い金利のまま固定されている

2025年現在、住宅ローンの変動金利は新規借り入れした場合、年利0.4%を切るような超低金利となっている。

そんな中、住宅ローンを変動金利で借りている人のなかには、こんな人が結構いるようだ。

「住宅ローンのホームページを見てみたら、借りたときよりも金利がかなり低くなっていたよ。変動金利で借りておいてよかった!」

住宅ローン金利の低下に伴い、自分が借りている変動金利も下がっていると思っている人は多いが、これは大きな間違いだ。

たしかに、住宅ローン金利は2007年頃から低下の一途をたどってきた。2016年に日銀が「マイナス金利政策」を導入したことで金利は一段と低下した。

2024年3月にはマイナス金利政策は解除され、7月には追加利上げが決定されたものの、2025年1月時点では今なお低金利だ。

しかし、すでに住宅ローンを借りている人の金利は、最近の金利低下の恩恵を受けられていないのだ。

現在の低金利が適用されている人は、新規または借り換えた人のみ

これを聞くと、「変動しない変動金利なんて、矛盾していないか?」と思うだろうが、実は、現在の低金利が適用されるのは、新規借入や、借り換えで新たに住宅ローンを借りた場合のみ。既存の借り手は借り換えを行わない限り、現在の金利が下がることはない。

つまり、すでに借りている人には、「高い変動金利」が適用されたままになっているということだ。

変動金利は借り換えなければ金利が下がらない!

すでに変動金利で住宅ローンを借りている人の金利は、どうして下がっていないのか。答えは単純で、銀行が金利を下げないからだ。

住宅ローンの「店頭金利」は、「短期プライムレート(通称・短プラ)」をベースにして決めている銀行が多い。

「短期プライムレート」とは、銀行が業績の良い会社に1年以内の短期貸し出しを行う際に基準とする金利のこと。短期プライムレートは優良中小企業の貸出金利や信頼できる個人の融資などに幅広く用いられている。

金利については銀行側で自由に設定できることになっているが、2009年以降、銀行は短期プライムレートを変更していない※。

※2024年9月に短期プライムレートは1.625に引き上げられています。

そして大手銀行の場合、住宅ローンの「店頭金利」は「短期プライムレート」+1%をとしているため、ずっと変化していない。とは言っても、実際の貸出金利は年々下がっている。なぜだろうか。

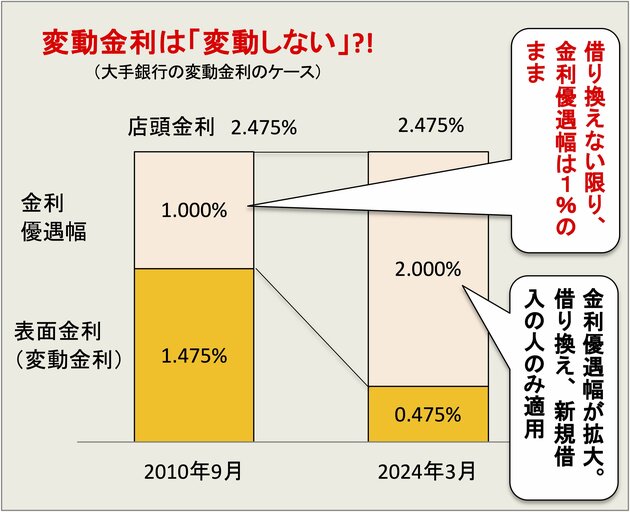

その秘密は、下図を見れば分かるだろう。ある大手銀行の変動金利の決まり方を図示したものだ。2010年と2024年の金利についてみてみよう。

まず、住宅ローン金利を決定するベースとなるのが、「店頭金利」だ。「店頭金利」は、言わば「住宅ローンの定価」だ。

次に、実際の貸出金利である「表面金利」は、「店頭金利」から「金利優遇幅」を引いて計算する。「金利優遇幅」とは「住宅ローンの値下げ幅」のことだ。

定価とも言える「店頭金利」は、ここ14年ほど変化がない。

ただし、銀行間の競争激化によって「金利優遇幅」はどんどん拡大しており、2024年には金利優遇幅が2.0%にまで拡大している。

金利優遇幅は、借りている間は変わらない

もはや定価である「店頭金利」の姿かたちは残っていないくらい、「金利優遇幅」が非常に大きくなることで、金利が下がってきたのだ。

そして、厄介なことに金利優遇幅は、借りている間は変わることがない。

つまり、新規貸し出しの金利優遇幅は拡大されているのに、既存の借り手は借りた当時の金利優遇幅がずっと適用され続けているのだ。

上図であれば、2009年3月に借りた人は、金利優遇幅はずっと「1%」のままで、変動金利は借入時から現在まで、2.475%ー1.000%=1.475%のままだ。

もし、借り換えれば、0.4%を切るような低金利が適用されるだろうことを考えると、「高い変動金利」を押し付けられているとも言えるだろう。

もし、定価である「店頭金利」自体が引き下げられれば金利は下がるが、「店頭金利」は15年も据え置かれたままで、望みは薄い。

よって、既存の借り手が、現在の低金利を利用したいのであれば、住宅ローンを借り換えるしかない。

こうした複雑な仕組みが、前述した「変動金利」に対する誤解を引き起こしているのだ。

|

変動金利で借りている人は、借り換えで200万円近いメリットも

以上のように、金利優遇幅が大幅に拡大している今、借り換えないと損をしてしまうことは明白だ。

では、実際に借り換えを行った場合、どれくらいメリットがあるのかシミュレーションしてみよう。

下表は、過去に大手銀行で変動金利を借りた人が、ネット銀行の変動金利(2024年現在の表面金利でトップクラスの低金利である、0.298%で借り換えたときにお得になる金額(メリット額)をまとめたものだ(当初の借入金額3000万円、返済期間35年、借り換えの諸費用すべて込み)。

|

変動金利の借り換えメリット額を試算 |

|||

| 大手銀行からの借入時期 | 借入時の 金利 |

ネット銀行 との金利差 |

メリット額 (諸費用考慮後) |

|---|---|---|---|

| 2007年に借入 | 1.475% | -1.225% | 116万円 |

| 2008年に借入 | 1.475% | -1.225% | 136万円 |

| 2009年に借入 | 1.475% | -1.225% | 156万円 |

| 2010年に借入 | 1.475% | -1.225% | 177万円 |

| 2011年に借入 | 1.275% | -1.025% | 148万円 |

| 2012年に借入 | 0.875% | -0.625% | 59万円 |

| 2013年に借入 | 0.875% | -0.625% | 69万円 |

| 2014年に借入 | 0.775% | -0.525% | 50万円 |

| 2015年に借入 | 0.775% | -0.525% | 59万円 |

| 2016年に借入 | 0.625% | -0.375% | 17万円 |

| 2017年に借入 | 0.625% | -0.375% | 23万円 |

| 2018年に借入 | 0.625% | -0.375% | 30万円 |

| 2019年に借入 | 0.625% | -0.375% | 37万円 |

| 2020年に借入 | 0.475% | -0.225% | -22万円 |

| 2021年に借入 | 0.475% | -0.225% | -19万円 |

| 2022年に借入 | 0.475% | -0.225% | -16万円 |

| 2023年に借入 | 0.475% | -0.225% | -12万円 |

| ※大手銀行からの借り入れ当初の借入金額は3000万円、借入期間35年、借入金利は当時の大手銀行の平均的な金利とした。借り換え後はネット銀行とし、借入金利は0.298%。借り換えの諸費用は、銀行への手数料が借入額×2.2%、印紙税・登記費用・司法書士報酬が20万円で試算した。 | |||

2010年に変動金利で借りた人は177万円もお得に

たとえば、2010年に変動金利で住宅ローンを借りた人の現在の金利は1.475%のままなので、ネット銀行の0.298%へ借り換えをした場合、1.225%も金利が低くなる。

その結果、借り換え手数料などを支払ったとしても、今後の支払額は177万円も減少する。つまり、借り換えを行うだけで177万円も儲かるのだ。

このメリット額には驚くだろうが、住宅ローン金利はここ10年ほど優遇金利を拡大させながら下がり続けているため、ある意味当然のこととも言える。

表を見ればわかるが、数年前に借りたばかりの人でも、借り換えによって数十万円の借り換えメリットが発生する。

しかし、これだけのメリットがあるにもかかわらず、よく分からずに放置している人は何十万人もいると言われている。これは、非常にもったいないことだ。

ダイヤモンド不動産研究所の「返済額シミュレーション(借り換え)」なら、借り換えによるメリット額も試算できるので、ぜひ使ってみよう。

|

借り換えメリットを得るなら、今がチャンス!?

変動金利は、ここ10年間で1%も金利が下落し、もっとも金利が低い銀行は0.4%以下まで下がっている。

ただし、銀行が住宅ローンを貸し出すのにかかるコストは0.5%とも言われており、変動金利については、これ以上、下がる余地がほとんどないというのが実情だ。むしろ、2024年7月の短期プライムレートの利上げにより今後は金利上昇が予想される。

そのため、変動金利で住宅ローンを借りている人は、金利が「底」になりつつある今、借り換えのチャンスと言えるだろう。

変動金利で住宅ローンを借りている人の中には、今より1%以上高い金利で住宅ローンの支払いを続けている人もいる。

借り換えを実行するだけで、昨今の金利優遇幅引き下げ競争によるメリットを手に入れられるのだが、勘違いしている人が多いためか、言わば「宝の持ち腐れ」状態になっている。

住宅ローンの借り換えの審査に落ちたところで、デメリットはまったくない。変動金利の住宅ローンを借りているのであれば一度、借り換えでメリットがあるかどうかを検討するのがいいだろう。

【関連記事】>>住宅ローン変動金利ランキング【借り換え】132銀行を手数料込みで比較!【最新版】

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

- 実質金利(手数料込)

- 0.743%

- 総返済額 2783万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,788円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。