不動産を購入する際、住宅ローンの借入額がいくらなら安心して返済できるのか? 今回は、世帯年収が1000万円の50代夫婦だ。老後の生活を見据えてマンション購入を検討しているが、資金シミュレーションで調べたところ、物件価格3000万円程度を借りるのが限界だという試算結果になった。(ファイナンシャル・プランナー 菱田雅生)

世帯年収1000万円、老後に住む家はいくらなら安心して買える?

今回は、53歳の青木さん(仮名)が相談に来たと想定したシミュレーションだ。青木夫妻は年収1000万円と高所得者。子どもたちが独立したため、老後の生活を見据えたマンション購入を検討しているが、年金の受給までに返済は終わらせたいとのこと。

なるべく穏やかで良い立地の家を購入したいが、住宅ローンの支払いで困ってしまったら意味がない。そこで、さまざまな家族構成、収入、資産状況で、資金繰りをシミュレーションしてみた。

シミュレーションでは、住宅ローン返済を含めた出費と、給料などの収入を細かく設定して、「年間収支」と「貯蓄残高」を計算した。これで、住宅ローンを安心して支払できるのか、老後にいくらのお金が貯まるのか、などをチェックする。細かい前提条件は下記を見てほしい。

【家族構成】・夫53歳/年収850万円(61~65は年収450万円)

・妻52歳、手取り年収150万円(65歳まで。金額の増減は無し)

・子どもは皆独立、別居

【基本生活費】260万円(年1.0%で増加。61歳以降は3割減)

【住居費】180万(購入前)

【教育費】なし

【保険料】30万円

【その他出費】110万円(年1.0%で増加。61歳以降は3割減)

【貯蓄残高】1500万円(期待運用利回り年0.5%)

【住宅ローンの詳細】3000万円(諸経費+120万円)のマンションを頭金1300万円とローン1820万円(全期間固定金利1.5%、10年返済)で翌年購入。毎月返済額16.3万円。住宅ローン減税を考慮(消費増税はナシと仮定)

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

|

|

分析結果は、物件価格3,000万円がギリギリのライン

それでも8年後から10年後までは年間収支がマイナスに

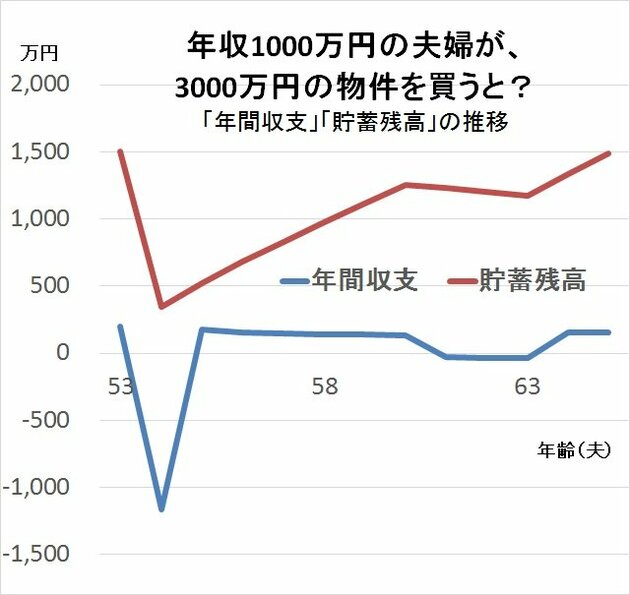

シミュレーションしてみた結果、青木夫婦が購入できるのは物件価格3000万円程度がギリギリ。そこまでであれば、老後の生活に悪影響が出てくる可能性は低いと考えられる。ただし、世帯年収が1000万円と言っても、これまで1年に199万円くらい貯蓄してきたという夫婦で、頭金は1300万円を入れている。「年間収支」と「貯蓄残高」の推移については、下のグラフの通りだ。

住宅ローンは10年返済で組んでいるため、夫が54歳で購入し、63歳時には返済が終了する。これまでの家賃は月15万円で、住宅ローンの毎月の返済額は16.3万円だ。ただ、夫の61歳以降は収入が減ってしまうため、8年後から10年後までは年間収支がマイナス状態になってしまう。ローンが終わることで年間収支のマイナスはなくなると思われるが、夫65歳時点の貯蓄残高が約1,500万円という状況を考えると、それ以上物件価格を引き上げるのは避けるべきだろう。

老後生活にゆとりを持たせたいと考えるなら、物件価格を2,500万円程度まで引き下げると、65歳時の貯蓄残高も2,000万円を超えてくる。

老後生活を具体的にイメージして、日常生活の利便性や、万一の病気やケガなどの際の病院までの距離など、総合的に判断していくことが重要だろう。

今回のシミュレーションは退職金なしと仮定しているが、61歳以降も夫の年収が450万円あると高めの想定にしているので、過度に退職金をあてにするのはやめた方がいいだろう。

買い替えの場合は、返済可能額から算出すべき

今回の試算は、買い替えではなく新規取得のケースで計算しているが、一般的には50代の夫婦が老後の住まいを見つけた場合、マイホームの買い替え(住み替え)になるケースも多いだろう。

買い替えの場合は、買い替え後の借入金額を大きくしないようにすることが最も重要である。今回のシミュレーションで試算した借入金額は1,820万円である。仮に、買い替えを実行する際に、その金額以上の借入金額になってしまう場合は、試算よりも家計が厳しくなることが予想される。

したがって、物件価格がいくらかということよりも、50代で組む借入金額がいくらになるのか、きちんと10年程度で返済できるのかどうかを冷静に判断したい。

【関連記事はこちら】

>>年収500万円なら5000万円借りられる?!「借入可能額」は高めに出やすいので、「無理のない借入額」も併せて試算を!

- 年収に対して安心して買える物件価格をシミュレーション

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。