家計簿は、収入と支出を見える化することで無駄な出費を減らしたり、将来の資金計画が立てやすくなるなどメリットがあるが、面倒でつけていないという人も多いだろう。そこで、家計簿をつけていなくても家計の現状を把握する方法を解説しよう。将来、マイホームを購入したいと考えている人は、ぜひ参考にしてほしい。(ファイナンシャルプランナー 菱田雅生)

家計簿をつけると、住宅購入など将来の資金計画を立てやすくなる

まず本題に入る前に、「家計簿はつけたほうがいい」ということは覚えておいてほしい。家計簿なら、家計の収支状況をきちんと把握できるし、無駄な出費を減らせる。マイホームの購入など将来に向けた資金計画も立てやすい。

近年、とても便利な家計簿アプリが増えているので、まだ使ったことがない人は、いくつか使ってみて使いやすいものを見つけてみてほしい。

「マネーフォワード」や「Zaim」あたりが古くから有名で、筆者もZaimを使用しているが、レシートをカメラで撮るだけで入力できる機能や、銀行口座や証券口座との連携を登録することで、家計簿アプリだけで財産管理までできる機能など、とても便利な機能のついたアプリが増えてきている。

とにかく家計簿は、つけ続けることに意味があるので、続けやすいものを選ぶべきである。そのためにも、家計簿をつけるのが楽しくなるような、ワクワクするアプリを選ぶのも一つの方法だろう。

とはいえ、家計簿をつけ続けるモチベーションがなかなか上がらないとか、出費に対して罪悪感にさいなまれ、家計簿自体にネガティブな感情が生まれてしまうなど、なかなか続けられない人も多いようだ。

今回は、そんな人でも安心できる「家計簿をつけずに家計の現状を把握する方法」をまとめたい。ぜひ、年1回でいいので、年間ベースの家計の実態を把握してみてほしい。これを毎年1回やるだけでも家計の改善につながるはずだ。

家計簿をつけずに家計の現状を把握する方法

家計簿をつけていなくても、以下の手順で家計の現状を把握することができる。

1.可処分所得(手取り収入)を確認する

2.「年間貯蓄額」を確認して「年間総支出額」を算出する

3.毎年恒常的に支出している金額を明らかにする

4.把握できている支出項目を明らかにする

5.家計の使途不明金を明らかにする

それぞれの手順について解説していこう。

1.可処分所得(手取り収入)を確認する

まずは、年間ベースの収入から確認していこう。収入は年収ではなく、可処分所得(手取り収入)を確認する。

可処分所得とは、年収から税金(所得税、住民税)と社会保険料(厚生年金保険料、健康保険料、雇用保険料、介護保険料)を差し引いたものである。

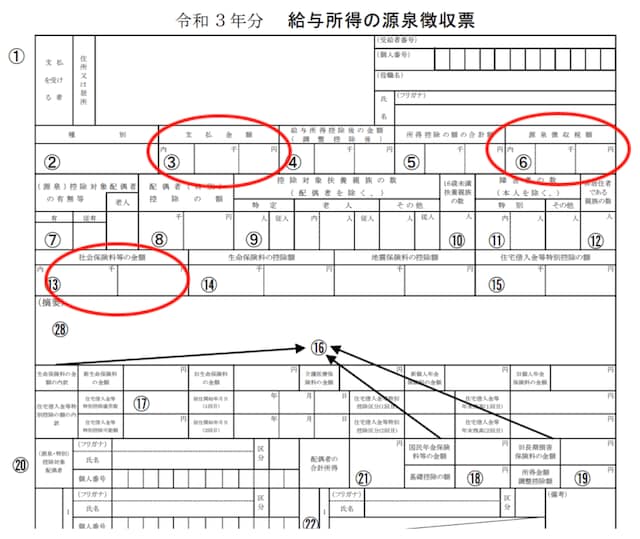

会社員や公務員であれば、源泉徴収票の左上のほうの「③支払金額」が年収で、右上の「⑥源泉徴収税額」が所得税額、そして、「③支払金額」の左下にある「⑬社会保険料等の金額」が社会保険料の金額である。

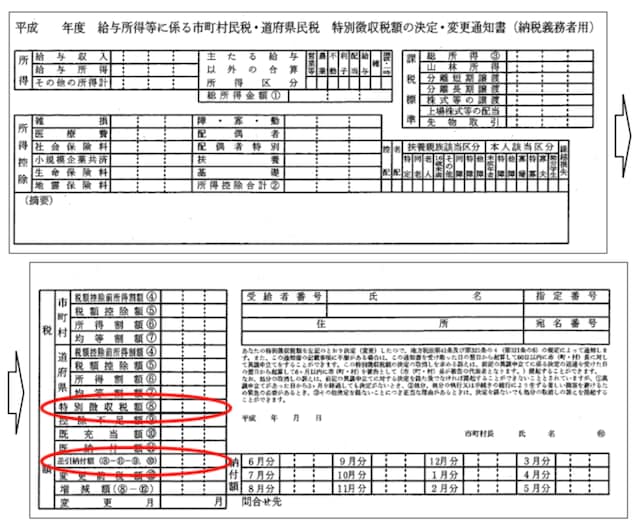

一方、住民税は、毎年5〜6月ごろに自治体から送られてくる住民税の「特別徴収税額の決定・変更通知書」を受け取っているはずだ。この通知書の「特別徴収税額⑧」の欄または「差引納付額(⑧ー⑪ー⑨、⑩)」の欄を見ると、1年間で支払う住民税額が分かる。

こうして年収と所得税額、社会保険料、住民税額が確認できたら、年収から所得税・住民税と社会保険料を差し引けば、可処分所得(手取り収入)が分かる。

なお、給与天引きによる財形貯蓄や生命保険料の支払いなどをしていない人の場合は、給与振込口座に振り込まれた給与と賞与の金額を1年分合計することで、年間の可処分所得(手取り収入)を確認することもできる。どちらか簡単なほうで計算すればよいだろう。

2.「年間貯蓄額」を確認して「年間総支出額」を算出する

手取り収入が確認できたら、次は支出の確認をしよう。支出の確認といっても、家計簿をつけていないのであれば、細かな項目の支出額は分からないだろう。

そこで、支出額の合計である「年間総支出額」から把握していく。「細かな支出を把握していないのに、支出の合計である年間総支出額なんて分かるわけがないじゃないか」と思うかもしれない。

実は、「年間総支出額」は「年間貯蓄額」が分かれば簡単に計算できるのだ。1年間の手取り収入をもとに生活をしていて、さまざまなものにお金を使っていくわけだが、その一方で将来のための貯蓄もしているはず。

1年間で貯蓄した金額の合計が「年間貯蓄額」だが、その「年間貯蓄額」以外のお金はどこに行ったのかというと、当たり前だが、使ってしまったということになる。

では、「年間貯蓄額」を把握しよう。 毎月の積み立てや、ボーナスからの貯蓄、iDeCoやNISAをやっている人は、1年間で積み立てた掛金額を確認しよう。

そして、「年間貯蓄額」が分かったら、「可処分所得(手取り収入)」から差し引く。出てきた金額が「年間総支出額」である。

例えば、可処分所得500万円で年間貯蓄額100万円だったとすると、500万円-100万円=400万円となり、年間総支出額は400万円となる。

3.毎年恒常的に支出している金額(経常支出)を明らかにする

「年間総支出額」が分かったら、まず、そのうちの今年だけ特別にかかったような「一時的な支出」を明らかにしよう。

住宅の頭金、車の購入資金、家具代、家電代など

そして、「年間総支出額」から「一時的な支出」を差し引いて、毎年恒常的に支出しているであろう金額(経常支出)を求める。

4.把握できている支出項目を明らかにする

毎年恒常的に支出している金額(経常支出)が分かったら、少し細かな項目ごとに把握できている金額を明らかにしていく。

例えば、住居費や教育費、保険料などは、把握しやすい支出項目だろう。

家賃、共益費、駐車場代、住宅ローン返済額、固定資産税、都市計画税、管理費、修繕積立金など

学校教育費、塾、家庭教師、習い事など

生命保険料、損害保険料、各種共済掛け金など

それから、「基本生活費」と呼ばれる生活費などのうち、把握できているものを明らかにする。

食費のうち把握できているもの(例:最低〇万円は食材を買っている)、 電気代、ガス代、水道代、スマホ代、インターネット関連費、 日用雑貨、薬代などのうち把握できているもの

5.家計の使途不明金を明らかにする

毎年恒常的に支出している金額(経常支出)から、把握できている住居費、教育費、保険料、基本生活費のすべてを差し引く。

【使途不明金の算出例】

「年間総支出」

400万円(一時的な支出:0円だったとする)

「経常支出」

住居費:150万円、教育費:50万円、保険料:20万円、基本生活費:120万円

400万円-(150万円+50万円+20万円+120万円)=60万円

この最後に出てきた金額60万円が、家計の使途不明金を含む「その他の支出」である。

この「その他の支出」は、きちんと把握できていないけれども確実に使っている金額。そのすべてが無駄遣いというわけではないが、多少なりとも含まれているだろう。

家計簿をきちんとつけて本人が意識をすれば、多少は減らすことができる支出である。

毎年、源泉徴収票をもらったタイミングで家計をチェックしよう

以上の手順1~5の流れで年間ベースの家計収支を確認すれば、大まかではあるが、家計の状態を把握できる。家計簿をつけないのであれば、毎年このくらいはやったほうがいいだろう。

そして、自分または世帯の家計の状況に問題意識を持てたなら、きっと家計簿アプリや家計簿チェックの必要性も感じられるはずだ。誰しも、慣れるまでは難しく感じるものであるが、将来の住宅購入のために、まずは小さな一歩としてできることをやってみるとよいだろう。

【関連記事はこちら】>>わずか10秒で、年収などから借入可能額をシミュレーションできる!

|

|

|---|

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。