日銀が金融緩和政策を見直しても「変動金利は上がらない」と考えている人もいますが、住宅ローン金利は2024年以降、一斉に上昇する可能性も出てきました。ただし、住宅ローン金利は銀行の営業戦略にも左右されますので、そこまで考慮して変動金利はいつ上昇するのか解説します。

>>千日太郎氏の最新記事「0.25%の利上げで住宅ローン金利はどうなる? 植田日銀総裁の会見から「さらなる利上げ余地」が読み解ける理由とは」

日銀の政策転換で「変動金利は上がらない」は嘘

こんにちは、ブロガーの千日太郎です。「約7割の人が選択」するという変動金利の魅力は何といってもその低金利で、ネット銀行では0.3%を下回っている銀行もありますよね。

しかし、「今は低いけど、今後35年間に渡って金利が上がらないという保証はない」。この程度のことは誰でも言えます。

変動金利は「借りた後からが勝負」です。なぜなら、金利の上昇に備える必要があるからです。

そこで、銀行の店頭金利の仕組みと、金利が上がるとすればどのタイミングなのかを、プロの視点から解説したいと思います。

2022年12月に日銀が大規模緩和を修正する方針を定め、長期金利の変動許容幅を0.25%から0.5%に拡大しましたが、市場には事実上の利上げだと受け止められました。

2023年4月には日銀の新総裁として植田和男氏が就任し、金融緩和政策の見直しを継続。2024年3月の日銀金融政策決定会合では、マイナス金利政策を解除し、政策金利を0〜0.1%程度に引き上げました。(参考記事:日銀は3月会合でマイナス金利政策を解除!今後の住宅ローンへの影響は?)

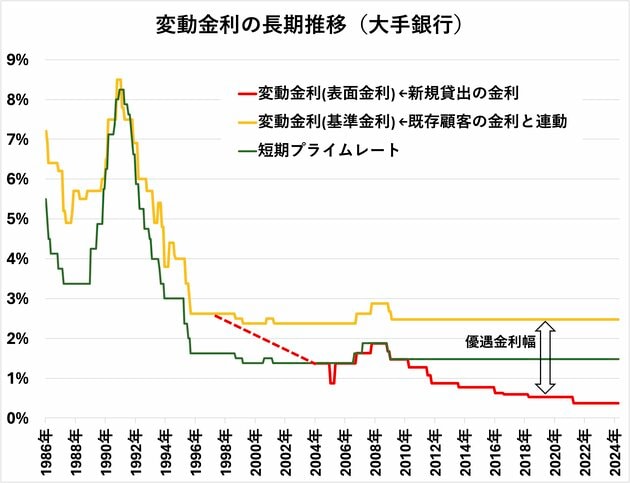

さらに、8月会合では政策金利を0.25%まで引き上げることを決定しました。住宅ローンの変動金利については、次のグラフの通り、短期プライムレート(短プラ)によって決まります。

短プラは日銀が民間銀行に貸す短期政策金利の影響を受けるので、日銀がマイナス金利政策をやめたことで、短プラが上がって変動金利も上がっていくというのが基本の考え方になります。

2016年1月の日銀のマイナス金利政策導入時には、短プラが引き下げられなかったため、政策金利が0〜0.1%程度に引き上げられたとしても短プラを引き上げる理由に乏しく、短プラは上がらず、ひいては変動金利も上がらないと主張する人もいます。

しかし、民間銀行がどんな金利で住宅ローンを貸すかというのは、それぞれ銀行が決めることですよね。日銀はあくまで誘導しているだけです。マイナス金利政策のときには誘導できなかっただけなのです。

銀行が変動金利を上げる条件

さらに、本質的に銀行が営利企業であり、その営利企業が変動金利の決定を握っていることを忘れてはなりません。

その銀行の営業戦略から明らかなことは、銀行が変動金利を上げるとすれば、以下の2つの条件を満たす時期であろうということです。

銀行が変動金利を上げる条件

・利用者が繰り上げ返済する可能性が低い

・利用者が他行に借り換える可能性が低い

では銀行がどのようにして変動金利を上げるのか? まずは銀行が決める店頭金利の仕組みから理解しなければなりません。

【関連記事】>>住宅ローンの10年後の変動金利が何%になるかを予想!

変動金利には「定価」と「値引き」がある

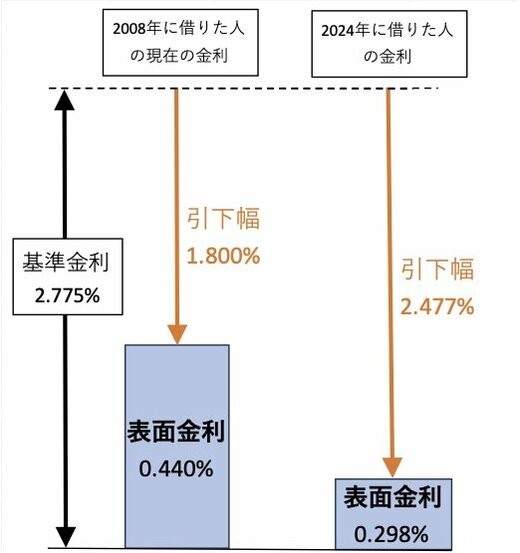

私たちが借りる住宅ローンの店頭金利は、「基準金利」と「引下幅(優遇金利幅)」によって決まります。この呼称は様々ですが、それぞれ「定価」と「値引き」の関係にあります。

| 変動金利 | 説明 | |

|---|---|---|

| 基準金利(定価) | 2.875% | 住宅ローンを借りているすべての人に適用されるベースになる金利 |

| 引下げ幅(値引き) | -2.577% | 金利に関する特約書で具体的に「2.478%優遇されているものとする」と規定される、個々の契約ごとに決める金利 |

| 店頭金利(表面金利) | 0.298% | 実際に融資する金利 |

| ※住信SBIネット銀行の2024年7月のケース | ||

多くの銀行は基準金利を2000年頃からほとんど動かしていません。2008年のリーマンションショック前後に多少上昇した時期もありましたが、それは僅かです。ところが実際の貸出金利は徐々に下がってきています。なぜでしょうか。

銀行は契約した時期によって、「引下げ幅」を変えているのです。今は銀行間で変動金利の価格競争が激しくなっているので、他行に負けないように「引下幅」を大きくしています。

低金利を享受しているのは、新たな借り手だけ

そのため、下図のように2008年12月に借りた人からは0.975%の金利を取りつつ、これから新規に借りる人には0.298%で融資するということが可能になるんですね。

借りた後に注視すべきは「基準金利」です。「引下げ幅」は変動金利の場合、いったん契約してしまえばずっと変わりません。銀行が基準金利を上げると、我々がすでに借りたときの金利から適用金利が上がるんです。

これに対し、ニュースで銀行の住宅ローンが上がったとか下がったとか言われているのは、基準金利からの「引下げ幅」のことを言っているのです。

「引下げ幅」はすでに借りている人にはまったく関係のない数値なんですよ。

それにしても、この図を見るとリーマンショックの2008年以前に借りた人は損だと思いますよね。今は価格競争が行き過ぎているので、人によっては借り換え費用を払っても、金利低下による借り換えメリットが上回るような状態なのです。

【関連記事】>>住宅ローンの変動金利は、借り換えなければ、金利は下がらない! 多くの人は「高い変動金利」のままなので、借換メリット額をシミュレーションしてみた

住宅ローンの赤字覚悟の価格競争はいずれ終わる

この0.440%という変動金利で銀行がいくら儲かるのか、考えたことはありますか? 銀行もまた資金を金融市場から調達していて利息を払っているんですよ。メガバンクの調達金利はだいたい0.28%前後です。

これと変動金利との差が粗利益とすると0.16%ですね。3000万円貸したとして年間で4万円の儲け。いくらネット銀行はコストがかからないといっても利息だけでは赤字でしょう。

それでもやっていけるのは、融資手数料で最初に2.2%の収入があるのに加えて、過去の高い金利で借りている人から、毎月の利息が入ってくるからです。

銀行がこの赤字覚悟の価格競争を維持できるのは、過去に高い金利で借りている人がいるからなんですよ。

そして、この価格競争は借り換えも促進しましたが、住宅ローンに返済期限がある限り、この価格競争には終わりが来ます。

実質金利で132銀行の金利を比較!

変動金利ランキングはこちら >>2024年以降、金利が一斉に上がる可能性も

住宅金融支援機構の調査によると、2015年の住宅ローンの完済債権の平均経過期間は14.4年であったそうです。ちょっと短い感じがするのは、借り換えも完済としてカウントされるからです。

一方、2008年〜2011年頃までは住宅ローン金利はそれなりに高かったのですが、リーマンショックを受けて日銀のゼロ金利政策がスタートし、住宅ローン金利は大きく下落していきました。

平均して14.4年で完済されるか借り換えられているとすれば、こういう計算になりますね。

つまり、2023年〜2026年になるとリーマンショック前後の高い金利水準で借りている人はほぼいなくなっていて、2012年以降の超低金利で住宅ローンを借りている人しか残っていない状態になっているということです。

さらに、銀行の人件費の面でも2024年というのは特別な年です。団塊世代に次ぐ人口の第2のボリュームゾーンである段階ジュニア(1971年~1974年生まれ)が50代になるのが2021年~2024年です。

一般的に賃金のピークは50代の前半ですから、団塊ジュニアの年齢が上がるにつれて人件費の負担が重くのしかかってくるのです。

2024年には予測はできても避けようのない高齢化社会の波がやってくるのです。メガバンクのみずほフィナンシャルグループは、2026年度までにグループ全体の従業員の約3分の1(1万9000人)を採用抑制や退職者によって削減することを発表しています。

ほぼすべての銀行が同じく直面する問題であり、全ての銀行が横並びで基準金利を上げやすいタイミングでもあるのです。2024年には、ほぼすべての銀行は、以下のような気持ちになるということです。

・横並びで一斉に金利を上げれば、他行に借り換えられない

・繰上げ返済されても、元々赤字の金利だから気にせず、損切りする

つまり、2024年以降はすべての銀行が横並びで変動金利を一斉に引き上げる可能性が上がっていくということです。

さらに、新総裁によって異次元の金融緩和政策から正常化へ向かうとすれば、銀行が変動金利を上げる後押しとなるでしょう。

もちろん、すべての銀行が人件費増による利益圧迫に対処する方法が、必ずしも基準金利を上げることとは限りません。あくまで千日個人が考える利上げシナリオの一つと考えてくださいね。

【関連記事】>>2024年以降、変動金利は1.9%に一気に上がるか?! 住宅ローン金利に先高感あり!

おすすめの変動金利は、住信SBIネット銀行、auじぶん銀行

こんな話をした後ですが、千日お勧めの変動金利についてお話しましょう。トップクラスに変動金利が安い「住信SBIネット銀行」と「auじぶん銀行」です。

変動金利では金利の安さが正義です。

たまーに、基準金利が高い銀行はダメだ、という書き込みを見ることがありますけど、基準金利が高くても引下幅が大きくて、その結果、金利が安ければそれが適用金利ですよね。

基準金利は横並びで上がったり下がったりします。それに対して引下幅は融資実行の時点で固定されます。つまり、基準金利が上がっても引下幅が大きければその分助かるわけです。これは銀行の方から後から減らすことはできない数字ですよ。

「千日メソッド」では基本的に将来の金利動向を読むことはしないのですけど、読まないのと考えないのとは違います。

変動金利は金利が上がった場合のことも考えて、銀行と金利タイプを選ぶんです。当分は上がらないだろう、と読んで決めるのではありませんよ。ちょっとの差ですが全然違います。

大手銀行の資本が入っているので、簡単に金利を上げない

「住信SBIネット銀行」はその名のとおり店舗をほとんど持たないネット銀行ですが、三井住友信託銀行が34.19%、SBIホールディングスが34.19%の株式を持っています。

「銀行業」を本業とする都銀のブランドと経営陣を背負っているため、銀行業に悪影響を及ぼすような営業施策には出にくいんですね。

ということは、日銀が政策金利を上げるとか、前述のようにすべての銀行が横並びで基準金利を上げるとか、そうした大義名分が揃わなければ変動金利を上げにくい銀行なんですね。

将来的にAmazonに売られるなど、銀行資本が全く入っていない状態になったら分かりませんが、少なくとも大手銀行資本が入っている間は、一番最後に基準金利を上げることになると思います。

5年ルールなどの適用があり、支払いは急増しない

さらに、「住信SBIネット銀行」と「auじぶん銀行」の変動金利には、5年ルールと125%ルールの適用があります。これもおすすめする理由です。

5年ルールとは、金利が上昇しても5年間は直前の元利均等返済額を維持するというものです。つまり、急に金利が上がったからといって毎月の支払いが急に増えるわけではないんですよね。

125%ルールとは、金利が上昇してから5年経過して毎月の元利均等返済額を増やすときには、直前の125%までを上限にするというものです。つまり大きく金利が上がっても毎月の支払いは125%までしか上がらないということです。

ですから、元本が多い当初の10年間の元利均等返済額については、最大でも最初の125%までしか上がることはないのです。

金利が上がっても支払いの上限が決まっているんですね。ということは元本が減らない、当初の予定どおりに完済することができないということです。底だまりになった元本は最終回に一括返済することになる銀行が多いようです。もちろん、繰上げ返済しても構いません。

なお、「住信SBIネット銀行」、「auじぶん銀行」の変動金利でも「元利均等返済」にしていなければ、このルールの適用はありません。「元金均等返済」では、6カ月の金利見直しごとに支払額も上がってしまうので、注意が必要です。

余談ですがこの5年ルールと125%ルールの適用がない銀行もあります。SBI新生銀行、ソニー銀行にはこうしたルールがありませんので、金利の見直しで基準金利が上がれば、その月から支払額が上がります。

疾病保障が無料で付帯する付加価値が高い

低金利が売りのネット銀行の住宅ローンの中でも、疾病保障が無料で付帯する付加価値で差別化しているのが「住信SBIネット銀行」と「auじぶん銀行」です。

ネット銀行の中でも低金利で、さらに病気になったらその後の住宅ローンがチャラ(または50%)になる保険付きなんです。

【3大疾病50%保障】

1.がんと診断確定された場合および、「急性心筋梗塞・脳卒中」を発病し、60日以上所定の状態が継続・手術を受けた場合、住宅ローン残高が半分になる

【全疾病保障】

1.精神障害等を除くすべての病気やケガで12カ月継続して働けなくなったらローン残高がゼロ円になる

2.入院時は、1年間まで毎月の返済を保障

【ガン50%保障】

1.医師にガンと正式診断されたらその時点のローン残高が50%になる

【全疾病保障】

1、精神障害を除く「すべてのケガ・病気」について、「入院が継続180日以上となった場合」には、住宅ローン残高がゼロになる

2.入院時は、1年間まで毎月の返済を保障

安かろう悪かろうと思われがちですが、健康保険のセーフティネットと組み合わせるとかなり厚い保障が受けられるんですよね。

「住信SBIネット銀行の住宅ローンの金利・手数料は?」の記事でそれぞれの保障内容を詳細に分析、比較しています。

SBIマネープラザは実店舗での相談が特徴

住宅ローンっていう「商品」は要するにお金ですから、金利以外で差別化しにくいんですよね。だから価格競争になりやすいのですが、「住信SBIネット銀行」と「auじぶん銀行」は付加サービスや通信料金の値引きなどを行っています。

また、SBIマネープラザは、実店舗での相談を行う金融機関です。ただし、その住宅ローンは、ネット中心の銀行である住信SBIネット銀行の商品です。

商品は似ているのですが、実はSBIマネープラザが取り扱う「住宅ローン」は、住信SBIネット銀行で直接契約するよりも、団体信用生命保険が充実しています。就業不能保障について、最大24カ月保証(最初の3カ月は免責)がついているのです。

【一般団信】(死亡・高度障害)

【3大疾病50%保障】(がん、急性心筋梗塞、脳卒中を保障)

【全疾病保障】

【就業不能保障】最大24カ月保証(最初の3カ月は免責)

【先進医療特約】

・住信SBIネット銀行の「住宅ローン・WEB申込コース」の無料団信【満50歳以下】

【一般団信】(死亡・高度障害)

【3大疾病50%保障】(がん、急性心筋梗塞、脳卒中を保障)

【全疾病特約】

【先進医療特約】

【就業不能保障】最大12カ月保証

ネット銀行は基本的にウェブと電話と郵送で契約から実行まで完結するのがメリットですが、書類の記入に不備があるとその都度手戻りとなるなど、ネットならではのデメリットがあります。

SBIマネープラザなら、店舗での相談なので、そのデメリットがなるのも魅力的です。

【関連記事】>>SBIマネープラザの住宅ローンの金利・手数料は? 窓口相談でも、ネット銀行並みの低金利を実現!さらに全疾病保障が無料という充実の保障体制

複数の住宅ローン金利タイプで審査を通しておく

変動金利は、借りた後からが勝負です。

変動金利は今の安さが魅力ですが、上がったときに繰上げ返済するため、貯蓄をしておく必要があります。

「上がる前に固定に借り換えればいいだろう」なんて言う人がいますけど、無理ですよ。申込から実行まで6週間です。手続きしている間に固定金利は上がってしまいます。

これに対して固定金利は、借りるまでが勝負です。

これまで、固定金利の割安感が高かったのですが、世界的な金利上昇や、日銀の金融緩和政策見直しで、固定金利が上昇し始めています。たまたまその月に長期金利が高騰した時に借りてしまうと、それで今後35年間の金利が決まってしまう怖さがあります。

ですから、一つの金利タイプに絞るのではなく、金利の決まり方が異なる複数の金利タイプで審査を通しておくことが重要なんですよ。

もし今、変動金利オンリーで準備しているのなら、フラット35も合わせて審査を通しておき、ギリギリまで粘ってより有利な方を選択することをおすすめします。

実質金利で132銀行の金利を比較!

変動金利ランキングはこちら >>住宅ローンの金利見通し FAQ

- Q現在の住宅ローン金利は過去最低水準なの?

- A

住宅ローン金利は、変動金利、全期間固定金利(フラット35)ともに、過去最低水準となっています。金利が低いため、借入可能額も過去よりも多くなっています。

- Q住宅ローン金利の見通しは?(長期固定金利)

- A

金利がどうなるかは誰もわかりませんが、日本においては日本銀行が2024年3月にマイナス金利政策を終了しました。といっても「金融緩和は継続する」ともしており、当面は大きく上昇する可能性は低いでしょう。

住宅ローンの長期固定金利については、長期金利(10年国債金利)の影響を大きく受けています。日銀は長期金利の誘導目標を撤廃しましたが、国債の買い入れは継続するとしており、やはり大きく上昇する可能性は低そうです。

・住宅ローンの10年後の変動金利は1.2%〜2.6%を予想(12銀行の今後の見通し)

・2024年以降も「変動金利は上がらない」は嘘! 日銀の政策転換の背景と今後の対策を解説

・2024年以降、変動金利は1.9%に一気に上がるか?! 住宅ローン金利に先高感あり!

・2024年の住宅ローン金利見通しは今後どうなる?

・日銀は3月会合でマイナス金利政策を解除!今後の住宅ローンへの影響は?

・変動金利はやめたほうがいい?「住宅ローン金利は上昇するはずだから固定型にしましょう!」という勧誘に乗ってもいいのか

・返済中の住宅ローン金利引き上げへのカウントダウンは始まっている!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。