全期間固定金利型の代表であるフラット35の金利が2022年に入ってから5カ月連続で上昇している。金利が上がり始める前に、変動金利から固定金利に変えようと思っていた人は、切り替えのタイミングを逸してしまったのか? それとも、まだ大丈夫なのか? 今回は、金利上昇前に変動から固定に切り替えるのが非常に困難である理由などを分かりやすく解説する。(ファイナンシャル・プランナー 菱田雅生)

住宅ローンの金利タイプは3種類ある

住宅ローンの金利タイプごとに影響を受ける金利が異なる

短期金利よりも長期金利のほうが先に動く傾向がある

金利上昇前に変動金利から固定金利に変えるのは難しい!

リスクを取るか安全を取るか、冷静な判断を

住宅ローンの金利タイプは3種類ある

住宅ローンの金利タイプは、「変動金利型」「固定金利型(全期間固定金利型)」「固定金利期間選択型」といった3つに分けられ、それぞれ適用金利が異なる。まずは、住宅ローンの金利タイプと適用金利の水準について確認しておこう。

変動金利型

その時々の世の中の金利水準に応じて、半年ごとに適用金利が見直されるタイプ。適用金利が上がれば、利息負担が重くなり、返済額も増えていく。

逆に、適用金利が下がれば利息負担が軽くなり、返済額が減っていく。適用金利の水準は3タイプの中で最も低い。2022年6月現在、低いところでは年0.3%台の金利を提示している銀行もある。

固定金利型(全期間固定金利型)

世の中の金利水準が変動しても、当初の適用金利が返済終了まで固定されるタイプ。住宅ローンを組んだ時点で返済終了までの返済計画が確定するので安心・安全である。

ただし、適用金利の水準は3タイプの中で最も高い。2022年6月現在、フラット35の最低金利(借入期間21年以上35年以下、融資率9割以下、新機構団信付きの場合の最低金利)は年1.490%。

固定金利期間選択型

2年、3年、5年、7年、10年、15年、20年などといった返済当初の一定期間を固定金利にするタイプ。固定金利期間中の適用金利は固定され、固定期間終了後は、変動金利型にするか、再び固定金利期間を選択するかを選べるのが一般的。

適用金利の水準は、通常、固定金利期間が短いものほど低く、固定金利期間が長いものほど高くなる。

以下のボタンから、各金利プランの最新の金利が確認できるので、気になる人は確認してみよう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

住宅ローンの金利タイプごとに影響を受ける金利が異なる

「変動金利型」「固定金利型(全期間固定金利型)」「固定金利期間選択型」これら3タイプの適用金利の決定に影響してくるのが、世の中の金利水準なのだが、それぞれの金利タイプが強く影響を受ける金利の種類が異なる。

「短期金利」の変動に影響を受ける金利タイプ

変動金利型や、固定金利期間選択型の固定期間の短いタイプは、「短期金利」の変動に強く影響を受ける。

短期金利とは、短い期間のお金の貸し借りに適用される金利のこと。最も代表的な短期金利は、「無担保コール翌日物レート」と呼ばれるもので、金融機関同士がお金の貸し借りを行う際に適用される金利だ。満期はたったの1日と、超短期の金利である。この金利の動きは、日本銀行の金融政策の影響を強く受ける傾向がある。

変動金利型の場合は、通常、この短期金利の影響を強く受ける「短期プライムレート」と呼ばれる優遇貸出金利の水準によって決定される。

実は、短期プライムレートはここ約13年間、まったく変動していない。変動金利なのに変動していないのだ。

その大きな理由の一つが、日本銀行による量的・質的金融緩和が続いていること。簡単に言えば、日銀が金利を低く押さえつけていることが原因である。

近年、基準となる短期プライムレートが変動していないのに、変動金利型の適用金利がジリジリ下がってきているのは、各金融機関のサービス競争が激化しているからと言ってよいだろう。

「長期金利」の変動に影響を受ける金利タイプ

一方、固定金利型や、固定金利期間選択型の固定期間の長いタイプは、「長期金利」の変動に強く影響を受ける。

長期金利とは、長期のお金の貸し借りに適用される金利のこと。最も代表的な指標は、10年満期の国債の利回りである。この長期金利の動きは、日銀の金融政策の影響も受けるが、債券市場に参加している投資家の需給関係による影響も大きく受ける。

2022年に入って、フラット35の金利が5カ月連続で上がっているのは、この長期金利が上がっているからである。

短期金利よりも長期金利のほうが先に動く傾向がある

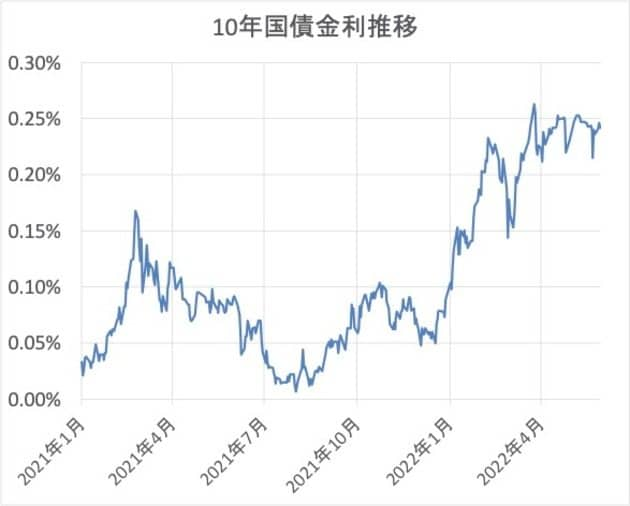

2021年12月30日、長期金利(10年満期の国債の利回り)は0.07%で取引を終了した。そして、年明け1月4日は0.085%からスタートし、1月11日には、0.15%まで上昇。その約1カ月後の2月17日には、0.225%まで上昇した。その後、3月以降は0.2%から0.25%の間で推移している。

長期金利が上がってきた要因にはさまざまなものが考えられるが、世界的な物価上昇が続くなか、アメリカが利上げを実行し、日本の利上げも近いと考える投資家が増えたためだろう。

長期金利は、需給関係の影響を強く受ける。先行きの短期金利の上昇(≒日銀による利上げ)を予想する投資家が増えれば長期金利は上昇し、先行きの短期金利の低下(≒日銀による利下げ)を予想する投資家が増えれば、長期金利は低下するのが一般的である。

つまり、日銀が利上げをする前の段階で長期金利は上がっていき、日銀が利下げをする前の段階で長期金利は下がっていくのである。これが短期金利よりも長期金利のほうが先に動く理由である。

金利上昇前に変動金利から固定金利に変えるのは難しい!

長期金利の動きは、「株価には先見性がある」と言われるのに似ている。株価は、景気がよくなって企業業績が上向いてきてから上がるのではなく、「これから景気がよくなりそう」とか「これから企業業績が上向きそう」といった予想の段階から上がっていくのが通常だからだ。株価は、景気の動きよりも半年から1年早く動き始めると言われる。

長期金利も、株価の動きと同様に投資家の予想に基づいて動いているからこそ、短期金利よりも先に動く傾向がある。

だとするなら、住宅ローン金利は、変動金利よりも固定金利のほうが先に上がってしまう。金利が上がる前に変動金利型から固定金利型に変えたいなら、長期金利が上がりだす前に動かなければならないということだ。

金利が上がる前に行動する。はたして、そんなことが可能なのだろうか。無理ではないかもしれないが、絶妙なタイミングを当てることはほぼ不可能に近いだろう。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

リスクを取るか安全性を取るか、冷静な判断を

先に述べたとおり、2022年6月現在、フラット35の金利は1月の1.30%から6月の1.49%まで5カ月連続で上昇している。フラット35の金利が1.5%近くになるのは、約6年ぶりのことである。

もうすでに固定金利型は上がり始めてしまっているが、本格的な金利上昇が始まる前に、早く変動金利型から固定金利型に切り替えるほうがいいのかどうか、迷っている人もいるかもしれない。

いま動くべきか、もう少し待つべきか。絶妙なタイミングは「神のみぞ知る」だが、4月末に公表された日銀の金融政策の方針を見る限りでは、短期金利は低め誘導を続けるようだ。

長期金利も0.25%を超える水準にはいかないように調節をする方針。ということなので、目先的にはどんどん長期金利が上がっていくことはなさそうである。

とはいえ、日銀がいつ方針を変えるかも事前に予測することはできない。

「このまま変動金利型で返済を続けるのが不安だ」「金利が上昇しそうでドキドキしてしまう」といった人は、精神衛生のためにも早く固定金利型に変えてしまったほうがよいだろう。

少しでも有利さを求めたいならリスクを取らなければならないし、安全性を重視するなら有利さは求められない。

安全性と有利さを同時に求めることはできないし、結果的に有利だったのか不利だったのかは、住宅ローンを完済するまで分からない。リスクを取るのか取らないのか、あらためて冷静に検討すべきだろう。

【関連記事はこちら】>>円安、インフレで、住宅ローン金利は3年以内に上昇する? 変動、固定のどちらを選ぶべきか

|

|

|---|

- 年収に対して安心して買える物件価格をシミュレーション

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。