バイデン政権スタート時点の金融市場の動向と2021年3月期末に向けての銀行の営業方針から、2021年前半の住宅ローン金利動向を予想します。金利は果たして上昇するのでしょうか?(住宅ローン・不動産ブロガー、千日太郎)

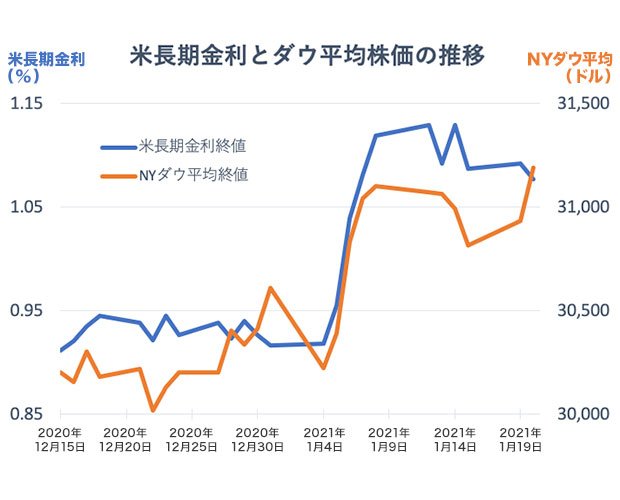

こんにちはブロガーの千日太郎です。米国現地時間の1月20日バイデン政権が発足しました。就任式が混乱なく行われたことなどから、株価が値上がりし、ダウ平均株価は最高値を更新しました。遡ること2週間前の米上院選挙ではバイデン大統領の民主党が過半数を獲得し、NYダウは3万ドルを超え米長期金利も1%を超える水準で推移しています。その影響で日本国債も売られ始めました(金利上昇)。

大統領就任の直前にはトランプ支持者が米連邦議会議事堂を襲撃したことで、米国内に大きなショックを与えましたが、ダウ平均株価と長期金利は高い水準を維持しています。これまでは、株価が上がって日本国債の価格が下がると、その割安感に注目したリスク回避型の投資家により即座に買いが入り、日本の長期金利は逆に下がって推移してきましたが、ここへきて日本の長期金利も上がり始めています。

バイデン政権への期待とコロナ金融バブル

昨年の米大統領選挙でバイデン氏が勝利した後の米国長期金利の振れ幅は小さくフラットでした。しかし2021年1月6日、上院選挙で民主党が多数派を奪還したことでインフラ投資拡大への期待などから株価と米長期金利は上昇し、去年の3月以来の1%超えとなっています。

株価が上がったのは、民主党が上下両院ともに過半数を獲得したことで議会のねじれが解消し、バイデン大統領による大型の経済政策の実現が可能という期待があるためです。さらに20日の就任式でダウ平均は最高値を更新しました。コロナ対策として巨額の財政出動と金融緩和で多額のマネーが市場にあり、それが雪崩を打って株式に投入されたのですね。いわゆる”コロナ金融バブル”です。

投資家のセオリーとして、経済の先行きが明るいと値上がりを見込める株式を購入するために、米国債などの安全資産を売ります。このため債券価格が下がり、利回りが上昇しているのです。

米コロナ金融バブルが日経平均株価と長期金利に与える影響は?

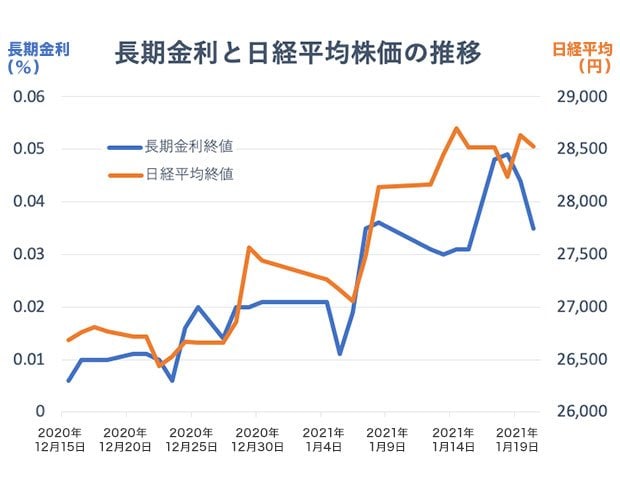

同じ期間の日本の長期金利(10年国債金利)と、日経平均株価の動向をグラフにしました。

米国ほどに顕著ではありませんが、2021年1月6日の米上院選挙による米株価の上昇が波及して、日経平均株価は上がっています。そして同じタイミングで長期金利を示すオレンジの折れ線グラフが上昇しています。一般的な法則として、株価が上がるということは、株式を購入するために債券が売られ、長期金利も上がります。

しかし、コロナ禍にあっては、安全資産としての日本国債への需要が根強く、債券価格が下がると即座に買いが入り、債券価格が高く維持される傾向があります(債券価格が上がると利回りは下がる)。主に日本国債を購入する国内の機関投資家は慎重姿勢を崩しておらず日本国債を買い支える傾向は変わっていません。

そのため、今後バイデン政権への期待から米国の株価が上がり、財政出動と金融緩和によってさらに株価も上昇していくとしても、日本の長期金利はそれほど上がらないだろうと予想しています。

(なお、1月19日にかけて長期金利が0.05%あたりまで上昇しているのは、日銀が長期金利操作で金利の変動幅を広げる可能性があると一部で報道されたのに対し、市場が過敏に反応して債券売りが先行したためです。もっとも、具体的な政策変更を巡っては不透明感が強く、買い戻しが入りすぐ下がっています)

銀行間ではコロナ禍に住宅を購入する高所得者の争奪戦

一般的な毎年の傾向として、1月から2月は決算月(3月)に住宅ローンの実行を予定している顧客を獲得するため、低金利になっていきます。3月は新築マンションの完成引き渡しが集中する書き入れ時です。

さらに今年の特徴として、新型コロナウイルスの感染が拡大した昨年、初めての緊急事態宣言で経済活動が大幅に自粛した時期でも、新築マンションの売れ行きは落ちておらず、住宅の契約をした高所得者層が多く含まれています。主に金融系やIT系などテレワークへの移行がスムーズで、コロナ禍にあっても収入を減らさない業界の人も多く含まれるでしょう。つまり、銀行としては、ぜひとも囲い込みたいと考える属性の顧客が多いということです。

このように銀行から見て囲い込みたい属性の高い人の住宅ローンは、これまで以上に積極的に獲得していきたいと考えるはずです。低金利でも融資できる属性の高い顧客をターゲットにした低金利競争は、通常の年よりもさらに激化する傾向があると見ています。

金利タイプ別2021年前半の金利予想

では、金利タイプ別に2021年前半の金利がどうなっていくのか予想していきます。

◆フラット35(買取型)金利は0.03ポイント上昇

住宅ローンのフラット35(買取型)は、住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。

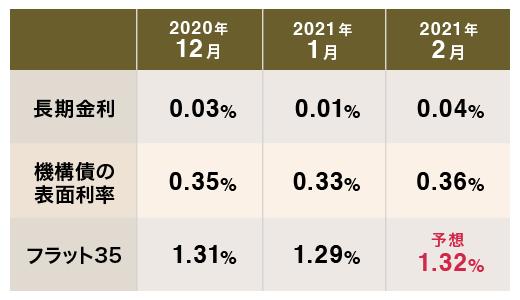

この機構債は毎月20日前後に表面利率を発表し募集します。投資家たちは機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する傾向があるのです。

こちらは、直近3カ月について、フラット35(買取型)の金利、機構債の表面利率とそれが決まるタイミングの長期金利を並べたものです。2月のフラット35金利が決まる機構債の表面利率が1月20日に発表されており、前月から0.03ポイント上昇しています。そのため、2月のフラット35(買取型)の金利は1月から0.03ポイント上昇して1.32%と予想しています。

【関連記事はこちら】>>2021年2月の住宅ローン金利動向を予想!変動金利、10年固定、フラット35など、人気商品の来月の金利は上がる?下がる?

長期金利がイレギュラーに上昇し、十分に下がり切る前に機構債の表面利率が決まったため2月のフラット35(買取型)の金利は上昇してしまうでしょう。ただし、今後の日本の長期金利が前述の予想通りに落ち着いてくるとすれば、3月以降のフラット35は再び1.3%あたりに下がってくる可能性があります。

◆超長期固定金利は下がるかも?しかし3月の上昇に注意

なお、民間住宅ローンの30年超の超長期固定金利についてはフラット35と似た動きになる傾向があります。しかし、2月のフラット35の金利が上がった理由はたまたま投資家が報道に対してヒステリックに反応したからであり、各銀行はその営業方針によって金利を決める傾向が強くなるでしょう。

今後、低金利競争が過熱していくならば2月の民間住宅ローンの30年以上の超長期固定金利については、横ばいまたは期待含みで下がる可能性があると予想しています。

ただし、3月については金利が上昇しフラット35が上がったら同じように上げる可能性もあります。住宅ローンは、あくまで融資実行時の金利が適用される銀行が大半です。申し込み時点(2月)に金利が低くても、3月の金利が高ければその金利が適用されます。住宅ローンを1社だけに絞っている顧客には逃げられる可能性が無いですし、金利が上昇してフラット35も上昇していたら金利を上げる大義名分があるためです。

◆20年固定金利は、横ばいor下がるが、3月は注意

主要銀行の2020年1月の20年固定は、金利を下げた銀行、横ばいとした銀行、上げた銀行と各行の営業方針によって分かれました。現時点の最低金利は「りそな銀行」の0.895%であり、最低金利は下がっています。

銀行の営業方針として、基本的に下がる傾向に変わりはないと考えており、2021年2月も引き続き横ばい、または期待含みで下がると予想しています。

しかし3月については前述の30年固定と同じ理由から上がる可能性は否定できません。

◆10年固定金利は、横ばいor下がるが3月は注意

主要銀行の2021年1月の「10年固定金利」は横ばい、または下がるだろうと、私は予想をしていましが、見事的中しました。さらにジャパンネット銀行(現・PayPay銀行)が0.499%と0.4%台の低金利を付けています。2位グループは0.53%となっており住信SBIネット銀行やSBIマネープラザ、三井住友信託銀行など複数の銀行が金利を下げてきています。

十分に低いのでさらに大幅な下落は期待できませんが、2021年2月も引き続き横ばい、または期待含みで下がると予想しています。しかし3月については前述の30年固定と同じ理由から上がる可能性は否定できません。

◆変動金利は横ばい

変動金利は、長期金利ではなく中央銀行の政策金利に影響を受けますので、前述までの金利タイプとは予想の前提が異なります。政策金利とは、中央銀行が民間銀行に融資するときの金利です。景気後退時には政策金利を下げ、好景気時には政策金利を上げます。

日本銀行には、今のところ政策金利を上げるという情報はありません。しばらくの間は変動金利に動きは無いと予想しています。2021年2月の変動金利は横ばいで推移するでしょう。そして、3月も同様に横ばいと予想しています。変動金利については、長期金利が上昇したことが融資金利を上げる大義名分にならないためです。

まとめ ~ 複数の異なる金利タイプで準備を

2月までは金利を下げてきて、決算の3月になってから金利を上げた例は過去にも何度かあります。フラット35は違いますが、民間の住宅ローンは民間銀行が取り扱う商品であり、商品の価格を決めるのは売り手の銀行であるということを忘れないでください。

これはあくまでこの記事の執筆時点で千日太郎個人が予想していることにすぎません。実際の金利動向はその通りにならない可能性は大いにあり得ます。

引き続き、日々の金利動向に目を配っておくことをお勧めします。また、できるだけ複数の銀行・金融機関、異なる金利タイプで本審査を通しておき、想定外の事態に対する保険としてください。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。