今日は内外の金融市場の動向と銀行・金融機関の営業方針から、2022年(2021年度末)の住宅ローン金利動向を予想したいと思います。米国の利上げ観測が出ているにもかかわらず、市場金利はむしろ下落基調にあり、住宅ローン金利上昇の局面は、まだまだ遠いのではないでしょうか。

コロナ金融バブルとK字回復で、

債権が買われて長期金利が下がった

こんにちは、ブロガーの千日太郎です。

日本国内では新型コロナウイルスの感染者数が連日最多数を更新するなか開催された東京オリンピックが閉会しました。内閣支持率は節目の30%を下回っており、国内では依然として景気回復への道筋は見えていません。

一方、米国では7月のFOMC(米連邦公開市場委員会)において「経済は目標に向けて前進しており、委員会は今後の会合で引き続き進展を評価する」との声明が公表されました。米国の中央銀行による金融緩和政策の縮小と、利上げの可能性が強く示唆されています。

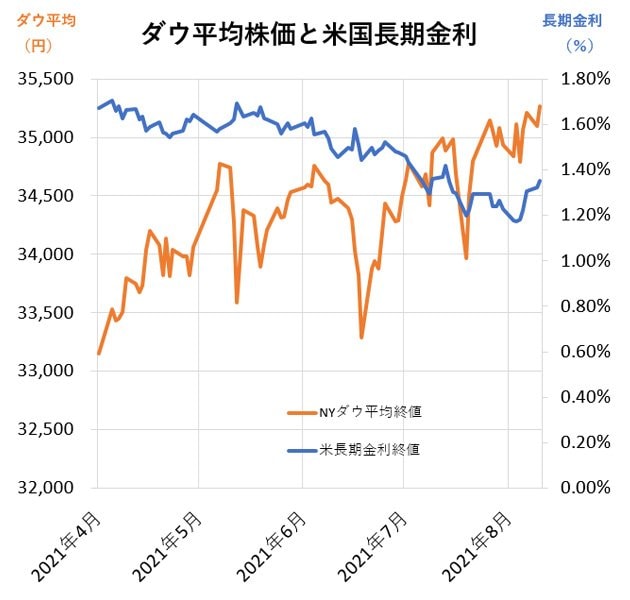

2021年4月1日~8月10日までの米長期金利とダウ平均株価終値の推移をグラフにしました。オレンジの折れ線グラフはNYダウ平均株価で右肩上がりに上昇を続けていますが、青の折れ線グラフの米長期金利は下がってきています。

株価の上昇はコロナバブルによるものです。新型コロナウイルスの感染拡大に対して世界の中央銀行は金融緩和政策にかじを切り、各国政府はコロナ関連の巨額の財政出動を行いました。それによって市中には大量の資金が供給され、それが株や不動産、投資信託などに投じられ、実体としての企業価値以上に株価を引き上げていると言われています。

長期金利は6月から目に見えて下がっています。これはFOMCが、2023年末までに2回の利上げに動く可能性について初めて表明したタイミングです。「中央銀行が利上げを示唆する」ということ、つまり金融緩和政策を縮小する可能性を示唆すると、債券が売られて長期金利が上がるのがセオリーです。しかし、逆に長期金利が下がった理由については、市場関係者の間でもさまざまなことが言われています。

金利が下がっている直接的な理由は極めて単純で、投資家の多くが債券を買っているからです。

その背景には、やはりコロナバブルがあります。コロナ禍の業績回復は「K字回復」と言われており、業績を伸ばす企業と落ち込みが拡大する企業に二極化されています。業績の上がっている企業の株価が実体価値以上に上がっている状態であり、さらに株を買い増すことができません。かといってコロナで業績の下がっている企業の株を買えるほどに見通しは明るくないという状態なのです。そこで行き場を無くした資金が債券に流れているのです。

しかしこの債券価格もどこまでも上がるわけではなく、やはり上限があるのです。8月に入ってから長期金利の低下が止まり少し上昇していますが、そろそろ債券価格も上限に近いということかもしれません。

日本の株価と長期金利は右肩下がり

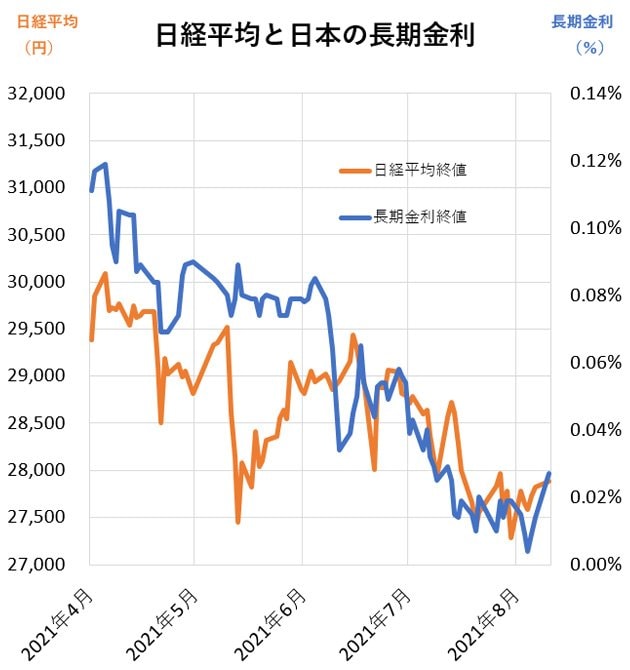

同じ期間(2021年4月1日~8月9日)の長期金利と日経平均株価終値の動向をグラフにしました。米国のそれとは違いオレンジの折れ線グラフは日経平均株価で右肩下がり、青の折れ線グラフの日本の長期金利も右肩下がりになっています。

冒頭にも書いたように、国内では依然として景気回復への道筋は見えておらず、株価にしても金利にしても先行きの暗さを反映したものとなっているようです。

そのため安全資産としての日本国債への需要が根強く、債券価格が高く維持される傾向があります(債券価格が上がると利回りは下がる)。主に日本国債を購入する国内の機関投資家は慎重姿勢を崩しておらず日本国債を買い支える傾向は変わっていません。

米国の長期金利が上昇すれば、その波及を受けて日本の長期金利もある程度上昇する可能性がありますが当面は、大幅な金利上昇は起こりにくいと考えています。

主要銀行が6月から8月にかけて、

銀行が住宅ローン金利を下げた狙いは

民間銀行にとって住宅ローンは商品であり、その金利はいわば商品の価格です。6月から8月にかけては、主要銀行がこぞって住宅ローンの金利を下げています。彼らが金利を下げる狙いとしては、この時期に住宅ローンを実行する人をターゲットにしたものではなく、新築マンションの完成が集中する来年3月に引き渡しを予定している人に対するアピールであろうと見ています。

売買契約にあたっては、あらかじめ住宅ローンの審査を通します。年内の早い段階から低金利であることをアピールしておかないと、そもそも選んでもらえないためです。3月の年度末前から住宅ローン金利を下げる背景には、コロナ禍でも収入を減らすことなく不動産を購入することができる”優良顧客”を取り込んでおきたいという狙いがあるのです。

そのため、2021年度末の2022年3月まではできるだけ金利を上げたくないというインセンティブが働きます。ライバル銀行を意識して金利が上がりにくい傾向があるのです。

2022年3月までの金利を予想!

では、住宅ローンの金利タイプ別にこれまでの金利推移を振り返り、2022年3月までの金利がどうなっていくのか予想していきます。

超長期固定金利の推移と今後の動向

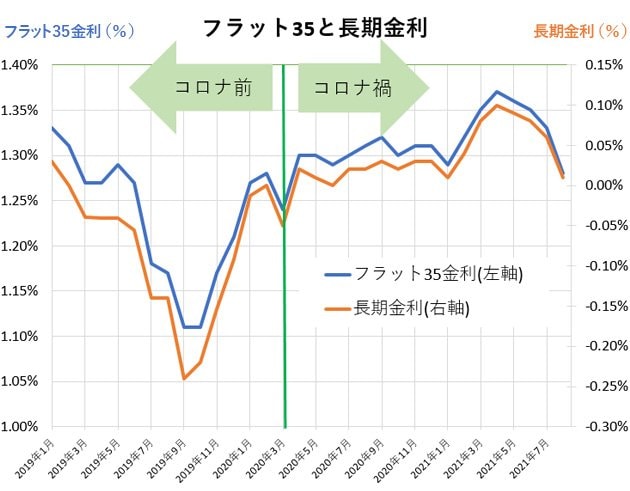

超長期固定金利の代表格には公的融資のフラット35があります。フラット35(買取型)は、住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。

投資家は機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する傾向があるのです。また、民間住宅ローンの30年超の超長期固定金利についても、フラット35と似た動きになる傾向があります。

グラフのように、フラット35(買取型)の金利はコロナ前後とも長期金利をなぞったかのように連動して推移しています。住宅ローンの長期金利は、米国の金利次第で徐々に上がって行くとみられますが、そのペースは2023年末までに2回の利上げという、ゆっくりとしたペースです。

そのため当面は、フラット35(買取型)の金利も1.30%前後の水準で推移していくものと予想できます。

20年固定金利の推移と今後の動向

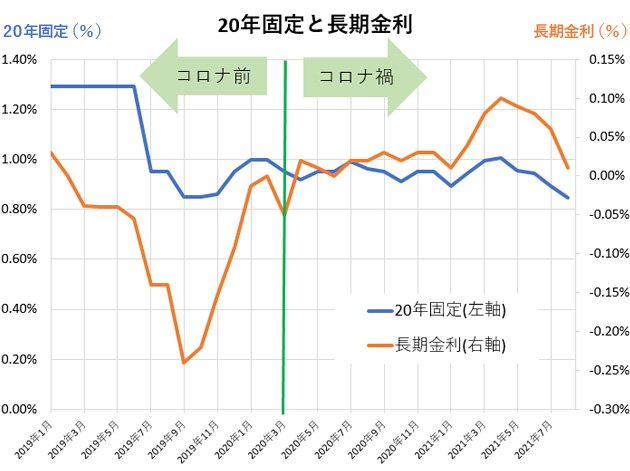

グラフは、主要銀行の20年固定金利の最低金利と長期金利を並べたものになっています。

20年固定は比較的長期の固定金利であるため、超長期固定金利ほどの連動性はありませんが、長期金利と似た動きをする傾向があります。ただし、民間金融機関の住宅ローンですので、金融機関の営業方針によっても上下することがあります。

20年固定は2019年7月を境として、1%を下回る低金利で推移してきており、住宅ローン控除(住宅ローン借入額の最大1%が減税となる)によって確実にもうかる有利な住宅ローンとして高い人気を維持しています。このころはトランプ政権当時の米中対立や世界経済への先行き不安と、10年半ぶりのFRB(米連邦準備制度理事会)の利下げを受けて長期金利が大幅に下がった時でした。

その後は長期金利が大きく上がっても、住宅ローンの20年固定は概ね1%前後の水準で推移してきています。これは民間銀行の営業方針によるところが大きいでしょう。2021年8月の最低金利は0.8%台となっています。

長期金利に今後大幅な上昇がなく銀行の営業方針に変更がなければ、今後も1%前後の水準で推移していくものと予想できます。

10年固定金利の推移と今後の動向

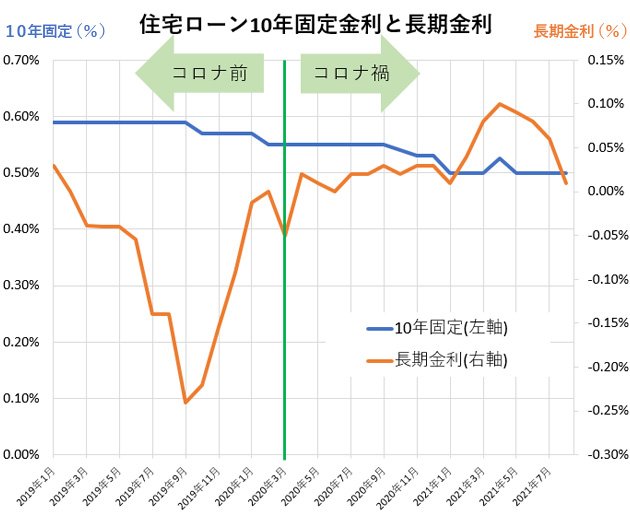

グラフは主要銀行の10年固定金利の最低金利と、長期金利を並べたものになっています。

10年固定金利のトレンドとしては、長期金利が上下しても住宅ローンの金利に影響せず、最低金利は概ね下がる傾向で推移しています。

2019年7月の米中貿易対立や2020年3月のコロナショックによっても10年固定金利に変動はなく、長期金利が上昇し始めた2021年1月~3月にもむしろ金利を下げ続けて今に至ります。これは各銀行が10年固定を目玉商品としていることから、長期金利を度外視して低金利を維持しているためです。

長期金利に今後大幅な上昇がなく銀行の営業方針に変更がなければ、10年固定金利も、横ばいまたは少し下がる傾向で推移していくものと予想できます。

変動金利の推移と今後の動向

変動金利は、長期金利ではなく中央銀行の政策金利に影響を受けます。政策金利とは、中央銀行が民間銀行に融資するときの金利です。景気後退時には政策金利を下げ、好景気時には政策金利を上げます。

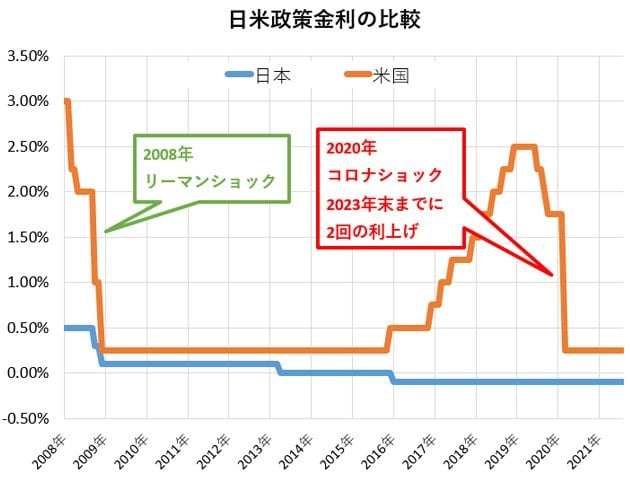

リーマンショックから直近までの日米の政策金利の動向をグラフにしました。

リーマンショックで日米ともに政策金利を引き下げ、ゼロ金利政策を開始しました。その後米国の景気が回復して米国の政策金利は2016年あたりから順次引き上げられていきましたが、日本は全く上げることが出来ずマイナス金利政策へと突入しています。

そして2020年3月には新型コロナウイルスの感染拡大リスクから、米国は緊急利下げを決定し、再びゼロ金利政策に突入しています。これに対して日本は、既にマイナス0.1%となっているため、これ以上下げることはできず今に至っています。

そして前述のように直近のFOMCの会合において、2023年末までに2回の利上げの可能性を示唆していますが、日本についてはまだ利上げの議論が出てくるような状況にはありません。

住宅ローンの変動金利については、ジリジリと引き下がっています。銀行間の競争が激しいためです。利上げの議論もなく、銀行間の競争が激しいため、当面は変動金利が上昇する可能性は低いでしょう。

まとめ~複数の金融機関、金利タイプで審査を通しましょう

米中央銀行は2023年までに2回の利上げを示唆しており、市場関係者の間では近い将来に金利が上がる可能性があると言われています。しかし、それが真実なのであれば、既に債券価格に反映されて金利は上がっているはずです。

そうなっていないのは、誰にとっても今後の動向は分からないからです。そもそも金融市場の金利動向は誰にもコントロールできませんし、それによって決まるとされる住宅ローンの金利は債権者である金融機関が決めるものです。

この私の予想にしても、執筆時点の公開情報に基づいて千日太郎個人が考えているものにすぎませんから、外してしまう可能性は大いにあり得ることです。

住宅ローンの金利については、もとから不確定要素が大きいうえにコロナ環境下ということで、さらに予想が困難となっているのが今の状況です。複数の金融機関、金利タイプで審査を通しておいてください。引き続き、日々の金利動向に目を配っておくことをお勧めします。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。