2019年に入り、長期金利が再びマイナスになる日が出てきました。皆さんの中には「これで、住宅ローンの変動金利はもっと下がるんじゃないか…?」と期待している人がいるかもしれません。実際、ネット銀行の好業績を見ると、その余地はあるのですが、別の理由で変動金利はこれ以上下がらないと予想しています。

長期金利低下は、変動金利の低下に影響しない

こんにちは、ブロガーの千日太郎です。長期金利(新発10年国債利回り)が再びマイナス!という話題でもちきりですね。

皆さんの中にも住宅ローンの変動金利が下がることを期待している人が居るかもしれませんが、結論から言いますと、これ、変動金利とは直接関係の無い話ですよ。変動金利は日銀が民間銀行に融資をするときの政策金利の影響を受けて上下するからです。そしてその政策金利は、2008年のリーマンショック以後0.1%でずっと今まで変わっていないのです。

しかし関係無いとは言いながら、日銀が2016年1月にマイナス金利政策を導入したことで長期金利がマイナスになってから現在(2019年1月)に至るまで、住宅ローンの変動金利が一貫して下がり続けてきたのも事実です。

今日は、そんな2019年の住宅ローン変動金利の今後の動向についてお話ししましょう。

ネット銀行の変動金利はまだ下がる?!

低金利によってメガバンクを中心とした大手銀行の利益は圧迫され、業績は右肩下がりになっています。しかし、ネット銀行は逆に増収増益となっているのですよ。

ネット銀行は固定費となる人件費や家賃を最初から少なく押さえられます。

加えてネット銀行の調達金利は、主として無担保コール翌日物レート(短期金利)と預金金利です。短期金利は2016年1月のマイナス金利政策以後ずっとマイナス0.1%程度で動きが無いので、住宅ローンの貸出金利を下げる体力を残しているのです。預金金利が低いのは言わずもがなですよね。

変動金利で最低金利の住信SBIネット銀行は増収増益

ネット銀行の中でも住信SBIネット銀行の変動金利は新規借入で0.457%、借り換えで0.428%と業界最低金利です。さらに全疾病保障が金利上乗せなしで付帯するのが魅力ですね。

最も金利が安い上に全疾病保障の特約保険料も銀行が負担していますから、それだけ利益を圧迫しているのか?と思われがちですが、どっこい増収増益なのです。

2018年9月の経常利益は前年同期比12.2%増の78憶円、当期純利益は前年同期比15.1%増の53億円です。

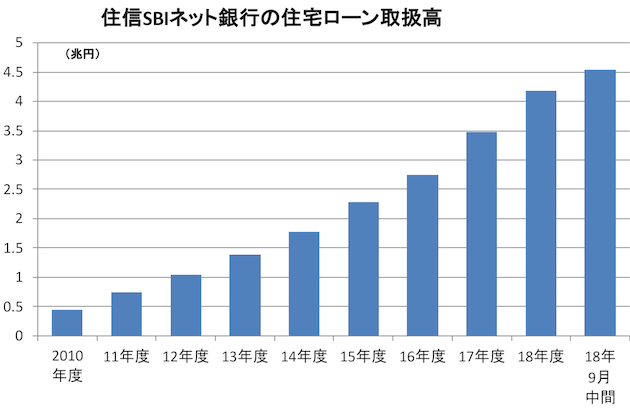

さらに住宅ローンの取扱高は前年同期比20.2%増の45,432憶円となっており、2010年3月の4,441憶円から今までで10倍以上になっているのです!これは驚異的な伸びです。

直近までの決算を見る限り、低金利によってネット銀行の利益が圧迫されているとは言えないですね。

変動金利を下げられるのは「手数料」があるから

これはあくまで千日個人の推測ですが、ネット銀行が低金利でも増収増益を続けられる理由は、融資事務手数料にあると見ています。解説しましょう。

一般的なネット銀行は融資額×2%(+消費税)という高い融資事務手数料を取りますが、これは融資実行時に収益計上するのが原則(収益の実現)です。そうすると、どんなに低金利であろうが融資を実行した年は多額の収益が計上されるのです。

極端な話をすると、無利子で貸し付けても最初の年は融資手数料によって黒字になるのですよ。

ですから、住宅ローンの取扱高が減っていくと急に赤字転落するリスクを孕んでいるんです。しかし、現在のように住宅ローンの取扱高が右肩上がりに上がり続けている限りは、どんなに低金利で融資しても増収増益になるという仕組みになっているわけです。

なので、今後も住宅ローンを拡大していく限りは、まだまだ今以上に金利を引き下げる余力を残しているのですよ。

住信SBIネット銀行は日立製作所との共同開発で、人工知能(AI)を使い住宅やカードのローン審査を代行するサービスを始めるそうですね。 現在ソニー銀行や三菱UFJ銀行がローンの事前審査にAIを活用していますが、ローンの本審査までAIに委ねて完結できるシステムは国内初です。

これによって、さらに住宅ローン事業を拡大していくのでしょう。変動金利を選択するのであれば、住信SBIネット銀行は外せない選択肢になりそうです。

しかし、ネット銀行の変動金利は今後大して下がらない

では、今後はネット銀行間で金利の引き下げ競争となって、さらに変動金利が下がるか?というと、その可能性は低いでしょう。なぜなら、多くのネット銀行はメガバンクの子会社だからです。

親会社の高い金利で借りている住宅ローン利用者を子会社のネット銀行が安い金利で奪うことになるからです。これはグループ単位で考えたら、ただ損しているだけになりますよね。

つまり、ネット銀行の価格競争のライバルは親会社以外のメガバンク(リアル銀行)なのです。そして、リアル銀行でネット銀行よりも安い金利にできる銀行はありません。

ネット銀行はまだまだ変動金利を下げる財務的な能力はあっても、これ以上積極的に金利を下げるインセンティブは無いわけですね。少し下がるということはあるでしょうが、それほど大きく下がるということは無いでしょう。

マイナス金利を預金者に転嫁した北欧のケース

なお、ヨーロッパでは日本よりも先にマイナス金利政策が取られましたが、北欧の銀行では預金金利をマイナスにすることで、負担を預金者に転嫁したそうです。

日本でこんなことをやったら、猛反発を受けるでしょうね。到底出来ないでしょう。

しかし、北欧では社会保障制度が手厚いため、預金金利が低下しても将来不安が少なく、その一方で貸付金利が低下することで消費が増え、デンマークやスウェーデンではマイナス金利政策後に住宅価格が高騰し、不動産バブルが発生したそうです。

銀行の収益悪化で変動金利が上昇するシナリオ

日本の銀行では現実的に預金者には転嫁できないという前提ですから、人件費のリストラを中心とする経費の圧縮が直接的な手段となっていますね。

みずほFGは「抜本的構造改革への取り組み」として2027年3月期末までに1万9,000人の人員を削減すると宣言し、グループ総従業員数7万9,000人(臨時従業員約2万人を含む)の約4分の1に相当する大規模な人件費削減策を打ち出しました。

同様に、三菱UFJフィナンシャル・グループで9,500人、三井住友フィナンシャル・グループで4,000人と3社合計で3万2,500人もの人員を削減する計画となっています。

これらのリストラによってどこまで経費を圧縮して利益を作れるのかは分かりません。しかし、低金利によって銀行の収益悪化が長期化していく中で、人口分布の第2のボリュームゾーンである団塊ジュニアの社員が50代となり、人件費のピークがやって来るのが2023年です。

千日はこの2023年が、銀行が横並びで一斉に変動金利を上げてくる危険性のある最初の年だと考えています。

【関連記事はこちら】>> 住宅ローンの変動金利が上がる時期を大胆予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

これはただの未来予想図ではありません。数年先に来ることが確定的な人件費増に対してリストラが間に合わず、コストを顧客に転嫁しなければ破綻する瀬戸際で銀行がどういう行動に出るのか?という行動予測なのです。

変動金利は銀行が自由に上げられる金利タイプです。日銀が政策金利を上げなくても、全ての銀行の利害が一致し、横並びで一斉に金利を上げるというシナリオもあり得ます。そうなった場合は、子会社のネット銀行も横並びで金利を上げたとしても全く不思議ではないのです。

まとめ ~ 変動金利は上がることを前提に準備しておくべし

それなりに分かっていそうな人に今後の変動金利を聞けば、変動金利は「当分の間は」上がりそうもありませんと言うでしょう。この当分の間というのは、何年くらいを意味するのかというと、一般的には約5年です。最長35年の借入期間から見れば、非常に短い期間です。

変動金利で借りる以上は、金利が上がるということを想定し、その準備をして借りるべきです。

千日太郎と出会った皆様が家と住宅ローンで賢い選択をし、素敵な人生を送られることを心から願っています。

【関連記事はこちら】>> 住宅ローンの変動金利が上昇したら、いくら繰上返済すべきか、借入金額別に診断!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。