令和4〜5年度(2022〜2023年度)税制改正大綱では住宅ローン控除率が1%から0.7%に引下げられ、対象となる住宅ローンの借入残高についても上限が引き下げられました(代わりに控除期間は原則10年から13年に延長された)。一見すると「改悪」と映るのですが、ある年収、借入額では、むしろ減税額が拡大されました。あまり他のメディアで言われないことなので、ここで詳しくお話ししておこうと思います。(住宅ローン・不動産ブロガー、千日太郎)

【最新の記事はこちら】>>住宅ローン控除額(減税額)シミュレーション! 年収別に計算可能

住宅ローン控除は、控除率1%→0.7%に改悪

こんにちはブロガーの千日太郎です。

令和4年度税制改正大綱では住宅ローン控除が大きく見直されました。

まず2022〜2023年の住宅ローン控除の上限と期間がどのように変更されたのかを簡単にまとめてみました。

・控除率1%で10年間控除

・そのうち一定期間に新築の住宅購入(建築)契約をした人は13年間控除

・原則として、控除率0.7%で、13年控除

・住宅の種類によって、住宅ローン残高の上限が一部引き下げ(住宅ローン控除の上限額も減少)

a,認定住宅は、5000万円(据え置き)

b,ZEH(ゼロ・エネルギー・ハウス)は4500万円(引き上げ)

c,省エネ基準適合住宅は4000万円(据え置き)

d,その他の住宅は3000万円(引き下げ)

e,中古住宅は3000万円(据え置き)

※認定住宅とは、認定長期優良住宅または認定低炭素住宅を指す

これでは分かりにくいので、改正前後の控除上限額(総額)を比較すると下表のようになります。

このため、改正前には最大600万円であった新築認定住宅の控除上限額が455万円と約3割減になり、新築のその他住宅に至っては480万円から年273万円に大きく減少してしまいました。

ZEHなど環境に配慮した住宅が新たに設定されましたが、メリットが増えるわけではなく減少影響が少しマシになるという程度のものです。そのため、これが大幅な改悪であると言われています。

確かに高年収の人にとっては大幅改悪です。

しかし実は、一般的な年収の人にとってはさほど改悪ではなく、場合により改正で得になるケースもあります。控除率や控除上限の引き下げによるデメリットは少なく、その代わりとして控除期間が延長されたことによるメリットが大きいのです。

住宅ローン控除は、年収によって大きな差がある

住宅ローン控除は税額控除ですので、その人が払っている税金以上に控除されることはありません。つまり、高年収の人は多くの税金を払っているため、今回の改正による上限の引き下げに多大な影響を受けるのですが、それほど多くの税金を払っていない人にとっては上限の引下げ影響は小さいのです。

具体的に解説しましょう。下表は、年収ごとの所得税と住民税の控除可能額の上限額を一覧にしたものです(扶養家族なし、新築の認定住宅)。

今回の改正では控除が最大となる新築の認定住宅で上限が年50万円から年35万円に引き下げられ、住民税の控除上限が引き下げられました(7%→5%)。

しかし、この引き下げの影響を大きく受けるのは赤字のゾーンであり、この一覧表では年収700万円以上の人ということになります。扶養家族が複数いたりふるさと納税やiDeCoをやっていればさらに税額は下がります。

そうなると、悪影響があるのはより高年収の人であると言えるでしょう。

年収と物件価格(=借入金額)別の影響額

そこで、年収と物件価格(=借入金額)別に今回の住宅ローン控除の改正でどれだけの影響があるのか、いくつか典型的なパターンで比較をしてみました。すると意外なことが見えてきます(以下の数値は1万円未満は切り捨て)。

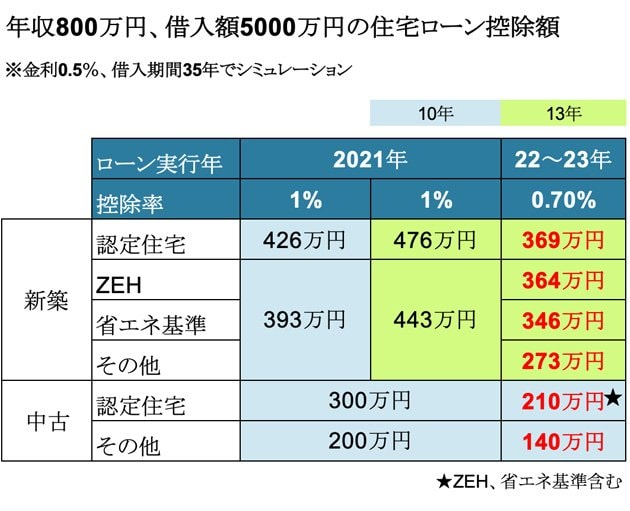

年収800万円、借入額5000万円の場合

まずは改正前の住宅ローン控除で最大年50万円の控除を受けられるパターンで改正前と改正後を比較してみました。年収800万円の人が5000万円の物件を5000万円の借り入れで購入するケースです。

新築の「認定住宅」では、減税の上限額が年50万円から年35万円に15万円減り、それが13年間なので合計100万円超の減少影響となっています。さらに新築の「その他の住宅」では上限額が年40万円から年21万円に19万円減り、13年間ですので約170万円もの減少影響となっています。

つまり、住宅ローン控除の恩恵をフルに受けることのできた高年収の人が多額の住宅ローンを借りることで受けられる恩恵は大きく減少しているのですね。その代わりZEHや省エネ基準適合住宅は、「その他の住宅」よりは控除額が大きいため、減少の影響が少なくてすんでいます。

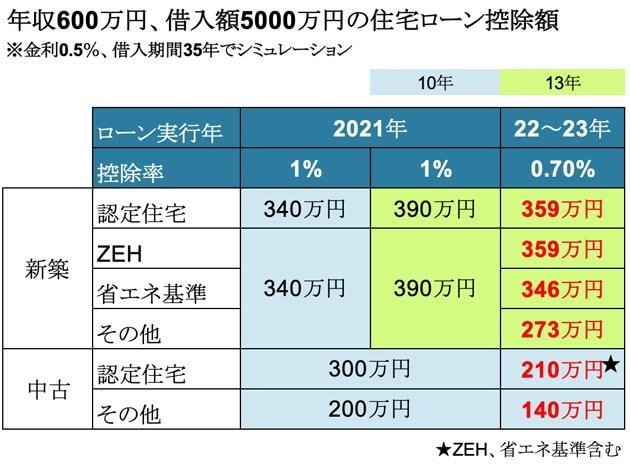

年収600万円、借入額5000万円の場合

年収を少し下げて600万円とし、同じ物件価格=借入額5000万円の家を購入するケースで比較してみましょう。年収600万円(扶養家族なし)の人が支払っている税額(住宅ローン控除対象分)は年30万円であるため、改正後の住宅ローン控除の上限の年35万円に近似しています。

新築の「認定住宅」では、住宅ローン控除の上限額が年50万円から年35万円に15万円減りましたが、もともと年収による上限が年34万円ですからほとんど影響はありません。

ただし、新築の「その他の住宅」では控除額の上限が年40万円から年21万円に減ったことによる影響が大きく出ています。年収600万円では、住宅ローン控除の対象となる税金の支払額が年34万円であるため、建物による控除上限額から求められる年21万円の減税では、支払った税金がフルに戻ってこないのですね。

つまり、改正後の住宅ローン控除の上限が概ね21万円以下となってしまうその他住宅からは、住宅ローンを借りることで受けられる恩恵は大きく減少してしまいます。減税の恩恵が増えるZEHや省エネ基準適合住宅を建てさせるように誘導しているように見えます。

ただし、年収600万円で5000万円の住宅ローンは少し背伸びした金額です。

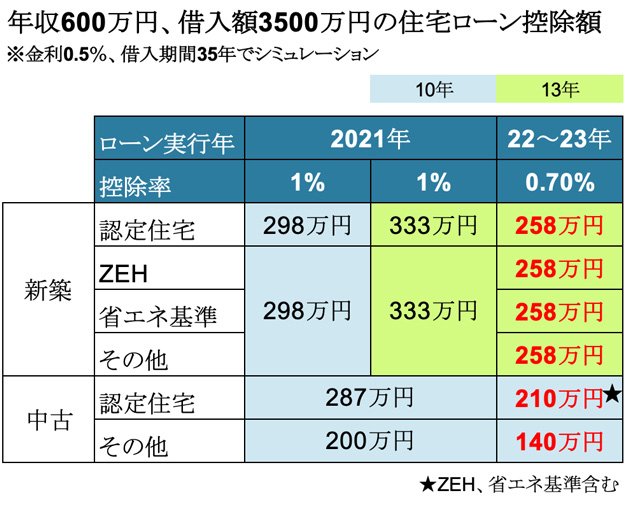

年収600万円、借入額3500万円の場合

そこで年収600万円で無理なく返済できる金額として物件価格=借入額3500万円で比較してみました。

b全体的にまんべんなく、改正前よりも改正後の方が減税メリットが減るという結果になりました。これは控除率が1%から0.7%に下がったことによる影響額ですが、年収800万円の人が5000万借りたケースと比べれば小さな差です。

とはいえ、減税メリットのために身の丈を超えた住宅ローンのリスクを負うよりは、適度な金額に抑えておく方が得策でしょう。

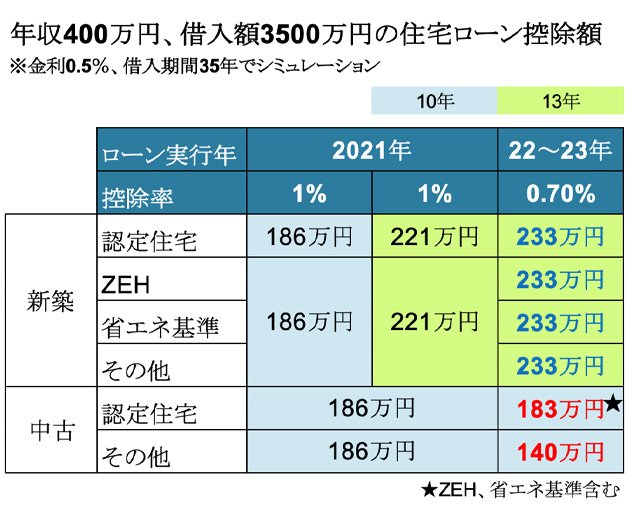

年収400万円、借入額3500万円の場合

国税庁の統計ではここ数年の日本人の平均年収は400万円台です。そこで年収400万円で物件価格=借入額3500万円で比較してみました。上記の一覧表によると住宅ローン控除の対象となる税額は年18.39万円です。

驚くべきことに、全種類の「新築住宅」において改正前の控除率1%で13年間の場合よりも、改正後の控除率0.7%で13年間の場合の方が、減税額が大きくなりました。必ずしも、今回の住宅ローン控除の改正が「改悪」ではないのですよ。

同じ13年間でも改正後の方が控除額大きくなる理由は、2つあります。

1年目〜10年目については、借入額が大きいために建物の種類による控除率の上限(1%→0.7%)は適用されず、年収400万円から計算した住宅ローン控除の対象となる税金額が適用されたため、大きな差がつきませんでした。

11年目〜13年目については、控除率改正前(2021年)の控除率は、一般的な新築住宅では「建物価格×2%÷3」×3年分=「建物価格×2%」が採用されます。一方で、控除率改正後(2022〜23年)の控除率は、「借入残高×1%」×3年分=「借入残高×3%」が適用されるので、返済のペースがゆっくりであれば、こちらのほうが控除額が大きくなりやすいのです。

なんとも不思議な気がしますが、計算結果からは以上のことが分かります。

ただし、年収400万円で3500万円の住宅ローンは少し背伸びした金額です。

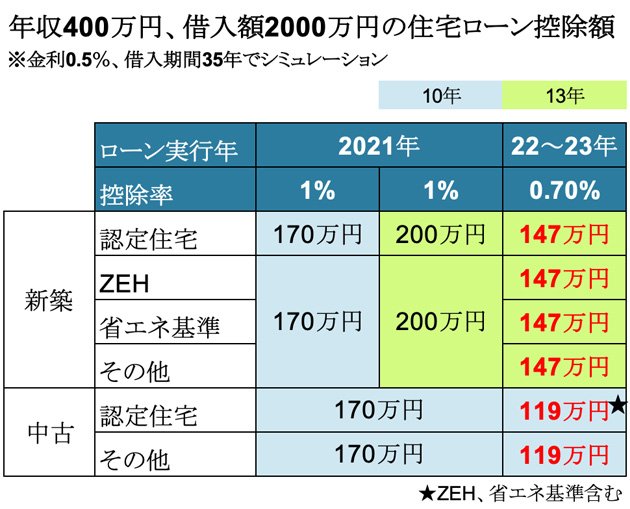

年収400万円、借入額2000万円の場合

そこで年収400万円で無理なく返済できる金額として物件価格=借入額2000万円で比較してみました。

全体的にまんべんなく、改正前よりも改正後の方が減税メリットが減るという結果になりました。これは控除率が1%から0.7%に下がったことによる影響額であり、年収600万円の人が3500万円を借りるケースと同レベルの減少額と言えます。

とはいえ、13年(10年)というスパンを鑑みればそれほど大幅なメリット減とまでは言えません。

まとめ~一般的な年収の人に新築の環境性能住宅を買わせる改正

令和4年度税制改正大綱では高年収の人にとっての住宅ローン控除の恩恵は大幅に減少しました。これによって、高年収の人があえて多額の住宅ローンを組んで高い物件を買うという財テク的な住宅ローン控除の利用は減っていくものと思われます。

そして、当記事で分析した結果が示すように一般的な年収の人にとって住宅ローン控除の恩恵はさほど失われていないことが分かりました。さらに、その年収に対して少し背伸びをした住宅ローンを借りて、ZEHや省エネ基準を満たす環境性能住宅を購入することを促進する内容となっています。

あくまで無理のない金額の範囲であればより性能の高い住宅を買うことで減税の恩恵を得ることができますので、その点を理解して上手に利用するようにしてくださいね。

【最新の記事はこちら】>>住宅ローン控除額(減税額)シミュレーション! 年収別に計算可能

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。