2022年に入ってから長期金利が急上昇していますが、当面の住宅ローン金利を予想するとともに、おすすめの住宅ローンを紹介しましょう。長期金利の上昇トレンドはすぐに住宅ローンの固定金利に影響してくるでしょうが、住宅ローンの変動金利は短期政策金利と金融機関ごとの営業方針によるところが大きいため、長期金利が上がったからといってすぐに金利が上昇するとは限りません。(住宅ローン・不動産ブロガー、千日太郎)

住宅ローンの固定金利が上昇している理由とは?

こんにちはブロガーの千日太郎です。今回は執筆時点で公開されている金融市場の金利動向と、民間金融機関の営業方針から2022年におすすめする住宅ローンの組み方についてお話しします。

固定金利タイプの住宅ローン金利が上昇トレンドに入っています。これは米連邦準備制度理事会(FRB)が量的緩和政策の引き締めを急ぐとの見方から米長期金利が急上昇しており、これが国内長期金利に波及したためです。

長期金利とは一般的に10年国債の利回りを言い、国債の価格が下がると利回りは上がり、国債の価格が上がると利回りは下がるという負の相関関係にあります。国債は投資家にとって安全資産なので、多くの投資家がリスクを回避したいタイミングには買われて価格が上がり、逆にリスクを取るタイミングには売られて価格が下がる傾向があります。

つまり、米国の長期金利が上がっているというのは、米国債が多く売られて市場での価格が下がったことを言い換えただけのことです。安全資産として米国債を保有している投資家は同時に日本国債も保有しており、米国債を売る際には日本国債も売る傾向があるため、日本国債の価格も下がっています。この現象を指して、「米国の長期金利上昇が日本の長期金利に波及して上昇している」といいます。

日本の金融機関は、日本の長期金利を指標とし、彼らが商品として販売する住宅ローンの固定金利を決めるという建前を取っています。長期金利は国債の利回りですから、その金融機関が実際にお金を調達してくる金利とは違うのですが、住宅ローンの金利を決める材料として採用しています。

金融機関は住宅ローンの金利を上げた方が単純にもうかります。そのため長期金利の上昇は、もうけを増やすために住宅ローンの金利を上げる格好の口実になるということです。

固定金利(10年、20年、30年)の予想と対策

2022年初頭からの長期金利上昇の原因は、米国の量的緩和政策の引き締めがきっかけとなり、利上げ観測が高まったことによるものであり、「最初に利上げする可能性のあるタイミングとしては2022年3月あたりが有力だ」と市場関係者の間で言われています。これを反映した金利上昇であるならば、少なくとも3月までの住宅ローンの固定金利(10年、20年、30年)も高い水準で推移していくと予想されます。

特に3月は多くの住宅メーカーや不動産販売会社の決算月であり、新築マンションなどの完成引き渡しが集中する月であり、予定している実行日を変更することが事務手続き上難しいタイミングです。そのため、金融機関としては3月に住宅ローンの金利を上げても他行に乗り換えられる可能性が低いことから金利を上げやすい月でもあるのです。例年2月までは金利上昇の状況下でも金利を上げるのを我慢し、3月になってから金利を上昇させるということはよく行われていることです。

10年固定金利で計画している人の対策

10年固定金利は長期金利よりも民間金融機関の営業方針によって決まる傾向が強く、年間を通じて長期金利にかかわらず低金利を維持する傾向がありましたが、2021年11月からは潮目が変わっており、上昇傾向にあります。

2月までは金利上昇下でも低く据え置く可能性がありますが、最近は上昇傾向にありますので油断はできません。10年固定だけで審査を通している人は後述の変動金利でも通すことをおすすめします。変動金利は短期政策金利の影響を受けるため、長期金利の上昇が大義名分にはならないためです。

20年固定、30年固定金利で計画している人の対策

民間金融機関の20年から30年固定金利については、長期金利の上昇に伴って3月に大きく上昇する可能性があります。とはいえ、今さら変動金利に乗り換えるのは、あまりに金利変動リスクへの対応方針が違い過ぎるのでおすすめはしません。

そこでおすすめするのが公的融資のフラット35です。住宅金融支援機構が手掛けるフラット35は金利の急激な上昇時には住宅ローンの金利上昇を抑える傾向があります。さらに、フラット35の保証型は事務取扱金融機関の独自性が出せるため、団信を抜くとか頭金を多く入れることで適用金利が大きく下がる商品があります。

ARUHIの保証型である「スーパーフラット」は団信に加入しないことで金利が0.28%引下げとなり、さらに頭金を多く入れることで段階的に金利が下がります。全期間固定で1%未満の金利にすることも可能です。30代ならば団信の代わりに掛け捨ての生命保険の方が手厚い保障でコストが安くなるためおすすめです。また共働きの場合は連帯債務による収入合算も可能ですので、特に30代までの共働き夫婦におすすめです。

住信SBIネット銀行のフラット35保証型は団信抜きにはできません。また、連帯債務による収入合算もできません。しかし、頭金10%、団信込みの金利ではフラット35のなかで最低金利となります。40代以上で単独で住宅ローンを組む人におすすめです。

【関連記事はこちら】>>フラット35の住宅ローン金利ランキング! メリット、手数料、おすすめの主要銀行を紹介

2022年の変動金利の予想と対策、おすすめ住宅ローン

変動金利は、日銀が民間金融機関に融資するときの短期政策金利の影響を受けるといわれます。長期金利は投資家によって取引される国債の価格によって日々変動していますが、日銀の短期政策金利は日本銀行が政策として決める金利であり景気後退時には下げ、好景気時には上げます。

米国では金融緩和政策の引き締めが決まっており、投資家の間では「2022年3月に利上げがあるのでは?」といわれていますが、日本では直近の2022年1月の日銀会合では現在の金融緩和政策(短期金利▲0.1%、長期金利0%)を継続するとの方針を決定しています。そのため日本の住宅ローンの変動金利については、当分の間は上昇しないと予想しています。

変動金利で計画している人の対策

住宅ローンの変動金利は一般的に6カ月ごとに金利の見直しが行われるのですが、金融機関は常にマーケットの金利動向を見て金利を上げるべきかどうかを検討しています。その結果として、金融機関が適用金利を変更するタイミングが6カ月ごとであるということです。

なので、変動金利で借りるとしても、プロの金融マンと同じようにとまでは言わないまでも、ある程度は金利動向を見て「次の金利変更タイミングに金融機関が金利を上げそうなのか?そうでないのか?」ということについて注視しておく必要があるでしょう。

前述した日銀の政策決定会合などはその一つですが、国内のみならず世界経済や金融の動きについて積極的に情報収集することがあまり苦にならない人に向いている金利タイプだと言えそうです。

もし金利が上昇したら、5年ルールによって5年間は毎月の返済額が据え置かれますが、その内訳としての利息は金利上昇分だけ増えており、元本の返済額は減っています。

「据え置かれる5年の間にどの程度繰り上げ返済すれば当初の予定通りに完済できるのか?」

「それとも今のうちに自宅を売却して完済した方が得策なのか?」

という判断を自分なりに行う必要があります。もちろん金利が上がらなければ、こうした判断を行う必要はありません。しかし、変動金利を選択するということは、このようなことを想定して貯金を計画するとか、売りやすい物件を選ぶということとセットになっているのです。

おすすめの変動金利

5年ルールと125%ルール(※)の適用があると、金利がどれだけ上昇しようと5年間は毎月返済額が変わらないため、家計の資金繰り面では当初5年固定金利に似た効果があります。そのため前述した10年固定金利が上昇したときのための保険として変動金利の住宅ローンで審査を通す場合は、「5年ルール」と「125%ルール」の適用がある商品をおすすめします。※125%ルールとは、金利上昇後、6年目からの返済額は今までの返済額から125%までしか上げることができないというルール

このルールの適用がない変動金利の場合は、金利が上昇したらその翌月から毎月の返済額が上昇しますので、ダイレクトに家計が金利上昇リスクにさらされることになります。

また、元利均等返済(毎月の利息と元本の合計を均等にする返済方式)と元金均等返済(毎月の元本の返済を均等にする返済方式)では元利均等返済を選択することをおすすめします。5年ルールと125%ルールが適用されるのは、元利均等返済方式だからです。

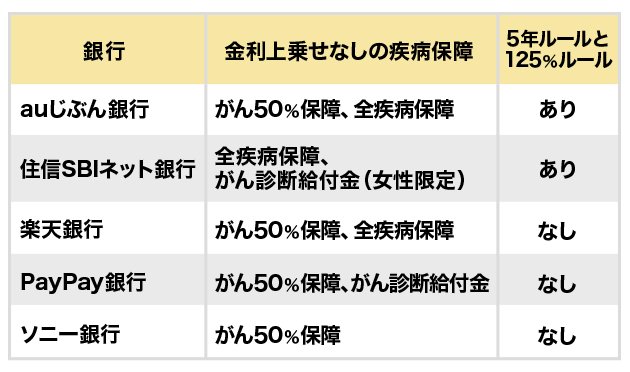

また、変動金利はネット銀行を中心として長期金利の上昇局面でも低金利競争が続いていますが、金利上乗せなしで付帯する疾病保障の充実も目覚ましいものがあります。下表は主なネット銀行の「金利上乗せなしで付帯する疾病保障」「5年ルール」「125%ルールの適用の有無」となっていますので、参考にしてください。

【関連記事はこちら】>>「団体信用生命保険」徹底比較!住宅ローンでおすすめの団信は?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。