日銀は2022年12月の金融政策決定会合で金融政策を修正し、従来±0.25%としていた長期金利の容認できる変動幅を±0.5%に拡大しましたが、これは住宅ローン金利にどう影響するのでしょうか。特に人気の「変動金利」は果たして上昇するのか、このまま変動金利で住宅ローンを借りてもいいのでしょうか。米国の住宅ローン金利も見ながらどうすべきか考えてみましょう(住宅ローン・不動産ブロガー 千日太郎)。

1月の全期間固定金利は、0.2%〜0.25%上昇も

こんにちは。公認会計士ブロガーの千日太郎です。

あれほど「政策変更はない」としていた日銀が12月20日、金利上昇に向けて政策変更を行いました。「利上げではない」(黒田東彦日銀総裁)とは言うものの、事実上の利上げであるといわれています。

これまで金利引き上げを着実に行ってきた米国のFRB(連邦準備制度理事会)は、12月の会合で市場の見込み通り金利を0.5%引き上げました。これまでの引き上げに比べれば引き上げ幅は小さくなっているものの、2023年末の政策金利の見込みは5.125%となっています。

日米の金利差は非常に大きく、急激な円安やインフレを引き起こしており、加えて長期金利を指値オペで据え置くことで債券市場が機能不全を起こしており、企業や地方公共団体の社債発行による資金調達にも影響が出てきていました。日銀としても、動かざるを得ない環境だったのでしょう。

この発表を受けて、長期金利(10年国債金利)は20日、急激に上昇。一時、0.46%まで上昇しました。0.2%以上の金利上昇です。来月の住宅ローンの全期間固定、10年固定金利などは、軒並み前月比で0.2%〜0.25%くらい、金利が上昇しても驚かないでしょう。

なお、米国の金利引き上げはインフレ退治が目的です。とはいえ、急激な金利上昇から米国の景気後退が懸念されはじめており、金利上昇は予定通り進まないかもしれません。

変動金利の利用者は、増加傾向

今回の日銀のサプライズが出る前には、民間銀行の一部は、住宅ローンの変動金利を大きく下げています。不動産価格が上昇している現状、少しでも低金利で住宅ローンを組みたいところで、変動金利の人気は過去最高レベルまで高まっています。

足元で長期金利が徐々に上昇していたため、金利差が広がり、変動金利の人気がさらに上昇したのです。

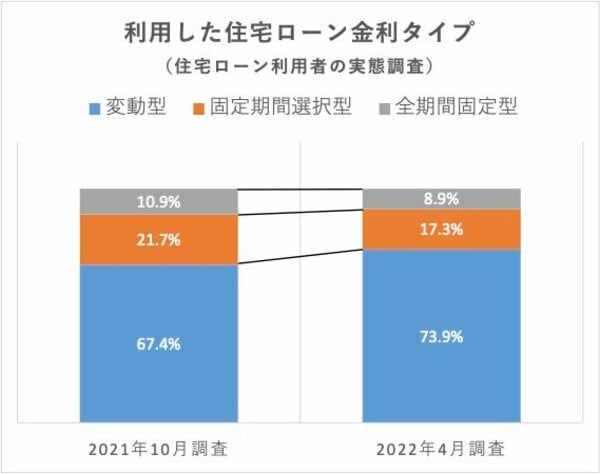

住宅金融支援機構が住宅ローンの利用者を対象として調査した結果によると、変動金利を選択した人の割合が最も多く、2021年10月調査では67.4%、2022年4月調査では73.9%と増加傾向にあるそうです。

※出所:住宅金融支援機構「住宅ローン利用者の実態調査」

2番目に多いのは固定期間選択型で、最も少ないのは全期間固定型ですが、変動金利の増加に伴い、どちらもその割合を減らしています。なぜここまで、変動金利が選ばれるのでしょうか?

なお、米国では変動金利が少数派であり固定金利が多数派であることはあまり知られていません。米抵当銀行協会の調査によると、変動型を選択している人は12%しかおらず、残りの88%は全期間固定金利だそうです。そう、日本とは全く逆なのです。

背景には、日本は金利上昇リスクについての説明義務が米国よりも緩いからだという識者もいます。しかし、米国の政策金利はこれまで上がったり下がったりしてきましたが、日本の政策金利は長い間上昇してきませんでしたし、「今後も上昇する見込みが薄いのではないか?」と言われていることもあるでしょう。

日米の政策金利と住宅ローンの金利上昇リスクの違い

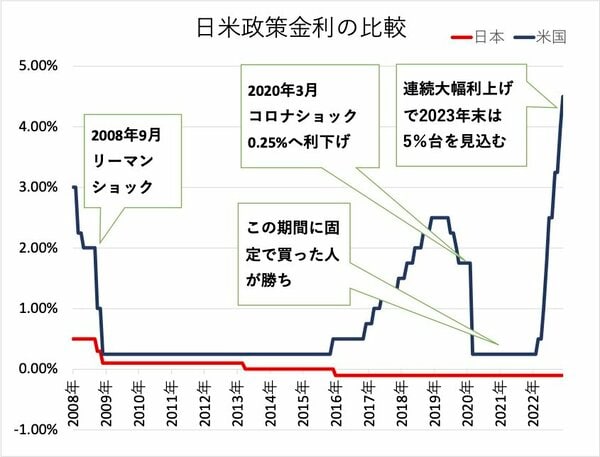

こちらは、リーマンショックから直近までの日米政策金利(短期金利)の動向をグラフにしたものです。

2008年のリーマンショックで日米ともに政策金利を下げました。

しかしその後の米国と日本の政策金利は全く違いますね。米国は2015年から利上げをしてきており、コロナショックで0.25%に下げはしましたが、現在は4.5%ですから、リーマンショック前よりも高い水準に政策金利を上げており、2023年末には5.125%を見込むまでになっています。つまり、住宅ローンの変動金利はすでに4%以上上がっていて、来年には5%程度上昇することが濃厚ということになります。

もし米国の住宅購入者の多くが日本のように変動金利を選んでいたら、かなりの人が住宅ローン破綻に陥っていたでしょう。しかし、米国ではもともと全期間固定金利を選ぶ人が多数派なので、どんなに利上げされてもすでに固定金利で住宅ローンを借りている人の家計に影響は出ず、住宅業者の販売に影響が出ないようになっているのです。

米国の住宅ローンの主力商品である「30年固定」の金利は7%程度です。日本の10倍近くの利息を払わないと家を買えないのですから、お金を十分に持っていても住宅購入を見送る人たちが賃貸に流れて賃貸料が上がる「インフレ傾向」となっています。そのインフレを抑えるために、FRBは来年も利上げを続けると言っているわけです。米国では「コロナショックで大幅に利下げされたタイミングに全期間固定金利で住宅を購入した人が勝ち組」ということになるでしょう。

日銀は金融政策の修正方針を打ち出しています。既にその前から固定金利タイプは上昇し始めていますが、まだ過去の低金利を引きずっている状態です。今後、日銀が利上げしていく経済環境になれば、固定金利はより大幅な上昇が見込まれますので、今のまだ低金利のうちに全期間固定金利で借りるべきタイミングとも言えます。

変動金利を下げた民間銀行の思惑

ところが、日本では変動金利で、逆とも言える現象が起こっています。

米国の利上げを横目に変動金利を大幅に下げたのはPayPay銀行です。新規借入で11月の0.38%から、12月には0.349%へと下げました。借り換えでは11月の0.349%から、12月には0.33%に下げています。

変動金利は日銀の政策金利(短期金利)に影響を受けるといわれています。2023年に米国の景気後退が意識されている状況下では、日銀が利上げする時期がさらに遠のくため、金利を下げてきたという見方もありましたが、日銀の政策変更を見たPayPay銀行が来月にどういう動きをするかが見ものですね。

しかし民間銀行としては、予想が外れて日銀が利上げしたとしても、変動金利を上げるだけで確定した利ザヤを得ることができます。これが固定金利タイプを下げた場合で考えると、予想が外れてその後に金利が上がると「もっと高い金利で貸せたのに」という機会損失を被ることになります。つまり、変動金利については民間銀行が金利上昇リスクを負わないので、日銀の政策がどのように転んでもよいのです。

変動金利は金利上昇リスクを私たちが負うのです。金利の上昇可能性が低いとは思っていても、金利が上昇する可能性に対しては心構えが必要です。つまり、「将来、金利が上昇する可能性を想定して利用する」ものであり、「将来金利が上昇しないと信じて利用する」ものではありません。

むろん変動金利が上がると予想しながら変動金利を選ぶ人はいないと思いますが、そうであっても、売却に備えてマイホームの相場を把握したり、繰り上げ返済に備えて資金を確保することを前提に、変動金利を選ぶようにしてください。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

不動産価格の高騰も変動金利を後押し

日本では、米国の利上げを背景として固定金利が上がってきましたが、変動金利が低いままですので住宅需要は変わらず高く、首都圏を中心として住宅価格は上昇し続けています。住宅価格があまりに高いので、どうしても変動金利の低金利が魅力的に映りますし、中には「変動金利の毎月返済でないと支払いが厳しい」という人もいるでしょう。

また、民間銀行は提携ローンという形で大手の不動産会社と協調して住宅ローンを販売している側面があります。民間銀行にとっては、住宅ローンを組む私たちだけでなく、不動産会社も大口の顧客であることを忘れてはいけません。私たちに高くなった住宅を買ってもらうには、多額の住宅ローンを組んでもらわなければなりません。毎月の返済額が最も少なくなる変動金利を勧めざるを得ないでしょう。

不動産価格が全体的に高いので、中でも割安な物件に心が動くのですが、やはりそうした物件にはそれなりの理由があるものです。予想に反して変動金利が上昇した場合、売却して仕切り直すという選択肢を取りたいときに、売ろうにも売れない価値の低い物件を購入しないようにしましょう。

例えば、定期借地権の物件は数十年もの長期にわたって土地を借り、期間が来たら更地にして地主に返却するというものです。原則として更新はできないので、最終的には壊す前提で建てられているということもあり、好立地の割に価格が安く、固定資産税も安く、修繕積立金もあまり高くならないのがメリットです。

しかし、定期借地権の物件は売りたいときには、借地の残期間が少なくなればなるほど、買い手がつかず、安く買いたたかれるのが難点です。金利上昇した場合には、物件を売ることも想定する変動金利とは相性の悪い物件といえますね。

変動金利の「5年ルール」がある銀行を選びたい

さらに変動金利には5年ルールと125%ルールという、金利が上昇してもすぐには毎月の返済額が増えない仕組みがあり、これも変動金利を勧めやすい要因になっています。

- ・5年ルール:金利が上昇しても5年は従前の毎月返済額を維持

- ・125%ルール:6年目から毎月返済額を増加させる場合、直前の1.25倍が上限

この2つのルールが適用されると、変動金利がどんなに急上昇しても5年間は毎月の返済額が増えません。ただし利息は増えますので、元金が予定どおりに減らないということになります。そのため6年目から帳尻を合わせるために毎月返済額を増やすのですが、その場合の上限は直前の1.25倍までに制限されるというものです。

そのため、毎月返済の1.25倍までなら返済を継続できるという一定の余裕をもって住宅ローンを組んでおけば、予想に反して金利が大幅に上昇してもそこから10年間(最初の5年間は5年ルールで据え置き)は住宅ローンを維持することができるわけです。なお、ボーナス払いも1.25倍が上限となりますので、ボーナス払いを選択していると金利上昇の影響は想定よりも大きくなってしまいます。基本的にボーナス払いはお勧めしませんが、変動金利ではさらにお勧めしません。

この2つのルールは、すべての銀行の変動金利に適用されるものではありません。例えばPayPay銀行はこの適用がないので、12月に変動金利を大幅に下げたのですが、金利が上昇したら翌月から毎月の返済額が増える銀行です。

また、5年ルールと125%ルールは、元本と利息の合計額を毎月均等にする「元利均等返済方式」を前提としており、元本の金額を毎月均等とする「元金均等返済方式」では適用されません。2つのルールの適用がある銀行であっても、自分の方で「元利均等返済方式」ではなく、「元金均等返済方式」を選択した場合は、5年ルールと125%ルールの適用外となってしまうので注意が必要です。

変動金利を選択するのであれば、せめて、「5年ルール」「125%ルール」がある銀行を選びたいところです。

※編集部注:主要銀行で、変動金利に5年ルールが適用されないのは、PayPay銀行、ソニー銀行、新生銀行、アルヒ(フラット35除く)など。

金利が上がったときに誰が裸で泳いでいたかが分かる

いずれにせよ日銀の金融政策については今後、転換の可能性があることは否めません。また米国の景気後退は多くのシナリオの中で、比較的多くの人が支持しているシナリオの一つにすぎません。金融のプロである銀行でも予想が割れる先行き不透明な難しいタイミングなのです。

「潮が引いたときにはじめて誰が裸で泳いでいたかがわる」は投資家のウォーレン・バフェット氏の名言です。景気に任せた脆弱(ぜいじゃく)なビジネスモデルの会社、キャッシュが足りない会社、異常な速度で店舗を拡大させている会社などが初めて、不景気になって分かるというものです。が、これは日本の変動金利ユーザーにもあてはまると思います。

全期間固定金利は、2023年1月には大きく上昇するでしょう。それに対して、変動金利は据え置きになりそうです。変動金利がより魅力的に見えるでしょう。

しかし、変動金利は「将来金利が上昇する可能性を想定して利用する」ものであり、「将来金利が上昇しないと信じて利用する」ものではありません。変動金利は金利が上昇したときのリスクを、銀行ではなく私たちが自分で負う金利タイプなのです。金利上昇に耐えうる計画を立て、物件を選ぶようにしてください。

金利上昇もシミュレーション可能!

返済額シミュレーションはこちら【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。