今回は、2023年からおおむね5年間の住宅ローンの金利見通しを予想していきます。日銀は2022年12月の会合で長期金利の上限を0.5%に拡大させて、正常化へ向かおうとしています。次期日銀総裁の金融政策の展望から、住宅ローン金利がどうなるか考えてみましょう(住宅ローン・不動産ブロガー 千日太郎)。

住宅ローン金利のベースとなる日銀金融政策の行方は?

こんにちは。公認会計士の千日太郎です。

2022年12月、日銀は金融政策決定会合で大規模緩和を修正する方針を定め、長期金利の変動許容幅を0.25%から0.5%に拡大しました。市場には事実上の利上げだと受け止められています。

なお、1月18日の日銀金融政策決定会合では緩和政策継続が決まり、懸念された長期金利変動幅の拡大は行われませんでした。昨年12月の緩和修正は大きなサプライズでしたが、わたしを含め多くの専門家やアナリストは過去から現在のトレンドをベースに将来を予測する習性があるため、忘れたころにこういう外し方をされると弱いのですよね。

たしかに昨年12月までの長期金利は0.25%に張り付いており、財務省による国債の入札が成立しないなど、イールドカーブ・コントロール政策とは言いながらコントロール不能な状態に陥っていました。長期金利が0.25%を超えないようにする指し値オペは、車の運転に例えるならブレーキの役割を担っています。

つまり、ブレーキが利かずにタイヤがロックされて路面を滑っている状態になっていたわけです。再びブレーキを利かせるようにするためには、ブレーキを緩めなければなりません。それが、具体的には0.25%から0.5%への変動許容幅の拡大(目標金利引き上げ)です。

手詰まりの日銀

多くの市場関係者は少なくとも黒田総裁の任期間は「異次元の金融緩和」を続けるだろうと思っていたわけです。しかし、コントロールが利かずに目標金利を引き上げました。さらにコントロールが利かない状況は、今も続いているようです。

2023年の長期金利は早くも日銀が許容する上限に達しています。1月6日の10年国債利回りの終値は0.5%、連休明けの1月10日午前の国債市場でも一時0.5%を付けました。1月18日には緩和政策の継続が決まり、長期金利は一時的に0.395%に急落しましたが、今後再び0.25%のときと同じ状態になれば、再び変動許容幅を拡大せざるを得なくなるでしょう。

つまり今後、イールドカーブ・コントロール政策は当初期待した効果を得られなくなっていくだろうと予想しています。同政策はアベノミクスの一つとして推進されたものであり、当初の予定としては、もっと早くに効果が出てデフレを脱却し、金融引き締めのサイクルで引っ込めるはずのものだったと思います。

黒田総裁がその任期中に異次元の看板を下ろしたのには、正常化への布石の意味もあるのではないかと見ています。次期総裁が次の5年の任期の中で求められるのは、「異次元からの正常化」ではないでしょうか。

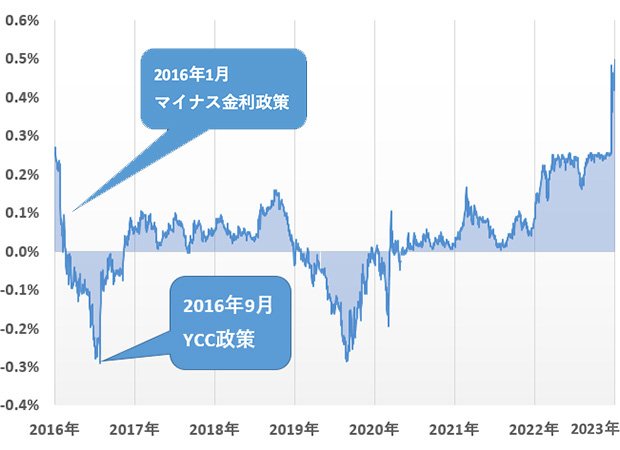

イールドカーブ・コントロール政策をやめたときには利上げは確定的

黒田日銀は、まず2016年1月に民間銀行の日銀当座預金に対して▲0.1%のマイナス金利を課す「マイナス金利政策」を開始し、2016年9月に、長期金利をコントロールする「イールドカーブ・コントロール政策」を開始しました。新総裁による正常化への道はこれの逆回しですから、正常化は次のように段階的に行われるだろうとみられています。ただ、私は段階を踏まず、ほぼ同時期に行われるのではないかと考えています。

第1段階:イールドカーブ・コントロール政策をやめて長期金利が正常化する

第2段階:マイナス金利政策をやめて「ゼロ金利政策」に戻す

そもそも、イールドカーブ・コントロール政策は長期金利の過度なマイナスを防ぐことが目的でした。今では信じられないかもしれませんが、当時の長期金利は放っておくとマイナスになっていたのです。

長期金利の推移(2016年1月4日から2023年1月6日まで)

マイナス金利政策によって金利が下がり過ぎてしまうと金融機関の経営が圧迫され、年金資産の不足により企業財務の重荷になるという弊害が出てきます。そのため、イールドカーブ・コントロールにより、短期と長期の金利水準に差をつけてイールドカーブを立たせ(スティープ化させ)、長期金利の過度なマイナスを防ごうとしたのがイールドカーブ・コントロール政策です。

つまり、長期金利がプラス圏で推移しさらに上がろうとしている現在にあっては、すでに当初の目的は達成されているのです。今のイールドカーブ・コントロール政策はコロナ財政や防衛費のために国債による調達金利を低く維持すること、民間企業のために長期プライムレートを低く維持して投資を促すこと、市場にお金を増やして物価を上げることなどが主眼になっています。

このように、イールドカーブ・コントロール政策はそのスタート当時とは意義が変わってきており、これを終了させるということは、すなわち金融の引き締めにあたります。よって、「異次元」のマイナス金利政策を終了させる利上げもセットになるのではないでしょうか。

日銀がイールドカーブ・コントロール政策をやめると住宅ローンの固定金利はどうなる?

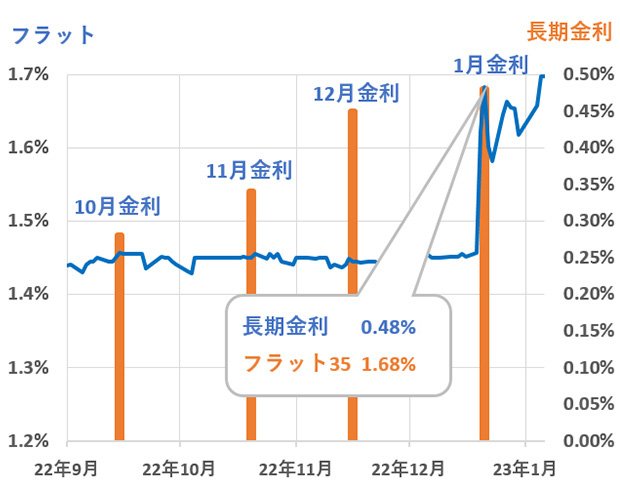

住宅ローンの固定金利は長期金利の影響を受けるといわれています。下のグラフは「長期金利」と「フラット35(買取型)の金利(機構債の表面利率が決まるタイミングでプロット。毎月半ばに発表)」を重ねたものです。

フラット35金利と長期金利(10年国債金利)を比較

基本的に、全期間固定金利のフラット35(買取型)は、住宅金融支援機構が民間金融機関から債券を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。フラット35は、長期運用の代表的な商品でリスクも少ないために10年国債に近い商品とみなされており、10年国債の利回り(長期金利)に連動する傾向があります。

ところが、2022年12月までの長期金利は0.25%前後でほぼ横ばいなのに対して、機構債の表面利率は大幅に上昇し、フラット35の金利も上昇していました。つまり、長期金利(10年国債金利)がフラット35の金利の指標として機能していなかったのです。10年国債金利は日銀の買い入れによって実態以上に低金利に誘導されていましたが、機構債などの債権は金利が上昇していたのが理由です。

しかし、日銀が長期金利(10年国債金利)の上限を引き上げたことで、本来の水準で推移するようになってきました。日銀も、市場とは協調していかなければならないのです。

10年国債金利はまだ上昇する

では、日銀がイールドカーブ・コントロール政策をやめると、10年国債の利回りはどの程度まで上昇するのでしょうか。

まずは、住宅ローン利用者にとって【都合の良い予想】をしてみましょう。

日本と米国の長期金利の相関関係が高かった2018年ごろまでの日米金利差はおおむね3%でした。ここ最近の米長期金利は3.6%~3.8%あたりで推移しており、米国は急激な利上げによる景気後退が懸念されていることから金利は上がらないと仮定すると、そこから3%低い水準が正常化した日本の長期金利であると推定できます。つまり、0.6%~0.8%あたりが適正な水準です。

これを現在のフラット35の金利に照らし合わせてみると、長期金利がおおむね0.5%のときにフラット35は1.7%ということになりますので、日銀がイールドカーブ・コントロール政策をやめて長期金利が正常化した際のフラット35の金利水準は1.8%~2.0%あたりになります。「エー!まだ上がるのか…」と暗い気持ちになった人もいるかもしれませんが、これでも「都合の良い予想」です。

次は【不都合な予想】です。

年が明けてからの米国の各種経済指標はインフレの後退を示しており、FRB(米連邦準備制度理事会)利上げの早期収束の可能性が意識され始めました。FRBでは、2022年12月の会合で利上げ幅を0.5%に鈍化させています。米国経済が軟着陸に成功し、その後長期金利がリーマン前の2006年あたりの水準まで上昇したとすると、米国の長期金利は4.8%~5.0%になります。

ここから3%引いた当時の日本の長期金利は1.8%~2.0%、これをさっきと同様にフラット35の金利に当てはめると3.0%~3.2%という水準になります。これは当時(2006年)のフラット35と同水準であり、同時に現在の米国住宅ローン30年固定金利7%の半分以下の水準ですから、十分に現実味のある予想なのです。

変動金利も、日銀のコントロールが利かなくなる?

では、変動金利はどうなるでしょうか?

民間金融機関が取り扱う変動金利の住宅ローンは基本的に短期プライムレート(短プラ)連動が多数派です。その短プラは政策金利の影響を受けて上がったり下がったりするといわれています。

有識者の中には、2016年1月の日銀のマイナス金利政策導入時に短プラが引き下げられなかったことから、「たとえ政策金利がゼロに戻ったとしても短プラを引き上げる理由に乏しいため、短プラは上がらず変動金利も上がらない」と主張する人もいます。

しかし、住宅ローンは銀行の販売する商品であり、その商品価格の基準となっている短プラは各銀行が決めるものです。日銀は政策金利を通じて誘導しているだけで、強制的にコントロールできるわけではありません。マイナス金利政策導入時には短プラをコントロールできなかったというだけのことなのです。ですから、日銀がマイナス金利政策をやめてゼロ金利に戻すと短プラが上がり、変動金利も上がるというのが基本の考え方になります。

民間の金融機関は多くが営利企業です。金利は高い方が儲かるので上げたいのですが、自行だけが上げても他行に逃げられるだけなので、今は上げないだけです。日銀はそういう習性を利用しつつ、日本円の信用力や資金力をバックに誘導しようとしています。

今は、日銀が「そろそろ金利を上げようかな…」とまでは言わないのですが、そんなそぶりを見せ始めた段階です。当然、金融機関は日銀が誘導しようとする水準以上に金利が跳ね上がりそうなことも知っています。抜け駆けして短プラを引き上げても、市場金利がすぐに追いついてくるかもしれません。よって、「前に短プラを下げなかったのだから今回は上げないでしょ?」という言い分は通用しないだろうと考えられます。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023~2028年」!?

変動金利の上昇は、固定金利次第?

日銀が金融政策を正常化すると短プラが上がり、変動金利が上がるとして、皆さんが知りたいのは「どこまで上がるのか?その上昇幅は?」という点ですね。有識者の中には「▲0.1%となっている政策金利が0.1ポイント引き上げられてゼロになるだけだから影響は軽微だ」という人もいます。本当にその程度の上昇で済むのならば迷わず変動金利を選ぶべきでしょう。

しかし、もちろんそうはいきません。日銀が政策金利を0.1%しか上げないから、変動金利も0.1%しか上がらないとは限らないのです。なぜなら、基本的に住宅ローンは民間銀行の商品であり、金利は商品の価格だからです。

変動金利は金利変動リスクを借りる人が負うため、固定金利よりも低くあるべきだという前提があります。これは市場の原理ですから信用していいでしょう。そのため、固定金利で予想される水準よりも低いだろうと予想します。

つまり、前述のフラット35の金利予想で行った【都合の良い、低めの予想】である場合、35年固定のフラット35の金利は1.8%~2.0%ということですから、変動金利も大した上昇はありません。一部の有識者が言うように政策金利がゼロに戻ることで0.1%程度上がるため、短プラも0.1ポイント上昇し、変動金利も0.1ポイント程度上昇するというシナリオになります。

しかし、わたしたちにとって【都合の悪い、高めの予想】はどうなるでしょうか。

35年固定のフラット35の金利は3.0%~3.2%ということになります。固定金利がその水準なのに、変動金利は「政策金利が0.1ポイントしか上がっていない」という理由だけで今の0.3%台から0.4%台に上がる程度で済むでしょうか? さすがにそれはないでしょう。

住宅ローンの金利は基準金利から引き下げ幅を引いて適用金利となります。例えば、あるネット銀行の変動金利0.398%は、基準金利2.341%から、優遇幅1.952%を引いて計算されます。新規に借り入れる人向けの変動金利を上げる場合は、この引き下げ幅を減らせばよいので、たとえ政策金利が0.1ポイントしか上がらず基準金利を上げられなくても、変動金利の適用金利を最高2.341%まで上げることができるのです。

基準金利を変えずに引き下げ幅だけをゼロにするような極端なことはしないと思いますが、新規借り入れの適用金利で1.5%程度の水準には上がってくるのではないかと思います。

(図表)基準金利と引き下げ幅で適用金利が決まる

前から変動金利で借りている人の金利はどうなる?

では、新たに借りる変動金利が1.5%に上がったとして、前から変動金利で借りている人は0.3%台のままで安泰なのでしょうか? おそらく銀行はそういう対応はしないと思います。基準金利も同時に上げてくるでしょう。

当初の金利で固定されるのは固定金利だけであり、変動金利についてはある程度の上昇は覚悟する必要があります。商品の売価の決まり方には、まず結論としての価格が決まってから後付けで原価の説明がされる、帰納法的に決まっていくプロセスもあります。

ただし、基準金利を上げるということは、せっかく低金利で獲得した顧客を他行に取られる可能性を上げることでもあります。引き下げ幅を減らすよりも慎重になるでしょうし、銀行間で足並みがそろわず、差が出る可能性もあります。そのため、金利が上がった後の新規借り入れの変動金利ほどは上昇しないことも期待できるでしょう。

まとめ

~金利上昇で、誰が裸で泳いでいたかが分かる

今回は2023年からの5年間という長めのスパンで、日銀の金融政策が正常化へシフトするシナリオをベースとして、住宅ローンの金利を予想しました。大前提として「正常化へシフト」自体が千日太郎個人の予想なのですが、さらに今後の米国の景気動向によっても変わる振れ幅の大きなシナリオとなっています。

世界銀行は1月10日に世界経済の見通しを発表し、2023年の成長率予測を1.7%へと下方修正しています(昨年6月時点での予測は3%)。1.7%という成長率は2009年の世界金融危機と2020年の新型コロナウイルスのパンデミックによるリセッションを除けば、1991年以来最低の水準だそうです。しかし、冒頭でも書いたように過去から現在のトレンドをベースに将来を予測する習性は私たちの弱点でもあることを忘れてはなりません。

「潮が引いたときにはじめて誰が裸で泳いでいたかが分かる」は投資家のウォーレン・バフェット氏の名言です。景気に任せた脆弱(ぜいじゃく)なビジネスモデルの会社、キャッシュが足りない会社、異常な速度で店舗を拡大させている会社などが初めて、不景気になって分かるというものです。しかし、これは日本の変動金利ユーザーにもあてはまると思います。

変動金利は「将来金利が上昇する可能性を想定して利用する」ものであり、「将来金利が上昇しないと信じて利用する」ものではありません。金利上昇に耐えうる計画を立て、物件を選ぶようにしてください。

金利上昇もシミュレーション可能!

返済額シミュレーションはこちら【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023~2026年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。