今回は、日銀が利上げした時に住宅ローンの変動金利を大幅に上げるリスクの高い銀行の見分け方について考えます。日銀の植田和男新総裁は、一貫して金融緩和の継続を明言しています。しかし、5月には固定型の住宅ローン金利を上げる民間銀行が出てきました。これはつまり、民間銀行は近い将来に植田日銀が利上げに転換する可能性を捨てていないということです。(住宅ローン・不動産ブロガー 千日太郎)

5月に固定金利を上げた銀行・下げた銀行

住宅ローンの10年固定金利は、日銀の利上げリスクにもっとも敏感な金利タイプです。そのため、10年固定金利は変動金利の上昇可能性のバロメーターとして使えます。

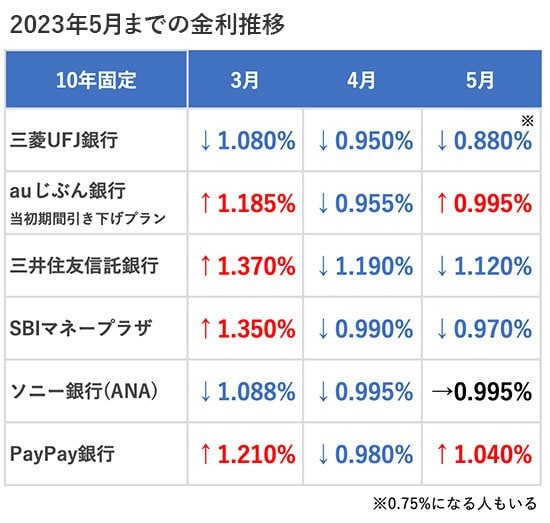

下表は、主要銀行における3月から5月までの10年固定金利の推移を示したものです。

3月から4月にかけての金利低下は、主として米欧発の金融不安から長期金利が大幅に低下したことが反映されています。日本の長期金利はそれまで上限の0.5%を超える水準で推移していましたが、3月の後半にかけては0.2%台にまで下がっていたからです。

これに対して4月から5月にかけては、対応にばらつきが見られます。FRBの利下げと植田日銀の政策修正による影響がどう出るのか、各金融機関によって見通しが分かれているからです。

こうした対応の違いによって、各金融機関が金利の上昇可能性をどのように考えているのかが読み取れます。

- ・10年固定金利を上げた=植田日銀総裁の利上げが近く行われ、政策金利が大きく上がると見込んでいる

- ・10年固定金利を下げた=植田日銀総裁の利上げは後ろ倒しになる、または政策金利の上がり幅は小さいと見込んでいる

変動金利は政策金利の影響を受けるといわれており、植田日銀が利上げをすれば一斉に金利が上がるというのが定説です。しかし、こうした対応のばらつきから、変動金利をより大きく上げる金融機関とあまり大きく上げない金融機関が出てくるということがわかります。

銀行によって差のある変動金利の基準金利と引き下げ幅

次に主要銀行の変動金利を「適用金利」の低い順番にランキングにしてみました。

基準金利はいわば住宅ローンの定価であり、そこから引き下げ幅という値引きを適用して、実際に住宅ローンを貸す際の適用金利が出てくる仕組みになっています。

上表を見ると、適用金利がもっとも低いのはauじぶん銀行です。

しかし、基準金利がもっとも低いのはソニー銀行ですし、引き下げ幅がもっとも大きいのはSBIマネープラザと住信SBIネット銀行となっています。

多くの住宅ローン金利ランキングでは、「基準金利-引き下げ幅」の結果としての適用金利がクローズアップされます。しかし、金融機関の思惑はむしろ基準金利とその引き下げ幅に色濃く反映されているのです。それぞれ、詳しく解説します。

銀行の脆弱性と日銀のコントロール

変動金利の基準金利に直結する「短期プライムレート」は、日銀の政策金利に影響を受けるといわれます。これは、多くの民間銀行が短期の調達資金を日銀からの融資に頼っているためです。

民間銀行は日銀から調達した資金のほかに、集めた預金のほとんどを住宅ローンなどの運用に回し、その利ザヤでもうけています。そのため、もし預金者に預金を一斉に引き出されそうになると、どんなメガバンクでもそれに応じることができません。

平時にはそのようなことは起こりませんが、銀行への信用がなくなると取り付け騒ぎが起き、金融システムが一気に崩壊する脆弱(ぜいじゃく)性をはらんでいます。日銀は、そのような非常時にも民間銀行に融資する最後の貸し手なのです。

また日銀は、民間銀行に供給する資金量や短期の金利を操作することで物価をコントロールしようとしています。銀行の基準金利は、日銀にとってもっとも直接的に操作可能な「物価」であるともいえるため、基準金利によって上下する住宅ローンの変動金利はほぼ日銀のコントロール下にあると言っても差し支えありません。

これが、「日銀が政策金利を上げれば民間銀行の変動金利は一斉に上がる」という定説の根拠になるわけです。

引き下げ幅に銀行の運用戦略が表れる

しかし、住宅ローンの金利は完全に日銀のコントロール下にあるわけではありません。基準金利はあくまで住宅ローンの定価であり、最終的に「何パーセントで貸すか」を決めるのは各金融機関の領分です。

つまり、「適用金利」=「基準金利-引き下げ幅」のうち、基準金利は日銀のコントロール下にあるものの、新たな顧客を獲得したいときには「引き下げ幅」を大きくするなど、その幅は各金融機関の独自判断によって決められます。

しかし、近年はこれだけでは説明できない新たな勢力が住宅ローンのかなりの部分を占めるようになってきました。それが、ネット銀行の登場です。

メガバンクから外れた基準金利のネット銀行

試しに変動金利のランキングを引き下げ幅の小さい順番に並べてみました。すると順位に興味深い変化が表れます。

- ・ソニー銀行、PayPay銀行、イオン銀行のネット銀行が上位3位

- ・auじぶん銀行、SBIマネープラザ、住信SBIネット銀行の新興銀行が下位3位

- ・その中間に三菱UFJ銀行、三井住友銀行、三井住友信託銀行、みずほ銀行などのメガバンクや信託銀行

が位置する結果となったのです。

銀行間の適用金利の差はせいぜい0.1ポイント程度ですが、基準金利(または、引き下げ幅)の差はソニー銀行とSBIマネープラザでそれぞれ約1ポイントもの差があります。しかも、そのどちらもネット銀行です。

適用金利には目に見える差異はありませんが、新興のネット銀行は基準金利にも引き下げ幅にも独自性があり、老舗のメガバンクはどちらもおおむね横並びとなっていることがわかります。

基準金利が低いネット銀行は、これまでに基準金利を下げるべき時に適切に下げてきたとことが読み取れます。基準金利が下がると、新たに借りる人だけでなくすでに変動金利で借りている人の金利も下がります。金利の取り決めについて、フェアな対応をしてきたものと評価できます。

逆に基準金利が高い銀行は、これまでにほとんど基準金利を下げず、引き下げ幅を下げることで新たに住宅ローンを借りる人に低金利をアピールし、住宅ローンを貸してきたということです。要するに、釣った魚に餌をやらないタイプの銀行ということですね。

では、基準金利がもっとも低いソニー銀行が、もっとも金利を上げるリスクの低い銀行なのでしょうか。それは、必ずしもそうとは言い切れません。以下はソニー銀行のホームページに書いてある、金利についての説明文です。

金利優遇または引き下げが適用されている場合、その優遇または引き下げは固定金利適用期間または上限つき変動金利適用期間中であっても、いつでも中止または変更される場合があります。

ソニー銀行では、いわゆる「5年ルール」や「125%ルール」はありません。金利の変動に応じて約定返済額も見直されます。

※出所:ソニー銀行「金利変動リスクなどに関する説明書」

※「5年ルール」「125%ルール」とは、変動金利のルール。「5年ルール」は金利が上昇しても、5年間は毎月の返済額が変わらない。また、5年経過後の6年目からの毎月返済額は、従来の返済額に対して125%の金額までしか上昇しないというのが「125%ルール」。

第1段落は基準金利についての説明です。メガバンクとは少し異なる表現ですが、これについては特に問題はありません。

注目すべきは、第2段落の「いつでも中止または変更される場合があります」という引き下げ幅についての記載です。これはつまり、固定金利であってもソニー銀行の都合によって金利が上がる可能性があるという意味です。また、変動金利では基準金利が変わらなくても引き下げ幅を変更して金利を上げることがあるということです。

さらに、第3段落には「5年ルール」や「125%ルール」の適用がないということが書かれています。つまり、ソニー銀行が金利を上げると決めたら、どの金利タイプであっても翌月から毎月の返済額が増えるということです。いままでは独自に金利を上げることはしてこなかったものの、今後、必要ならいつでも金利を上げますよということです。

つまり、ネット銀行は日銀のコントロールが利きにくい傾向があり、日銀が利上げした場合にもそれほど変動金利を上げない可能性がありますが、逆に大きく上げる可能性も否定できません。また日銀が利上げしなくても独自に変動金利を上げる可能性も、非常に低いですがゼロではありません。

これに対して、メガバンクなどの老舗の銀行は良くも悪くも横並びの対応になることが期待できます。基準金利は完全に同じですし、引き下げ幅はみずほ銀行が0.1ポイント多いくらいで、あとはほとんど差がありません。そして引き下げ幅を固定期間中に変更することは想定されませんし、元利均等返済方式であれば「5年ルール」と「125%ルール」が適用されます。

まとめ

植田日銀総裁が「安定的な2%の物価上昇目標」を掲げている以上は、少なくとも年内に政策転換する可能性は低いと考えられます。数カ月の経済統計の数値で安定的な物価上昇が達成できたか否かの判断を行うことは難しいでしょう。「拙速な引き締めで2%を実現できなくなるリスクの方が大きい」という発言はその判断に慎重を期していきたいという本音の表れではないかと見ています。

一方で、住宅ローンを取り扱う金融機関としては、依然として植田日銀による利上げの可能性を捨ててはいないでしょう。金融機関としては金利が上がった方がもうかるので、どうしても利上げ期待のバイアスがかかるのです。

これからも住宅ローン利用者にとって、先の読みにくい環境が続きそうです。住宅ローンを借りるまでは真剣に金利について考えたものの、住宅ローンを借りた後は、興味を失ってしまう人が多いです。

変動金利を選んだ人も固定金利を選んだ人も、その後の情報収集を怠ると、割高な利息を払い続けることになるかもしれません。完済するまでは情報収集を怠らず、状況を見て借り換えや繰り上げ返済を検討していくことをおすすめします。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!

高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023~2026年」!?

金利上昇もシミュレーション可能!

返済額シミュレーションはこちら| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。