2021年3月の住宅ローンの金利が上昇しそうです。これまでも注意すべしと言ってきたのですが、2月に入ってから長期金利が上昇し、銀行としても金利を上げる大義名分がそろってきています。なお、長期金利が上昇することによって、金利が上がりやすい住宅ローンもあれば、上がりにくい住宅ローンもあります。今日はなぜこのコロナ禍にあって「長期金利が上がるのか?」「金利上昇にどう対応すべきか?」についてお話しします。(住宅ローン・不動産ブロガー、千日太郎)

コロナ禍にあっても株価が高値を更新し続けていることも一因

こんにちは。ブロガーの千日太郎です。今回も住宅ローン金利の見通しについて書きたいと思います。

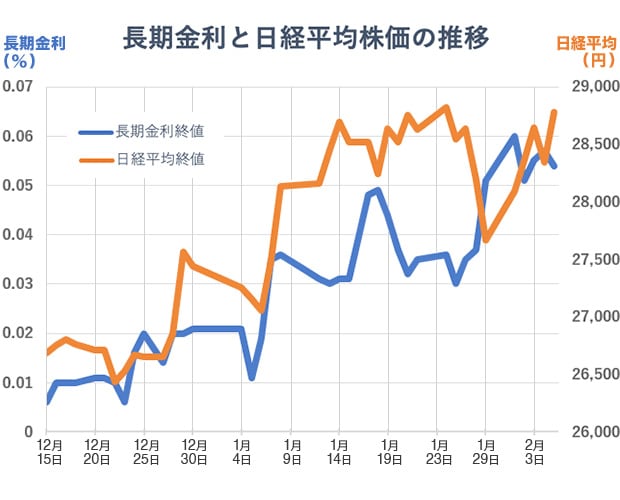

2020年12月15日から直近の2021年2月5日までの長期金利と日経平均株価の推移をみると、右肩上がりに上昇しています。

また、長期金利だけでなく株価も上昇しています。コロナ対策として巨額の財政出動と金融緩和で多額のマネーが市場にあり、それが雪崩を打って株式に投入されたのですね。いわゆるコロナ金融バブルです。

株式を購入する資金として国債を売るという動きもありますので、もともと長期金利は上がりやすい状況にあったと言えるのです。

今さら聞けない長期金利はどうやって決まっているか?

金融市場の長期金利と言えば一般的に10年国債利回りを言います。利回りとは投資額に対する1年間のもうけの割合をいいます。そして国債の価格が上がると利回りは下がり、国債の価格が下がると利回りが上がるという負の相関関係にあります。

例えば額面100円で券面利率2%の10年国債を100円で買った場合、100円の投資額に対して2円/年の利息がもらえますので、利回りは2÷100×100=2%です。

債券価格が90円に下がっているときに購入すると、利息だけでなく10年後の満期に額面の100円が償還されますから10円のもうけも得られます(キャピタルゲイン)。90円の投資額に対して2円/年の利息に加えて1円/年のキャピタルゲインがあるので、利回りは(2+1)÷90×100=3.33%です。価格が下がると利回りが上がるのです。

逆に債券価格が110円に上がっているときに購入すると、10年後の満期に額面の100円が償還されますから10円損します(キャピタルロス)。110円の投資額に対して2円/年の利息にマイナス1円/年のキャピタルロスがあるので利回りは(2-1)÷110×100=0.91%です。価格が上がると利回りが下がるのですね。価格が上がりすぎるとこの利回りがマイナスになることもあります。

金融市場の長期金利が上がっているということは、どういうことかというと、金融市場で取引されている10年国債の価格が下がっているということを意味するのです。

日銀の金融政策決定会合に過剰反応した投資家が債券を売っている

特に1月の終わりくらいから長期金利が上がっています。これは、1月29日に日銀が公表した金融政策決定会合での「現在0%程度に誘導している長期金利については、今後はある程度の変動を容認する」との発言に投資家が過剰に反応し、国債の売りが優勢になって債券価格が下がっているためです。

日銀は市場から直接多額の国債を指し値で購入することで、国債の価格を操作して長期金利を0%に維持するというイールドカーブコントロール政策を行ってきました。長期金利が上がりすぎず、また下がりすぎないように日銀がコントロールするという政策です。投資家としては、日銀が国債の価格を安定させてくれるのだという信頼のもとで、より安全資産として国債を安心して購入できるという効果もあったのです。

しかし、「長期金利の変動を容認する」ということは債券価格に対して行っているコントロールの手綱を緩めるということですね。それまでは長期金利が0%となる債券価格で日銀が買い取ってくれるのだろうという前提で国債を買っていた投資家が「そのうち日銀が買ってくれなくなるかもしれない…」と警戒感を強めたわけです。国債を持ちすぎていると、売りたいときに損してしまうかも…?と考えますよね。だったら「今のうちに持ちすぎている分を売っておこう」ということになり、債券の売りが優勢となって、債券価格が下がり、利回り(長期金利)が上がるという流れになっているのです。

長期金利が上がると民間金融機関が固定金利を上げる大義名分になる

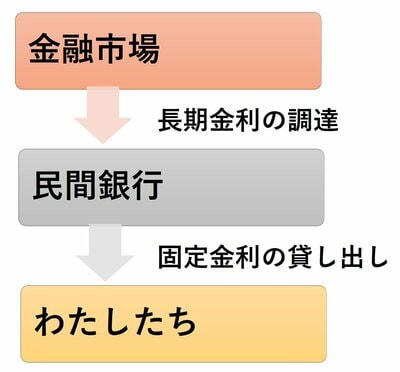

金融機関は調達金利と融資金利の差益によってもうけを得ています。お金を商品にしていると考えれば、調達金利は商品の原価であり、融資金利は商品の売価です。そして、住宅ローンの10年固定や20年固定、30年固定などの固定金利の商品を貸すための資金は金融市場から10年から30年の長期金利で調達しているという建前があります。

【民間銀行の固定金利の決まり方】

そのため、今のように日銀の金融政策に対して過敏に反応した投資家たちが債券を売り、それによって長期金利が上がってしまうと、民間金融機関としては金融市場からの調達金利が上がるので、住宅ローンの固定金利も上げざるを得ないということで融資金利(売値)を上げる大義名分になり得るのです。

フラット35は金利上昇に対する保険となる

住宅ローンのフラット35(買取型)は、住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。

この機構債は毎月20日前後に表面利率を発表し募集します。投資家たちは機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する傾向があるのです。そのため、長期金利が上がるとフラット35の金利も上がるという点では民間銀行の固定金利と似ています。

これに対して、民間金融機関が固定金利を決めるタイミングは前月末であり、さらにその後の金利動向に対する銀行の予想に加え、その銀行特有の営業方針によっても上下させることがあり、予想が困難です。つまり、市場の金利上昇幅よりも大きく固定金利を上げる可能性も否定できません。

この点、フラット35の金利は、前の月の20日前後に発表される機構債の表面利率でほぼ予想ができるため、民間金融機関とは違って何パーセント上がるか事前に把握できます。また住宅金融支援機構は営利を目的としていないため、民間金融機関でよく見られる不可解な金利上昇がほとんどないのがメリットです。

逆に、民間銀行は長期金利が上がっていても、利用者を集めるためにあえて金利を上げないということもあります。フラット35は良くも悪くもそうしたことがないのが特徴ですね。

民間金融機関の変動金利は上がらない

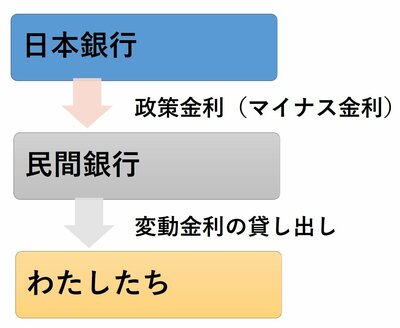

全ての住宅ローンの金利が上がってしまうのではなく、上がらない金利タイプもあります。それが「変動金利」です。変動金利は日銀が民間金融機関に融資するときの「政策金利」の影響を受けるといわれます。

【民間銀行の変動金利の決まり方】

長期金利は市場の投資家によって債券がいくらで取引されるかによって日々変動していますが、日銀の政策金利(無担保コール翌日物金利)は、文字通り日本銀行が政策として決める金利であり、2016年以降は、マイナス金利となっています。

このコロナ禍にあって日銀が政策金利を上げるということは考えにくいですから、下がることはあっても上がることはないでしょう。つまり、変動金利については固定金利とは目安になる金利が違うため、固定金利が上がっても変動金利は上がらない可能性が高いです。

まとめ~複数の異なる金利タイプで準備を

前回の記事では決算の3月に金利が上がる可能性があると予想していました。

【関連記事はこちら】>>バイデン政権とコロナ金融バブル下の2021年の住宅ローン金利動向を予想します!

2月までは金利を下げてきて、決算の3月になってから金利を上げた例は過去にも何度かあります。特に今回のケースでは民間銀行の固定金利が危ないです。今からでもフラット35、または変動金利で審査に出しておくことをお勧めします。

これはあくまでこの記事の執筆時点で千日太郎個人が予想していることにすぎません。実際の金利動向はその通りにならない可能性は大いにありえます。いずれにしても、複数の金融機関、異なる金利タイプで本審査を通しておくことが、想定外の事態に対する保険となります。

審査に出すのにはいろいろな書類が必要になりますが、そうした作業によって、100万円くらいの支払い額の違いが出てくることもあります。面倒がらずにぜひ実践してください。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。