最近の金利動向と金融機関の営業方針から、2021年前半の住宅ローン金利動向を予想します。先週末に日銀が政策点検を発表し(2021年3月20〜21日)、長期金利の変動幅目標を±0.2%から±0.25%に拡大しました。また、米長期金利は一時1.75%と2020年1月以来の高水準を記録し、米国内ではインフレが加速するとの観測が強まっています。(住宅ローン・不動産ブロガー、千日太郎)

コロナ金融バブルによる米インフレ加速

こんにちは。ブロガーの千日太郎です。今回は、2021年前半の住宅ローン金利動向を予想してみたいと思います。

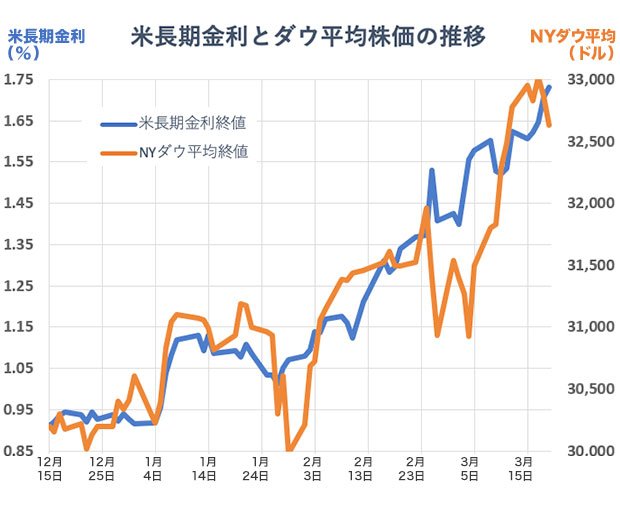

まず、2020年12月15日~2021年3月19日までの米国の長期金利とダウ平均株価の推移をグラフにしたので見てください。

現在の米国の長期金利・株価の上昇が始まったきっかけは、2021年1月6日に米上院選挙でバイデン氏の率いる民主党が多数派を奪還したことでした。

コロナ対策として巨額の財政出動と金融緩和で多額のマネーが市場にあり、バイデン政権によるインフラ投資拡大への期待などからそれが雪崩を打って株式に投入されたのですね。いわゆるコロナ金融バブルです。

投資家のセオリーとして、経済の先行きが明るいと値上がりを見込める株式を購入するために、米国債などの安全資産を売ります。このため債券価格が下がり、利回りが上昇しているのです。

2月末から3月にかけては米長期金利がほとんどよどみなく上昇している中で、株価が激しく上下しています。これは、「コロナバブルが弾ける前に株を売りぬけて利益を確定させ、安全で高利回りになっている米国債を買っておこう」という動きがあったためです。

しかしその後の長期金利も株価も右肩上がりの基調は変わらず、3月4日にはパウエル連邦準備制度理事会(FRB)議長が討論会でインフレ圧力の高まりに懸念を示さず、長期金利上昇の抑制策にも特に言及しなかったため、3月18日の米長期金利は2020年1月以来の1.75%と大幅上昇を記録しました。

市場関係者の間では、このまま財政出動と金融緩和を続けていくと米国のインフレが加速していくとの観測が強まっており、インフレが行きすぎたときに米中央銀行が後手に回る可能性も指摘されるくらい、金利上昇の勢いがあります。

日銀政策点検の表明で混乱は収束

では、日本の金利はどうでしょうか。

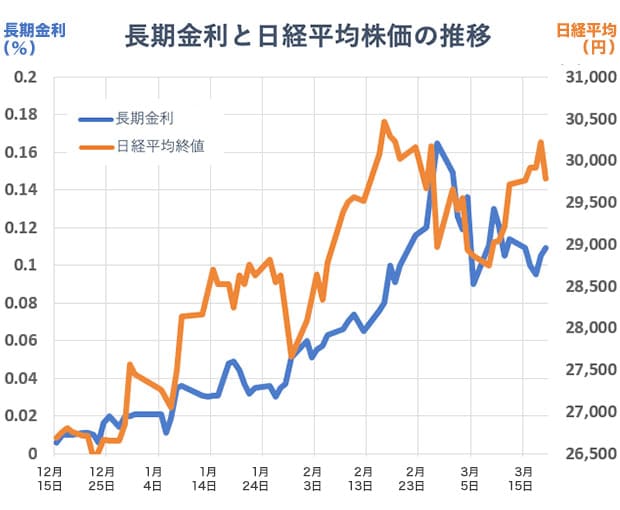

同じ期間(2020年12月15日~2021年3月19日)の日本の長期金利(10年国債金利)と日経平均株価の動向をグラフにしました。

米国ほどに顕著ではありませんが、日経平均株価(青の折れ線)と長期金利(オレンジの折れ線)は2021年1月6日の米上院選挙をきっかけに上昇しています。一般的な法則として、株価が上がるということは、株式を購入するために債券が売られ、長期金利も上がります。

しかし、株価は3万円で頭打ちとなっており、長期金利も2月末には0.165%まで上昇したものの、直近の3月19日の終値は0.109%まで下がってきています。今のところ米国のようなインフレ圧力は意識されていません。ここ最近の日本の長期金利は、米長期金利よりも日銀の動向によって変動する傾向が増しているようです。

長期金利の2月末の上昇とその後の下降は、日銀の金融政策の今後について小出しにされた情報に投資家が過敏に反応したものです。それも3月19、20日の日銀による政策点検と今後の方針が正式表明されたこと(長期金利の変動幅目標を±0.2%から±0.25%に拡大)、また、その内容にサプライズがなかったことで、金利上昇は収束してきているようです。

コロナ禍にあっては、安全資産としての日本国債への需要が根強く、債券価格が下がると即座に買いが入り、債券価格が高く維持される傾向があります(債券価格が上がると利回りは下がる)。主に日本国債を購入する国内の機関投資家は慎重姿勢を崩しておらず日本国債を買い支える傾向は変わっていません。日本の長期金利については当面大幅な上昇は考えにくいですね。

銀行の営業方針:第1四半期は金融情勢と連動

4月から6月の第1四半期は、決算の翌月ということで引き渡しが激減する月です。また年度初めの四半期ということもあり、それまでの営業成績の不達ノルマに追われる状況でもありません。営業方針というファクターが金利決定に与える影響は比較的少ない期間であると見ています。

前月の決算月の3月は引き渡しが最も集中する書き入れ時なので、できれば金利を上げたいという誘因が働くと考えられます。前月の千日太郎の住宅ローン金利予想は、金融市場の動向に加え、こうした銀行の傾向を踏まえて予想を的中させました。

【関連記事はこちら】>>2021年3月の住宅ローン金利は上昇を予想! その理由と対策は?

これに対して第1四半期はそうしたインセンティブが希薄になるのです。そのため3月の金利から横ばいとするか、または今後の金融情勢に対する銀行の見方が素直に住宅ローンの融資金利に表れてくるのが4月から6月の特徴であろうと見ています。

金利タイプ別の2021年第1四半期の金利予想

では、金利タイプ別に2021年4月~6月(第1四半期)の金利がどうなっていくのか予想していきます。

■フラット35(買取型)金利の金利動向

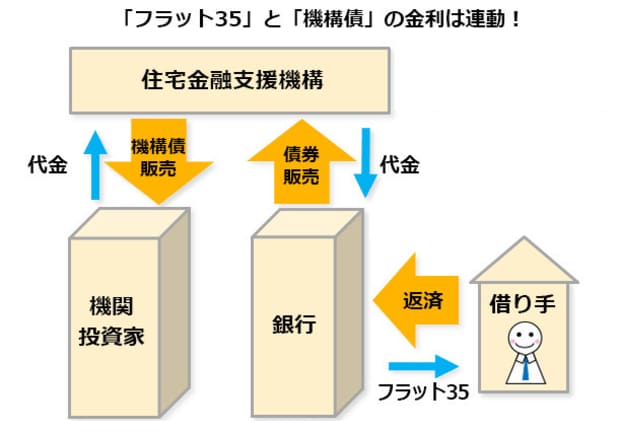

住宅ローンのフラット35(買取型)は、下図のように住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債」という形で販売するという仕組みになっています。

この機構債は毎月20日前後に表面利率を発表し、募集します。投資家たちは機構債を安全資産という考えで購入しますので、その表面利率は10年国債の利回り(長期金利)に連動する傾向があるのです。直近3カ月について、フラット35(買取型)の金利、機構債の表面利率とそれが決まるタイミングの長期金利を並べてみると分かります。

機構債と、フラット35金利の関係

| 種別/年月 | 2021年2月 | 2021年3月 | 2021年4月 |

|---|---|---|---|

| 長期金利 | 0.04% | 0.08% | 0.10% |

| 機構債の表面利率 | 0.36% | 0.41% | 0.41% |

| フラット35金利 | 1.32% | 1.35% | 予想 1.35% |

2月から3月にかけては長期金利が0.04ポイント上昇し、機構債の表面利率が0.05ポイント上昇しています。そのため、通常であれば3月のフラット35(買取型)の金利は2月から0.05ポイント上昇するはずなのですが、0.03ポイントの上昇に抑えられ1.35%となりました。

つまり3月については、住宅金融支援機構が差の0.02ポイントの損を被り低金利で住宅ローンを提供したということです。住宅金融支援機構は営利を目的としない非営利団体であるため、金利上昇局面においてはこうしたことが可能となるのです。

3月から4月にかけては長期金利が上がっているのですが、機構債の表面利率は横ばいの0.41%となっています。そのため、4月のフラット35(買取型)は3月から横ばいの1.35%と予想しています。前述のように日本の長期金利が今後上がらなければ5月、6月のフラット35(買取型)の金利も1.35%より上にはならないと予想できます。

■民間の超長期固定金利の金利動向

主要銀行の3月の30年35年固定金利は上げた銀行が多く、金利を上げる可能性が高いという前月の予想は的中しました。

民間住宅ローンの30年超の超長期固定金利についてはフラット35と似た動きになる傾向があります。そのためおおむね横ばいに近い水準で推移すると予想しています。しかし直近の長期金利動向をそのまま反映するならば若干上昇することもあります。既にソニー銀行が4月の適用金利を公表していますが、固定期間20年超の「住宅ローン」金利は3月から4月にかけて若干上げています。

■20年固定金利の金利動向

主要銀行の3月の20年固定金利は横ばいとした銀行と上げた銀行に分かれ、金利を上げる可能性が高いという前月の予想は的中しました。2月に最低金利の0.945%を付けていたりそな銀行が0.05ポイント金利を上げて0.995%としています。

銀行には4月にあえて金利を下げる営業上のインセンティブはありませんので、横ばいか上げる可能性が高いと思います。既にソニー銀行が4月の適用金利を公表していますが、固定期間20年の「固定セレクト住宅ローン」金利は3月から4月にかけて若干上げています。5月、6月も金融市場の長期金利の動向によって若干の変動があるでしょう。

■10年固定金利の金利動向

主要銀行の3月の10年固定金利は上がる可能性があると予想しましたが、横ばいとした銀行と上げた銀行に分かれました。2月に最低金利の0.499%を付けていたジャパンネット銀行(現・PayPay銀行)が横ばいなので、概ね横ばいという結果になったといえそうです。

3月に金利を上げようと思えば上げられる局面であえて横ばいとしているので、金利を上げるインセンティブの低い第1四半期(4月から6月)に上げてくる可能性は低いように思います。4月から6月は金利を横ばいとする銀行が多いと予想しています。

■変動金利の金利動向

変動金利は、長期金利ではなく中央銀行の政策金利に影響を受けますので、固定金利とは予想の前提が異なります。政策金利とは、中央銀行が民間銀行に融資するときの金利です。景気後退時には政策金利を下げ、好景気時には政策金利を上げます。

3月の金融政策決定会合では、政策金利は現在のマイナス0.1%の金利水準を維持しつつ、急な円高進行時など必要に応じて深掘り(引き下げ)に動くとの姿勢を明確にしています。そのため、引き続き変動金利に変動はないと予想しています。2021年4月から6月の変動金利は横ばいで推移するでしょう。

まとめ~ 金利は横ばいか

今のところ2021年4月から6月の民間銀行の固定金利は横ばいか大きな上昇はないと予想していますが、それが的中する保証はありません。あまりにも大きく上がってしまった場合は別の金利タイプへ変更することも想定しておいた方がよいです。

同じ銀行で別の金利タイプに変更することは直前では不可能なので、複数の金融機関で審査を出しておいてください。特に2月から3月の金利上昇局面においては、フラット35の金利上昇は抑えられたので、フラット35を利用することが保険になる可能性があります。

来る4月6日には千日太郎初の新書「住宅破産」が発売となります。コロナバブルの一方で、住み慣れた家を失う危機に直面している人が続出しています。感染防止のため収入が減少すると住宅ローンの支払いが難しくなるかもしれません。そんなコロナ環境下に収入が減少しても、持ち家を盤石にするための方法について分かりやすく解説しています。ご一読いただけたらうれしいです!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。