今回は、住宅ローンの低金利競争でトップを争うauじぶん銀行とPayPay銀行はどちらがトクなのか、詳細な比較をします。住宅ローンは最長35年の長期にわたる契約です。「現在の適用金利でどちらが低い?」というありがちな比較だけではなく、将来的な動向も踏まえて、利用者目線で注目すべき切り口から詳細に比較します。

※この記事は執筆当時の条件・状況・商品名称等に基づいて執筆しており、現在の条件・状況・商品名称等とは違う場合があります。

auじぶん銀行、PayPay銀行の金利はどっちが低い?

こんにちは。ブロガーの千日太郎です。

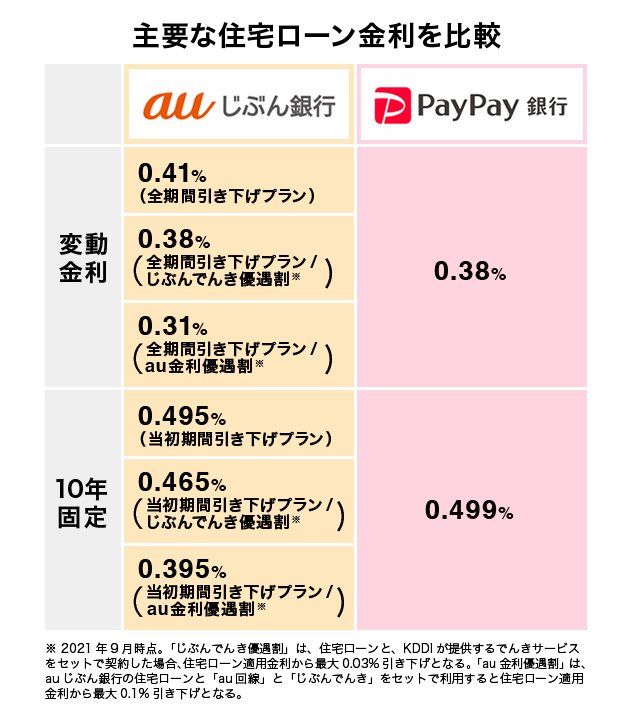

auじぶん銀行とPayPay銀行は、住宅ローンを提供しているネット銀行でも、特に金利が低いと評判の銀行です。馴染みがあまりないかもしれませんが、金利は非常に低いです。目玉商品としている住宅ローンの金利タイプ(変動金利、10年固定)を比較しましょう。

2021年9月の変動金利においては、PayPay銀行の方が低金利となりますが、au金利優遇割の適用を受けるとauじぶん銀行の方が低金利となります。

10年固定においては、auじぶん銀行がわずかに低金利となり、さらにau金利優遇割の適用を受けることでさらに低金利となります。

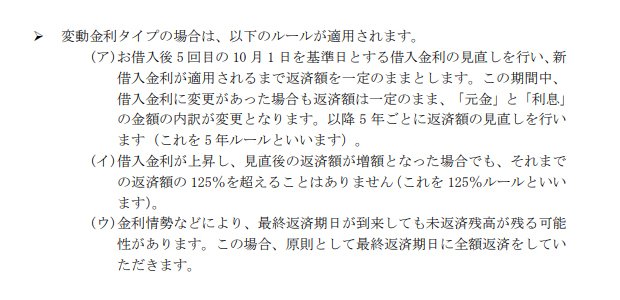

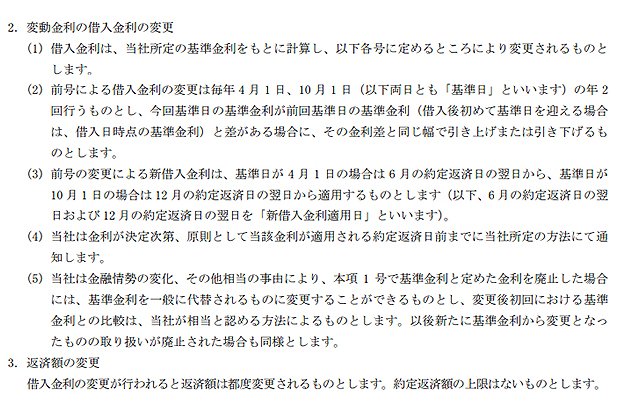

変動金利は、「5年ルール」に注意!

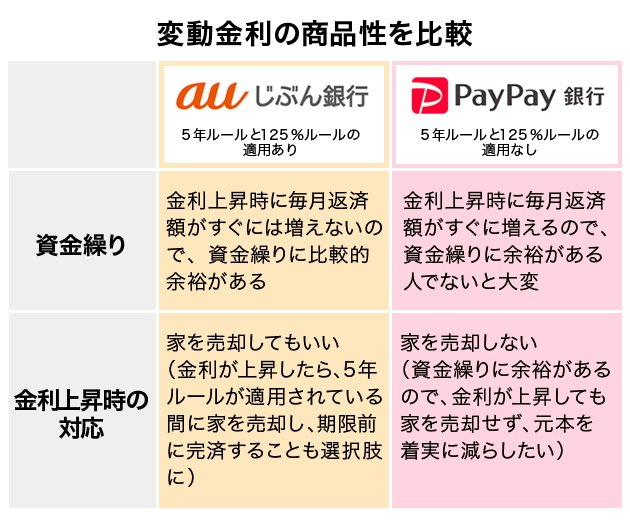

「au金利優遇割などが適用できるのであればauじぶん銀行を選ぶ」というのは早計です。変動金利は6カ月ごとに債権者が金利を見直し、債権者の判断で金利を上げることができる金利タイプであり、その本質においてauじぶん銀行とPayPay銀行に差はありませんが、適用金利が上昇したときに毎月返済額にどう影響してくるかに大きな差異があります。

両行の変動金利は金利上昇時に毎月返済額がどのように増加するか、すなわち「5年ルール」と「125%ルール」の適用で異なるのです。

・auじぶん銀行:5年ルールと125%ルールの適用あり

・PayPay銀行:5年ルールと125%ルールの適用なし

以下は、両銀行の商品説明書・規約の抜粋です。

変動金利が上昇した場合、「5年ルール」と「125%ルール」の適用があると、5年間は毎月の支払額が従前のままとなり、6年目から増額となる場合も125%の上限が設けられるため、資金繰りの面で安全です。

しかし、据え置き期間に元本の減少ペースが停滞するため、底だまりとなった元本に対する利息負担額が増える傾向と、完済予定日に底だまりとなった元本が残ってしまうリスク、未払い利息が発生するリスクがあります。

「5年ルール」と「125%ルール」の適用がない場合は、金利が上昇したらタイムラグなく利息支払額に反映されるため、金利上昇リスクが資金繰りのリスクに直結することになります。その一方で金利上昇が元本の減少ペースに与える影響は少ないので、「5年ルール」と「125%ルール」の適用時に特有の元本滞留リスクは抑えられます。

■5年ルールがなくても、あなたは大丈夫?

以上のことからauじぶん銀行とPayPay銀行の変動金利のどちらを選択すべきかについては、「資金繰り」と「金利上昇時の対応」によって違ってくると考えています。これを分かりやすく整理したのが下表です。

もし、「金利が上昇して支払いが厳しくなるのであれば、家を売却しても構わない」と考えているのであれば、auじぶん銀行を選択すべきです。5年ルールが適用されている間に家を売却すれば、毎月の支払いで困る可能性は低いでしょう。売却には半年以上かかるのが普通ですから、5年という猶予があれば十分でしょう。

10年固定金利は、11年目以降の金利に注意

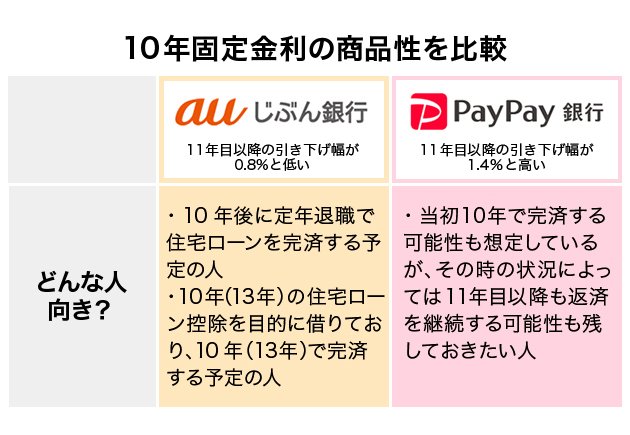

10年固定金利についても、当初10年間の適用金利の違いだけで選ぶのは早計です。11年目からの適用金利がどうなるか?についても吟味してください。

両行とも適用金利は基準金利からの引き下げ幅によって計算するルールとなっていますが、当初期間後の引下げ幅の設定が大きく異なることによって、11年目以降の適用金利に大きな差が生じているのです。

以下は10年固定金利を比較したものです。

基準金利はいわば住宅ローンの定価のような位置付けであり、引き下げ幅は定価からの値引きのような位置付けです。基準金利はその時の金融情勢によってどのような水準になるか決まっていないので、上の表では仮に2021年9月時点の基準金利を採用しています。

当初10年間については基準金利と引き下げ幅に有意な差はなく、わずかにauじぶん銀行の適用金利が低くなっていますが、11年目以降に変動金利を選択した場合の引下げ幅はPayPay銀行の方が0.6%も大きくなっており、その結果計算される適用金利は引き下げ幅の差と同じくらい低くなっています。

10年後の基準金利がどうなるかは予想できないとしても引き下げ幅は現在の数値がずっと適用されることになっています。各行の基準金利が今と同じく銀行間でそれほど大きな差が無かったとすれば、11年目以降の適用金利の面ではPayPay銀行の方が低金利となる可能性が高いと言えそうです。

11年目以降の支払いに注目すべき

以上のことから10年固定金利なら、auじぶん銀行とPayPay銀行のどちらを選択すべきかについて、「どんな人に向いているのか?」の観点で比較してみました。分かりやすく整理したのが下表です。

11年目以降も住宅ローンの支払いがたくさん残るという人は、PayPay銀行の方が適しているといえそうです。

無料団信は、auじぶん銀行がリード

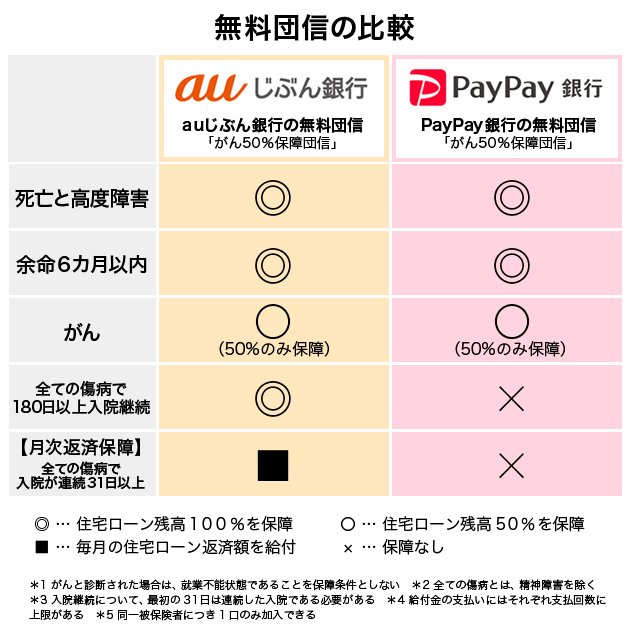

多くのネット銀行の住宅ローンでは金利上乗せなしで付帯する疾病保障団信を投入しています。auじぶん銀行とPayPay銀行の住宅ローンで、金利上乗せなしで付帯する団信(いわゆる無料団信)を比較してみました。

保障内容ではauじぶん銀行の方が充実していますね。

auじぶん銀行の無料団信には、所定の状態となれば住宅ローン残高全額が保障される「全疾病保障(全ての疾病で180日以上入院継続)」と、「月次返済保障(全ての疾病で、入院が連続31日以上)」が付帯しています。

適用金利が同程度であり、先ほど比較した「資金繰り」「金利上昇時の対応」「どんな人に向いているか?」などの本質的な切り口で決定的な差が生まれなかった場合には、こうした付帯サービスで決めるという考え方もあると思います。

【関連記事はこちら】>>ガン50%保障など、団信無料の住宅ローンはどう選ぶ?

auじぶん銀行、PayPay銀行が低金利を出せる背景は?

auじぶん銀行は、2008年に三菱UFJ銀行とKDDIが半分ずつ共同出資して設立したネット銀行で、住宅ローンを提供し始めたのは2015年からとごく最近です。

PayPay銀行の出資割合は、Zフィナンシャル株式会社(Yahoo!グループ)と三井住友銀行が約半分ずつで、住宅ローンの開始は2019年からです。

どちらもメガバンクの出資が入っているのですが、各ネット銀行の収益の要が融資による利息収入というよりは、通信・決済サービスの手数料収入にあるという点でも共通しています。低金利によって地方の金融を担う地銀の業績悪化が懸念されていますが、auじぶん銀行やPayPay銀行については低金利の住宅ローンで利用者を取り込むことで、それぞれの親会社が主力とする通信サービスや電子マネーのシェア拡大につなげようとしているのです。

逆説的ですが、融資を本業視していないからこそ低金利の商品を安定して続けられているという状況にあるのです。銀行はコロナ禍のK字型回復で今のところ勝ち組に入っていますが、融資先には業績を落としている企業も多くあり、これらが連鎖倒産すると多額の損失を被るリスクも指摘されています。

しかし、auじぶん銀行やPayPay銀行については、そもそも事業融資の割合が少ないということもあって、こうした潜在リスクも少ないと言えるでしょう。今後も安定して低金利の住宅ローンを提供しようとするインセンティブに加え、財務的な安定性も備わっていると思います。

食わず嫌いはもったいない?

ただ、なんとなくその名前で拒否反応を示している人も多いのではないでしょうか?

35年という長期の契約を締結する相手、またマイホームという生活基盤にかかわる相手としては、とりあえずメガバンクを選択しておきたいという心情も理解できます。

auじぶん銀行にしてもPayPay銀行にしても、名前は確かに軽いイメージがあることは否めませんが、どちらもメガバンクの資本が入っており、しばらく続くであろうコロナ環境下にあって業績を伸ばしているグループです。そして、金利をはじめとする各種条件においてもトップクラスに有利な住宅ローンを提供しています。「ただ何となく…」という理由だけで利用しないのは、あまりにももったいないと思いますよ。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。