いよいよ2021年12月には、令和4年度(2022年度)税制改正大綱が公表されます。既に非公式には住宅ローン控除についてメスが入ることが、噂されており、来年に住宅の引き渡しを予定している人はやきもきしていることと思います。そこで、令和4年度の住宅ローン控除(正式名称は住宅借入金等特別控除)の改正の方向性と、それによって変わるおトクな住宅ローンについて分かりやすく解説します。

※2022年度の税制改革については、記事「住宅ローン控除率が0.7%は改悪じゃなかった!? 計算して分かった、得する年収と金額は?」を参照

住宅ローン控除は、令和4年度から変更に

こんにちは。ブロガーの千日太郎です。

まずは、現在の住宅ローン控除の仕組みを振り返っておきましょう。

現在の住宅ローン控除は、消費税増税による消費の落ち込みを防ぐために、拡大されています。住宅ローンで住居を購入した人は、年末のローン残高の1%を上限として最長13年(または10年)にわたり所得税と住民税が還付されます。

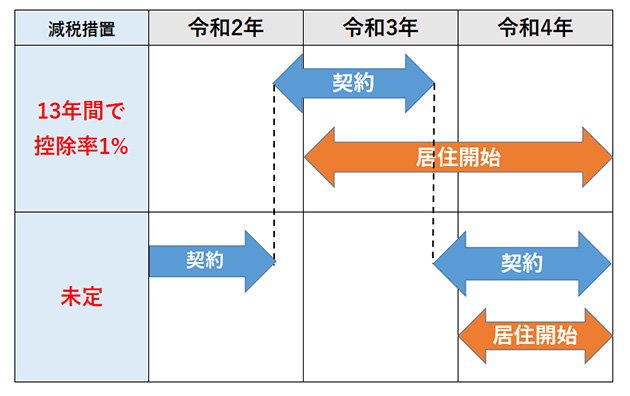

基本的に居住を開始した年度の法律が適用されるのですが、令和3年度(2021年度)ではコロナ対策として、一定期間内に住宅の購入契約をした場合は、令和4年に居住を開始しても令和3年度の住宅ローン控除が適用されます。

さらに消費税増税の影響を緩和するため、最長10年から+3年間延長する特例措置が取られており、11~13年目の税額控除は年末住宅ローン残高の1%か、(住宅取得等対価の額-消費税額※)×2%÷3のいずれか少ない額が限度額となります。※上限は4000万円

そして住宅の契約時期の要件については、取得する住宅の種類によって期間が違います。

・分譲住宅・既存住宅を取得する場合、増改築等をする場合:令和2年12月1日~令和3年11月30日までに契約

まだ内容が未定の「令和4年度の住宅ローン控除」が適用される人は、上記の令和3年度の住宅の契約時期の要件を満たさず、令和4年度に居住を開始する人です。分かりやすく図にすると下記のようになります。

そのため、令和4年度に居住を開始する人は、「令和3年度の住宅ローン控除」を受ける人と、「令和4年度の住宅ローン控除」を受ける人が混在しているのですね。前述した条件に当てはめて判断してください。判断が付かない場合はお近くの税務署にお問い合わせください。

令和4年度税制改正では控除率にメスが入る?

まもなく結論が出る、令和4年度税制改正では、「現行法の1%の控除率が見直され、引き下げられるかも?」という話が出ています。現在多くの金融機関の変動金利が1%以下なので、住宅ローンの金利が1%未満だと、払う利息の金額よりも減税で還付される金額の方が大きくなって、もうかることになり、住宅購入者を優遇しすぎではないか?という指摘があるのです。

しかし、住宅ローン控除の利息錬金術に対しては長らくメスを入れられることがありませんでした。

不況によって救済されるべき消費者や住宅・建設業界が住宅ローン控除によって助かります。票を持っている業界団体の圧力が無視できないということもあります。

銀行は低金利で赤字になっていますが、住宅ローン控除があることによって、あえて多額の住宅ローンを借りる人が増えて助かっている面もあります。また、即金で購入できる現金があるのに、あえて住宅ローンを借りてくれる富裕層を顧客に取り込むことができる面もあります。

しかし、それによってコロナ禍にもかかわらず住宅価格が高くなってしまっているとも言えます。不況なのは特定の業種であって首都圏の新築マンションの価格はバブル経済期並みに高く、コロナバブルなどと言われています。それは、価格が高くても住宅ローンを借りることで逆にもうかるため、ちゅうちょせずに購入する人が現に多いためです。住宅業界にしても、高騰した住宅を購入できる富裕層にしても、むしろ逆に好景気なのです。

予想①控除率は0.6%まで引き下げ

かつて消費税が5%であった平成20年の控除率は、0.6%でした。この頃の住宅ローンの変動金利は0.9%台でしたので、今のように逆にもうかるというようなことはありませんでした。控除の上限額も、年12万円(住宅ローン残高では1200万円)でした。

現在の控除率1%となったのは平成24年度からですが、この頃の住宅ローンの変動金利はリーマン・ショックの不況によって0.7%台まで下がっていました。このあたりから借りれば借りるほどもうかる住宅ローンになったのですね。控除の上限は年30万円と今の年40万円よりも少し低いですが、住宅価格も今ほど高くありませんでした。

平成24年の首都圏新築マンションの平均価格は4540万円、近畿圏では3438万円ですから、まあ妥当なところだと思います。ちなみに令和2年度の首都圏新築マンションの平均価格は6083万円、近畿圏では4,181万円と約1.5倍に高騰しています。

こうした過去の経緯に鑑みると控除率を0.6%前後まで下げて、控除の上限額は据え置くのが妥当な線かもしれませんね。そうなると、0.6%以下の住宅ローンでなければ、借りれば借りるほどもうかるとは言えなくなってきます。今の住宅ローンの金利タイプでは、変動金利か10年固定がそれに当たります。

予想②1%と借入利率の低い方が適用

また、もう一つの可能性があります。控除率の上限を下表のように「一律1%」から「1%と借入利率の低い方」へ修正するという案です。

「1%と借入利率の低い方」とすれば、住宅ローンを借りることによって逆にもうかるという現象は無くなります。これも十分にあり得ると思います。

そうなると、おトクになる住宅ローンは0.6%に下がる案とは違ってきます。つまり、低金利の住宅ローンが必ずしもおトクとは限らなくなってくるのです。低金利の住宅ローンを借りたところで、住宅ローン控除の恩恵も減ってしまうからです。

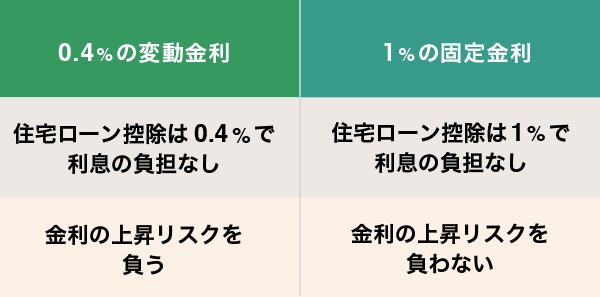

例えば0.4%の変動金利と1%の固定金利では、どちらも住宅ローン控除の期間は利息の負担はありません。しかし、変動金利には金利の上昇リスクがある一方で、固定金利は金利が固定されているので金利の上昇リスクはありません。まとめると下表のようになります。

住宅ローン控除の期間についてはどちらも利息の負担が無いのなら、金利の上昇リスクを負わない分だけ、明らかに1%の固定金利が有利な選択となりますよね。

団信を充実させたい場合は?

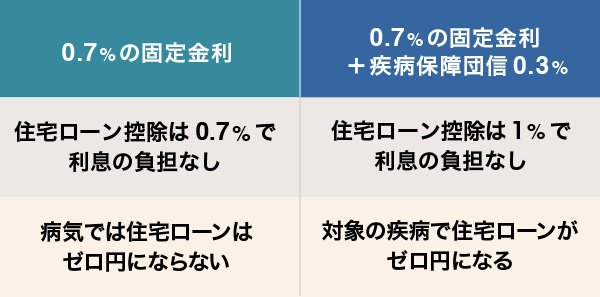

また、団体信用生命保険(団信)を手厚くしたいのであれば、別の選択肢もあります。

適用金利がちょうど1%になるように、金利上乗せの疾病保障団体信用生命保険(団信)を付けることです。金利上乗せ型の団信は、契約上住宅ローンの金利として払うものになります。だとするならば、団信を付ける場合と付けない場合で下表のような判断が行われることになります。

どちらも利息の負担がない点で同じ、上限の1%になるように疾病保障団信を付けておけば、対象の疾病になったときに住宅ローンがゼロ円になる保険付きということになります。明らかに後者の方が有利となりますね。

まとめ~令和4年度税制改正大綱に注目

令和4年度の税制改正が施行となるのは令和4年4月1日からですが、その大方の内容は、令和3年12月に公表予定の令和4年度税制改正大綱で公表されます(令和4年1月から3月までに契約の場合は適用が確定する前に契約することになりますので、12月の税制改正大綱を頼りに判断せざるを得ません)。

これらの方向で住宅ローン控除の控除率が引き下げられた場合には、今のところは低金利であればあるほどおトクとされている住宅ローンの組み方のセオリーが変わることもありえます。

来年の1月以降に引き渡しとなり令和4年度の住宅ローン控除が適用される人は、念のため当記事の可能性を踏まえて、複数の金利タイプで住宅ローンの本審査を通しておくことをおすすめします。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。