世界的な金利上昇の中で、日本の住宅ローン金利では不思議な現象が起こっている。変動金利については金利引下げ競争が起こっているのだ。SBI新生銀行(借り換えのみ)、PayPay銀行(借り換えのみ)という銀行もあれば、auじぶん銀行は、新規借入、借り換えの両方を引き下げた。一方で、長期固定金利はむしろ上昇基調にある。一体何が起こっているのか。

2022年の住宅ローン金利推移

長期固定金利は上昇局面

まずは、長期固定金利の推移を見てみよう。

全期間固定(35年固定)の住宅ローンの代表格であるフラット35の金利は、今年に入ってから急上昇している。フラット35の金利は、10年国債金利との相関関係が強く、世界的な金利上昇の影響を受けて金利が上がっているのだ。

- フラット35(頭金10%以上、借入期間21-35年)

2022年1月 1.300% - 2022年2月 1.350%

- 2022年3月 1.430%

- 2022年4月 1.440%

- 2022年5月 1.480%

- 2022年6月 1.490%

- 2022年7月 1.490%

このように半年で0.19%も金利が上昇している。各銀行が自社で組成している長期固定の住宅ローンにしても、同様に金利は上昇している。

10年固定金利も上昇

10年固定金利などの「期間固定金利」についても、上昇する傾向が強くなっている。みずほ銀行の10年固定金利(全期間重視プラン、ローン取扱手数料型)の金利推移は、以下のようになっている。

- みずほ銀行の10年固定金利(全期間重視プラン、ローン取扱手数料型)

2022年1月 0.80% - 2022年2月 0.85%

- 2022年3月 1.00%

- 2022年4月 1.00%

- 2022年5月 1.10%

- 2022年6月 1.05%

- 2022年7月 1.05%

2022年1月に比べると、金利は0.25%も上昇している。この10年固定金利も10年国債金利との相関関係が高いため、国債金利と似た動きをしている。

変動金利はむしろ下落している

一方で、変動金利については、横ばいで推移しているか、むしろ金利が低下している。以下はSBI新生銀行の変動金利(借り換え)の推移だ。

- SBI新生銀行の変動金利(借り換え)

2022年1月1日 0.450% - 2022年2月1日 0.450%

- 2022年3月1日 0.450%

- 2022年4月1日 0.450%

- 2022年5月1日 0.450%

- 2022年6月1日 0.450%

- 2022年6月20日 0.350%

SBI新生銀行の場合、通常は月初に金利を発表しているが、6月は異例とも言える月中に金利の引き下げを発表した(キャンペーン金利で、6月20日〜12月16日に申し込みをし、来年2月28日までに融資実行する人が対象)。借り換えの人だけを対象に、金利を0.1%引き下げて、0.35%とした。

2022年4月以降に変動金利を引き下げた銀行は、他にもある。

PayPay銀行については、7月1日からキャンペーンをスタート(9月30日まで)。変動金利(借り換え)を対象に金利を0.05%引き下げて、0.33%にしている。

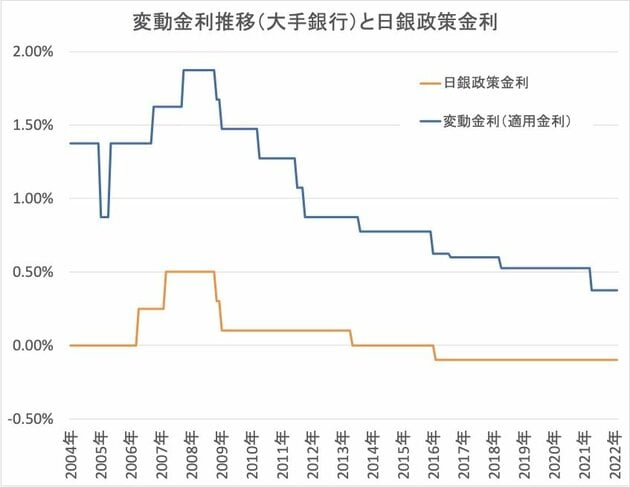

変動金利は、短期金利の代表的な指標である日銀の政策金利(無担保コールレート)との相関関係が比較的強い。一方で、銀行による営業戦略で金利を決めている側面もある。つまり、住宅ローンを積み上げるために、意図的に金利を引き下げている銀行があるのだ。

一部のメディアでは「住宅ローン金利が上昇」などと報道しているが、それは一側面しか見ておらず、変動金利は今なお、低下している。

なぜ、変動金利は下がっているのか?

なぜ、世界的な金利上昇局面にあるのに、住宅ローンの変動金利は低下する傾向があるのか。

それは、いくつかの理由がある。

住宅ローンを獲得したい銀行が多い

現在、多くの金融機関は、企業の資金ニーズが低調な中で、破綻リスクが少ない住宅ローンを有望な商品として積み上げたいと考えている。

中でも力を入れている金利タイプが「変動金利」だ。変動金利は0.5%を割り込むような低金利となっており、一方で住宅ローン控除により支払った所得税等が最大0.7%戻ってくるので、実質的な金利はマイナスになる。こうした事情により借り手にとっての負担感が低いため、長期固定金利の住宅ローンに比べて売りやすくなっている。

また、世界的なインフレ状況にある中で、インフレ退治のために各国の中央銀行は金利の引き上げに躍起になっている。一方で、日本銀行だけは低金利政策を継続しており、変動金利については「すぐに上昇しないだろう」という見方をする人も多く、変動金利に人気が集中している。

そこで銀行としては、変動金利を中心にキャンペーンや優遇金利を設定しているのだ。

変動金利は、後で金利引き上げができる

変動金利を積極的に取り扱っているのは、変動金利なら将来、金利を上げることができ、銀行にとってリスクが少ないからだ。

多くの銀行は変動金利の金利の決まり方については詳細を明らかにしていない。通常、年2回金利を見直すとは記載しているものの、その決定方法については、細かい規定がない。つまり、変動金利は年2回、銀行が自由に引き上げることができる仕組みとなっている。

また、現在の変動金利の水準は0.5%を大きく割り込む水準だが、これは「赤字」と言われている。住宅ローンは、広告宣伝費、店舗・人件費、資金調達コスト、団信保険料、デフォルトに備えた引き当てなどが必要であり、変動金利でも1%程度のコストが必要だ。つまり多くの銀行が赤字で住宅ローンを販売している。

といことは将来、金利を引き上げて、利益を回収する可能性が高いと見たほうがいい。

借り換えなら、破綻リスクが少ない

銀行によっては、借り換えの金利だけを引き下げているケースもある。今回のキャンペーンでは、SBI新生銀行とPayPay銀行は、借り換えの変動金利のみ、キャンペーン対象としている。

借り換えについては、すでに支払い実績があり、破綻する可能性を銀行側が判断しやすために、新規借入よりも低金利で貸し出ししやすいという事情があるからだ。

なお、イオン銀行は恒常的なキャンペーンとして、借り換えの金利を新規借り入れに比べて0.05%低く設定している。

審査が厳格で、最優遇金利が適用されるのは一部の人のみ

ネット銀行を中心として、低金利での変動金利を提供しているが、実はこの多くが表示されている最低金利である「最優遇金利」が適用されるわけではない。

信用力が高く、破綻のリスクがが低いと判断された人だけが、「再優遇金利」で借りられるのだ。誰でもこの超低金利で借りられるわけではないので、注意が必要だ。

変動金利で借りるなら、金利上昇リスクの試算を

先程も書いたように、住宅ローンの変動金利は将来、金利が引き上げられる可能性がある。

多くの銀行の住宅ローンには、金利の激変緩和措置として、「5年ルール(金利が変動しても5年間は返済額が変わらない)」「125%ルール(返済額アップ時は、1回に最大25%までしか増やせない)」という2つのルールがある。しかしこれは激変緩和措置であるだけで、返済が免除されるわけではない。

住宅ローンアドバイザーの淡河典明氏によると、過去の変動金利の平均値は約4%だという。現在の現在の変動金利(店頭金利)は、2.475%なので、4%に上昇するということは、金利上昇幅でいえば「1.525%の上昇」ということになる。

過去の金利推移からすると、その程度の金利上昇はありうるということだ。その際に毎月返済額がどのくらい増加するのか確認しておいた方がいいだろう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。