世界的な金利上昇の中で、住宅ローンを借りている人にとって借り換えすべきかどうか決断する重要な局面に来ています。折しも主要銀行が住宅ローンの借り換えの変動金利を引き下げるキャンペーンを展開していますが、このキャンペーンに乗って変動金利を選ぶべきか、それとも「固定金利」を選ぶべきなのか。今日はその判断のポイントについて分かりやすく解説します。(住宅ローン・不動産ブロガー 千日太郎)

借り換えは、変動金利? 固定金利?

こんにちは。公認会計士ブロガーの千日太郎です。

日本においても長期金利の上昇が顕著になってきました。となると、すでに住宅ローンを借りている人は借り換えを意識すべきときがきていると言えます。

ただし、住宅ローンに精通した専門家の中でも、「今なお金利が下落している変動金利へ借り換えるべきだ」という人や、「現在変動金利で借りている人は上がる前に固定金利に借り換えておくべきだ」という人もおり、意見が分かれるところです。

実は、主要銀行が変動金利を下げるキャンペーンを展開しています。auじぶん銀行は6月から変動金利に加えて35年固定を対象に金利引き下げ、りそな銀行とPayPay銀行は7月から変動金利への借り換えを対象としたキャンペーンで金利を引き下げています。

日銀による金融緩和が長く続いているため、借り換えを考えている人の大半は「変動金利が上昇する要素は皆無」と考えていると思います。そして今はというと、前回の記事「安倍元首相の死去で住宅ローン金利はどうなる?」で、今後の日銀の政策転換の可能性について述べたように、個人的には変動金利が上がる可能性は五分五分くらいに上がっているとみています。こんな局面で、あえて「主要銀行の思う壺(つぼ)にはまって変動金利を借りる」メリットはあるのでしょうか。

変動金利を選択することのリスクに耐えられるか?

変動金利には、「金利上昇リスク」があります。もし金利が上昇しなければ、低金利を享受することができます。一方で、金利が上昇すれば、毎月返済額が増加します。

住宅ローンを借りる人の中には「金利は上がらない」と考えて変動金利を選ぶ人もいます。金利の先行きは誰にも予想できないので、上がってほしくないという気持ちは分かりますが、金利上昇のシミュレーションは必ずするべきです。

「金利が上昇しても住宅ローンの返済を続けられるのか?」

「そして予定どおりに完済できるのか?」

をチェックするのです。

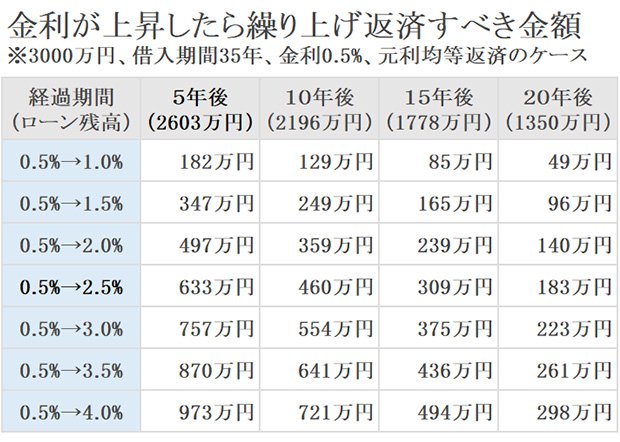

シミュレーションは、3,000万円を変動金利0.5%の35年元利均等返済方式で借り入れた場合、金利が上昇するとどうなるかを試算しました(当初の毎月返済額は7万7,875円)。

通常のシミュレーションは「金利上昇で、毎月返済額がいくら上昇するか」というものが多く、これですと、「毎月2万円アップ」といった結果が出ます。しかし、これだと「そのくらいはなんとかなるかな」とリスクが小さく見えてしまうという問題があります。

そこで、金利が上がった場合に毎月返済額を維持するためには、「金利が上がった時点で即座に幾ら繰り上げ返済すればいいか?」という金額を表にまとめました。

例えば、5年後に金利が0.5%から2.5%に上昇したら、即座に633万円を繰り上げ返済すれば、当初の毎月返済額を維持しながら、予定通りに完済できます。逆に言えば、総支払額が633万円増えるということになります。

従来の「毎月返済額がいくらにアップするか」を試算してみると、約2.5万円アップの10万2,845円になります。「そのくらいならなんとか頑張れるかな」と考えがちですが、これが30年間続くことを考えると、実はかなりの負担です。繰上返済額で見たほうが、負担を実感できたと思います。

なお、借入金額が半分の1,500万円であれば、表の中の金額もおおむね半分になり、借入金額が2倍の6,000万円であれば、表の中の金額もおおむね2倍になります。繰り上げ返済で対応できるキャパシティーは、収入や自己資金の金額によって違います。つまり、表の金額を見て感じるストレスの程度が自分にとっての金利上昇リスクの大きさです。

くれぐれも誤解してはいけないのですが、この表は今後これだけ金利が上がるという予想ではありません。インターネットにそういう予想があるかもしれませんが、合理的な根拠はありません。雲をつかむようにあいまいな金利上昇リスクを金額(総額)で「可視化」し判断することが目的なのです。金利上昇に耐えられないと思うなら、これを機会に固定金利に借り換えるのが合理的です。

|

金利上昇もシミュレーション可能! |

住宅ローン破綻しやすいのは「老後」

変動金利は金利が上がったらすぐに毎月の返済額が増えるとは限りません。元利均等返済方式(毎月の元本と利息の支払額合計を均等にする返済方法)であり、「5年ルール」と「125%ルール」を採用している金融機関で借りた場合は、金利が上昇しても毎月の返済額がすぐには上がらないようになっています。

・5年ルール:金利が上がっても5年間は直前の元利均等返済額のままとする。

・125%ルール:5年経過して毎月返済額を上げる場合は、直前の1.25倍を上限とする。

|

(参考)変動金利の5年ルール、125%ルールがある銀行、ない銀行は? |

|

| 5年、125%ルールあり | 5年、125%ルールなし |

| auじぶん銀行、イオン銀行、みずほ銀行、三菱UFJ銀行、三井住友銀行、三菱UFJ信託銀行、三井住友信託銀行、りそな銀行 | ソニー銀行、楽天銀行、住信SBIネット銀行、SBI新生銀行、アルヒ(フラット35除く) |

住宅ローンの実行直後に変動金利がどんなに上がったとしても5年間は最初に決めた返済額のままです。そして、5年経過してからは変動金利がどんなに上がっていたとしても、最初の毎月返済額の1.25倍までとされているのです。そこからまた5年間は支払額が一定となります。

現時点の毎月返済額の1.25倍まで耐えられるならば、どんなに変動金利が高騰しても上昇後10年間はマイホームを維持することができるのです。変動金利がいくら上がったとしても、住宅ローンの返済を続けること自体は可能なのです。

次に気を付けるべき点は、どんなに金利が上がっても家計にさほどの痛みはなく、最終回に先送りされる点です。支払利息が増えたのに返済額が増えないということは、当初の予定どおりに元本が減らないことを意味します。予定通りに減らなかった元本は底だまりにたまっていき、当然利息も付きます。そのたまった元本は多くの銀行の規約では、住宅ローン契約で決めた完済日に、返済するように請求されます。収入の減る定年時にこれが顕在化すると、老後破産につながる可能性もありますね。

つまり、変動金利で金利が上昇したときのリスクは、住宅ローン契約の途中で返済を続けられなくなるリスクではなく、住宅ローン契約の最後に完済できないリスクなのです。

世界経済の後退を懸念して長期金利は急降下

もう一つ、金利の上昇可能性がどうなっているのかをアップデートしておきましょう。

世界経済の不況入りへの懸念を反映して日本の長期金利は急降下しています。こちらは2022年6月1日~8月10日までの日本の長期金利のグラフです。

6月半ばに0.25%を超えている部分がありますが、これは日銀の緩和政策修正を期待した海外投資家によって大量の日本国債の空売りが行われたためです。ただし、7月に入ってからは買い戻し(ショートカバー)の動きが強まり、国債利回りは急降下しています。海外勢は3月から6月にかけて合計で10兆円近く長期債を売り越しており、いまだ全てのカバーが終わっているかは不明だそうです。それに加えて世界的な景気後退懸念から債券を買う動きも大きいのでしょう。

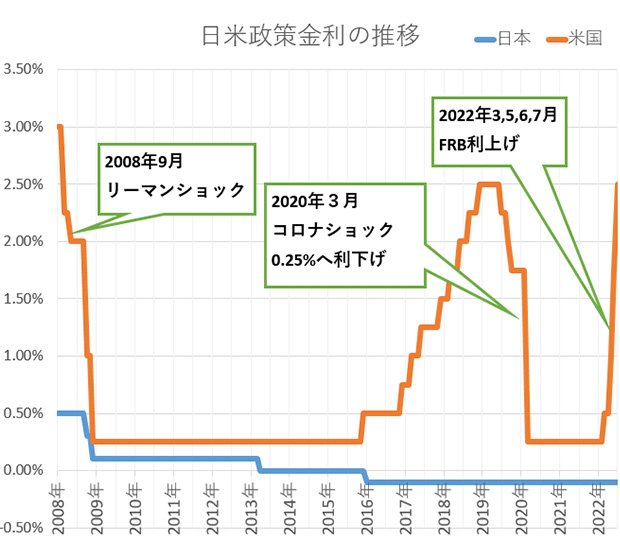

日本が利上げのタイミングを計っているうちに、世界経済が後退フェーズに入り、あるいは不況入りになってしまうと日銀の利上げ見込みはなくなります。つまり、民間銀行の見込みが外れるシナリオが現実味を帯びてきたとも言えます。こちらは2008年のリーマンショックから直近までの日米政策金利をグラフにしたものです。

米国ではリーマンショックとコロナショックで2回の利下げと利上げのサイクルを経験していますが、日本はリーマンショックで利下げをした後、一度も利上げできずに今に至ります。その間日本では賃金が上がらず、消費マインドに裏付けられたゆるやかな物価上昇を実現できなかったからです。ただし、過去に上がらなかったことが、今度も上がらないとの合理的な根拠にはなりません。中長期的な未来に金利が上がるのか?上がらないのか?という点は、みなさんが住宅ローンを借りたときと比較して、さほど変わらないように思います。

【関連記事はこちら】>>住宅ローン金利(132銀行・1000商品)の金利推移・動向は? 金利タイプ別の相場、選び方も解説

キャンペーンに乗って変動金利へ借り換えて良いか?

変動金利への借り換えキャンペーンは6月から7月にかけてスタートしましたが、前述のように7月後半から状況が変わってきています。つまり当初銀行が想定していなかった状況になってきているのです。

銀行の見込みが外れて、再び変動金利が上がる要素が皆無だと言われるような状況になるなら、今のうちにキャンペーンに乗り、さらに引き下げられた変動金利へ借り換えることでメリットを享受することができるとも言えます。

固定金利から変動金利への借り換え

金利タイプを変更するということは、金利上昇リスクへの対応方針を変えるということです。シンプルに金利が低いからといって借り換えるのではなく、むしろ金利上昇の可能性が上がっていると民間銀行が考えているから、融資金利を下げているのだという認識を持つ必要があります。

金融のプロであり、日銀との距離が相対的に近い銀行がそう判断して、これから借りる人に対する固定金利を上げて、変動金利を下げる営業方針を取っています。つまり、固定金利が上がる前に固定金利で住宅ローンを実行した人は、今よりも相対的に有利な条件で固定金利を利用できているのです。

そもそも固定金利を選んだことが間違いだったと断言できるほどの事情がない限り、固定金利から変動金利へ借り換える必要はないでしょう。

変動金利から変動金利への借り換え

最後に、もともと変動金利で借りていた人がより低い変動金利に借り換えるケースについて考えてみましょう。金利タイプを変更しないで借り換える場合は、金利上昇のリスクに変わりはないので、それによって総支払額を減らせるか否かという点がポイントになります。

低金利への借り換えによって毎月の返済額が減りますが、借り換えには税金や手数料等の借り換え経費が必要です。主な借り換え経費とその目安を下記に列挙してみました。

主な住宅ローン借り換えの経費と目安

| 項目 | 目安 |

|---|---|

| 住宅ローンの印紙税 | 借り換え金額1000万円超、5000万円以下は2万円、5000万超1億円以下は6万円。ペーパーレスの電子契約書ならば、0円。 |

| 登録免許税 | 借り換え金額の0.4% |

| 司法書士報酬 | 5万円~10万円程度 |

| 現在の住宅ローンの一括返済手数料 | 3万円~5万円+消費税が多い |

| 新たな住宅ローンの融資手数料 | 借り換え金額の2.2%(大半の銀行)。期間限定のキャンペーンもあり。 |

毎月の返済減の合計が上表の借り換え経費の合計を上回るならば、借り換えによって総支払額を減らすことができるので、借り換えることが合理的だと言えます。

さらに、借り換えることが合理的な状況であると、現在借りている銀行に対して金利の引き下げ交渉が可能となっていることを意味します。

銀行の担当者に電話をかけて「金利を見直してほしい」と言うだけです。交渉といっても、こちらができることはほとんどどないのですが、実際に借り換えようと思っている銀行の借り換え審査に通しておくと、効果があります。金利を下げなければ、本当に銀行を乗り換える準備があることを明示することになるからです。他行に審査に出していることは、信用情報の照会で今の銀行も把握できるので、ことさらアピールする必要はありません。

【関連記事はこちら】>>「銀行が住宅ローン借り換えに必死なのは、他行のシェアを奪える「倍返し」施策だから!」

まとめ~後悔しないための決断の指標

民間銀行の予想が外れて日銀の利上げが当分ないということになると、変動金利への借り換えキャンペーンに乗ることが得でしょう。

一方で、民間銀行の予想どおりに日銀が利上げすれば、民間銀行は横並びで金利を上げます。今の固定金利よりも高い金利を払うことになるかもしれません。

いずれにしても、日銀の政策はわたしたちにコントロールできることではありません。決断の根拠を外に求めるのではなく、あくまで、「自分にとって後悔のない金利タイプであるのか?」をもう一度考えてみてください。その上で、メリットがあるなら借り換えるべきでしょう。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。