世界中に衝撃が走った安倍元首相の死去。これによって今後の日銀の政策転換の可能性にどこまで影響するのか、また、それに伴う民間銀行の住宅ローンの変動金利の動向について、どうなるのかを解説したいと思います。(住宅ローン・不動産ブロガー 千日太郎)

こんにちは公認会計士ブロガーの千日太郎です。

安倍晋三元首相の死去には大きな衝撃を受けました。ご冥福をお祈りします。

安倍元首相は、既に首相を退任していたことから、政治・経済面への影響がすぐに表れることはなく、週明けの金融市場にも目立った影響はありません。しかし、現在の金融緩和政策の基礎となるアベノミクスを推進し、首相退任後も大きな影響力を行使してきた人物の死によって、政策転換の可能性は上がってきているとも考えられます。

前回の「物価上昇率2%達成は、住宅ローン金利上昇の引き金になるか? 2023年以降の銀行の利上げ方針と、現在お得な金利タイプを紹介」でも、日銀の政策転換と利上げのシナリオについて解説しましたが、今回はそれをアップデートしたいと思います。

変動金利が上がる可能性を示す分かりやすいサイン

多くの銀行の住宅ローンの「変動金利」は、短期プライムレート(民間銀行が資金を融通しあう金利)に連動して銀行が金利を上下させることができる金利タイプです。その短期プライムレートは日銀が民間銀行に融資するときの政策金利の影響を受けます。

そのため、専門家等が変動金利の上昇可能性について解説するときには、日銀の政策転換の可能性、その政策に影響を与える物価上昇率などの経済統計について言及することが多いですね。しかし、普段からそうした数値になじんでいる投資や金融のプロでない限り、非常に分かりにくいのです。

そこでわたしが提案したいのが、金融のプロである民間銀行が日銀の政策転換に備えてどんな金利タイプを上げ、どんな金利タイプを下げているのかを見ることです。検討プロセスはプロに任せて、その答えだけを頂くという方式です。

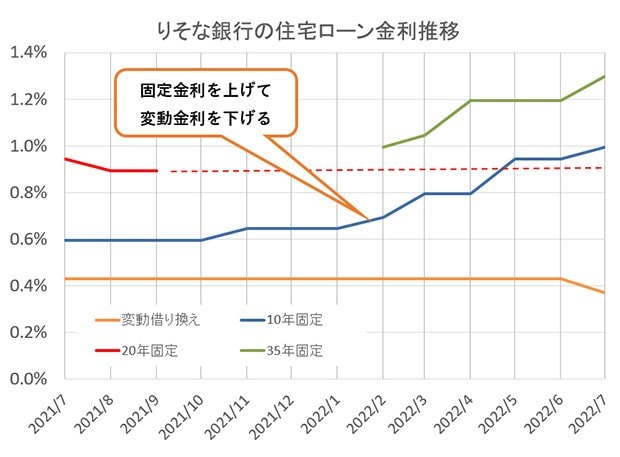

下のグラフは前回の記事でも使った2021年7月から直近までの、りそな銀行の金利タイプ別の金利推移(新規借入、変動金利の借り換え)をアップデートしたものです。

前回記事では、りそな銀行が主力商品としている10年固定金利(青の折れ線グラフ)は1年前に比べて倍近くの水準に上がっており、今の10年固定金利はほんの11カ月前の20年固定金利よりも高い水準となっていることをお話ししました。

それでも10年固定金利が一見、低金利に見えるトリックは、同時に35年固定が見えているからです。10年固定金利が割高になっているのは、りそな銀行だけでなく、他の主要銀行についても同様です。

【関連記事はこちら】>>りそな銀行の住宅ローンの口コミ・金利・手数料は?

変動金利を引き下げる銀行も

さらに、6月から7月にかけての動きで特筆すべきなのが、固定金利(10年と35年)を上昇させているのに対し、変動金利(借り換え)を下げている点ですね。特に借り換え変動金利(オレンジの折れ線グラフ)は最近まで変わらず0.43%だったのですが、7月15日から0.37%に下げています。

りそな銀行のみならず、PayPay銀行や、三菱UFJ銀行の資本が入っているauじぶん銀行でも6月からキャンペーンで変動金利を下げています。主要銀行では固定金利を上昇させ、変動金利を低金利に維持または一時的に引き下げる傾向が強くなっています。

民間銀行の立場になって考えてみましょう。変動金利は、日銀が政策転換すればいつでも上げることができます。一方で固定金利は、定められた期間は金利を固定しなければなりません。つまり、近い将来に日銀が利上げしそうであると判断したなら、あらかじめ固定金利を上げておかなければ、いざ日銀が利上げしたときに損をする可能性があるのですね。

ですから、固定金利は上げるのです。変動金利を下げる理由は、固定金利を上げるだけでは住宅ローンの利用者を獲得できなくなってしまうからです。変動金利は日銀が利上げすれば、同じ幅で金利を上げることができるので、少しくらい下げても損はないのですね。

そのため、安倍元総理の死去後にさらに銀行が固定金利を上げ、変動金利を下げる傾向が強くなってきたとしたら、それだけ「日銀の利上げ可能性が高まっている」「その時期が早まっている」と、金融のプロである銀行が判断しているということです。

また、日銀としても、できればいったん政策金利を上げてマイナス金利を脱出しておきたいという思惑もあるとみています。そうすれば今後、何らかの理由で一時的に景気が悪化しインフレ率が低下したときに、再び金利を下げる(金融緩和)余地が生まれるからです。

円安は日本経済にプラス

日銀は2008年のリーマンショックから今に至るまで、政策金利を下げて、銀行が低金利で資金を融資できるようにして、投資や消費を促し、物価上昇のインフレに誘導しようとしてきました。またアベノミクスではデフレ脱却のための3本の矢の一つとして「金融緩和政策」を推し進めてきました。

これとは対照的に、米国の中央銀行にあたるFRB(連邦準備制度理事会)は3、5、6月のFOMC(連邦公開市場委員会)で政策金利を急速に引き上げています。インフレが広範囲かつ持続的なものとなったためです。世界の投資家(主にヘッジファンド)は利回りの低い円を売り、利回りの高いドルを買う動きに出ました。現在の円安水準は、日銀が世界の中央銀行とは正反対の金融緩和政策を維持していることから生じています。

円安によって特に輸出を収益の柱とする大企業の業績が好調となり、2021年度の国の税収は67兆円と2年連続で過去最高額を更新したそうです。こうした事実を見ると、円安はトータルでは日本経済にプラスの影響を与えていると考えられます。

しかし円安のプラス効果が少ない一般消費者やマイナス効果となる輸入産業にとっては、ドル建ての食料・エネルギー価格の上昇による悪影響を受け続けることになります。

日銀の利上げを見越した海外投資家が日本国債売り

また、円安進行の先にある日銀の利上げを見越した投資家による投機にも注目が必要です。6月半ばには、米FOMCの0.75%という通常の3倍となる大幅利上げを見て、日銀の金利引き上げが近いのではないかと考えた海外投資家によって大量の日本国債売りが行われました。これによって長期金利は日銀が設定した上限の0.25%を超えることとなりました。

いずれ円安に耐えられずブレーキをかけるための利上げに踏み切る可能性もないわけではありません。今後も日銀の利上げ可能性を強く示唆するような事象が発生すれば、このような投機がより大規模に発生することが予想されます。

しかし、対症療法的に利上げしてしまうと、金利と為替の両面から景気を悪化させてしまうことは明白です。もし利上げするのであれば政府の補助金などで中小企業や低所得層への支援とセットで行うこととなるでしょう。

それでも変動金利が上がらないシナリオもある

そうは言っても、あくまで銀行が予想しているというだけのことです。金融のプロであっても日銀の政策動向を正確に予想することは難しいです。つまり、これが当たらない可能性もあるということですね。

日本ではいまだ米国などにみられるような需要の強さを背景とするインフレは発生していません。日本の物価が上がっている主な要因は原油高などの供給面のショックによるコストプッシュインフレものだからです。

今後は、コロナ禍からの経済活動再開に伴う需要刺激効果が期待される一方で、世界的にはインフレ率の低下、経済の減速が予想されています。

日経平均株価は6月の半ばまでは上昇しましたが、6月のFOMCで0.75%の利上げが決まってからは、米国の積極的な金融引き締めを背景に世界景気後退の懸念が広がり、株価は大きく下がってその後も右肩下がりとなっています。

さらに米債券市場では景気後退の予兆とされる逆イールド(短期金利が長期金利を上回る逆転現象)が発生しており、世界景気の後退懸念はさらに色濃くなってきています。

このまま日本が利上げのタイミングを計っているうちに、世界経済が後退フェーズに入る、あるいは不況入りになってしまうと、日銀の利上げ見込みはなくなります。つまり銀行の見込みが外れるというシナリオもあるのです。

まとめ~どちらにしても損をしない銀行

銀行の予想が外れて日銀の利上げが当分ないということになると、今の銀行のキャンペーンに乗って低金利の変動金利を利用した人が得をすることになるでしょう。

一方で、政策金利が上がらなくても銀行が損をすることはありません。「上がる可能性が高い」という大義名分のもと、横並びで固定金利を上げてその間に固定金利を選択した住宅ローンの利用者から高めの金利を獲得することができているからです。

金融市場によって決まる建前となっている住宅ローンの金利は、最終的に債権者となる金融機関による金利優遇幅が加味されて決まるものです。金利動向の読みで勝負したところで、金融機関の方が圧倒的に有利なのです。

今後は、仮申込みから実際の借り入れ実行までに金利が急上昇してしまうという可能性もありそうです。せめて、複数の金利タイプや銀行で審査を通すことで、リスクヘッジすることをお勧めします。特に民間と公的融資の両方で審査を通しておくことで、予想を外したときの影響を小さくすることはできると思います。

また変動金利が上昇したとしてもある程度吸収できる、無理のない資金計画を立て、実行していく必要があります。住宅ローンの返済計画は無理せず、できるだけゆとりのあるものにしてください。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。