2022年に入って、固定金利型の住宅ローン金利が上がっているのに対して、変動金利型の金利は変わらないため、変動金利型のメリットが拡大、変動金利型の利用者が増えている。ただ、変動金利型には借り入れ後の返済額増加のリスクがあるので、利用するなら十分な対策を取っておく必要がある。(住宅ジャーナリスト・山下和之)

フラット35金利は1年で0.24ポイント上昇

住宅ローンには、大きく分けると市中の金利動向によって適用金利が変化する「変動金利型」と、金利動向にかかわらず金利が変わらない「固定金利型」がある。

変動金利型は短期金利に連動し、固定金利型は長期金利に連動しているが、2021年後半から世界的に長期金利が上昇したのを受けて、わが国でも2022年に入って、固定金利型の金利上昇が始まっている。

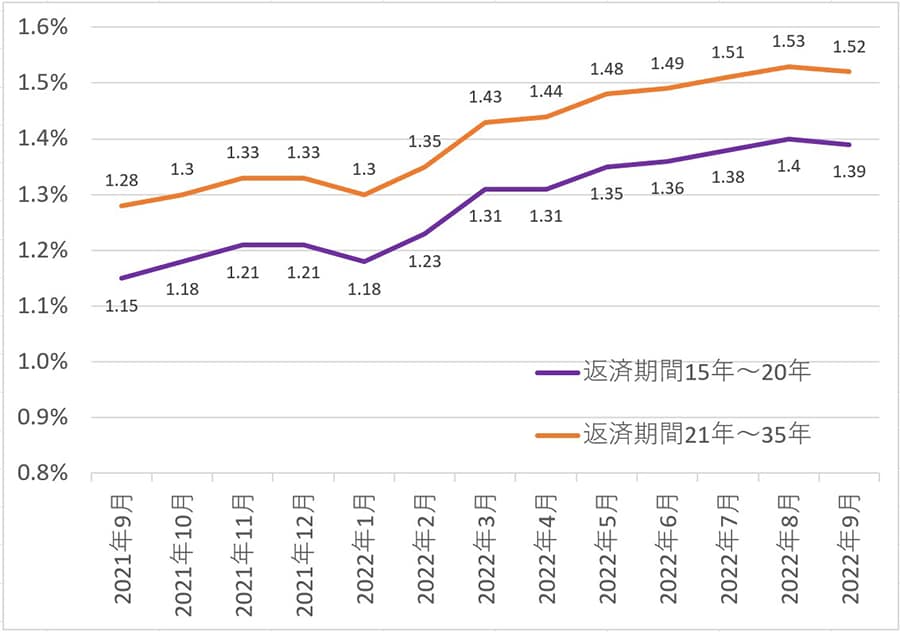

固定金利型ローンのひとつである、住宅金融支援機構の「フラット35」の金利をみても、図表1にあるようにこの1年の間に0.24ポイントも上昇している。

それに対して、変動金利型の金利はまったく変わっていない。メガバンクのみずほ銀行の最優遇金利は0.375%で、1年以上据え置いている。そのため、変動金利型と固定金利型の格差が一段と拡大している。

図表1 フラット35の最低・最頻金利の推移

変動金利型なら年間25万円以上も負担が軽くなる

みずほ銀行の2022年9月の変動金利型の金利は0.375%。全期間固定金利型の35年固定型の金利は1.203%だ。借入額4000万円、35年元利均等返済、ボーナス返済なしで、返済額を試算してみよう。

変動金利型の毎月返済額は10万1639円。それに対して35年固定型の毎月返済額は11万7252円だから、変動金利型に比べて1万5613円多くなる。

さらにフラット35の1.52%であれば毎返済額は月12万2866円だから、変動金利型に比べて2万1227円も多い。

年間にすれば25万円以上の差。最近はマンションをはじめとする住宅価格が上がっているので、借入額が8000万円なら年間50万円以上の差ということだ。これだけの差があるのだから、より金利の低い変動金利型を利用したくなるのが人情というものだろう。

図表2 金利タイプ別の最優遇金利と返済額

変動金利型利用者の割合が7割を超えている

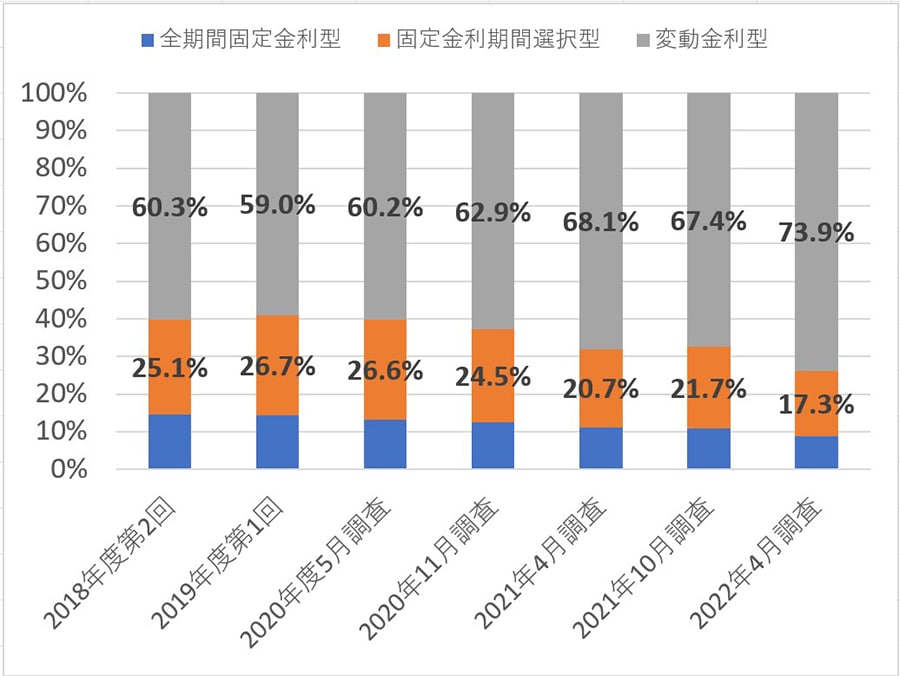

アメリカやヨーロッパが金利の引き上げによる金融引き締め政策をとっているのに対して、日本銀行は大規模な金融緩和政策を維持する方針を維持している。したがって、「当面、わが国の変動金利型の住宅ローンの金利は上がりそうもない」とみて、急速に変動金利型利用者が増えているのだろう。

図表3は2021年10月から2022年3月までの間に住宅ローンを利用した人たちが、どの金利タイプを利用したかを調査した結果を示しているが、それまで60%台だった変動金利型利用者の割合が、73.9%まで増えているのだ。

購入した住宅の形態別にみると、価格が高い新築マンション利用者では、変動金利型が78.4%と8割に近い水準に達している。新築マンション購入者は住宅ローンの利用額が多いため、できるだけ返済額を減らしたいと考える人が多いのだろう。

図表3 住宅ローン利用者が利用した金利タイプ

変動金利型利用時には、返済額増加への対策を

しかし、言うまでもないが、変動金利型には借り入れ後に市中の金利が上がると適用金利が上がり、返済額が増えるリスクがある。先に触れたように、日銀は当面、低金利政策を維持する方針だから、すぐにも金利が上がるということはないだろうが、住宅ローンの返済は20年、30年と長期にわたる。

その間には一度や二度、住宅ローン金利の上昇局面がやってきて、変動金利型の金利も上がる可能性がある。変動金利型の金利は5年に1度見直し、返済額が増えるのは5年に1回までで、増額率を25%以下に抑えるという決まりを持つ銀行が多いが、逆にいえば25%までならすぐに増える可能性があるという言い方もできる。

折からのコロナ禍でなかなか収入が増えない時代、住宅ローン返済額の増加はズシリと重くのしかかってくるだけに、万一に備える対策が欠かせない。

返済負担率は25%以内に抑えておく

どのような対策が必要なのか―。

まずは、将来的に金利が上がって、返済額が増えても家計に大きな負担がかからないような、ゆとりある返済計画を立てておくことが不可欠だ。

その目安のひとつが返済負担率(年収に占める年間返済額の割合)を25%程度に抑えておくという点。住宅ローンに関する銀行の審査においては、年収400万円以上であれば、返済負担率35%までOKとなっている銀行が多いが、年収400万円、500万円程度でそのうち35%を住宅ローン返済にもっていかれると、生活はかなりつましいものにならざるを得ないし、金利上昇で返済額が増えたら、たちまち返済不能に陥りかねない。

しかし、返済負担率を25%以内に抑えておけば、多少返済額が増えても家計を切り詰めれば、何とか対応できるのではないだろうか。

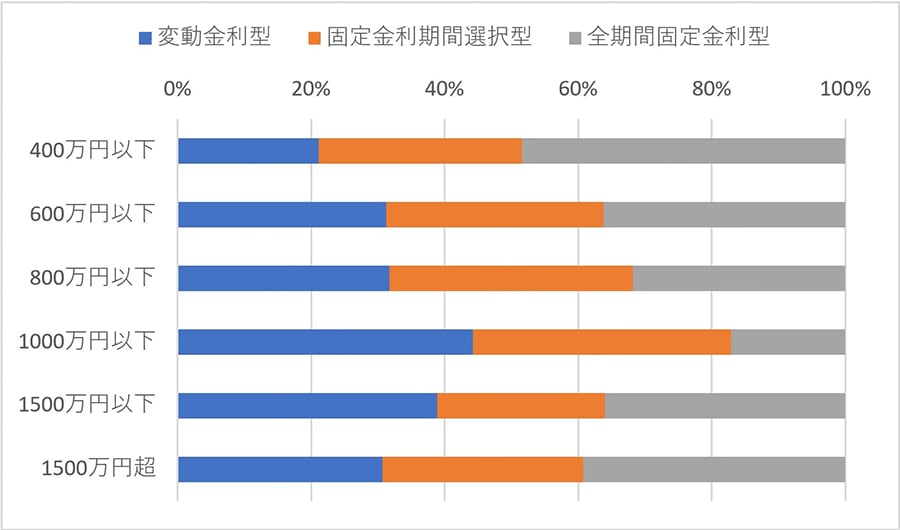

年収の低い人は固定金利型利用が多い

その証左のひとつになるのが、年収と金利タイプの関係。図表4にあるように、年収400万円以下の人では、変動金利型よりは、固定金利型の利用者が多く、年収600万円以下でもそれは変わらない。

それに対して、年収が高くなると変動金利型が増えて、固定金利型の割合が低くなる。たとえば、年収800万円超1000万円以下では、変動金利型が19.4%で、固定金利期間選択型が17.0%、全期間固定金利型が7.5%という結果だった。

年収が高くて返済に余裕がある人は、返済額増額リスクのある変動金利型も怖くはないという考え方で、比較年収の低い人で返済にあまりゆとりがない人は、増額リスクのある変動金利型ではなく、より安心な固定金利型を利用する傾向が強いという見方ができるのではないだろうか。

図表4 住宅ローン利用者の世帯年収別金利タイプ

半年〜1年分の生活費を手元に残しておく

次に、万一の病気、ケガやリストラなどに備えて、収入が途絶えても、半年か1年程度は生活を維持できる現預金を残しておくことが重要だ。手元に現金があれば、返済額が増えたとしてもそんなに焦ることはない。現預金を少しずつ切り崩していけば十分に対応できるだろう。

かつては購入価格の2割の自己資金を用意するのが原則といわれたが、最近は自己資金1割でも融資は可能で、なかには自己資金ゼロでもOKという金融機関もある。したがって、あえて自己資金を少なくして、手元に現預金を残しておくというのも考え方のひとつではないだろうか。

自己資金を少なくして、住宅ローン利用額が多くなれば、住宅ローン減税の控除額が多くなるというメリットもある。

無理のない範囲で返済期間を短くする

いまひとつの方法としては、利用する返済期間を短くすることだ。住宅ローンは原則的に最長35年返済まで利用可能だが、それをあえて20年、15年に短縮すれば、変動金利型の返済額増額リスクを小さくできる。

【35年返済】

金利1%で借入額4000万円を35年元利均等・ボーナス返済なしで利用した場合の毎月返済額は11万2914円で、3年後に金利が2%に上がった場合、返済額は13万0859円に増える。増額率は15.9%だ。

【15年返済】

それに対して、15年元利均等・ボーナス返済なしの当初返済額は23万9397円に増えるが、3年後の金利が2%に上がったときの返済額は25万3831円で、増額率は6.0%にとどまる。

10年返済なら、増額率はもっと小さくなるので、無理のない範囲でできるだけ返済期間を短くするのが安心だ。

十分な対策をとってサクサクと返済する

当初から返済期間を短くするのが難しい場合には、最長の返済期間で組んでおき、一部繰上返済などによって、返済期間を段階的に短くしていくという手もある。

いずれにしても現在の変動金利型は金利が低く、返済額が少なくなるのは間違いないが、その分、返済額増額というリスクがあることを十分念頭に入れておく必要がある。

それに対応できる対策を取った上で、金利の低さを利用してサクサクと返済していくのがいいのではないだろうか。

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。