世界的な金利上昇の影響で、2022年に入ってからわが国でも住宅ローンの上昇が始まっている。そのため、さらなる金利上昇に備えて、いまのうちに低い金利のローンに借り換えておこうとする人が増えている。しかし、金利上昇時の"鉄則"である固定金利への借り換えでなく、変動金利へ借り換えが目立つという(住宅ジャーナリスト・山下和之)

2022年当初に固定金利型ローン金利が上昇

オンライン住宅ローン比較サービスの「モゲチェック」を運営するMFSによると、同サイトの借り換えサービス申込件数は、2021年2月には600件ほどだったのが、2022年2月には1300件を超え、2倍以上に増加した。MFSでは、「金利が上がる前に固定金利にしよう、もっと安い金利の住宅ローンに借り換えできないか、と考えたユーザーが増えたことが原因と思われる」としている。

固定金利型住宅ローンは、2022年2月から3月にかけて、全期間固定金利型のフラット35金利は1.13%、固定金利期間選択型の10年固定金利は大手5行ともに0.15%~0.20%上がった。そのため、これ以上金利が上がる前に、低い金利の固定金利型でフィックスしておこうとする人が増加したのだろう。また、固定金利型に比べて金利が上がらずに、低金利が続いている変動金利型に借り換えておこうとする人も増えているようだ。

変動金利型は、借り入れ後に市中の金利が上がると適用金利が上がり、返済額が増える。それに対して、固定金利型は、市中の金利動向にかかわらず適用金利が変わらない。固定金利型には固定期間が一定期間に限られる「固定金利期間選択型」と、完済まで金利が変わらない「全期間固定金利型」がある。

変動金利型は短期金利に連動し、固定金利型は長期金利に連動する。

短期金利は据え置かれたままなので、短期金利に連動する変動金利型の住宅ローン金利は変化していない。

それに対して、2021年から2022年にかけて世界的に長期金利が上昇、わが国でも2022年年初頭には長期金利が上昇したため、固定金利型住宅ローンの金利が上昇した。

借り換えで100万円以上得する人が44%に

金利上昇が始まった2022年初頭、先行きの金利高を見越して、より金利の低いローンに借り換える人が出てきたのは、「いまが借り換えの最後のチャンスかもしれない」と考える人が増えたのだろう。住宅ローン借り換えの最大のメリットは、より金利の低いローンに借り換えて、返済額を少なくできるという点にある。

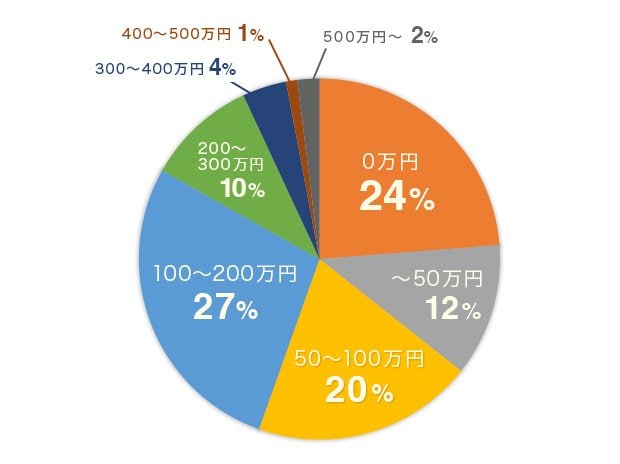

2022年2月にモゲチェックの借り換えサービスを利用した人を対象に、その時点の変動金利型ローンに借り換えた場合、いくら負担が軽くなるかを試算したところ、図表1のような結果になったそうだ。

図表1 借り換えメリット額の分布

「100~200万円」が27%で、「200~300万円」の10%などを含め、100万円以上の得になる人が44%に達した。2%と少数とはいえ、なかには「500万円~」得をしたという人もいた。

なぜ、こんなにメリットが大きいのだろうか。

【関連記事はこちら】>>住宅ローン借り換えで得する6つの注意点!「金利+手数料」で決めないと絶対に後悔する!

半数以上の人が金利の低い変動金利型に借り換えている

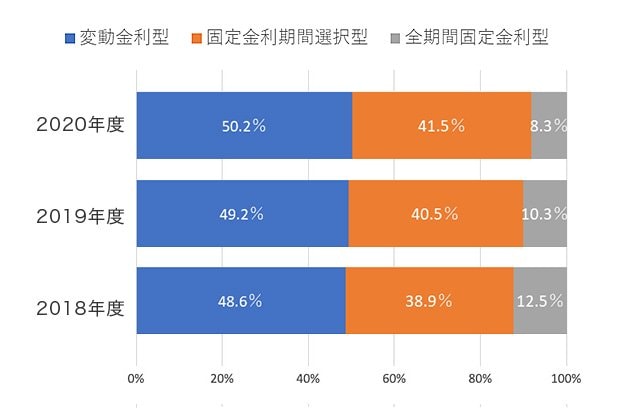

住宅金融支援機構の借り換えに関する調査によると、図表2にあるように、借り換えに当たっては変動金利型を利用する人が多い。2018年度の調査では48.6%だったのが、2019年度には49.2%に増え、2020年度には50.2%とわずかとはいえ5割を超えた。

図表2 借り換え後の金利タイプの変化(時系列)

たとえば、メガバンクのみずほ銀行を例にとれば、2022年4月の変動金利型の最優遇金利は0.375%に対して、固定金利期間選択型の10年固定は0.85%で、返済期間31年~35年の全期間固定金利型は1.22%になっている。みずほ銀行は大手銀行のなかでも固定金利期間選択型や全期間固定金利型の金利水準が低いことで知られているが、それでも全期間固定金利型は変動金利型の3倍以上の金利になっている。

通常、金利上昇局面であれば、固定金利型に借り換えておくのが鉄則。将来の支払い増加のリスクがなくなり、安心だからだ。しかし、これだけの金利差があるため、借り換えで変動金利型を利用したくなる人が増えているのだ。

5年間で返済額が186万円以上少なくなる

では、変動金利型に借り換えた場合、どれくらい負担が軽くなるのか、全期間固定金利型の代表格ともいうべき、住宅金融支援機構のフラット35を借りている人が借り換えをするケースで試算してみよう。

図表3は、2010年4月から2年ごとに、その時点の金利に応じて当初の毎月返済額を算出、それを2022年4月に0.375%の変動金利型に借り換えた場合、どれくらい返済額が軽くなるのかを示している。

図表3 年次別の借り換えによる軽減効果を試算

2010年4月のフラット35の金利は2.59%で、4000万円を借り入れた場合、毎月の返済額は14.5万円になる(35年元利均等返済・ボーナス返済なし)。12年間そのまま返済を続けていれば、2022年3月末現在の残高は3012万円だ。

すでに返済開始から12年たっているので、残りの返済期間を23年として全額0.375%の変動金利型に借り換えると、毎月返済額は11.4万円に減少する。当初に比べて毎月3.1万円の軽減で、年間にすると37.2万円のメリットがある計算だ。変動金利型は当初5年間返済額が変わらないから、5年間の合計にすれば186万円になる。

借り入れたばかりの人にもメリットあり

2016年の日本銀行のゼロ金利政策導入後、住宅ローン金利が大幅に低下し、フラット35の金利も下がっているので、その後に借りた人は借り換えメリットがないのではないかと考えているかもしれないが、決してそんなことはない。

やはり図表3にあるように、2020年4月に借りた人でも、現在の毎月返済額11.7万円に対して、借り換え後の返済額は10.2万円で、月額にして1.5万円、年間では17.8万円の減額になる。変動金利型は当初5年間の返済額は変わらないので、5年間では89万円の軽減だ。

低金利で借りたのであまりメリットがないだろうと思っている人も、変動金利型への借り換えであれば、十分にメリットがあるわけだ。

【関連記事はこちら】>>住宅ローンの変動金利は、借り換えなければ、金利は下がらない! 多くの人は「高い変動金利」のままで、数百万円損している!

借り換え後の金利上昇に対する十分な備えを

ただし、繰り返しになるが、これはあくまでも金利差の大きい変動金利型に借り換えた場合であり、変動金利型には借り入れ後の金利上昇リスクがあることは十分に頭に入れておいていただきたい。

借り換え後に金利が上がって返済額が多少増えても返済に問題がないような、ゆとりを持たせておく必要がある。その上で、金利が上がりそうになれば、臨機応変に固定金利型ローンに借り換える、あるいは金利が低くなる分、預金を増やして万一に備えたり、繰り上げ返済などでできるだけ早く返済を終えるようにするなどの対策をとりたい。

なお、この試算では借り換え費用は考慮していない。抵当権の抹消や設定費用、借り換え先の住宅ローン事務手数料や保証料などがかかるケースがあるので、実際にはその点も考慮しておく必要がある。

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。