2022年11月の住宅ローンの金利推移・相場(132銀行、1000商品)を解説しましょう。住宅ローンの変動金利の相場は、史上最低金利を維持。10年固定、35年固定は前月比でおおむね引き上げとなりました。フラット35は1.540%と、金利を0.06%引き上げています。では、各金利タイプの特徴と推移、選び方も合わせて紹介します(住宅ローンアドバイザー 淡河範明)。

市場金利は上昇傾向

住宅ローン金利に影響を与える市場金利も見ておきましょう。

米国の長期金利(10年国債)は、急速に進むインフレ対策として、年明けより継続的な利上げを実施。右肩上がりで上昇を続けており、直近も追加の利上げにより金利は上昇。2022年11月1日の米国長期金利は3.953%となっています。

日本の市場金利(10年国債)は、米国長期金利の上昇につられて年明けから徐々に上昇。しかし、日銀はこれを嫌って、継続的な「公開市場操作(指し値オペ)」で、金利上昇の抑制を続けています。とはいえ、金利水準は米国の長期金利の10分の1以下です。

金利は、日銀が金利誘導目標としているゼロ%±0.25%近辺に抑え込まれており、現在(2022年11月1日)の金利は0.255%です。

4月の消費者物価が2%を達成したため、日銀が何をもって金融政策の正常化に舵を切るのか、注目が集まっています。とはいえ、すぐには現在の金融緩和政策を大きく変更しない意向で、利上げを狙う米国との姿勢の違いを見せています。

したがって、当面は米国長期金利ほどに大きな上昇はないと思われます。

変動金利はauじぶん銀行が独走も、SBI新生銀行が引き下げ

では、諸費用(手数料・保証料)を加味した「実質金利」ベースで、本当に割安な住宅ローンを見ていきましょう(表面金利が低くても、諸費用が高ければ意味がない。両者を合計したのが実質金利です)。

11月の「変動金利(新規借入)」は、調査した主要14行の住宅ローン金利について、引き下げが1行(SBI新生銀行)でした。

なお、auじぶん銀行は2年2カ月連続で首位を維持しています。

※実質金利は、借入金額3000万円、借入期間35年、団信加入、元利均等返済、ボーナス払いなし、最優遇金利を適用として、実質金利を計算。変動金利は現在の水準が継続と仮定。諸費用は、事務手数料等、保証料とする。

以下は変動金利の上位銀行の金利の推移です。

SBI新生銀行 0.350%(前月比▲0.100%)

PayPay銀行 0.380%(前月比±0.000%)

みずほ銀行 0.375%(前月比±0.000%)

SBIマネープラザ 0.390%(前月比±0.000%)

変動金利は、もっとも利用者が多く、金利競争の主戦場となっています。固定金利は上昇していますが、変動金利は上昇する気配がほとんどありません。

金利の低さにおいては、auじぶん銀行が独走状態です。PayPay銀行、みずほ銀行、SBIマネープラザが0.3%台でauじぶん銀行を追いかけていましたが、ここ数カ月、目立った動きはありませんでした。

なお、11月1日からSBI新生銀行が新規借入限定でキャンペーンを開始。変動金利を0.35%に引き下げたことで、実質金利ランキング2位に上昇しました。このキャンペーン金利は、2023年4月30日申込分まで適用される予定です。

日米金利による円安進行にともなって、物価の上昇が止まりません。このまま金利差が広がると、さらなる円安の進行も懸念され、日銀へ金融政策の変更(金利引き上げ)を求める声が、ますます強くなっていくことでしょう。

主要地銀等の表面金利ランキング(変動金利、新規借入)

※主要銀行除く、2022年11月

0.325 % 中国銀行

0.395 % 紀陽銀行

0.415 % 横浜銀行

0.470 % きらぼし銀行、北九州銀行、埼玉りそな銀行

0.475 % 西日本シティ銀行、肥後銀行

0.495 % 関西みらい銀行

0.500 % 山陰合同銀行

0.505 % 愛媛銀行

0.545 % みなと銀行

0.550 % 西京銀行

0.575 % 十六銀行、池田泉州銀行

0.590 % 福島銀行

0.600 % JAバンク埼玉、筑波銀行、大東銀行

10年固定金利は、多くの銀行が引き上げ

11月の「10年固定金利(新規借入)」は、調査した主要13行の住宅ローン金利について、9行が金利を引き上げました。

「実質金利」は、金利と諸費用を合算した数値です。例えばみずほ銀行の「実質金利」は「表面金利」より低くなっており、不思議に思うかもしれませんが、これは固定期間が終了した後に変動金利(現在は0.375%)を選択したとして試算しているため、当初の10年固定金利より低くなります。ここまでまで考慮して試算しないと、本当の比較とは言えません(なお、変動金利は将来、上昇する可能性があるので、借入時は金利上昇時の試算も必要です)。

銀行は「10年固定金利」を、固定金利選択型の中核に据えていることが多く、激戦区となっています。

10月は、多くの銀行が10年固定金利を引き上げましたが、一部、引き下げた銀行も見られました。金利を引き下げたのは、三菱UFJ銀行、三菱UFJ信託銀行、三井住友銀行です。

以下は上位銀行の金利の推移です。

ソニー銀行 1.200%(前月比+0.100%)

イオン銀行 0.990%(前月比+0.060%)

楽天銀行 1.358%(前月比+0.084%)

三菱UFJ銀行 0.830%(前月比±0.000%)

なお、みずほ銀行は1年6カ月間連続でトップを維持しました。

10年固定金利の「借り換え」のランキングでは、りそな銀行とみずほ銀行が低金利を争っている状態が続いています。なお、みずほ銀行は金利をほぼ毎月変更しており、今月の金利が来月も利用できるかどうかは不透明なので、注意しましょう。

また、SBI新生銀行は、6月下旬に借り換え金利を大幅に引き下げ。その他の銀行を押し退け、いずれの期間でも借り換えランキングの上位に食い込んでいます。借り換えを検討している人は、SBI新生銀行を選択肢に入れてもいいでしょう。

10年固定金利については、10年国債金利をベースにしており、世界的な金利上昇の中で先高感があります。とはいえ日銀の金融緩和政策については「変更なし」だったため、金利の上昇は限定的と予想される向きもあります。住宅ローン金利がどちらに動くか非常に読みづらい状況です。

主要地銀等の表面金利ランキング(10年固定、新規借入)※主要銀行除く、2022年11月

※カッコ内は、固定期間終了後の基準金利からの優遇幅

0.600% 香川銀行(固定期間終了後の金利は未定)

0.640% 愛媛銀行(固定期間終了後▲2.495%、保証料で金利+0.2%)

0.700% 中国銀行(固定期間終了後▲1.00%)

0.720% 北洋銀行(固定期間終了後▲1.50%)

0.750% 富山第一銀行(固定期間終了後▲1.30%)

0.800% 鳥取銀行(固定期間終了後▲1.55%)、十六銀行(固定期間終了後▲1.55%)、富山銀行(固定期間終了後▲1.00%)、山陰合同銀行(固定期間終了後▲1.20%)、東和銀行(固定期間終了後▲1.00%)

0.850% 清水銀行(固定期間終了後▲1.50%)、島根銀行(固定期間終了後、選択した金利プランの利率)

0.875% 池田泉州銀行(固定期間終了後、選択した金利プランの利率)

0.880% 西京銀行(11年目以降1.10%)、四国ろうきん(固定期間終了後▲1.00%)

0.900% 北陸ろうきん(固定期間終了後▲1.35%)、北國銀行(固定期間終了後▲1.60%)、大分銀行(固定期間終了後▲1.30%)、大光銀行(固定期間終了後▲1.00%)

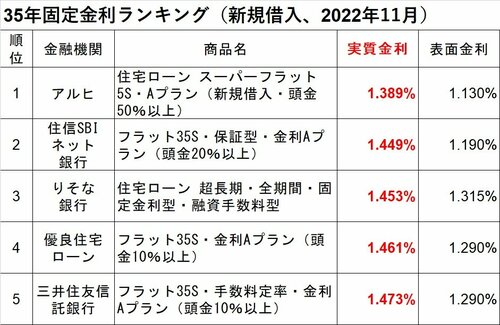

35年固定金利は引き上げ傾向

フラット35は、1.540%に引き下げ

11月の「35年固定金利(新規借入)」は、調査した主要8行の住宅ローン金利について、8行すべてが金利を引き上げました。

フラット35の金利は引き上げで、1.540%となりました。

以下は上位銀行の金利の推移です。

住信SBIネット銀行 1.130%(前月比+0.060%)

りそな銀行 1.315%(前月比+0.060%)

優良住宅ローン 1.290%(前月比+0.060%)

三井住友信託銀行 1.290%(前月比±0.060%)

※公開当初、りそな銀行の銀行が間違っていたため修正しました(編集部注)

10月には、フラット35の大幅な制度改正がありました。複雑化・多様化した金利引き下げメニューに対応するため、「ポイント制度」を導入。合計ポイント数が高いほど金利が低くなるという仕組みです。

制度改正に伴って、10月はフラット35の金利は想定よりも低く設定されました。

一方、各銀行が独自に提供している35年固定金利についても、おおむね金利を上昇させたので、相対的に見てフラット35のお得感が高まるという結果になりましたが、11月もその傾向は続いています。

なお、民間商品で注目されるのは、SBI新生銀行のステップダウン金利タイプです。当初金利が1.7%で、段階的に下がり、31年目からは0.85%まで下がるという商品なのですが、知名度が低いように感じます。当初の金利は高いものの、実質金利では1.559%と低くおさえられる良い商品なので、もっと成約が伸びてもいい商品だと思います。

日本銀行は、「金融政策により、金利は約1%程度抑えられている」と説明しています。現在の金融政策が変更されれば、少なくとも1%程度の上昇が予想されます。そうなれば、変動金利や期間の短い固定金利は、たちまちに現在の超長期金利を追い抜かしてしまうほど、金利差が小さいことに気づいてほしいです。

なお、銀行の収支的にいえば、住宅ローンのコストとしては、調達金利(0.1%)+営業経費(0.9%)+デフォルト・プレミアム(0.2%)+団信特約料(0.2%)=1.4%と推計されます。りそな銀行、みずほ銀行あたりは安すぎて赤字の可能性があります。一方で、三菱UFJ銀行、三井住友銀行は十分に利益の出る、居心地のよい水準ではないかと思われます。

全期間固定重視の戦略をとっていない金融機関は、1.4%あたりの水準にまで、隙あらば上昇させたいと考えているのではないでしょうか。

主要地銀等の表面金利ランキング(全期間固定、新規借入)※主要銀行除く、2022年10月※フラット35を除く

0.950% 紀陽銀行、中国銀行

0.960% 百十四銀行

1.050% 池田泉州銀行

1.100% 常陽銀行

1.315% 埼玉りそな銀行

1.320% 千葉銀行

1.350% 四国銀行

1.550% 京都銀行

1.580% 十六銀行

1.620% みなと銀行

1.750% 静岡銀行

1.800% 大垣共立銀行

住宅ローン金利の長期推移は?

住宅ローン金利は、変動金利が一貫して低下し続けています。足元では全期間固定金利が上昇し始めましたが、まだわずかな金利上昇です。

グラフを見ればわかる通り、住宅ローン金利は、変動金利も、全期間固定金利(フラット35)も、非常に低い水準にあります。

全期間固定金利は、2004年ごろは3%台でしたが、現在は1%台まで下落しました(手数料など込みの実質金利ベース)。世界的な金利上昇を受けて、足元では全期間固定金利が上昇し始めたものの、長期的に見れば、まだわずかな金利上昇です。

一方で、変動金利は今なお下落を続けています。かつては2%近い水準でしたが、現在は実質金利で0.4%程度まで下がっています。過去最低水準と言えます。

全期間固定と変動金利の差は年々縮まってきましたが、足元では金利差が開きつつあります。今後金利が上昇するとみるのであれば、「全期間固定金利」を選択するのが得策と言えるのですが、変動金利が非常に低くなっているため、全期間固定金利の人気はあまり高くないようです。

市場金利は上昇する?

住宅ローンのベースとなる市場金利は今度、どうなるのでしょうか。

昨今の世界的な物価上昇の波が日本にも及んできていて、企業物価指数は、総平均で8%を超えるような推移をしています。ウクライナ危機もあり、世界経済の先行きが不透明さをましており、原材料価格の更なる上昇も見込まれ、世界的な物価上昇が長期化する可能性がでてきています。

日本においても、日銀による2%の物価安定目標をも2022年4月以降は達成してており、日本も金融緩和解除(金利上昇)のタイミングの議論が本格化する可能性があるでしょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。