日銀の次期総裁はまさかの「経済学者」植田和男氏に決まりました。これを受けて、2023年からおおむね5年間の植田日銀総裁の金融政策と、わたしたちが借りる「住宅ローンの金利への影響」を、少し長めのスパンで予想したいと思います。(住宅ローン・不動産ブロガー 千日太郎)

こんにちは、公認会計士の千日太郎です。日銀の次期総裁は「経済学者」の植田和男氏というサプライズ人事となり、報道直後の自宅前の直撃取材で同氏は金融政策について「現在の(黒田総裁の)金融政策は適切」であり「金融緩和の継続が必要」とコメントしています。この時点では人事案提示前ということもあり、慎重な言い回しとならざるを得ない面もあるかと思います。

一方で住宅ローン金利については、日銀によるサプライズ後の2023年1月には固定金利を大きく上げる一方で、一部のメガバンクの中には変動金利を下げる動きが出てきています。「植田新総裁の日銀が今後どういう金融政策をとってくるか?」によって、住宅ローンの金利も大きく左右されるでしょう。

【関連記事はこちら】>>住宅ローン金利(132銀行・1000商品)の金利推移・動向は? 金利タイプ別の相場、選び方も解説

植田新総裁は、アベノミクスの刷新が求められる

前任の黒田東彦氏は安倍晋三元首相のアベノミクス3本の矢のひとつ「金融緩和」を背負って就任しました。当時は、リーマンショックを引きずったデフレが続いており、アベノミクス第一の矢である「大胆な金融緩和政策」によって、市場で流通する貨幣の量を増やし、デフレマインドを払拭する、つまり日銀が金融政策によって現状を変えることを求められたわけです。

民間銀行が日銀に預ける当座預金口座にマイナス金利を適用する「マイナス金利政策」や、日銀が債券市場に介入する「イールド・カーブ・コントロール(YCC)政策」など、どれも「黒田バズーカ」と表現されるサプライズ政策となりました。サプライズ政策となったのは、デフレマインドにカンフル剤を打ち込むための必然ともいえるでしょう。

これに対して植田氏には、政権からの明確な政策を担っているわけではないですよね。

むしろ、大規模緩和による弊害が指摘されるようになっており、大規模緩和の見直しが求められる状況です。すでにイールド・カーブ・コントロール政策は当初期待した効果を得られなくなっており、どこかのタイミングでやめなければならなくなるでしょう(同政策はアベノミクスの一つとして推進されたものであり、当初の予定としては、もっと早くに効果が出てデフレを脱却し、金融引き締めのサイクルで引っ込めるはずが、アテが外れて今に至るのです)。

あえて言うならば、アベノミクスからの刷新、つまりサプライズからの「説明力」と、異次元の金融緩和からの「正常化」が求められています。

リーダーシップはサプライズから「説明力」へ

黒田日銀はこれまで「黒田バズーカ」と言われるようなサプライズ政策を繰り出してきましたので、本意とは逆の受け止め方をされる局面も多くありました。

その一例が昨年12月に長期金利の誘導幅を0.25%から0.5%に拡大したときのことです。黒田総裁は会見で「金融緩和の効果が企業金融などを通じてより円滑に波及していくようにする趣旨で行うものであり、利上げではない」と強調しましたが、市場には事実上の利上げであると受け止められて、年明け早々から新たな上限の0.5%を超える事態となりました。この記事を書いている現在も0.5%付近に張り付いていますね。

アベノミクスからの刷新を図るためには、日銀はサプライズをやるというイメージを払拭して、国内のみならず世界の市場関係者から裏読みされないコミュニケーションを復活させる必要があります。

植田氏は1995年~2005年に日銀の政策委員会審議委員を務めていた時代に、当時中央銀行として世界に先駆けて行った量的緩和政策を理論面から支え、海外当局の理解を得るため尽力した経歴があります。総裁起用が報じられた当日のインタビューでは「学者なので論理的に判断したい。説明を分かりやすくすることが重要だと思う」と言っています。

今後、想定される金融政策を正常化する出口戦略では、金利が急騰するリスクや、金融機関の経営への影響が懸念されるため、海外当局や金融市場への丁寧な説明が必須になってきます。政権によるバイアスのかからない、学者としてのフラットな判断と説明力が求められているということですね。

異次元緩和から、正常化への出口戦略は?

正常化への出口戦略への布石は、すでに打たれていると見ています。

黒田日銀は昨年12月の金融政策決定会合で大規模緩和を修正する方針を決め、長期金利の変動許容幅を0.25%から0.5%に拡大しました。イールド・カーブ・コントロール政策の見直しです。

長期金利政策を車の運転に例えるなら、現在はブレーキが利かずにタイヤがロックして路面を滑っている状態です。再びブレーキが利くようにする(金利をコントロールする)にはブレーキを緩めなければなりません。昨年12月の緩和修正はそういう意味があるのです。

植田氏は2011年の日本経済新聞のインタビューで次のように話しています。

例えば日銀が非伝統的政策をやり始めたときに、マネーをたくさん出せばデフレが止まるということを言ったひとが多かった。物価はマネーの量と比例するとの、貨幣数量説という学説をそのまま当てはめたものでした。

しかしよく考えると、金利の低下余地が小さくなってくれば、そう簡単ではないことがわかります。「マネーを増やす→金利が下がる→支出を刺激する→デフレ防止効果が出る」という関係が成り立ちにくくなるのです。

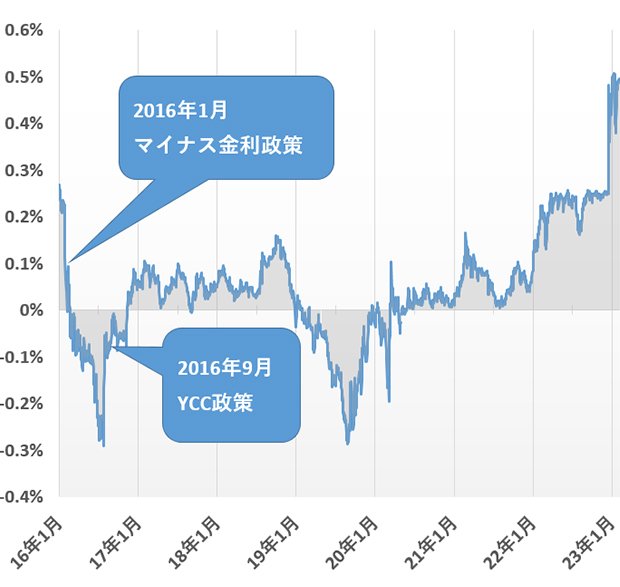

黒田日銀がマイナス金利政策を導入したのが2016年1月、イールドカーブ・コントロール政策が同年9月ですが、そこからさかのぼること5年前からこの限界について指摘していたのですね。

【グラフ】10年国債利回りの推移

ただしあまりにも長く低金利が続いており、この低金利を前提とした経済活動が出来上がってしまっています。また、植田氏が2022年7月に日本経済新聞に寄稿したコラムでは、「日本における持続的な2%インフレ達成への道のりはまだ遠い」と指摘しており、拙速な政策金利の引き上げに対して慎重な姿勢をとっています。

経済の現状を変えるバズーカ政策はなく、しばらくは今の緩和政策を継続しつつ経済に合わせて手を添えるような調整・バランス型の政策が続くでしょう。しかし、現状で副作用の方が問題となっているイールドカーブ・コントロール政策に対しては比較的早期にメスを入れる可能性があるでしょう。

住宅ローンの固定金利に影響なし?

結論を先に言いますと、植田新総裁がイールド・カーブ・コントロール政策をやめても住宅ローンの固定金利にはほとんど影響がないと見ています。

住宅ローンの固定金利は長期金利の影響を受けるといわれています。「この通説を否定するのか?」と思われるかもしれませんが、そういうことではありません。

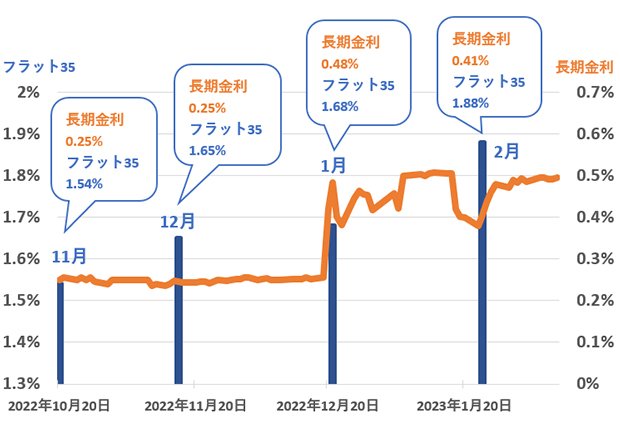

下のグラフは長期金利とフラット35(買取型)の金利推移を機構債の表面利率が決まるタイミングで重ねたものです。

【グラフ】フラット35金利と長期金利(10年国債金利)を比較

2022年11月から2023年1月までのフラット35の金利上昇は長期金利と乖離(かいり)していますが、これはむしろ日銀のイールドカーブ・コントロール政策によって長期金利が実態よりも低く抑え込まれているためであり、フラット35の金利は実勢の金利にあわせて上昇してきたものとみることもできます。

グッドシリナリオでも、民業圧迫のフラット35は上昇?

前月の見込みでは、住宅ローン利用者にとって金利がそれほど上昇しない「都合の良い予想(フッドシナリオ)」は、フラット35の金利水準は1.8%~2.0%あたりになると予想tしました(米国金利もこれ以上上昇しない)。私はこの予想は変えていません。

しかし、ふたを開けてみれば1月の金融政策決定会合で今の大規模緩和政策の継続が決定されて、市場金利は上昇しなかったにもかかわらず、2月のフラット35の金利は1.88%に上昇したのです。

これはさすがに、実勢金利を反映していると言い難いものがあると思います。おそらく政策的な決定で上昇したとみています。

フラット35は金利引き下げ制度の拡充で、新築マンションなら多くの人が当初10年間、金利が0.5%も下がります(ZEH+維持保全型の場合など)。フラット35はもともと民業圧迫レベルに金利が低すぎたとも言えます。水面下では、民間金融機関からそうしたクレームを受けていた可能性も否定できません。私の目からみてもあまりに低すぎました。

つまり、日銀がイールドカーブ・コントロール政策をやっていようとなかろうと、「フラット35の金利は引き上げたい」という政権寄りの意図によって金利は上げられたのではないでしょうか。うがった見方かもしれませんが、民間金融機関の利益をおもんばかった金利の上昇ではないかと見ています。

バッドシナリオなら、フラット35は3.0%-3.2%も

また、前月に公開している「不都合な予想(バッドシナリオ)」は健在です。

米国経済が軟着陸に成功し、その後長期金利がリーマンショック前の2006年あたりの水準まで上昇したとすると米国の長期金利は4.8%~5.0%になります。ここから3%引いた当時の日本の長期金利は1.8%~2.0%で、これに住宅ローンの組成費用を上乗せすると、フラット35金利は3.0%~3.2%という水準になります。これも当時のフラット35と同水準であり、同時に現在の米国住宅ローン30年固定金利7%の半分以下の水準ですから、現実味のある予想です。

【関連記事はこちら】>>今後5年で住宅ローン長期固定は3.0%-3.2%のシナリオも!日銀新総裁の下で住宅ローン金利はどうなる?

変動金利は、いつ上がる?

では、変動金利はどうなるでしょうか? こちらは、すぐに上昇することはないと見ています。

マイナス金利政策はしばらく維持?

民間金融機関が取り扱う変動金利の住宅ローンは基本的に短期プライムレート(短プラ)連動が多数派です。その短プラは政策金利の影響を受けて上がったり下がったりするといわれていますね。

識者の中には、2016年1月の日銀のマイナス金利政策導入時に短プラが引き下げられなかったため、たとえ政策金利がゼロに戻ったとしても短プラを引き上げる理由に乏しいので短プラは上がらず変動金利も上がらないと主張する人もいます。また、△0.1%となっている政策金利が0.1ポイント引き上げられて0%になるだけだから影響は軽微だという人もいます。本当に上がらない、または0.1ポイント程度の上昇で済むのならば迷わず変動金利を選ぶべきでしょう。

しかし、そうは問屋が卸しません。住宅ローンは銀行の販売する商品であり、その商品価格の基準となっている短プラは各銀行が決めるものです。マイナス金利政策導入時には短プラをコントロールできなかったというだけのことなのです。

植田新総裁は金融システムを専門としており、金融機関の懐事情も十分に心得ているものと思います。現状、利上げ期待がこれだけ盛り上がっている状況下で、日銀がマイナス金利政策をやめてゼロ金利に戻すと短プラが上がり住宅ローンの変動金利も上がる、政策金利の上昇以上に上がる可能性もあるということは十分に理解しているでしょう。

そのため、植田新総裁がマイナス金利政策にメスを入れるにあたっては、かなり慎重にならざるを得ないと見ています。前月までは「イールド・カーブ・コントロール政策をやめるタイミングとマイナス金利政策をゼロ金利政策に戻すタイミングは同時ではないか?」と予想していました。

しかし、経済学者の植田新総裁が客観的なデータに基づきフラットに判断し、市場に丁寧に説明することを前提とすれば、まず副作用が多く効果の見込めないイールド・カーブ・コントロール政策だけをやめて、マイナス金利政策はしばらく維持するという選択肢も現実的になってくると思います。

引き下げ幅の調整で、変動金利は上昇も

政策金利が上がらないと金融機関が住宅ローンの変動金利を上げる大義名分がないのですが、現実的には金融機関に全く方法がないわけではありません。

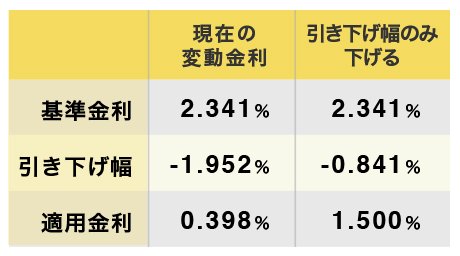

住宅ローンの金利は基準金利から引き下げ幅を引いて適用金利となります。植田日銀が政策金利を上げない場合、銀行は変動金利の基準金利を上げられなくても、新たに借りる変動金利の適用金利を上げることは可能です。

(図表)基準金利と引き下げ幅で適用金利が決まる

基準金利を変えずに引き下げ幅だけをゼロにするような極端なことはしないと思いますが、フラット35の金利が3%台まで上がってきていたら、それにあわせて、変動金利の新規借り入れの適用金利で1.5%程度というのは十分に現実味がありますね。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023~2026年」!?

まとめ ~ 2023年からの固定or変動かの考え方

今回も前月から引き続き、2023年からの5年間という長めのスパンで、日銀の金融政策が正常化へシフトするシナリオをベースとして、住宅ローンの金利を予想しました。新総裁が経済学者の植田氏になるということで微調整を行いましたが、基本的には「正常化へシフト」が予想のメインストリームとなっています。

現状として固定金利は上昇傾向にありますが、長きにわたって続いてきた金融緩和政策の低金利を引きずっており、まだ十分に低金利です。2008年のリーマンショック前のフラット35の金利は、団信込みで3%を超えていました。日銀が金融引き締めに政策転換するタイミングでは、現在の倍以上の水準となっても不思議ではないのです。

変動金利は「将来金利が上昇することを想定して利用する」ものであり、「将来金利が上昇しないと信じて利用する」ものではありません。変動金利を選ぶ際は、金利上昇に備えた貯蓄やマイホームの売却相場の把握を行うことを前提に、選ぶようにしてください。

金利上昇もシミュレーション可能!

返済額シミュレーションはこちら【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023~2026年」!?

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。