auじぶん銀行が借り換え客限定ながら、0.196%で利用できる優遇制度を打ち出した。期間は2023年6月30日まで。変動金利型の住宅ローン金利は、メガバンクなどでは最優遇金利が0.3〜0.4%台なので超低金利といえる。どんな人が利用できるのか、メリットや注意点などを解説する。(住宅ジャーナリスト・山下和之)

※この記事は執筆当時の条件・状況に基づいて執筆しており、現在の条件・状況とは違う場合があります。

借換え金利引下げキャンペーンとau金利優遇割で0.196%

auじぶん銀行が打ち出したのは、借換え金利引下げキャンペーンで変動金利型の金利を0.296%とした上、au金利優遇割をセットで利用することで、年利0.196%とする制度。

キャンペーンは2023年4月14日から2023年6月30日までとなっているので、この0.1%台の破格の金利を利用するためには、あまり時間の余裕はなさそうだ。

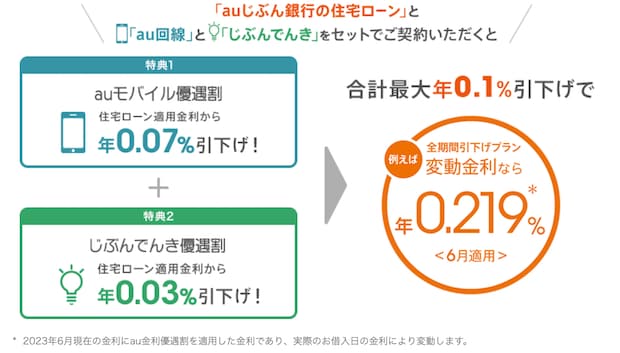

au金利優遇割というのは、auモバイル優遇割の0.07%引き下げと、じぶんでんき優遇割の0.03%引き下げを組み合わせることで、引き下げ率が合計の0.10%となり、キャンペーン金利0.296%が0.196%になる仕組みだ。以下がその概要になる。

au金利優遇割の概要

auモバイル優遇割(au家族割プラス2回線以上)で0.07%引き下げ

① auじぶん銀行の口座へ登録したauIDの回線がau家族割プラスに加入していること

② ①の回線を含め、家族割プラスのカウント対象が2回線以上存在していること

③ auじぶん銀行の住宅ローンを借り入れること

④ 条件①~③をすべて満たし、適用判定日(住宅ローン契約手続き申し込み完了日)までに手続きが完了していること

+ じぶんでんき優遇割で0.03%引き下げ

① auじぶん銀行の住宅ローンとじぶんでんき※をセットで契約すること

※じぶんでんきとは、KDDIグループであるauエネルギー&ライフ株式会社が提供し、auじぶん銀行の住宅ローンを利用する顧客向けに提供する電気サービスのこと

なお、これは借り換え客のみに限定した金利だが、新規借り入れの場合には、金利が0.319%で、やはりau金利優遇割を併用すれば0.10%引き下げられて0.219%になる。

借り換えよりは若干高いとはいえ、0.20%台の金利は新規借り入れとしてはやはりダントツに低い金利といっていいだろう。

0.1%台の金利なら、家賃以下の負担ですむ!?

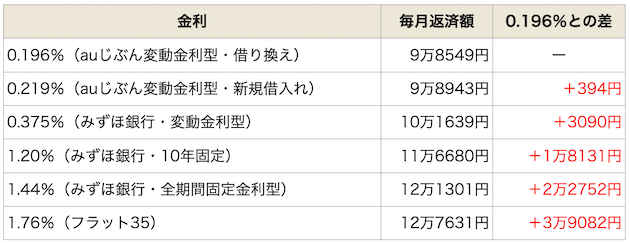

では、この超低金利のキャンペーン金利のメリットはどれくらいあるのか、借入額4000万円、35年元利均等・ボーナス返済なしでシミュレーションしたのが図表1だ。

図表1 金利別の返済負担の違い

(設定条件:借入額4000万円、35年元利均等・ボーナス返済なし、金利は2023年6月)

au金利優遇割をセットで利用して0.196%の金利で4000万円を借り入れることができれば、毎月の返済額は9万8549円と10万円を切る返済額に抑えることができる。

現在、賃貸住宅に暮らしている人であれば、10万円以上の家賃を支払っている人も少なくないだろうから、家賃負担以下でマイホームが手に入ることになる。

また借り換えではなく、新規借り入れの場合には0.219%が適用されるが、その場合も毎月返済額は9万8943円と10万円以下ですむ。

フラット35と比べると年間46万円以上の負担減

それに対して、他のローンだとどうなるのか比較してみると、みずほ銀行の変動金利0.375%では10万1639円で、0.196%に比べると月間3090円、年間にすれば4万円近く負担が増えることになる。

さらに、みずほ銀行の固定金利期間選択型10年固定の1.20%では11万6680円に、全期間固定金利型の1.44%だと12万1301円に、フラット35の1.76%だと12万7631円になる。

フラット35とauじぶん銀行の変動金利型とでは、月間で約3万9000円、年間では約46万8000円も負担が増えることになる。

変動金利型には返済額増額のリスクがある

いかに0.1%台の破格の金利で利用できるメリットが大きいかが分かるが、気をつけておかなければならないのは、この超低金利は変動金利型の住宅ローンであるという点。

周知のように、変動金利型には借入後の金利上昇によるリスクがあるので、十分にそこを理解した上で対策を立ててから利用する必要がある。

変動金利型の金利は半年ごとに適用金利が見直され、市中の金利が上がれば適用金利が上がり、返済額が増える。

ただし、あまり頻繁に返済額が変わると計画を立てにくいので、返済額の見直しは5年に1回となっている。その際、増額の場合は増額率を25%までに抑えることが定められている(25%ルール)。

また、5年までの間に金利が上がった場合には、毎月の返済額の元金部分と利息部分の割合を見直して毎月返済額を変えずに調整する。金利が上がれば利息割合が高まり、元金分が減って、元金の減り方が遅くなってしまう仕組みだ。

5年後の返済額は最大で25%まで増える

実際に金利が上がるとどれくらい返済額が増えるのか試算したのが図表2だ。便宜上、5年間は金利が変わらず、5年後に金利が上がった場合を想定している。

図表2 変動金利型で金利上昇後のリスクを試算

(設定条件:借入額4000万円、35年元利均等・ボーナス返済なし)

4000万円を35年元利均等・ボーナス返済なしで借り入れた場合の毎月返済額は9万8549円で、5年後の金利が0.196%のままで変わらない場合、毎月返済額は9万8549円で変化はないが、0.5%上がって0.696%になると、10万6067円に増える。当初の9万8549円に比べると7.7%の増額だ。

さらに、1.0%上がって1.196%になると11万3941円に増加して、当初に比べての増加率は15.6%に増え、1.5%上がって1.696%になると12万2169円と24.0%の増加になる。

金利上昇幅が2.0%で、適用金利が2.196%になると、計算上は13万0745円になるが、先に触れた25%ルールが適用されるので、12万3186円になる。

4割以上の人が変動金利型のルールを理解していない

現在の日本経済の状態を考えると、急速な金利上昇は考えにくいものの、中長期的な視点に立てば、1.0%から2.0%程度の金利上昇は十分にあり得ると考えておいたほうがいいだろう。

したがって、変動金利型の住宅ローンを利用する場合には、この金利リスクをシッカリと頭に入れた上で、キチンと対策を立てておく必要があるのだが、残念ながら必ずしもそれができていない人が少なくないのが現実だ。

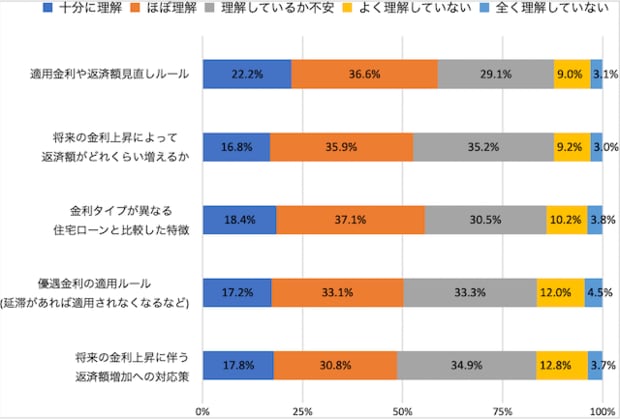

住宅金融支援機構が実際に住宅ローンを利用してマイホームを取得した人を対象に実施した調査によると、図表3にあるように、金利リスクを理解していない人が多い。

図表3 変動金利型金利のリスク等に関する理解度

たとえば、「適用金利や返済額の見直しルール」については、「十分に理解している」と「ほぼ理解している」の合計が58.8%に達しているものの、「理解しているか不安」「よく理解していない」「全く理解していない」の合計も41.2%に及んでいる。4割以上の人が多少のレベル差はあれ、金利リスクを理解しているとはいい難い。

【関連記事】>>住宅ローンの10年後の金利は0.7%〜2.2%を予想【2023年版】12銀行の変動金利見通しと、リスクを抑える方法を紹介

ローンを延滞すると優遇金利の適用がなくなってしまう

しかも、「将来の金利上昇に伴う返済額増加への対応策」に至っては、「理解しているか不安」「よく理解していない」「全く理解していない」の合計が51.4%と半数を超えている。

これでは、実際に金利が上がって、返済額が増えた場合にはたちどころに返済に行き詰まり、延滞が発生、最悪の場合、ローン破綻に陥りかねない。

図表3内「優遇金利の適用ルール」にあるように、延滞が発生すると優遇金利が適用されなくなり、金利が上がってしまうことになる。たとえば、優遇金利の結果、0.375%の金利が適用されていたとしても、優遇金利がはずれると基準金利である2.475%が適用されることになる。

そこに金利上昇が重なると適用金利はさらに高くなって、返済額は格段に重くなってしまう。ただでさえ延滞が発生するほど生活が苦しいのだから、とても返済を継続していくことはできないだろう。

結果、負債だけが残り、マイホームを失った上でローンの返済だけは続くといった悲劇に陥りかねない。くれぐれも、変動金利型のリスクをシッカリと理解した上で、対策を立てておきたいところだ。

【関連記事】>>住宅ローン金利(132銀行・1000商品)の金利推移・動向は? 金利タイプ別の相場、選び方も解説【2023年6月最新版】

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。