新聞報道によると老後を見据えてアラフィフ(50歳前後)から住宅を購入する人が、ジワリと増えてきているそうです。賃貸からの住み替えだけでなく、都心では不動産価格の高騰から、自宅を売却し、ローンを完済しても多額のおつりが来る人も多く、さらに住宅ローンの金利が低水準で、購入資金を借りやすいこともあるでしょう。今回は、日銀の金融緩和継続で低金利が続く2023年の経済環境下で、アラフィフから住宅ローンを組む人のポイントを分かりやすく解説します。(住宅ローン・不動産ブロガー 千日太郎)

老後の安心、安定のためには持ち家が有利

こんにちは、今年51歳になりました、団塊ジュニアの千日太郎です。

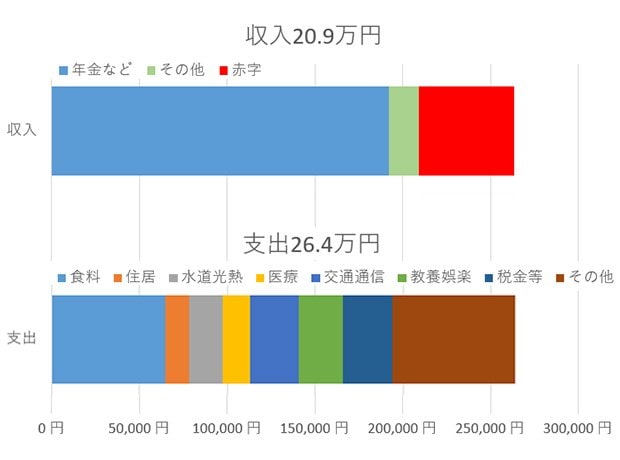

少し前の話ですが老後資金として2,000万円必要だという総務省の調査結果が炎上したことがありました。この根拠は高齢夫婦無職世帯の平均的な収支モデルを前提とすると毎月の赤字額は約5.5万円であり(図表)、この毎月の「不足額」を貯金で補填することとなると、30年で約2,000万円の取り崩しが必要になるというものです。

(図表)高齢者世帯の家計収支は5.5万円の赤字

参考:金融審議会 市場ワーキング・グループ報告書「厚生労働省提出資料P24」(令和元年6月3日)

まともな判断力のある人ならば、毎月5.5万円の赤字を放置して貯金を取り崩していくようなことはしません。それなりに生活レベルを調整するものです。しかし注目すべきは、支出グラフの住居費です。1.3万円なのです。家賃がこんなに安い訳がありません。これは現在の高齢者の大多数が持ち家に住んでいるためです。

ということは、持ち家ではなく賃貸の場合、夫婦2人で住む家の家賃がこの支出に上乗せされるということです。5.5万円に加えて家賃相当となると、家計簿をつけて工夫したくらいでは捻出できない赤字となります。

賃貸でも老後資金を十分に確保していれば大丈夫かというと、そうとは言い切れません。近年、高齢化によって顕在化してきた住居問題として65歳以上の人が賃貸住宅の入居審査で断られるケースが増えてきているのです。全国の空き家軒数は848万9,000戸(総務省2018年度調査)もあるのですが、高齢者を断る賃貸物件のオーナーが懸念しているのは家賃滞納だけでなく孤独死のリスクであり、単純に家賃が払えれば住めるというものではないということなのですね。

住居費としてトータルで払う金額が同程度であるならば、高齢になった時に備えて買い物や通院しやすい場所を選べたり、断熱性やバリアフリー性能を自分で設定できたりする「持ち家」を選ぶことが老後の安心、安定につながると言えそうです。

住宅ローンの返済期間と返済計画

住宅ローンは借入時の年齢上限が65〜70歳程度、完済時年齢の上限は80歳未満とする金融機関が多く、50代以上でも利用は可能です。ただし若い世代より返済が難しくなった際の対応策は限られるため、借入期間と返済計画については慎重を期する必要があります。

返済期間は80歳までの最長期間とすべし

まず、「借金を早く完済してしまいたい」と考えて、定年で完済するために期間を短く設定する人がいるのですが、これはリスクが高いのでお勧めしません。80歳までの最長期間とすべきです。

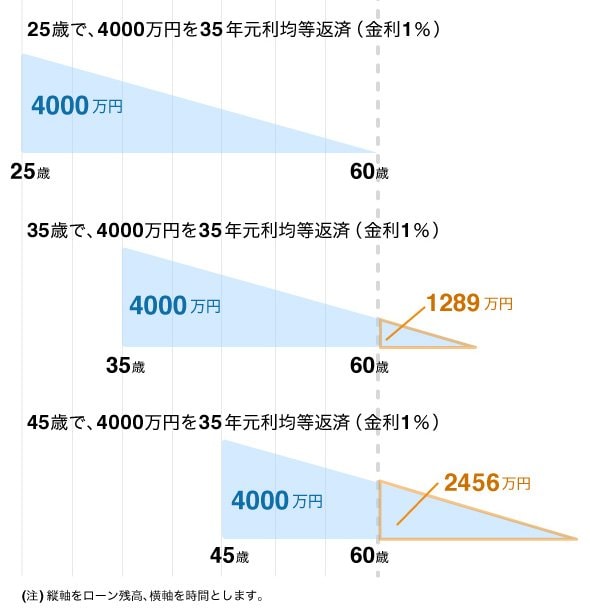

例えば住宅ローン実行時に満45歳以下の人であれば、住宅ローンの期間は35年が最長期間ですが、満45歳から1歳年齢が上がるごとに最長期間は1年ずつ短くなっていきます。また、住宅ローンをスタートする年齢が高くなるにしたがい、定年までの期間が短くなっていきますので、他の条件(借入額と借入期間)が同じであれば、定年時により多くの残高が残る計算となるのです(図表)。そのため、アラフィフからスタートする住宅ローンの場合は定年時のローン残高が多くなる傾向があります。

(図表)借入年齢ごとの60歳時点の住宅ローン残高

あまりに定年時のローン残高が多い場合は、途中のアクシデントで繰り上げ返済資金が底をついた場合に、リカバリーが困難となります。これも少ないに越したことは無いのです。しかし、返済期間を短くすると毎月の返済額は高くなります。毎月返済額のハードルは高くなってしまうのです。こうした、「あちらを立てればこちらが立たず」の状態をトレードオフといいます。

このように「定年時の残高」と「毎月の返済額」がトレードオフとなる場合、「毎月の返済額」を小さくすることを優先すべきです。毎月の返済額を、自分が相当のハンディを負っていても継続できるレベルにしておくために、借入期間をできるだけ長く取る方を優先するのです。

なぜなら、繰り上げ返済の期間短縮型なら、期間短縮型によって繰り上げ返済すれば後からでも返済期間を短縮して「定年時の残高」を小さくすることが可能だからです。逆に後から返済期間を延長するには、金融機関に個別に交渉しなければならず、その際には延長によって返済が可能なのかを改めて審査されます。

そのときに自身が高齢者になっている場合は、金融機関の審査はより厳しいものとなるでしょう。アラフィフからスタートする住宅ローンでは返済期間は最初に長めに取っておき、よほどの余裕があれば期間短縮型の繰り上げ返済によって短縮することをお勧めします。

・繰り上げ返済(期間短縮型):繰り上げ返済によって返済期間を短縮するタイプで、毎月の元利均等返済額はそのままです。

・繰り上げ返済(返済額軽減型):繰り上げ返済によって毎月の元利均等返済額を減らすタイプで、返済期間はそのままです。

住宅ローンの「定年時の残高」がいくらになるのかを知っておくことは、老後破産しないために、非常に重要なポイントです。しかし、年金収入が減少する可能性が高い少子高齢化社会にあっては、「毎月の返済額」を安全圏とするため返済期間を長く取ることをより優先すべきです。

定年でいつでも完済できる選択肢の重要性

なお、定年で住宅ローンを完済することで手元の資金が枯渇してしまい、不測の事態に対応できなくなっては本末転倒です。

定年時にローン残高と同額以上の貯蓄があり、いつでも完済できる選択肢を確保できていることが大切なのです。定年と完済がゴールではありません。その後も人生は続き、生きていくにはお金が必要なのです。

定年以降は収入が大きく減ることや、老後に受け取れる年金が減っていくことを考慮して、定年時に完済することを目標として住宅ローンを計画することは悪いことではありません。

しかし、定年の考え方として現時点の職場の定年を「ゴール=リタイア」と考えるのではなく、年金の支給がスタートする65歳、可能ならば年金の繰り下げ受給の限度である70歳までと考えて、長く収入を得られるキャリアプランを考えることが重要となってきます。

年金の財源となる働き盛りの世代が減少していくため、政府は労働市場を整備して共働きや出産後の女性、65歳以上の高齢者が働ける環境を整備しようとしていくトレンドがあります。職場の定年よりも先にもう一つの実質的な定年を設定し、それまで長く収入を得られるような働き方を模索していくことで老後破産のリスクを抑えられます。実質的な自分の定年で住宅ローンがいくらかを把握し、「定年時にローン残高と同額以上の貯蓄」という目標に向けて貯蓄していくのです。

【関連記事はこちら】>>アラフィフが購入できる家の上限額は? 無理なく完済できる住宅ローン金額を計算する4つのルールを紹介

iDeCoをいつ受け取るべきか

個人年金としてiDeCoを活用している人も多いと思います。

iDeCoは「一時金」で受け取る方法が節税メリット最大となるのですが、一時金で受け取れる期間は60歳から75歳までの間に限定されます。一時金の収入金額から「退職所得控除」と呼ばれる非課税枠を差し引き、それを2分の1にしたものが退職所得の金額となり、それに税率を掛けて納税します。長年コツコツ積み立て育てたiDeCoの税金がかからない「退職所得控除」は、例えば30年で1,500万円(=40万×20年+70万×10年)と相当大きくなるのです。

ただし、iDeCoで「退職所得控除」の恩恵を「満額」で得るには、一時金を受け取った年の前年から19年間に会社などから退職金を受け取っていないことが条件です。ザックリ説明しますと、退職金の受け取りから19年以内であると、一時金で受け取る節税メリットが減るのです。コツコツ積み立てた老後の虎の子を、国が税金の名目でかすめ取っていくわけですね。

iDeCoの一時金受け取りは75歳までという決まりですから、60歳定年で退職金をもらう給与所得者は、iDeCoの一時金受け取りは課税される可能性が高いためお勧めできません。

対策としては、iDeCoで運用した資金を年金形式で分割して受け取ることです。公的年金等控除の枠が使えるので、税金を抑えられます。

また、早期に退職金を受け取り、職場の定年にかかわらず収入を得る方法を模索することで、退職金とiDeCoの両方で満額の退職所得控除を受けることができます。

こうしたiDeCoの出口戦略は住宅ローンを組む、組まないにかかわらず重要になってきます。自分がいつまで働きいつ退職金やiDeCoを受け取るかについて主体的に計画していくことが、これからの少子高齢化社会では必要になっていくでしょう。

戦略的に割安な団信を利用する

最近は低金利に加えて団信の疾病保障特約も拡充傾向にありますね。がんと診断されたり、病気やケガで働けなくなったら住宅ローンが半額になったりゼロ円になったりする保険です。各銀行が住宅ローンのメリットとして競って宣伝しています。

前述のようにアラフィフから住宅ローンをスタートすると、定年での住宅ローン残高が多くなる傾向にあります。定年ということは高齢でもあるということですから、病気のリスクが高い年齢で多額の保険金を受け取れるということでもあるわけです。

疾病保障特約には住宅ローンの金利に0.1%~0.3%上乗せとなるので、そのコストが問題となりますが、住宅ローンを借りる人が一律の利率であるというのがポイントです。本来、保険料はリスクの高い人は高い保険料となりリスクの低い人は低い保険料となります。それが疾病保障特約は一律となっているわけです。つまり住宅ローン利用者の中で相対的にリスクの高いアラフィフにとって一律の料率は割安であると言えるのです。

しかし、そうした疾病保障特約(がん団信や入院)を付けられるのは、ほとんどの場合は住宅ローンの実行時点で満50歳までとなっているので、注意が必要です。私たちにとってメリットが多いということは保険会社にとってはリスクが高いということですね。

そのため、団信の疾病保障に割安な保険としての加入を検討するなら住宅の引き渡しが満50歳までに完了できるようにスケジュールすることをお勧めします。50歳直前は病気のリスクが高くなってくる年齢で、疾病保障特約にギリギリ入れるタイミングです。無理なく返済できそうなら、疾病保障もつけておくのが経済的に合理的だと言えます。

【関連記事はこちら】>>「団体信用生命保険」徹底比較!住宅ローンでおすすめの団信は?

まとめ~50歳からの賢い住宅購入

一般的に住宅ローンの計画で最重要とするのは、「毎月の返済額を無理なく継続できるのか?「というポイントです。

「住宅ローンとは何か?」と聞かれたら「決まった金額を35年ならば420回払うことだよ」と答えます。厳密な定義ではありませんが、これが住宅ローンを組む人にとってのリアルです。

しかし、アラフィフからの住宅ローンは35年(420回の返済)があるとは限らず、場合によっては定年時に全額繰り上げ返済することも想定するものです。毎月の返済額に対する重みづけは半分とし、残りの半分は定年時のローン残高に向けて貯蓄をしていき、定年で完済できる選択肢を確保することが重要になってきます。完済すると決めるわけではなく、選択肢を確保するという点がミソです。

自著の「50歳からの賢い住宅購入」(同文舘出版)では、アラフィフに特有の財務リスクを前提として、購入できる家の価格、各金利タイプ(変動金利、10年固定金利、20年固定金利、超長期固定金利)が適合する人や返済計画の立て方、そしてリアルな相談事例など盛りだくさんになっています。ぜひ、お手にとって読んでみてください。

【関連記事はこちら】>>住宅ローンの変動金利が上昇する時期を予測!

高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023~2026年」!?

金利上昇もシミュレーション可能!

返済額シミュレーションはこちら| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。