住宅ローンの金利引き下げ競争が激化している。各銀行は「変動金利」をメーンの商品として考えており、金利は0.4%台まで低下。5月1日には、りそな銀行が変動金利(借り換え)を0.429%という史上最低水準まで引き下げた。市場金利はじわじわと上昇しつつある中で、この競争はいったいどこまで続くのか、また将来、金利が上昇する可能性はあるのだろうかを分析した。(編集部注=執筆後、5月9日に住信SBIネット銀行がさらに低い金利を投入)

激戦区となっている、変動金利(借り換え)

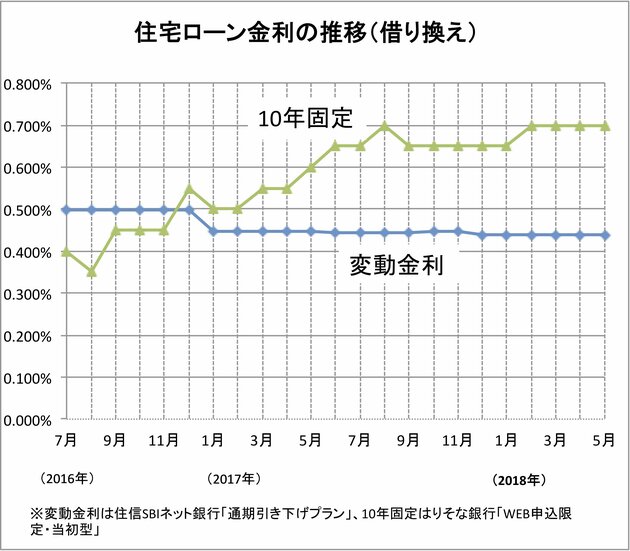

昨年以降、住宅ローンの「変動金利」の引き下げ競争が激化している。2年ほど前までは「10年固定金利」を中心に各銀行が低い金利を提示していたが、昨年以降は主戦場が「変動金利」に変わったのだ。今や0.5%を大きく割り込むのは当たり前となっている。

もともと変動金利(借り換え)で常にトップクラスの低金利を実現していたのは「住信SBIネット銀行」だ。2017年7月の変動金利(借り換え)は0.444%だった。

そこに戦いを仕掛けたのが、「りそな銀行」だ。住宅ローンの金利は、基本的に毎月第一営業日に金利を切り替える。2017年8月1日に、りそな銀行は変動金利(借り換え)を0.497%から0.440%へと、0.057%も金利を引き下げ、主要銀行ではトップの低金利の地位を奪った。

りそな銀行は、いわゆる都市銀行の部類に入る。都市銀行は新規参入組のネット銀行ほどは激しい金利競争をしないというのが常識だったが、りそな銀行はリテール業務を強化する中で、金利引き下げ競争を自ら仕掛けたのだ。

それに対して、住信SBIネット銀行は、2017年12月に、変動金利(借り換え)0.447%から0.439%に引き下げてトップの座を奪還していた。りそな銀行の変動金利(借り換え)は0.440%だから、わずか0.001%低いだけなのだが、それでもトップであるのは間違いない。

そして2018年5月、今度はりそな銀行がさらに変動金利を引き下げ、0.429%として、再びトップの座を奪い返した。

変動金利(借り換え)の最低金利の変遷(2016年3月以降)

2016年2月まで りそな銀行(0.569%)

2017年7月まで 住信SBIネット銀行(0.444%~0.566%)

2017年8月以降 りそな銀行(0.440%)

2017年12月以降 住信SBIネット銀行(0.439%)

2018年5月以降 りそな銀行(0.429%)

(以下は5月22日に加筆)

2018年5月9日以降 0.428%(住信SBIネット銀行が、対抗措置として緊急引下げを実行)

|

■激化する変動金利の引き下げ合戦! ※変動金利(借り換え)の金利推移、赤の太字は金利が低い銀行 |

||

| 住信SBIネット銀行 | りそな銀行 | |

| 2016年2月 | 0.579% | 0.569% |

| 2016年3月 | 0.565% | 0.569% |

| 2016年4月 | 0.566% | 0.569% |

| 2016年5月 | 0.497% | 0.569% |

| 2016年6月 | 0.497% | 0.569% |

| 2016年7月 | 0.497% | 0.569% |

| 2016年8月 | 0.497% | 0.569% |

| 2016年9月 | 0.497% | 0.569% |

| 2016年10月 | 0.497% | 0.569% |

| 2016年11月 | 0.497% | 0.569% |

| 2016年12月 | 0.497% | 0.569% |

| 2017年1月 | 0.447% | 0.569% |

| 2017年2月 | 0.447% | 0.569% |

| 2017年3月 | 0.447% | 0.569% |

| 2017年4月 | 0.447% | 0.497% |

| 2017年5月 | 0.447% | 0.497% |

| 2017年6月 | 0.444% | 0.497% |

| 2017年7月 | 0.444% | 0.497% |

| 2017年8月 | 0.444% | 0.440% |

| 2017年9月 | 0.444% | 0.440% |

| 2017年10月 | 0.447% | 0.440% |

| 2017年11月 | 0.447% | 0.440% |

| 2017年12月 | 0.439% | 0.440% |

| 2018年1月 | 0.439% | 0.440% |

| 2018年2月 | 0.439% | 0.440% |

| 2018年3月 | 0.439% | 0.440% |

| 2018年4月 | 0.439% | 0.440% |

| 2018年5月 | 0.439% | 0.429% |

| 2018年5月8日 | 0.427% | 0.429% |

低金利を打ち出しているのは、この2行だけではない。イオン銀行も3月30日までに借り入れを実行した人に対して「期末スペシャルプラン」と銘打って、0.450%という低金利を実現するなど、変動金利(借り換え)は、激戦区となっている。

住宅を購入した人向けの「新規借入」についても同様に金利引き下げ競争が展開されている。5月1日の変動金利(新規借入)は.457%で、住信SBIネット銀行、ソニー銀行などがトップで横並びになっている。

変動金利を引き下げているのは、「売りやすい」から

なぜ、各銀行は変動金利を引き下げて、顧客獲得にまい進しているのだろうか。それには2つの理由がある。

銀行が「変動金利」を売りたがる理由

(1)固定金利よりも、金利が低いので売りやすい

(2)変動金利なら、金利を上げやすい

まず、変動金利は、「(1)固定金利よりも、金利が低いので売りやすい」のだ。

実は、約2年前は、住宅ローンの金利タイプは「10年固定金利」が主戦場となっていた。下図を見てほしい。りそな銀行など一部の銀行は、変動金利よりも10年固定金利の方を低くしていた。

ちょうどこの時期は日銀がマイナス金利政策を打ち出したために10年国債が本当にマイナス金利になっていたので、調達コストが非常に安く、「10年固定金利」を引き下げやすい環境だったのだ。通常、金利の固定期間が長い商品の方が金利が高いはずなのに、逆転しているということは、明らかに「10年固定」の方がお得な商品ということになる。人気が出るのは当然だった。

現在は、10年国債の金利は0.1%程度で推移しており、2年前よりは上昇しているため、住宅ローンの「10年固定金利」も引き上げざるを得なくなっている。上図のように、変動金利の方が金利が低い。そのため、金利が低い「変動金利」の方が売りやすくなっていることから、各行は融資残高を確保するため、仁義なき「変動金利引き下げ合戦」を行っている。

変動金利なら、金利を上げやすい

そして、変動金利を積極的に売っているもう一つの理由が、「(2)変動金利なら、金利を上げやすい」からだ。

実は、現在の変動金利の水準は、完全に赤字だ。住宅ローンアドバイザーの淡河範明氏によると、「住宅ローン(変動金利)のコストは、金利に換算するとおおよそ1%くらいです。店舗・人員コスト、資金調達コスト、団信保険料、デフォルトに備えた引き当てなどが必要なので、多くの銀行が現状は赤字になっているはずです」という。

現在、赤字ということは将来、金利を引き上げて、利益の回収に走る可能性が高いということだ。

住宅ローンの商品説明書を見てみよう。多くの銀行は、「借入後の金利は、毎年4月1日、10月1日に各銀行の短期プライムレートを基準として年2回金利の見直しを行い、6月、12月の約定返済日の翌日からそれぞれ新しい金利を適用する」という契約になっていることが多い。つまり、短期プライムレートを引き上げれば変動金利を引き上げられる。また、「短期プライムレートを基準」としているだけであり、実際の住宅ローン金利をそこから何%引き上げるとは書いていないのだ。そのため、変動金利は年2回、銀行が自由に引き上げることができるのだ。

さらに、「ただし、基準金利が大幅に変動した場合は、それ以外の日に金利を見直すことがある」とも記載していることが多い。つまり、銀行はいざとなったら、いつでも変動金利を引き上げることができるということだ。

実際には、銀行業界は金融庁が監視・監督しているので、市場金利の変動を大きく上回るような住宅ローン金利の引き上げは難しいだろう。とはいえ、いつまでも赤字を垂れ流しているわけにはいかないので、採算の改善に向けて、金利をじわじわと引き上げる可能性が高い。

なお、大概の銀行の住宅ローンには、金利の激変緩和措置として、「5年ルール(金利が変動しても5年間は返済額が変わらない)」「125%ルール(返済額アップ時は、1回に最大25%までしか増やせない)」という2つのルールがあるが、返済額のルールであって、金利上昇を妨げるものではない。やはり、変動金利は上昇すると考えておいた方がいいだろう。

銀行が赤字ということは、借り手にとって「おいしい商品」

では、「変動金利を借りるな」ということかというと、そうではない。

「銀行が赤字ということは、借り手からしてみれば、非常においしい商品ということ。金利上昇に耐えられるような支払い余力がある人は、このチャンスに変動金利を借りるのもアリです」(淡河氏)

淡河氏は、記事「変動金利の住宅ローンは、金利が何%まで上昇すると考えれば破綻しないでむのか?」の中で、変動金利は4%まで上昇すると考えて、その際に毎月返済額がどのくらい増加するのか確認しておいた方がいいと説明する。現在の変動金利(店頭金利)は、2.475%なので、4%に上昇するということは、金利上昇幅でいえば「1.525%の上昇」ということになる。過去の金利推移からすると、その程度の金利上昇はありうるということだ。

また、金利上昇のタイミングも気になるところだ。

住宅ローンブロガーの千日氏は、記事「住宅ローンの変動金利が上がる時期を大胆予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは『2023年』」で、2023年頃に銀行が変動金利を一斉に引き上げるのではないかと予想している。かつての高い金利で借りている人々がいなくなるタイミングで、金利を引き上げるのではないかという考えだ。

いずれにせよ、現在の住宅ローンの変動金利は、史上最低金利であるのは間違いない。このチャンスをうまく活用したいところだ。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。