フラット35などの借入可能額を計算【2025年3月版】

「借入可能額シミュレーション」は、年収、借入期間を入力すれば、「借入可能額(借入上限、目安)」を計算できる。フラット35、民間銀行の審査基準に基づいて試算しており、各銀行の審査に出す前に目安額が把握できる。また、毎月の返済額や、金利が上昇した時の返済額も試算できる。

「借入可能額シミュレーション」は、年収、借入期間を入力すれば、「借入可能額(借入上限、目安)」を計算できる。フラット35、民間銀行の審査基準に基づいて試算しており、各銀行の審査に出す前に目安額が把握できる。また、毎月の返済額や、金利が上昇した時の返済額も試算できる。

新規借入2025年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

③【期間限定】WEB完結金利優遇キャンペーン実施中。変動金利が年0.390%~

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

住宅ローン利用者口コミ調査の詳細を見る

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とする

アンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

| 住宅ローン実質金利ランキング[新規借入] |

| \シミュレーション/ |

住宅ローン借入可能額の計算方法・詳細

※ 元利均等返済、ボーナス払いなしとしてシミュレーション(計算)

※ 毎月返済額(変動金利)は、今後も変動金利が現在の水準を維持するものと仮定して試算。金利上昇は、6年目に+1.5%と仮定。フラット35は頭金10%の場合の金利を想定。民間銀行は、借入可能額の試算方法を公開しておらず、試算方法も違うので、あくまで目安としてください。銀行によっては、借入金額の上限、下限を設けている場合があるので、各銀行の約款等をご確認ください。

※ フラット35は、頭金が10%以上必要な金利でシミュレーション。

※ 借り入れには、借入手数料、保証料等が別途かかります。

※ 平均借入額は、返済負担率を21.8%としてシミュレーション(住宅金融支援機構のデータから平均値を算出)。

※ 借入可能額の計算方法、審査金利については、記事「住宅ローンの借入可能額を計算するのに必要な「審査金利」とは? 「年収」「返済負担率」などを使った計算方法を解説!」を参照。

以下にフラット35と民間銀行の借入可能額の年収別の早見表を掲載しているので、参考にしてください。

◆フラット35の住宅ローンの借入可能額(年収別の早見表) |

||

| 年収 | 借入可能額(目安) | 月々の返済額 |

| 200万円 | 1,523万円 | 5.0万円 |

| 300万円 | 2,285万円 | 7.5万円 |

| 400万円 | 3,555万円 | 11.7万円 |

| 500万円 | 4,444万円 | 14.6万円 |

| 600万円 | 5,332万円 | 17.5万円 |

| 700万円 | 6,221万円 | 20.4万円 |

| 800万円 | 7,110万円 | 23.3万円 |

| 900万円 | 7,998万円 | 26.3万円 |

| 1,000万円 | 8,000万円 | 26.3万円 |

|

※新規借入、35年固定金利は1.94%(頭金10%以上)、借入期間35年としてシミュレーション。ボーナスなし、別途手数料等が必要。フラット35の借入限度額は8,000万円。住宅金融支援機構「年収から借入可能額を計算」を参照。2025年3月調査 |

||

民間銀行の住宅ローン借入可能額の目安(年収別の早見表) |

||

| 年収 | 借入可能額(目安) | 月々の返済額 |

| 200万円 | 1,411万円 | 3.6万円 |

| 300万円 | 2,117万円 | 5.5万円 |

| 400万円 | 3,226万円 | 8.3万円 |

| 500万円 | 4,033万円 | 10.4万円 |

| 600万円 | 4,839万円 | 12.5万円 |

| 700万円 | 6,351万円 | 16.4万円 |

| 800万円 | 7,259万円 | 18.8万円 |

| 900万円 | 8,166万円 | 21.1万円 |

| 1,000万円 | 9,074万円 | 23.5万円 |

|

※借入期間35年、融資金利は0.475%、審査金利が3.50%と仮定。返済比率は、年収400万円未満35%以下、年収700万円未満40%以下、年収700万円以上45%以下と仮定。2024年9月調査 |

||

なお、銀行によって審査基準が異なるため、借入可能額も異なります。確実に借りたいのであれば、最初から複数の銀行に仮申込するのが鉄則です。

また、「転職したばかり」「年収が少ない」などの不安要素があるのなら、「フラット35」の審査は緩めなので、審査に通りやすくなります。

住宅ローン金利は徐々に上がっていますが、まだまだ低金利下で、かつてないほど借入可能額は増加しています。

年収に対して、何倍くらいまで住宅ローンは借入可能なのでしょうか。

借入期間35年で試算してみると、以下のように、7~9倍程度が上限となります。

|

借入可能額は年収の何倍? (2024年7月金利で、当サイトシミュレーションを使い試算。借入期間35年) |

|||||

| 年収 | 民間の銀行 | フラット35 | |||

| 350万円 |

2,470万円 (年収の7.1倍) |

2,708万円 (年収の7.7倍) |

|||

|---|---|---|---|---|---|

| 600万円 |

4,839万円 (年収の8.1倍) |

5,416万円 (年収の9.0倍) |

|||

| 800万円 |

7,259万円 (年収の9.1倍) |

7,221万円 (年収の9.0倍) |

|||

実際の物件価格も参考に見ておきましょう。

2021年の新築マンションの年収倍率は全国平均で8.93倍です。年収が低い世帯は、一定の頭金などがないと購入できません。東京都に限ると、年収の14.7倍となり、資産がない限り購入は難しくなっています。

一方で、中古マンションの年収倍率は全国平均で6.54倍となっており、サラリーマンでも購入可能といえそうです。ただし東京都は13.4倍で、頭金を用意しなければ購入は難しそうです。※東京カンテイ「新築マンション年収倍率」「中古マンション年収倍率」

住宅ローンの借入可能額はどうやって試算するのでしょうか。実際に計算するには、以下の3つの数値が必要です。

・毎月返済額

・審査金利

・借入期間

毎月返済額が多いほど、借入可能額は増えます。

そのため、「思い切って、年収の半分を住宅ローンの返済に当てよう」と考える人がいるかもしれませんが、あまりにも住宅ローンの負担が多いと返済に困ってしまい、住宅ローン破綻する可能性が高まります。

そこで銀行では、「返済負担率(返済比率)の上限」を設定しています。返済負担率とは、年収に対して年間返済額がどのくらいの割合かを示す数値で、以下の計算式で求めます。

返済負担率=年間返済額 ÷年収(税込)

「年収」に、この「返済負担率」をかけたものが、「年間の返済額」となります。「毎月返済額」は、「年間の返済額」を12で割って求めます。

「返済負担率」が高いほど返済が苦しくなるので、民間の銀行の場合、「返済負担率の上限」は、40%程度に設定している銀行が大半です。

ただし、ホームページ上などでは数字を公表しておらず、「安定した収入のある人」や「当行指定の保証会社の保証を受けられる人」などと記載しているだけです。

ダイヤモンド不動産研究所のシミュレーションの場合、大手銀行が採用している以下の基準で計算しています。

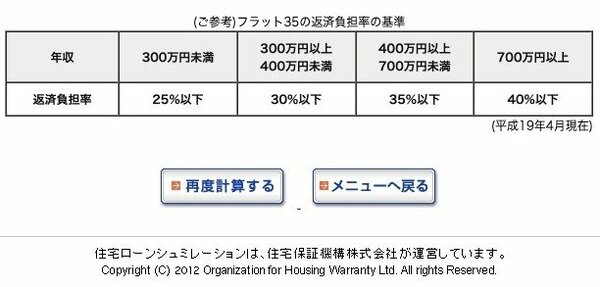

なお、独立行政法人・住宅金融支援機構が提供している住宅ローン「フラット35」は、「返済負担率」を公表しており、以下の基準となります。

民間銀行とフラット35の返済負担率を比較

| 銀行 | (公表)フラット35 | |

| 審査上の 返済負担率 |

40%程度(銀行によって違う) | 30%以下(年収400万円未満) 35%未満(年収400万円以上) |

|---|

(参考)古い制度のままのシミュレーションもあるので注意

国交省指定法人でもある住宅保証機構は、ネット上で住宅ローンシミュレーションを提供している先駆者です。しかし、情報が更新されず、古いままで放置されています。※現在は修正されています。

借入可能額シミュレーションの試算結果ページには、下記のようにフラット35の返済負担率が記載されていますが、これは現在は使われている制度とは違います。平成19年(2007年)10月に、上記のように簡素化(年収400万円未満、400万円以上の2通り)されています。10年以上、情報の更新をしていないようです。※参考 住宅金融支援機構「10月よりフラット35のご利用条件を簡素化します」

このように、ネット上には現在は適用されない古い情報が掲載されいていることもあるので注意しましょう。

金利が低いほど、借入可能額は高まります。低金利の現在は、従来よりも借入可能額が上昇しているのです。

なお、借入可能額を計算する場合は、「審査金利」を使います。実際に貸し出す金利とは別に、住宅ローンの審査用に設定された金利です。銀行のホームページやパンフレットには記載されていません。民間銀行の審査金利の相場は3~4%です。

一方で、住宅金融支援機構の住宅ローン「フラット35」の場合は、「実際に融資する金利」=「審査金利」で審査しているので、借入可能額を正確に試算することが可能です。

民間銀行とフラット35の審査金利を比較

| 民間の銀行 | (公表)フラット35 | |

| 審査金利 | 3~4% |

融資する金利 |

|---|

借入期間が長いほど、借入可能額は高くなります。そのため多くの人は、なるべく長期間に渡って借りようとします。民間銀行の住宅ローンは35年を最長としている銀行が多く、借り手も借入期間を35年に設定する人が大半です。

しかし、老後に住宅ローンを安定して返済し続けることは困難です。そのため、住宅ローンは「80歳までに返済完了」などと年齢制限がもうけられています。もし借入期間を35年間、フルに設定できるのなら、年齢は45歳までに借り入れをする必要があります。

一方で、「安定した収入がある定年の年齢(65歳など)までに完済したい」という人も多くいます。自分の働き方や家族の状況に応じて、借入期間を決めましょう。

以上の「毎月返済額」「審査金利」「借入期間」から、借入可能額が求められます。フラット35なら審査金利も公表されているので自分で計算できますが、非常に大変なので、下記のシミュレーションなどを活用しましょう。

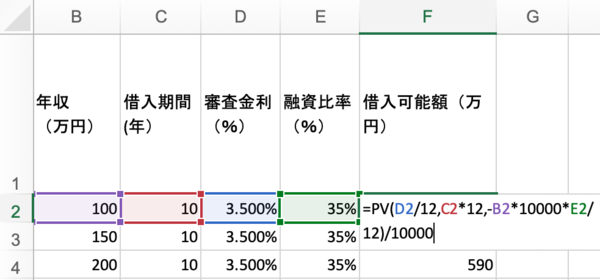

(参考)借入可能額をエクセルで計算する方法

借入可能額は、以下のように計算します。

①、年収と返済負担率から、毎月返済額の上限を求める。

②、「返済額早見表」(下記)を使って、審査金利、返済期間から、借入金額100万円あたりの毎月返済額を求める(関数電卓、エクセル等を使う方法もある)。

③、①÷②×100万円で、借入可能額を求める。

返済額早見表(元利均等返済、毎月払い、100万円あたり毎月返済額) |

|||||

| 借入期間 | 審査金利 1.5% |

~ | 審査金利 3.0% |

審査金利 3.5% |

審査金利 4.0% |

|---|---|---|---|---|---|

| 15年 | 6207円 | ~ | 6905円 | 7148円 | 7396円 |

| 20年 | 4825円 | ~ | 5545円 | 5799円 | 6059円 |

| 25年 | 3999円 | ~ | 4742円 | 5006円 | 5278円 |

| 30年 | 3451円 | ~ | 4216円 | 4490円 | 4774円 |

| 35年 | 3061円 | ~ | 3848円 | 4132円 |

4427円 |

この計算は複雑になるため、通常はエクセルや関数電卓を使って、試算します。

エクセルの場合は、「PV関数」を使います。PV関数は「投資の現在価値を計算」するものですが、毎月返済額から借入可能額を計算するのにも使えます。

具体的には、まず以下の3項目を用意します。

①月利(年利÷12カ月で計算)

②借入期間(例:20年×12カ月=240カ月)

③毎月返済額(年収×融資比率÷12カ月)

以上の3項目について、PVの式に入れ込みます。

=PV(月利,借入期間,毎月返済額)

以上で、借入可能額が求められます。

以下のリンクから、試作したエクセルファイル「借入可能額シミュレーション」をダウンロードできるので、参考にしてみてください。

エクセルファイル「借入可能額シミュレーション」をダウンロードする

以上のように、おおよそ自分が借りられる住宅ローンの額は計算できます。そこで、併せてシミュレーションしておきたいのが「無理のない借入額」です。

実は、住宅金融支援機構が発表している「フラット35利用者調査」を見ると、返済負担率の平均値は21.3%と、上限に比べると低め。返済負担率が30%を超えるという人も7.7%にすぎません(2015年度下期)。目一杯借りているという人は意外と少ないのです。

考えてみれば、人によって住居費、食費、お小遣い、教育費、貯金額は全く違うので、誰もが借入可能額を限度いっぱい借りて、無理なく返済できるわけではありません。

「無理のない借入額」の考え方は簡単です。まずは「無理のない毎月返済額」を自分の実生活から割り出します。

「現在の家賃」と「毎月の貯金額」の合計から、住宅を購入による負担増加(固定資産税、管理費など)を差し引いたものが、無理のない毎月返済額になります。

こうして割り出した「無理のない毎月返済額」から、「無理のない借入額」をシミュレーションしてみました。

「無理のない借入額」はいくら? |

|||

| 毎月返済額 | 無理のない借入額 | ||

|---|---|---|---|

| 借入期間 35年 |

借入期間 30年 |

借入期間 20年 |

|

| 6万円 | 1,857万円 | 1,659万円 | 1,249万円 |

| 8万円 | 2,476万円 | 2,212万円 | 1,666万円 |

| 10万円 | 3,095万円 | 2,765万円 | 2,082万円 |

| 12万円 | 3,714万円 | 3,318万円 | 2,499万円 |

| 14万円 | 4,333万円 | 3,871万円 | 2,915万円 |

| 16万円 | 4,952万円 | 4,424万円 | 3,332万円 |

| 18万円 | 5,571万円 | 4,977万円 | 3,748万円 |

| 20万円 | 6,190万円 | 5,530万円 | 4,165万円 |

| 22万円 | 6,809万円 | 6,083万円 | 4,581万円 |

|

※新規借入。金利は、21-35年固定金利が1.84%、15−20年固定金利が1.45%(頭金10%以上)、借入期間15年、25年、35年としてシミュレーション。ボーナスなし、別途手数料等が必要。フラット35の借入限度額は8,000万円。住宅金融支援機構「年収から借入可能額を計算」を参照。2024年7月調査 |

|||

実際に計算してみると、先ほどの「借入可能額」に比べて、「無理のない借入額」の方が少ないという人が多いのではないでしょうか。

そういう人は、借入可能額を目一杯借りると、返済に困ってしまう可能性があるので注意が必要です。

特にこれから子供が生まれる、またはまだ子供が小さいという家庭は、教育費が後になって予想以上に重い負担となりがち。教育費に限らず、将来、確実な出費が見込まれるものがあれば、別途、貯蓄してもいいでしょう。

一方、どうしても借入額を増やしたいのであれば、食費、お小遣い、教育費などの出費をカットして、毎月返済額を増やせないか、チェックしてみましょう。

ファイナンシャルプランナーの深田晶恵さんは次のように話してくれました。

「返済負担率が25%以内なら安心といった一般論をよく耳にします。しかし、こういう判断の仕方はとても危険です。年収が400万円の人と800万円の人では家計の中身がかなり違いますし、同じ年収であっても年齢や家族構成によって将来の家計設計はやはり違うはずです」

最初に試算した年収から分かる「借入可能額」は、あくまで最上限を知るためのもの。「無理のない借入額」も計算してみて、またどこまで出費をカットできるかも考えて、自分に最適な借入額を決めましょう。

住宅ローンの「借りられる金額」=「返済できる金額」ではないことに注意しておきましょう。現在は低金利であるため、借入可能額は非常に高くなりがちですが、それが返済できるとは限らないのです。

住宅ローンは返済し終えるまで最大35年かかります。ギリギリの返済計画であったり、金利が上昇したりすれば、返済が滞る可能性もあります。

本当に安心できる毎月返済額は、現在の毎月あたりの出費などから計算できます。

「現在の家賃並みの返済額なら大丈夫だろう」と考えてはいけません。その他の費用や子どもが大きくなれば教育費も増えていきます。身の丈以上に借りすぎないように注意してください。

ダイヤモンド不動産研究所の「借入可能額シミュレーション」は、年収、借入期間さえ入力すれば簡単に計算できるので、ぜひ試算してみましょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

新規借入2025年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

③【期間限定】WEB完結金利優遇キャンペーン実施中。変動金利が年0.390%~

①保証料など0円サービスが充実

②新規借入で変動金利の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

住宅ローン利用者口コミ調査の詳細を見る

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とする

アンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

※サイト内の金利はすべて年率で表示

実は銀行によって、得意な「金利タイプ(変動金利、10年固定、全期間固定など)」が違う。なので、借りたい金利タイプを決めてから、本当に安い住宅ローンを探すべき。

確かに、金利(表面金利)の低さは重要だが、それだけで比較すると、損してしまう可能性がある。住宅ローンを借りる際は「諸費用」がかかる。また10年固定金利などは、固定期間終了後の金利も考慮しないと、本当にお得な住宅ローンは見つけられない。手数料等込みの「実質金利」や「総支払額」で比較しよう。

→詳しくはこちら

住宅ローンを借りるときは、なるべく複数の銀行に申し込むのがいい。というのも、審査に落とされたり、借入希望額を満額借りられないこともあるからだ。特に金利の低い銀行ほど、満額回答を得られにくいので、最初から複数銀行に申し込もう。

→詳しくはこちら

プロの評判・口コミ

淡河範明さん

りそな銀行の住宅ローンは、まず金利設定がかなりチャレンジングです。期間固定金利の場合、固定期間終了後も当初の金利優遇がずっと大きいままなので、金利は低いですね。そのため借り換えをするならメリットが大いにあります。

審査は、厳しくも緩くもないですね。用意する書類に関して厳格で、お客様の属性にもよりますが、必要書類が他の金融機関に比べて提出書類が多く、また、一つ不備があるときっちり揃えるまで何度もやり取りをしなければならず、煩わしいかもしれません。書類の不備があると審査が長びくリスクもあります。

一般に、自営業や会社経営をしている場合は、直近3期分の決算書と確定申告書、役員報酬の源泉徴収票の提出を求められます。りそな銀行では、さらなる書類を求められることもあり、会社の納税証明書の提出が必要となることもあります。そのため審査に時間がかかりがちで、事前審査も本審査もそれぞれ2〜3週間かかることも珍しくなく、融資実行を早めにしたい人は要注意です。