住宅ローンを借り換えるなら、今、お得なのは「変動型」ではなくて、「固定型」だろう。「固定型」には、フラット35を代表とする「全期間固定型」と、10年固定金利にような「期間固定型」の金利タイプがある。なぜ、「固定型」をおすすめするのか、解説していこう。

「今、住宅ローンを借り換えるなら、長期の固定ローンが絶対におすすめ」と、多くのファイナンシャルプランナー(FP)が口を揃える。

住宅ローンの金利には、「変動型」と「固定型」がある。

「変動型」はその名の通り、返済期間中に金利が変動し、半年に一度、その時点の市場金利に合わせて見直される。メリットは金利が低いこと。新築マンションの販売センターや住宅の展示場で、返済シミュレーションに使われるのは決まってこのタイプだ。なぜなら、金利が低ければそれだけ毎月の返済額が少なくなり、不動産会社が物件を売り込むにはもってこいだからだ。しかし、変動型は将来の金利上昇の影響をもろに受けるというデメリットがある。

一方、「固定型」には5年、10年、35年など、金利を固定する期間によっていくつかの商品がある。

なかでも、全期間の金利を固定する「35年固定型」は「変動型」とは異なり、最初に決まった金利が全期間変わらず、毎月の返済額が変わらないので、安心感がある。政府が全期間固定の「フラット35」に税金を投入して支援するのも、借り手にとって金利上昇の影響を受けにくい仕組みだからだ。ただし、これまでは金利が高かったために毎月の返済額が増え、同じ年収で借りられる金額も少なかった。

しかし、2016年2月に日銀がマイナス金利を導入して以降、異変が起きている。

2018年3月、発表された「フラット35」の金利はなんと1.38%(借入期間21年~35年、団信あり、頭金10%以上)。さらに省エネルギー住宅などは、最大10年間、金利が0.25%差し引かれる「フラット35S」もある。住宅ローン減税によって、ローン残高の1%分の所得税が控除されることを考えると、リスクの少ない長期ローンがほとんど“ゼロ金利”になっていることを表している。

なぜ、こんなことになっているのか。

銀行の10年以上の固定型住宅ローンは、長期金利を参考にして金利を決めている。その長期金利が、日銀がマイナス金利を導入して以降、下げ止まらないのだ。長期金利の指標となる「新発10年物国債」の利回りは、2016年7月にはマイナス0.295%の過去最低を記録している。

その後、下がり過ぎた10年国債の利回りはやや上昇し、プラスに転じてはいるものの、過去の金利水準からみれば、まだまだ底値圏内にあると言える。当然、住宅ローン金利も、非常に低い水準が続いている。

変動金利と35年固定の差がわずか0.759%

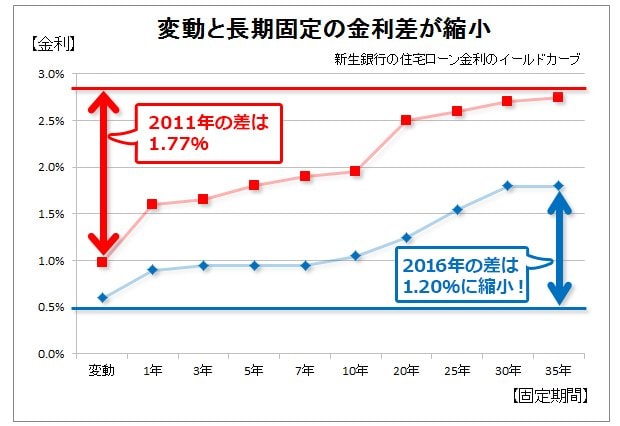

長期の固定金利に比べると、変動金利は大きく下がっていない。すでに金利が低く、これ以上は下がる余地が小さいからだ。そのため、「変動型」と「固定型」の金利差も縮小している。下のグラフは、SBI新生銀行の「変動型」と「35年固定型」の金利差を示したものだ。2011年5月はその差が1.77%だったが、2016年5月は1.20%にまで縮まっている。

諸経費等を加味した「実質金利」で、2018年3月時点の「変動金利」と「35年固定金利」を比較したらどうなるか。2018年8月の金利で調べてみた。

ダイヤモンド不動産研究所が作成した「住宅ローン『実質金利』ランキング(借り換え)【35年固定・長期固定】」でトップに立った三井住友信託銀行は1.347%、「住宅ローン『実質金利』ランキング(借り換え)【変動金利】」で一番金利が低い住信SBIネット銀行は0.588%だから、その差は0.759%でしかない。

「長期間、金利を固定できる安心」が、わずか0.759%の金利差で得られるなら安くないだろうか。将来の金利上昇リスクに備えるなら今が絶好の機会だ。低金利が続く間は「変動型」で、金利が上がり始めたら「固定型」に切り替えようとしても、その時点では「固定型」の金利がもっと上がっている可能性が高い。

多くのFPが全期間固定型の「35年固定型」をすすめるのも、うなずけるだろう。

5年固定より10年固定の金利が低い異常事態

「35年固定型」以外にもう一つ、おすすめの金利タイプがある。それが「10年固定型」だ。

特に競争が激しい「10年固定型」は、銀行間の競争が激しく、毎月のように金利引き下げ競争を繰り広げている。実際、「10年固定」のほうが、「5年固定」よりも金利が低いという異常事態となっている。

【関連記事はこちら】

>> 住宅ローン『実質金利』ランキング(借り換え)【5年固定】

>> 住宅ローン『実質金利』ランキング(借り換え)【10年固定】

ただしここで注意したいのが、銀行が発表している表面金利を信用してはいけないことだ。諸経費等込みの「実質金利」となると、りそな銀行が、ずっとトップクラスの低金利を維持している。競争が厳しいため、変動金利に近い、非常に低い金利になっているので魅力的と言える。

バーゲンセール状態が続いている「35年固定型」と「10年固定型」。借り換え希望者はここを見逃す手はないだろう。

| 金利 | ⇒「りそな銀行」詳細ページを見る | ||

| 無料団信の保障範囲 | 死亡・高度障害 | ||

| オプション保険(保険料) | 「団体信用生命保険」+「3大疾病保障特約付」+「7大リスクに対応の団信革命」(金利+0.3%) | ||

| 事務手数料(税込) | 借入額×2.20%+3.3万円 | ||

| 保証料(税込) | 0円 | ||

| 【ポイント】 大手銀行の一角で住宅ローンの獲得に積極的な姿勢を見せる。変動金利、10年固定金利は諸費用を含めた実質金利でも非常に金利が低い。金利0.3%を上乗せで、16の特定状態・所定の要介護状態を保障する、他行には見られない新しいタイプの団体信用生命保険・「団信革命」を提供。特に借り換えに力を入れており、新規借入より金利・諸費用が安くお得だ。 |

|||

【関連記事はこちら!】

⇒りそな銀行の住宅ローンの金利・金利推移・手数料(新規・借り換え) は? 変動・10年固定のWEB限定商品が低金利!

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

![]()

住宅ローン 全期間引下げ(借り換え)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 2799万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,231円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.793%

- 総返済額 2803万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,342円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 通期引下げプラン(借り換え、WEB申込コース)・変動金利

- 実質金利(手数料込)

- 0.803%

- 総返済額 2807万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 76,453円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。