住宅ローンの毎月返済額などをエクセルで計算(シミュレーション)する方法を紹介しよう。通常、銀行のシミュレーションサイトで計算する人は多いが、銀行によって仕様が違うため、実はあまり正確に計算することはできない。結局、自分で計算したほうが正確に比較できるのだ。さらに、手数料などを含む実質金利の計算方法も紹介するので、エクセルをマスターして、住宅ローンを高精度に比較しよう。

銀行のシミュレーションより、エクセルでの計算が正確

不動産を購入する際は多くの人が住宅ローンを利用するが、住宅ローンを借りるうえで知っておきたいのが、「月々の返済額(毎月返済額)」や「総支払額」などだ。こうした計算は、各銀行・金融機関のシミュレーションでも計算可能だ。しかし実際には、自行の住宅ローンのシミュレーションしか計算できないものが多い。シミュレーションの仕様が違っていたり、中には不正確なシミュレーションもあったりする。

例えば、10年固定金利の住宅ローンを借りた場合、11年目以降の金利は変動金利か、固定金利かを選ぶことになるが、銀行のサイトで公開されているシミュレーションは設定がまちまちだ。また、諸費用・手数料に、印紙税、司法書士報酬、抵当権設定の登録免許税など(合計で約20万円)を含んでいるか、いないかでも大きな差となる。

結局、正確に住宅ローンを計算したいのであれば、自分でエクセルを使って計算したほうがいいのだ。そうすれば、様々な銀行の住宅ローンを比較して、どの住宅ローンを選ぶのが最もお得なのかも分かる。さらには、諸費用・手数料込みの「実質金利」も高精度に計算できる。

かつては、住宅ローンの返済額を計算するには関数電卓を使いこなす必要があったが、今はエクセルなどの表計算ソフトでスムーズに計算できるようになっており、ファイナンシャルプランナーに相談しなくても、自分で計算は可能だ。

(エクセルファイルのダウンロードはこちら(基本版と多機能版をシートに用意)

なお当サイトでは以下の住宅ローンシミュレーションを用意しており、エクセル不要で、簡単にシミュレーションが可能だ。

| \新規借入シミュレーション/ |

| \借り換えシミュレーション/ |

住宅ローンには様々な「金利」が存在

住宅ローン返済額をエクセルで計算する際、まずは基本用語を確認しておく必要がある。各銀行では、住宅ローンの金利を毎月提示しているが、金利にはいくつかの種類があるので間違えないようにしたい。

実際に適用される金利のことを「表面金利」という。銀行のサイト等で大きく書かれているもので、当初適用される金利なので「適用金利」ともいわれる。

この適用金利の元になるのが、「基準金利(店頭金利)」だ。変動金利の基準金利は大手銀行なら、2.475%だ。これに対して、各銀行は「金利優遇幅」を設定しており、大手銀行なら1.85%程度に設定していることが多い。結果として、2.475%-1.850%=0.625%が「表面金利」となる。

表面金利=基準金利-金利優遇幅

銀行のサイトではすべての金利が記載されているので混乱するかもしれないが、実際に適用されるのは「表面金利」なので、覚えておこう。

また、住宅ローンでは、「元利均等返済」「元金均等返済」の2つの返済方法がある。

元利均等返済は、月々の返済額が最後まで一定という返済方法だ。返済計画が立てやすいメリットがあるが、元金均等返済の場合より総返済額が若干多くなるデメリットもある。

一方、元金均等返済は、毎月支払う元金が一定という返済方法。返済が進むにつれて毎月の利息が減っていくので、元利均等返済に比べると総返済額は少なくなるメリットがある。ただし、返済当初の返済額が最も高くなる。

多くの場合は、「元利均等返済」で住宅ローンを組む人が多く、低金利下でどちらの返済方法でも大きな差がなくなっているので、今回は「元利均等返済」による計算を取り上げる。

(参考)期間固定金利の計算での注意点

10年固定金利などの住宅ローンの場合、固定期間終了後の金利を間違う人が多いので注意しよう。銀行の住宅ローンの商品説明書を読むと、「固定期間終了後は、基準金利から金利優遇幅を引いた金利が適用されます」などと書かれていることが多い。つまり、固定期間終了後に変動金利を選択する場合、現在の変動金利ではなく、(変動金利用の)基準金利から金利優遇幅を引いたものが適用されるのだ。実際に適用となる金利は具体的に書いていないので、自分で計算しなければならない。

さらに複雑なのが、優遇幅が変動する商品があること。固定期間中の優遇幅は大きいが、固定期間終了後は優遇幅が小さくなる商品もあるので、商品説明の下の細かい文字も見逃さないよう、注意しよう。

エクセルで住宅ローン償還表を作ろう!

それでは、実際にエクセルへの入力をしてみよう。今回は、標準的な変動金利の住宅ローンを計算することにした。

(エクセルファイルのダウンロードはこちら(基本版と多機能版をシートに用意)

住宅ローンをエクセルで計算する際、計算の前提として、以下の情報を用意しておこう。

①借入額

②借入期間

③表面金利

④諸費用

そして、上記の数字を使って、以下の項目を計算する。

⑤元利総支払額

⑥毎月返済額

⑦総返済額

⑧実質金利

※便宜上、表面金利は一定で変化しないものとし、ボーナス返済はなしとする。

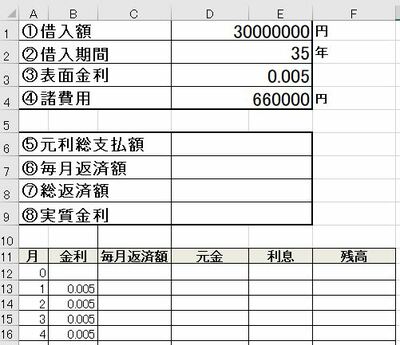

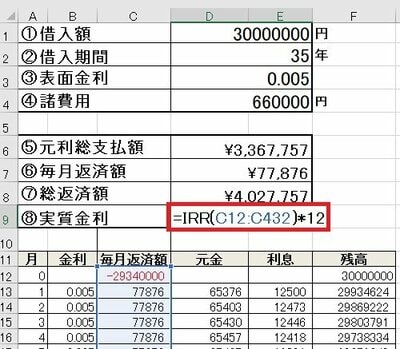

まずは、エクセルを開いて、下の画像のように①〜⑧までの項目名と、前提となる数値を設定する。

①借入額=3000万円(セルD1に「30000000」を入力)

②借入期間=35年(セルD2に「35」を入力)

③表面金利=0.500%(セルD3に「0.005」を入力)

「月」列のセルA12には、「0」を入力し、1刻みで「420」(セルA432)までオートフィルで入力する(0を入力後、そのセルの右下にカーソルを合わせると「+」になる。その状態で、「Ctrl」を押しながら下にドラッグする)。

続いて、「月」「金利」「毎月返済額」「元金」「利息」「残高」の項目名を、画像のように、セルA11から右へと入力していく。

「金利」列も、セルB13に「=$D$3」を入力。金利はずっと変わらないものとして、420カ月までオートフィルで埋めておこう。

④諸費用は、銀行の商品説明書をよく読んで入力しよう。

銀行によってその金額は異なるだけでなく、りそな銀行のように商品によって諸費用が違うという銀行もあるので注意だ。

ネット銀行は契約時に「手数料」として「融資額×2.2%」を支払うことが多い(SBI新生銀行は5.5万円、楽天銀行は33万円という商品もある)。

一方で、大手銀行の場合は、「保証料」を取るケースが多く、借入期間が35年の場合は、契約時に「融資額×2.06%」程度を支払うことになる。

ここでは、セルD4に「660,000」(3000万円×2.2%=66万円)を入力しておこう。

より正確に諸費用を計算する場合は、印紙税、司法書士報酬、抵当権設定の登録免許税など(合計で約20万円)を加えてもいいだろう。

この表は、住宅ローン償還表と呼ばれ、返済期間(単位:月)のお金の返済表となる。一般的に、住宅ローンのシミュレーションというのは、この住宅ローン償還表を作成することなのだ。

エクセルに、計算式を入れよう!

次に、計算式を入れていく。

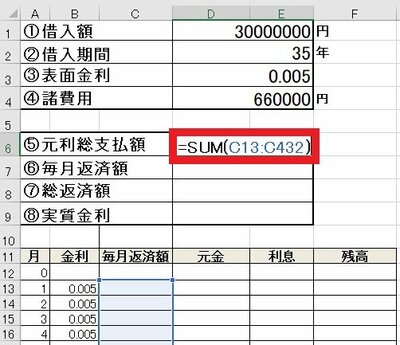

■⑤元利総支払額のセルを入力

⑤元利総支払額は、「毎月返済額」の総和になる。

⑤元利総支払額のセルには、SUM関数を使う

うっかり勘違いして、3000万円の金利が0.5%、35年だから、3000万円×0.5%×35(年)=525万円とする人がいるが、これは間違っている。住宅ローンは毎月返済していくため、残高が減少していく。利息額は「毎月の残高×金利」を合計したものだ。

セルD6に「=SUM(C13:C432)」と入力しよう。SUMというのは、指定した範囲の数値を合計する関数だ。セルC13から、セルC432までの数値を合計する。

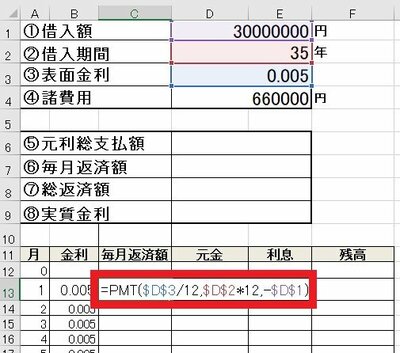

■⑥毎月返済額のセルを入力

次に、⑥毎月返済額を計算しよう。そのためには、財務関数の「PMT」を使う。

最初に、セルD7に「=C13」を入力しておこう。

次に、セルC13をクリックして、関数「=PMT($D$3/12,$D$2*12,-$D$1)」を入力しよう。

⑥毎月返済額を計算するのには、PMT関数を使う

関数の中に入れる3つの項目は、それぞれ「利率」「期間」「現在価値」を指している。

「利率」は表面金利0.500%(0.005)をそのまま入力してはいけない。この表面金利は、年利によるもので、毎月返済額を計算するには、月利が必要になる。したがって、金利の空欄に入力するのは12カ月で割った、「$D$3/12」(0.5%/12)となる。

「期間」は月単位でみるので、「$D$2*12」(420カ月)。

「現在価値」は借入額の「-$D$1」(-3000万円)を入力する。借金なので、マイナスをつけるのだ。

入力が終わると、そのセルに「77,876」(円)と表示される。この金額が毎月返済額となる。金利がずっと変わらない前提であれば、このセルを420カ月までオートフィルで入力する。

なお、住宅ローンのシミュレーションは、1円以下の端数処理の方法などが銀行によって違うため、今回のエクセルのシミュレーションと銀行の正式なシミュレーションでは数字が食い違うことがあるが、合計でも数百円程度の誤差なので、今回は無視する。

■元金のセルを入力

「元金」は、毎月返済額から利息を引いたものになる。セルD13に「=C13-E13」を入力。420カ月までオートフィルを使って入力しよう。

■利息のセルを入力

「利息」は、前月の残高に金利(月利)をかけたものだ。セルE13に「=F12*(B13/12)」を入力。420カ月までオートフィルを使って入力しよう。

■残高のセルを入力

「残高」は、0カ月目はそのまま残っているので、セルF12に「=D1」と入力。

翌月以降は、前月の残高から元金を引いたものになる。セルF13に「=F12-D13」を入力。420カ月までオートフィルを使って入力しよう。

■⑦総返済額のセルを入力

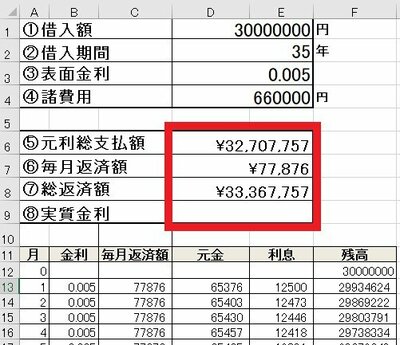

ここまでくれば、⑦総返済額などが表示される。

「⑦総返済額」は、④諸費用+⑤元利総支払額となる。セルD8に「=D4+D6」と入力しよう。

これで設定は終了だ。

ここまで入力すると、⑤元利総支払額、⑥毎月返済額、⑦総返済額が表示されるだろう。

このシミュレーションの結果と、自分の収入や現在の家賃を比べて、住宅ローン(毎月返済額)をきちんと払っていけるかどうかを確かめよう。

(参考)途中で金利が変更になる場合

10年固定金利や、フラット35Sなどは途中で金利が変更になる。変動金利は将来、金利が上昇する可能性もある。どう計算すればいいのか。

まず、変更となる月以降の「金利」をすべて変更後の金利に変更する。

次に、「毎月返済額」については、変更となる月のセルに、以下を入力。

=PMT(新金利/12,残りの月数,その前月の残高)

これで、計算された新しい毎月返済額(数値)を、420カ月までコピーすればいい。

なお下記のダウンロードできるエクセルファイルのシート「多機能版(期間固定金利に対応、借入期間は任意)」に金利変更機能を入力済みなので、参考にしてほしい。

(エクセルファイルのダウンロードはこちら(基本版と多機能版をシートに用意))

エクセルなら、「実質金利」も計算できる!

さて、このエクセルで作った住宅ローンシミュレーションを使えば、様々な銀行の住宅ローンの総返済額を計算し、どの住宅ローンがお得なのか判断がつくだろう。

しかし、総返済額は桁数が多く、いくつかの住宅ローンを比べたときに、どの商品がお得なのか比較しにくいという欠点がある。また、総返済額は同じだが、最初に多くの諸費用をとられる商品と、後で多めに支払うことになる商品では、明らかに後者の方がいい商品だが、「総返済額」では、その違いがわからない。

そこで、高精度に比較したいときに便利なのが、「⑧実質金利」だ。⑧実質金利は、表面金利だけではわかりにくい手数料や保証料などのすべての諸費用を「金利」に換算し、「表面金利」と合算したものだ。さらに、当初必要な諸費用については、金利負担を考えて重めに考慮してくれる指標なので、本当にお得な住宅ローンを見つけることが可能になる。

⑧実質金利を求めるには、財務関数「IRR」を使う。これは一連のキャッシュフローから内部利益率を求めるために便利な関数で知られている。これを使って実質金利を計算してみよう。実質金利を計算するために必要なのは、「借入額と諸費用」「420カ月分の毎月返済額」だ。

まず、0カ月目の「毎月返済額」のセルC12に「=-F12+D4」と入力する。これは、借入額(-3000万円)から、諸費用の66万円を引いたものだ。借り入れをした時のお金の出入りを計算したことになる。

次に、セルD9に関数「=IRR(C12:C432)*12」を入力する。

⑧実質金利を計算するのには、IRR関数を使う

また、計算されるのは月利なので、年利にするために、「*12」としている。こちらで計算した実質金利は、0.631%となる。

ちなみに「セルC432」は、420カ月目の毎月返済額にあたる。もし、借入期間が35年でない場合は、その期間に合わせて計算範囲を変更する必要がある。

要するに、表面金利は0.500%だったが、諸費用まで含めて考えれば金利が0.131%アップしていることになる。もしも諸費用がもっと高い金融機関の住宅ローンであれば、表面金利が0.500%で同じだとしても、実質金利を計算すれば0.631%を超えるケースもある。表面金利だけ比べていては、本当にお得な住宅ローンの判別がつかないというわけだ。

以上が、エクセルで住宅ローンの返済額、実質金利をシミュレーションする方法だ。参考になっただろうか。

(エクセルファイルのダウンロードはこちら(基本版と多機能版をシートに用意)

(参考)実質金利のもう一つの求め方(金利が変動しないケース)

実質金利をエクセルよって計算するには、もう一つの計算方法がある。金利が変動しないケースにしか使えないがより簡単だ。使うのは、関数「RATE」。必要な項目は、毎月返済額「77,876」、借入額から諸費用を差し引いた-29,340,000(-3000万円+66万円)円、借入期間の420カ月、そして年単位の利率にするため最後に「*12」が必要になる。空いているセルに以下の関数を入力してみよう。

=RATE(420,77876,-29340000)*12

計算すると、0.00631219と表示されるだろう。これは%で表示すれば0.631%なので、実質金利(%)は、「0.631%」になる。

借り換えは、諸費用も考慮しよう

エクセルを使った住宅ローンシミュレーションは、借り換えも計算可能だ。しかし、新規借入よりもやや複雑になる。

手順は以下の通り。

1、現在の住宅ローンの、今後の総支払額を計算

2、借り換えた場合の総支払額を計算

3、借り換えた場合の方が有利なら、借り換える

という手順となる。

1、現在の住宅ローンの、今後の総支払額を計算

まず、住宅ローン借入時に銀行からもらった、「返済予定表」「住宅ローン契約書」を用意し、「現時点での住宅ローン残高」、「残りの借入期間」、「金利」を把握する。

その上で、エクセルを使って今後の「総支払額」を正確に把握する。ちなみに、すでに諸費用は支払い済みなので、諸費用はゼロ円となる。

2、借り換えた場合の総支払額を計算

借り換えた場合にかかる総支払額(総コスト)を計算する。計算には以下の数値を使おう。

・「借入期間」「借入金額」は、現在の住宅ローンと一緒

・「金利」「手数料・保証料」は、借り換える住宅ローンを使う

・銀行以外に支払う諸費用も計算(印紙税、抵当権設定登録免許税、司法書士手数料)

借り換える銀行への総支払額は、エクセルで試算できる。手数料・保証料も忘れないようにしよう。

銀行以外に支払う諸費用は、以下のように計算する。

・印紙税は、住宅ローン契約書に貼る必要がある。なお、紙を使わず、ネット契約の場合は必要ない。税額は、契約金額(借入金額)によって変わる。

| 契約金額 | 印紙税 |

| 300万円超 500万円以下 |

2,000円 |

| 500万円超 1,000万円以下 |

10,000円 |

| 1,000万円超 5.000万円以下 |

20,000円 |

| 5,000万円超 1億円以下 |

60,000円 |

・抵当権設定登録免許税は、借入金額×0.4%

※同時に行う「抵当権の抹消登記」は不動産1筆につき1,000円の登録免許税がかかる。マンションの場合、土地1筆と建物1棟で2,000円。安いので無視してもいい

・司法書士手数料は、6~10万円程度。多くの銀行は指定した司法書士を使うように求めてくることが多く、いくらかかるか分からない。おおよその金額を入れておく。

以上の金額を合計すると、借り換えでかかる総支払額が分かる。

3、借り換えた場合の方が有利なら、借り換える

上記の1と2を比べて、借り換えたほうが総支払額が少なければ、借り換えメリットがあるということになる。

4、実質金利なら比較が容易

以上のように、借り換えは比較するのが非常に大変だ。ただし実質金利を使えば多少簡略化できる。上記の「1、現在の住宅ローンの、今後の総支払額を計算」は計算せず、「2、借り換えた場合の総支払額を計算」の実質金利を計算すればいい。

あとは、現在の金利と、借り換え後の実質金利(諸費用込み)を比べて、金利が下がっているのなら、借り換えメリットがあるということになる。

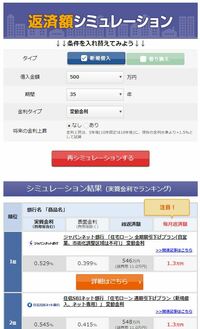

ダイヤモンド不動産研究所のシミュレーションが便利

高機能なシミュレーションで計算できるのなら、エクセルは不要。(ダイヤモンド不動産研究所の「返済額シミュレーション」)

さて、住宅ローン償還表を自分で作成できただろうか。エクセルを使うことで住宅ローンのシミュレーションは簡単にできるようになったが、間違わないように入力するのは案外、手間がかかる。

さらに大変なのが、各銀行のサイトなどを見て、「表面金利」「固定期間終了後の金利」「諸費用」を調べること。各銀行で書式や表現方法が違うので、数値を拾い出すだけでも非常な手間となる。

そこで活用してほしいのが、ダイヤモンド不動産研究所の「返済額シミュレーション」だ。ダイヤモンド不動産研究所では、主要132銀行・1000商品について、金利、諸費用をすべてデータベース化しており、借入金額や期間などを入力すれば、「総返済額」「実質金利」を高精度に自動計算できる。さらに、借入条件に合った住宅ローンをランキングで並べているので、最もお得な住宅ローンを簡単に見つけられる。

住宅ローンのシミュレーションで、総返済額だけでなく、実質金利まで計算してくれるサイトは少ない。

自分で住宅ローンを計算するのもいいが、ダイヤモンド不動産研究所の下記のシミュレーションを利用すると、スピーディーに最もおとくな銀行の住宅ローンを見つけられるので、参考にしよう。

| \新規借入シミュレーション/ |

| \借り換えシミュレーション/ |

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。