新型コロナウイルスの拡散を受けて、米連邦公開市場委員会(FOMC)は3月3日に0.5ポイントの緊急利下げを決定し、米長期金利は史上初の1%割れとなりました。気になる今後の長期金利の動向と、2020年の住宅ローンの金利動向について、解説したいと思います。(住宅ローン・不動産ブロガー、千日太郎)

新型コロナウイルスが長期金利に与えた影響と日米中央銀行の対応

こんにちはブロガーの千日太郎です。

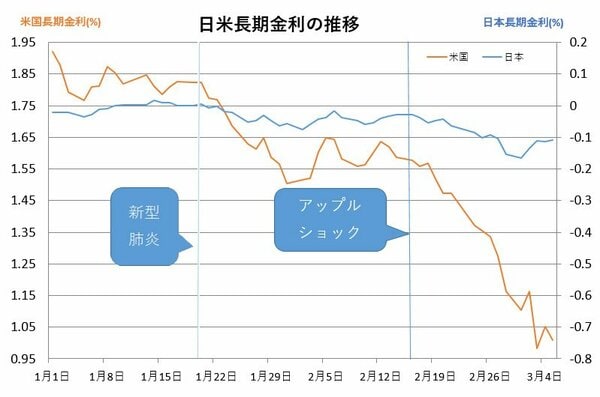

まずは、2020年に入ってから3月1週目までの日米長期金利の推移をグラフで見てください。

新型コロナウイルスによる新型肺炎の感染拡大リスクが市場に認識され始めたのが1月22日ごろです。これにより大きく金利を下げたものの、その後は上がったり下がったりを繰り返していたのですが、2月17日に米アップルが業績予想を下方修正したことがきっかけとなり、世界経済への実害が具体的に認識され、本格的なリスクオフ(株売り、債券買い)へと動きました。

また同時に各国への感染者の拡大が明らかとなり、米連邦公開市場委員会(FOMC)は3日午前には0.5ポイントの緊急利下げを決定。米国の長期金利は、史上初の1%割れという低金利になりました。

米政策金利の緊急利下げをどう見るか?

米連邦公開市場委員会(FOMC)による緊急利下げは金融危機下の2008年10月以来です。何を隠そう千日太郎が初めて住宅ローンを組んだのがこの頃です。その直前まで変動金利が固定金利かを決めていなかった私は、この緊急利下げを見て変動金利に決めました。

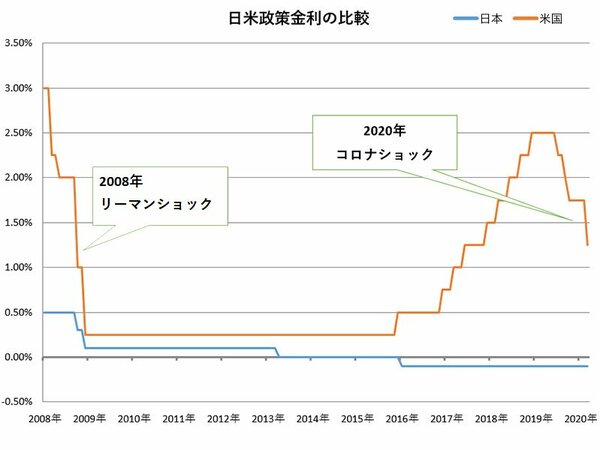

もう、当分は金利が上がることはないだろうと思ったからです。その当時から今回までの日米政策金利の推移をグラフにしました。リーマンショック後に米政策金利は2015年12月から上昇に転じましたが、日本の政策金利はむしろさらに下がりマイナス金利となって今に至ります。

今後どれだけ不況が続くかは不透明ですが、今回のコロナショック(新型コロナウイルスによる景気後退リスク)は、中央銀行の対応レベルとしてリーマンショック級の一大事ということです。

日銀の「マイナス金利の深掘り」はあるか?

それだけに、市場関係者の間では「3月17、18日の米FOMCでさらに0.25%の追加利下げがあるのでは?」と期待されており、ドル安・円高のリスクが高まりやすい状況にあります。そうなってくると日銀の黒田総裁が円高にどう対応するかにも注目したいところですね。

これまでしばしば「マイナス金利の深掘り」を示唆してきましたが、その抜かずの宝刀を抜くときに来ているのかもしれません。ただ、一方で「すでにマイナスとなっている政策金利をさらに下げたところで…」とその効果を疑問視する声もあります。ただし、銀行・金融機関の利益もかなりヤバいところまで下がっていてその副作用もかなりのもので、マイナス金利の深掘りをするかどうかは不透明です。

2020年住宅ローン金利への影響は?

では、住宅ローンの金利動向が今後どうなるかを、下記の3つのタイプに分けて解説します。

・変動金利(民間金融機関)

・固定金利(民間金融機関)

・フラット35(公的融資)

変動金利は日銀政策金利と関係なく横ばい

変動金利は、銀行・金融機関が決める短期プライムレートと同一幅で変動するというルールが一般的です。短期プライムレート(以後「短プラ」という。)とは、民間の銀行・金融機関が優良企業向けに1年以内の期間で貸し出す時に適用する最優遇貸出金利です。いわば融資金利の定価のような位置づけですね。

その短プラは、前述した短期政策金利(日本銀行が民間金融機関に対して当座のお金を融資するときの金利)の影響を受けます。

ということは、「日銀がマイナス金利政策の深掘りを実行に移せばさらに変動金利が下がる?」と思われるかもしれませんが、そうはいきません。すでに変動金利はこれ以上下げられないほどの低金利になっています。

リーマンショックから直近までの短期政策金利と短プラの推移をグラフで振り返ってみましょう。短期政策金利が右メモリ、短プラが左メモリです。

リーマンショック以後、日銀は景気を上向かせるために短期政策金利を下げることで、短プラを低い水準に抑えてきました。これは、銀行・金融機関が貸し出す金利を低金利に誘導することで、民間企業の設備投資を促し、景気を上向かせようとする金融緩和政策です。

しかし2013年4月に短期政策金利をゼロ%に下げても短プラは下がらず、さらに2016年1月のマイナス金利政策で短期政策金利をマイナス0.1%にまで下げましたが、それでも短プラはピクリとも下がらず今に至っています。

つまり、短期政策金利の影響を受ける短プラは、今の水準が底であり、これ以上は下げられない水準まで下がっているという状況なのです。つまり住宅ローンの変動金利については、日銀の黒田総裁がマイナス金利政策を深掘りしても、しなくても、関係なしです。

固定金利は長期金利の影響を受け、若干下がる

固定金利の基準金利は、マーケットの長期金利(主として10年国債利回り)の影響を受けます。例えば金融機関が10年固定金利の商品を販売する場合は、「金融機関が10年固定金利で調達した金利に利益を乗せて10年固定金利を融資している」という建前をとっているのです。

つまり今後、長期金利がさらに下がっていけば、固定金利もまた下がるはずですね。ただし、住宅ローンの固定金利もまた変動金利と同じくかなり低い金利になっており、金利タイプによっては底を打っているものもあります。

直近では2月末にかけての長期金利は、大幅下落したのですが、3月の主要銀行の住宅ローン固定金利は小幅な引き下げにとどまり、中には横ばいとした銀行もあったのです。下がることは下がりますが、金融市場の長期金利の下落よりも少ない下がり幅になるでしょう。

フラット35は長期金利と連動して下がる

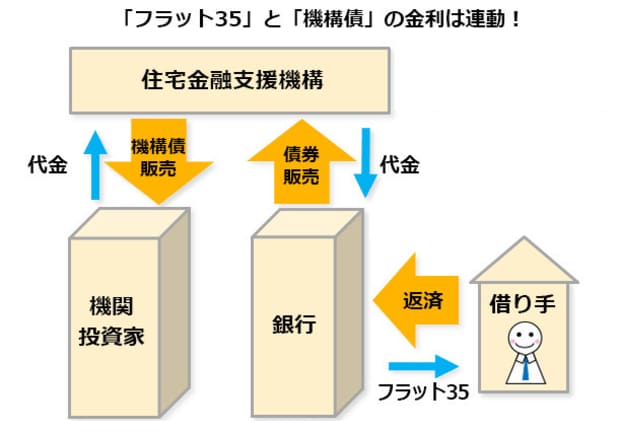

フラット35は、国の機関である住宅金融支援機構が取り扱う全期間固定型の住宅ローンで最長35年間金利が固定されます。下図のように住宅金融支援機構は金融機関からフラット35の債権を買い取って証券化し、機関投資家に債券市場を通じて「機構債」という形で販売するという仕組みになっています。

一見複雑に見えるかもしれませんが、要するに住宅ローンの資金を金融市場から直接調達してわたしたちに貸しているということです。そのため、フラット35の金利は金融市場の長期金利とほぼ連動します。民間住宅ローンのように「もうけが無くなるから金利を下げない」というようなことはありません。それはフラット35が公的融資だからです。

直近では2019年9月の1.11%がフラット35(買取型)の最低金利でした。その金利が決まった当時の長期金利は-0.24%でした。3月6日現在の長期金利は-0.1%前後ですが、今後、長期金利が-0.24%の水準まで下がれば、フラット35(買取型)の金利も再び1.11%の水準まで下がるでしょう。

まとめ~安いのは変動金利だが固定金利でも本審査を通しておこう

今、住宅ローン金利として一番低いのは変動金利です。しかし現在の情勢を鑑みると、ほぼ底を打っていて、日銀がどう出たところであまり下がる期待を持てません。

一方で固定金利やフラット35は、変動金利よりは高いですが、それは今後の金利上昇リスクに対する保険料と考えることができますよね。もちろん今の情勢で金利が上がることは想定できませんが、長い住宅ローンの借入期間で考えれば、金利上昇も想定しておくべきことです。今後、固定金利が下がれば、その保険料が割安になっていくということです。変動金利を本命としている人も、念のため固定金利でも審査を通しておくことをお勧めします。

なお、ここではあくまで千日太郎個人の予想として今後の金利動向を予想していますが、実際の金利動向が異なってくる可能性は大いにあり得ることです。今後、住宅ローンの実行までの間に、「どんな事件が起こり、それに金利がどう反応するのか?」を正確に予想することは非常に困難です。用法、容量を守ってご利用ください。

【関連記事はこちら】>>住宅ローンの変動金利が上がる時期を大胆予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年1月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.722%

- 総返済額 3387万円

- 表面金利

- 年0.590%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,074円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

①低金利の上、がん50%団信無料

②無料で全疾病保償&12カ月の就業不能保償を付帯

③金利+0.1%で、がん100%団信も付帯OK

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

商品も特徴的で、介護状態を保障する団信や、長く借りていると金利が下がっていく「ステップダウン金利」があるのも主要銀行ではここだけです。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。不安な方には、ビデオ通話で自宅から気軽に相談ができるので、コロナ禍の現状では最適な方法が用意されているようです。