今回は、新型コロナウイルスの感染拡大が金利に及ぼす影響に加え、金融機関の動向をも勘案し、この状況下でお勧めする住宅ローンについて解説します。金融市場においては、新型コロナウイルスの感染拡大リスクによってかえって長期金利が上昇するという従来のセオリーから外れた金利の動きも見られるようになり、金利の先行きを見通すのが難解になっています。(住宅ローン・不動産ブロガー、千日太郎)

こんにちは、ブロガーの千日太郎です。新型コロナウイルスの感染拡大リスクから、安倍首相が緊急事態宣言を発令しましたが、諸外国がもっと早くからより強力なロックダウンに踏み切ったにもかかわらず、感染爆発した例を見ると全く油断はできません。

金融市場の長期金利は、将来予想を織り込んで瞬時に下落または上昇します。加えて住宅ローン金利については金融機関の思惑も絡んできますので、必ずしも長期金利と連動するとは限りません。

「これがわかっていたら家など買わなかったのに…」

そんな後悔の声が日々寄せられてきています。しかし、後悔ばかりしていてもしょうがありません。今、この状況でのベストを尽くすのです。

新型コロナウイルスの不況下でなぜ長期金利が上がったのか?

金融市場の長期金利とは具体的には10年国債の利回りを言います。利回りとは投資した元本に対する成果として得られる利益が年に何%かという割合をいいます。そして、債券(ローン)の「価格」と「利回り」は逆に動きます。

従来のパターンとして、投資家がリスクを意識すると値下がりの危険がある株式を売却し、そのお金で国債などの安全資産を買います。このため不況時は債券価格が上がり、利回りが下落するのです。

ところが、今回の新型コロナウイルスの感染拡大リスクに対しては、長期金利が上昇するという従来とは逆の結果になりました。何が起こったのかわかりやすいように、日経平均株価と長期金利の推移を並べてグラフにしてみました。

上記のグラフのように、長期金利と日経平均は通常、連動して動くのですが、2020年3月7日あたりから株価が下落する一方で、長期金利が上昇(債券価格が下落)しています。これは投資家たちがリスク資産として株式を売り、同時に従来は安全資産として買っていた日本国債をも売り飛ばし、現金に換えていることを意味します。

新型コロナウイルスの脅威はこれまでの戦争などの局所的なリスクを超えたところにある、人類として直面している脅威といっても過言ではありません。国債すらも危ないと考えて手放す人がいるというのはそういうことなのですよね。

日本で感染爆発が起こると超長期固定金利は上昇する可能性がある

3月から4月にかけて超長期固定金利のフラット35の金利は0.06ポイント上昇しました。フラット35の資金は住宅金融支援機構が金融市場に住宅金融支援機構債を販売して調達しているため、市場の金利が直に反映するのです。

そして、それに倣うかのように民間金融機関の30年以上の超長期固定金利もほぼ同じ幅で上昇しています(下表参照)。民間金融機関にとってはフラット35がライバルですから、連動する傾向があるのです。

この記事を書いている4月12日現在では債券が買われる傾向は落ち着いており、感染者数が想定の範囲内に収まっているうちは、長期金利(10年国債金利)は0%前後で安定して推移すると思われます。しかし、感染者数が急激に増加し期待が裏切られたときには、再びヒステリックに債券が売られ長期金利が急上昇する可能性をはらんでいます。

そして長期金利が上昇すればフラット35の金利も上昇し、それにならって民間金融機関の超長期固定金利も上昇する可能性があります。

民間金融機関の住宅ローン金利の方針は?

では20年以下の固定金利や変動金利ではどうなるのでしょうか?

4月7日に発令された緊急事態宣言では5月6日までという期限が切られていますが、民間金融機関が5月の住宅ローンの金利を決定するのは4月末あたりです。つまり、5月の住宅ローンの金利を決める時点においては緊急事態宣言の効果はいまだ正式に下されていない状況下での決定になるということです。

あくまで私見ですが、日本のような比較的緩やかな規制下では、その効果の発現も緩やかであり、いかにプロフェッショナルであっても(プロフェッショナルであるだけに)なかなか難しい判断になるように思います。

また一般的な会社の人事異動が集中する3月は終わっており、この緊急事態宣言のもとで引っ越しをするという人も珍しいでしょう。そのため、「引き渡し」=「住宅ローンの実行件数」もかなり少ないので、住宅ローンの金利を上げても下げても銀行の損益に与える影響が少ないといえます。

こうしたことから、民間金融機関にとっては、特に事情がない限り目立って金利を変える積極的なインセンティブは無いのです。

■20年前後の固定金利は1%未満ならお勧め

2020年4月の20年固定金利の最低金利はA銀行で、3月の0.981%から4月に0.921%に下げています(下表参照)。

3月から4月にかけてフラット35の金利と民間の超長期固定金利が金利を上げたのに対し、20年固定は金利を下げた、または横ばいとした金融機関が多かったため、仮に新型コロナウイルスの感染爆発があったとしても、低金利を維持する可能性があります。

また金利が1%未満であれば、住宅ローン控除によって1%の税金のキャッシュバックがある間は住宅ローン残高が多いほど、逆に儲かりますので、お勧めです。

■10年固定金利は、おおむね横ばい

これまで主要銀行の住宅ローンは10年固定をメインとして価格競争の様相を呈し、ほぼ限界まで下がりきっている状態で、これ以上下げると銀行が最低限の利益を取れない状態になってきます。それを裏付けるかのように10年固定金利の最低金利は3月から4月にかけて横ばいの0.550%となっています(下表参照)。

■変動金利は、これ以上下がらない

変動金利は日銀の政策金利の影響を受けますので、黒田総裁が政策金利を上げれば、変動金利が上がり、黒田総裁が政策金利を下げれば全ての銀行で一斉に変動金利が下がるのがセオリーです。

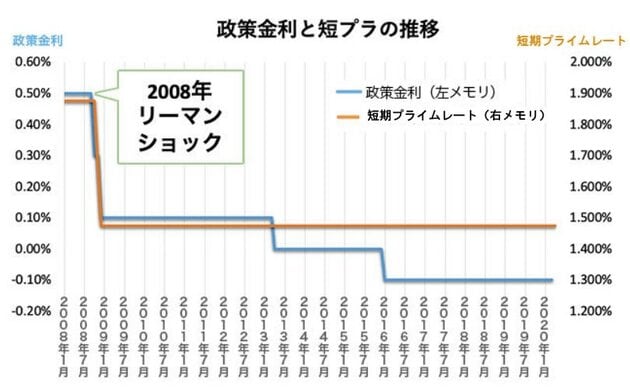

こちらは、2008年リーマンショックから2020年4月までの政策金利と変動金利の基準となる短期プライムレート(短プラ)の推移を表しています。

リーマンショック以後、日銀は景気を上向かせるために政策金利を下げることで、短プラを低い水準に抑えています。そして、日銀が政策金利をマイナス0.1%にまで下げても短プラはまったく下がらず今に至っています。

つまり、政策金利の影響を受ける変動金利は、今の水準が底でありこれ以上は下げられない水準まで下がっているという状況なのです。

しかし、住宅ローンを売る金融機関からすると、低金利をアピールしやすいということもあり、期間限定のキャンペーン的に金利を下げるということもあります。直近の金利動向は以下のようになっています。

【関連記事はこちら】>>住宅ローンの変動金利が上がる時期を大胆予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

まとめ~コロナ環境下では複数の金利タイプで審査を

新型コロナウイルスのリスク下に関連しておすすめの住宅ローンと注意すべき住宅ローンは以下のようにまとめることができるでしょう。

【おすすめの金利タイプ】

金利を下げた、「20年固定金利」と「一部の変動金利」

【やや注意すべき金利タイプ】

金利が横ばいの、「10年固定金利」と「多くの変動金利」

【注意すべき金利タイプ】

金利を上げた、「フラット35」と「超長期固定金利」

現時点でフラット35や超長期固定金利のみで審査を通している人は20年固定や変動金利でも審査を通しておいた方がよいと思います。

ただし、ここで書いた金利予想は一定の仮定に基づく予想ポリシーに従って導き出した千日個人の予想であり、実際の金利の動きとは異なってくる可能性は大いにあります。既に20年固定や変動金利で審査を通している人も、他の金利タイプで審査を出しておき想定外の事態に対する保険としてください。

新型コロナウイルスの感染者は数日で急拡大することがありますし、今後、住宅ローンの実行までの間に、「どんな事件が起こり、それに金利がどう反応するのか?」を正確に予想することはほぼ不可能です。

金利の動向も大事ですが、今の新型コロナウイルスのリスク下ではわたしたち一人ひとりが感染しないようにすることの方が大事ですよね。これから住宅ローンという人生最大級のプロジェクトを控えているのですから、金利動向以前に自分や家族が感染しないということが最優先です。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年3月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

![]()

住宅ローン ずーっとお得!全期間型・融資手数料型(新規借入、キャンペーン)・変動金利

- 実質金利(手数料込)

- 0.783%

- 総返済額 3421万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%+55000円

- 保証料

- 0円

- 毎月返済額

- 79,745円

①「団信革命」は要介護まで保障も

②自社商品なら、最大3億円まで借り入れOK!

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

SBI新生銀行の住宅ローンは、10年固定、15年固定、20年固定といった金利が低い点が特徴です。

審査はオーソドックスに行なっている感じです。住宅ローン処理センターで集中審査しているので、窓口のかたの力量があまり問われず、公平に審査されるという印象です。

なお、相談から審査、契約の手続きまでネットで完結できるようになりました。