新型コロナウイルス感染拡大による緊急事態宣言が解除された今、コロナ前に住宅ローンを借り入れようとしていた人は、金利タイプや返済計画を再検討したほうがよいかもしれません。コロナ前と後で金融市場の動向に変化があったため、この変化を知り、コロナ後の社会において変動金利と固定金利どちらを選ぶべきか、今回はその考え方を解説します。(住宅ローン・不動産ブロガー、千日太郎)

コロナ前後で変わった市場動向、変動金利は上がらず固定金利は上がる!?

こんにちは、ブロガーの千日太郎です。

新型コロナウイルス感染症によって、わたしたちの生活様式は大きく変わってしまいました。マイホームを考えていた人の多くは、コロナ前に購入しようと決めた人だと思います。ならば、コロナ前とコロナ後で変わったこと、変わらないことをチェックし、コロナ後の社会で損をしないために、「住宅ローンを変動金利で借りるべきか? 固定金利で借りるべきか?」を再検討する必要があるのです。

住宅ローンにおけるコロナショックは、「投資家のリスク回避が行きすぎて、安全資産である債券まで売りに走ったために、債券価格が下がって長期金利が上がり、住宅ローン金利も上がってしまった」という現象です。

2020年3月上旬のコロナショックを境として金融市場のトレンドが大きく変わっています。これから住宅ローンを借り入れようと考えている人は、今、金融市場で何が起こっているのかを知り、自分の立ち位置を理解しておきましょう。

コロナショック後の「長期金利」は?

コロナショック直前から現在までの長期金利(日本の10年国債利回り)と日経平均株価の推移をグラフにしました(図表1)。ブルーの折れ線が長期金利、オレンジの折れ線が日経平均株価です。これがクロスしているポイントがコロナショックです。

【図表1】長期金利と日経平均株価の推移

コロナショックは文字通り一時的なショック状態であり、数日で長期金利は下がったのですが、その後もしばらく、リスク回避型の投資家は債券を手放しやすい状態にあり、コロナ前の水準までは下がりませんでした。

コロナショック前の2月18日ごろの長期金利は-0.05%でしたが、コロナショックが収まった後は0%前後で推移しています。つまり、このコロナショックを境として、コロナショック前よりも長期金利のベースが上がってしまっているのです。

そして、6月10日には米連邦準備制度理事会(FRB)が、2022年末までゼロ金利政策を継続する方針を示しました。そのため、目下の金融市場の動きとしては、株安となり債券が買われたため、長期金利が低下しています。

とはいえ、国債の大量発行による信頼性の低下により、投資家の債券離れは進むと考えられ、中長期的には長期金利はじわじわと上がっていくことも予想されます。

「変動金利」は2022年末までは上がらない!?

住宅ローンの変動金利は中央銀行の政策金利の影響を受けます。政策金利とは、中央銀行が市中銀行に融資する際の金利のことです。これは中央銀行の金融政策によって決められ、景気が良い場合には高く設定され、景気が悪い場合には低く設定されます。

中央銀行(日銀)が政策金利を上げれば、住宅ローンの変動金利が上がり、政策金利を下げれば、住宅ローンの変動金利が下がるのがセオリーです。

図表2は、日米の中央銀行の政策金利の推移グラフです。3月のコロナショック時に、米中央銀行のFRBは、政策金利を0.25%へと緊急利下げを行い、実質的なゼロ金利政策に突入しました。そして前述のとおり6月10日には、少なくとも2022年末まで、このゼロ金利政策を継続する方針を表明しています。 米国が政策金利を上げないのに、日本が上がるということはまず考えられません。そのため、「少なくとも2022年末までの間に日本の住宅ローンの変動金利も上がることはない」と考えられます。

【図表2】日米政策金利の比較

【関連記事はこちら】>>住宅ローンの変動金利が上がる時期を大胆予測! 高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

固定金利はコロナ前より割高だが、歴史的には今が最低水準

次に、住宅ローンの長期固定金利を見てみましょう。

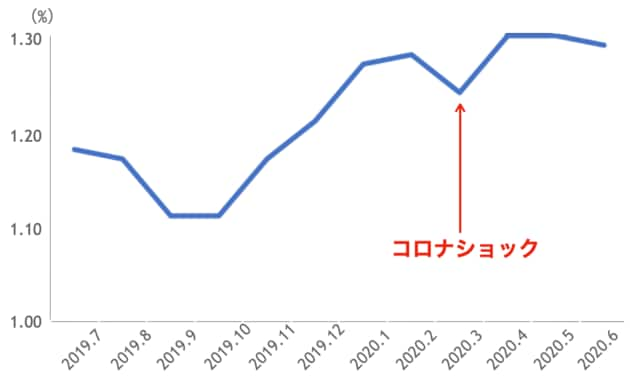

図表3は、直近1年間のフラット35(買取型)の団信(団体信用生命保険)込みの金利推移をグラフにしたものです。

【図表3】フラット35の金利推移

6月5日に内閣府が発表した「4月の景気動向指数」の速報値は、統計を開始した1985年1月以降で最大の下落幅となっており、まさに未曽有の大不況だと言っても過言ではありません。

しかし、フラット35(買取型)の金利は、コロナ前の方がはるかに低金利なのです。とはいえ、リーマンショック直後の2008年9月のフラット35(買取型)の金利が2.76%であったのと比較すると、今の団信込みで1.3%前後の金利は、リーマンショック直後の半分以下の低金利です。さらに言うと、リーマンショック当時、フラット35の団信は別契約となっており、年率0.358%の団信保険料を利息に加えて別途払っていましたから、この金利差以上の差があるのです。

民間銀行の超長期固定金利についても、短期的にも長期的にも、おおむねフラット35と同じ動向となっています。つまり、住宅ローンの固定金利は、短期的にはコロナ前よりも割高だが、長期的には最低水準という状態なのです。

コロナ前後で変わらない「金利タイプ」の本質を理解する

コロナ不況によって収入が減ってしまった人は多いでしょう。サラリーマンならばいきなり月給が減ることはありませんが、間もなく給料やボーナスにも影響してくる可能性があります。つまり、住宅ローンを継続するための収入は、常にリスクにさらされているということです。

これに対して、住宅ローンの支払いは、収入のリスクとは関係なく決まった金額を払うことを要求されます。賃貸であれば、家賃の安いところに引っ越して負担を減らすことができますが、住宅ローンの支払いを減らすことは、賃貸ほど簡単にはいきません。

住宅ローンとは何か? と聞かれたら、わたしは「毎月決まった金額を銀行に(35年なら)420回払うことだよ」と答えます。正確な定義でないことは百も承知ですが、これが住宅ローン利用者にとっての本質です。

変動金利と固定金利の本質

「変動金利か固定金利か」という選択では、コロナ前後で変わることのないそれぞれの本質を把握する必要があります。両者の本質的な違いは、金利変動リスクをどちらが負うかという点にあります。

・変動金利:金利変動リスクをわたしたち=債務者が負う

・固定金利:金利変動リスクを金融機関=債権者が負う

金利変動リスクをどちらが負うのか? という切り口から考えると、住宅ローンには変動金利(自分が金利変動リスクを負う)タイプと、固定金利(金融機関が金利変動リスクを負う)タイプのどちらかしかないと言えます。変動金利は債権者が自分の都合でいつでも金利を上げることができるため、固定金利よりも金利が低く設定されているのです。

金利変動「リスク」の本質

特に変動金利は今が底ですから、今後、金利が上がるリスクが心配です。「未曽有のコロナ不況で金利が上がるなんてあるわけない(笑)」でしょうか? いいえ、変動金利を選ぶ場合は、金利が上がる前提で自分が対応できるのか? を想定しておく必要があります。

住宅ローンは最長で35年返済し続けます。35年の間には、コロナショックくらいの想定外は普通に何度かあるものです。そういうことを頭では分かっていても、自分で体験しないと本当の意味では分からないのが人間というもの。コロナショックを体験した今なら分かるはずです。本当に想定外のことは、これから35年の間に何度かあるのです。

「リスク」とは「想定外」と言い換えてもいいでしょう。金利変動リスクを負うならば、想定外の金利上昇があったとしても、それを甘んじて受ける心の準備と財務面の準備が必要です。

銀行から見た変動金利の考え方

図表4は、統計を取っている1984年から現在までの変動金利の基準金利の推移をグラフにしたものです。

【図表4】民間金融機関の住宅ローン金利推移(変動金利等)

バブル末期(1991年2月)の頃には、変動金利でも8%を超える金利水準だったのです! その後バブルがはじけて現在まで2.475%で変わらずとなっています。過去からほぼ一貫して下がり続けており、30年近くの間、変動金利は約2.5%で一定になっていることから、「もう金利が上がることはないんじゃないか?」と思いたい気持ちはよく分かります。

しかし、実際にわたしたちが借りる変動金利は、この基準金利から「金利引き下げ幅」があって0.5%くらいまで下がっています。実際に銀行が融資する金利と基準金利がここまで乖離しているのは、銀行としては変動金利は2.475%くらいが本来の水準であると考えている表れです。

今後、いつどこまで金利が上がるか? を予想することは難しいですが、債権者である銀行の立場では「2.5%前後までは上げたい」のだと思っておけば、あたらずといえども遠からずではないでしょうか?

まとめ~変動金利か固定金利か? 後悔しない決断の秘訣

住宅ローンの決断に中途半端な保留は禁物。変動金利か固定金利かという決断は、金利変動リスクを負うか負わないかの二者択一です。

その一方で、わたしは変動金利も固定金利もリスクの総量は同じだと考えています。そのリスクの傾向が違うため、それに対する対策が異なるという考え方です。 従って、変動金利で返済できる人であれば、ポテンシャルとして固定金利でも返済できるはずですし、逆もまたしかりです。

もしもあなたが「私は変動金利でなければ返済できない!」とか「変動金利は怖いから固定金利でないとダメ!」と考えているのであれば、まだ、変動金利と固定金利の本質に近づけていないのかもしれません。

おすすめするのは、「変動金利でも固定金利でもどちらでも返済できるが、あえてこちらを選ぶんだ」という心理的な側面で選択することです。変動金利か固定金利かは、今後35年のリスクへの対応方針を決めることでもありますから、人生の選択だといっても過言ではないのです。

損得だけでなく、「どちらを選ぶことが自分らしいか?」「自分の生き方にマッチしているか?」といった視点で選ぶことをおすすめします。

【関連記事はこちら】>>住宅ローン金利(132銀行・1000商品)を比較して、お得なローンを探そう! 住宅ローンのプロが、変動・固定の金利推移を解説!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。