今日は、コロナ禍の住宅価格の動向と住宅ローンで破産しないための秘訣を解説します。新型コロナウイルス感染拡大の環境下で地価が下落する一方で、住宅価格は高止まりとなっています。住宅ローンの金利は低く、住宅ローン控除が拡充されている(控除率1%で13年延長)のですが、自分の許容範囲を超えた住宅ローンを組めてしまうことで、破産してしまう潜在リスクもまた高まっています。(住宅ローン・不動産ブロガー、千日太郎)

コロナ禍でも住宅がバブル期並みに高い理由

コロナ禍にあっても利便性の高い都心のタワ-マンションや郊外でも駅近の物件が人気で、こうした物件の価格が上昇を続けています。特にここ数年は、新築マンションの供給業者が高い物件を少しずつでも確実に売る戦略を続けているため価格は高止まりとなり、それが中古マンションにも波及して、コロナ不況下にあってもマンション価格が下がりにくい環境となっています。

■コロナ禍の新築マンション供給数の動向

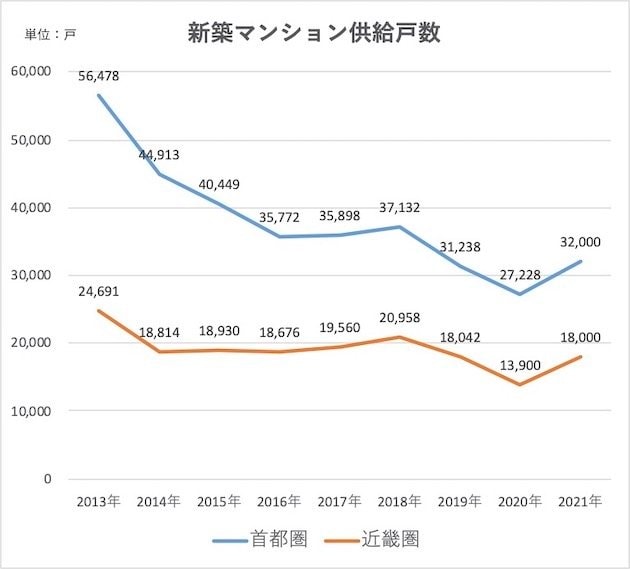

新築マンションの供給数は年々低下しています。

こうした長期傾向に加えて、2020年はコロナウイルスの感染拡大を抑制するための経済活動自粛によってブレーキがかかり、2万4400戸と歴史的に少ない水準にまで落ち込みました。

首都圏は2021年には3万2000戸に回復するとの見込みですが、それでもコロナ禍の前に戻っただけです。近畿圏の新築マンション供給数もまた、首都圏と比べてボリュームこそ小さいものの、同じ傾向があります。

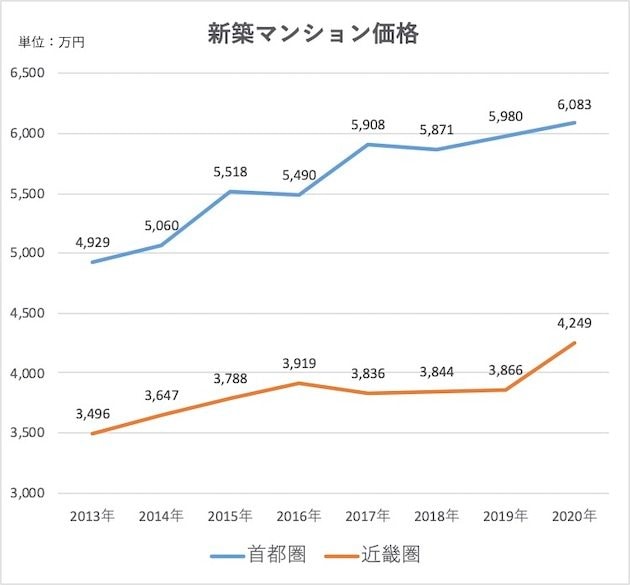

■コロナ禍の新築マンション価格の動向

新築マンションの価格は、2013年から上昇を続けています。

価格上昇のきっかけは2013年9月に2020年オリンピックの東京開催が決定したからでしょう。それ以降は供給戸数を減らしながら価格を引き上げる動きが顕著であり、首都圏ではバブル経済期の1990年以来の平均価格6000万円台という記録的な高値となっています。

高価格帯の物件が増えれば平均的な収入の購入希望者は減少し、高年収の購入希望者が残ります。新築マンションの供給業者が高年収の顧客を相手に高い物件を少しずつでも確実に売る戦略を採用し続ける限り、新築マンションは少ない発売戸数と価格の高止まりが続くでしょう。そして、新築マンションの供給業者はこの戦略によってちゃんと利益を上げているのです。

【関連記事はこちら】>>新築マンションを値引きする会社はどこ? デベロッパーの懐具合から傾向を分析!

2008年のリーマンショック直後の新築マンション価格は、供給業者の資金繰り悪化から大幅な値下げも見られたのですが、2013年以降は販売戸数を調整して価格を維持する方向にかじを切っており、それがコロナ禍にあっても増益という形で各社の成果になっているのですね。

記録的な高値となっている新築マンションを諦め、少し待ってから価格の下がった中古マンションを購入する選択肢もありますが、新築マンションの供給が増えなければ中古マンションの供給数も増えません。また、中古マンションの売り主は不動産会社ではなく「高い価格で買った高年収の個人」です。そう簡単に価格を下げないでしょう。新築マンションの価格が高い状態が続き供給も少ない(売り手市場)となると、中古マンション価格も高止まりとなるのです。

コロナ連鎖倒産の潜在リスク

たとえ自分がコロナによる影響をあまり受けない業界、また逆に業績を上げている業界にいたとしても将来的な収入減のリスクとは無縁ではありません。

日本の3メガバンク(三菱UFJ銀行、三井住友銀行、みずほ銀行)の2021年3月期第2四半期決算では、コロナ禍での業績が想定よりも悪くなかった要因として、政府の政策対応でコロナによる倒産件数が抑制されたからだと分析しています。実態としては倒産してもおかしくない状態だった債務者が、政府の補助金で延命されているというのです。そうなると、潜在的な倒産リスクは想定よりもはるかに大きい可能性がありますね。

帝国データバンクの調査結果によると、「新型コロナウイルス関連倒産」(法人および個人事業主)は、2021年5月14日16時現在で全国に1441件確認されていますが、これはまだまだ氷山の一角であるかもしれないのです。

【新型コロナウイルス関連倒産の発生累計件数】

今後のウイルスの感染拡大やそれに伴う経済活動の制約が長引く可能性があるのです。そうなるとたとえ影響が軽微な業界であっても、全くの無傷ではいられません。収入が想定よりも減少してしまうと、住宅ローンの返済継続が困難となるのは言うまでもありません。

また、住宅ローンの金利が低いことは歓迎すべきことばかりではありません。長く低金利が続いていくと金融機関の経営が厳しくなっていきます。さらに融資先の企業が連鎖倒産して多額の貸金を回収できなくなると、輪をかけて経営が厳しくなるでしょう。そうなると、たとえ調達金利が低くても、住宅ローンの金利を上げる動きに出る可能性があるのです。

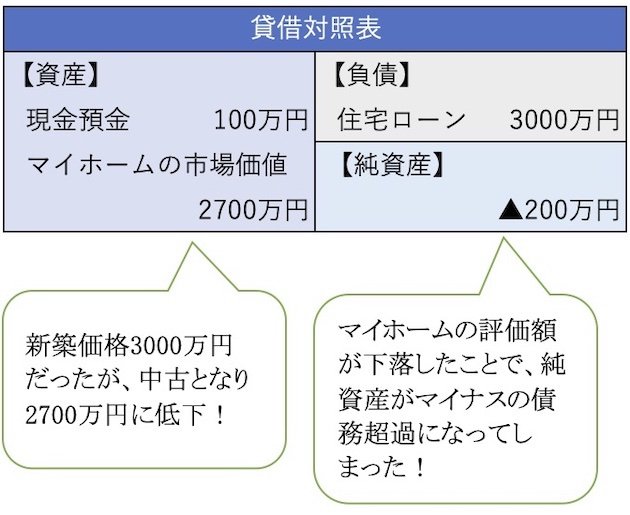

購入直後の「純資産」は債務超過になりやすい

コロナ禍で住宅を購入するということは、「特に先行きの不透明な環境下で家を買う」ということです。加えてマイホーム購入直後の家計はほとんど例外なく不測の事態に対して財政状態が「弱い」のです。まずは購入直後のリスクを理解し、それに備えてください。

特に新築の戸建てや新築マンションをフルローンで購入すると、入居した瞬間に新築住宅は”中古住宅”となります。よほどの人気物件でない限り、中古となった瞬間に1割~2割くらいの市場価値の下落がありますので、家計の「純資産」が債務超過の状態になっていることが多いのです。

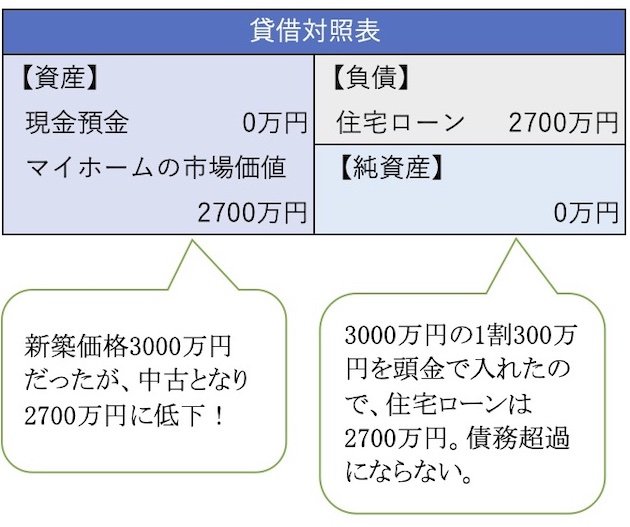

【新築住宅をフルローンで購入した直後の貸借対照表】

貸借対照表は企業会計の分野で企業の財政状態を表す決算書の一つで、左側に「資産」、右側に「負債」を一覧表示し、その差額を「純資産」とする表です。

企業が債務超過になると、銀行が新たな融資はせず、場合によってはすでに融資した貸金をただちに返済するよう要求するため、資金が回らなくなり倒産してしまいます。しかし、個人の場合は債務超過になったところで、銀行が住宅ローンをただちに返済するように要求してくることはありません。毎月の住宅ローンの返済を滞りなく行っている限り、銀行は何も言ってこないのです。

ですから購入した住宅に住み続けて住宅ローンの支払いを続ける前提がある限り、「純資産」が債務超過になっても何ら問題はありません。

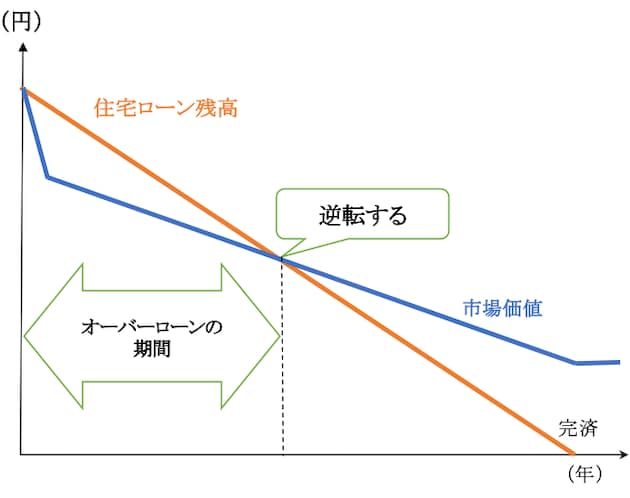

■マイホームを売却するときに債務超過だと泣き面に蜂

この「純資産」が債務超過になっていると困るのは、マイホームを売却する局面です。住宅ローン残高が住宅の売却価格を上回る(オーバーローンの)場合は売却代金によって住宅ローンを完済することができません。金融機関は対象の不動産を処分した代金で住宅ローンを回収できるようにする権利として抵当権を設定していますので、住宅ローンの残高よりも安い値段で売るのであれば、物件の売却を了承してくれません。つまり抵当権を外してくれません。

さらに不動産を売却するには、仲介業者に対し成約価格に応じた仲介手数料が必要です。債務超過の状態で家を売却する場合は、「キャッシング」や「フリーローン」などの高金利の借金で住宅ローン完済の不足分と仲介業者に払う仲介手数料を払うしかありません。住宅ローンは1%未満の低金利ですが、キャッシングは10%以上の高金利となります。まさに泣き面に蜂という状態になるのです。

しかし、この債務超過状態はずっと続くことはありません。住宅ローンの金額は返済によって最終的にはゼロ円になりますが、家の市場価値はよほどのことがない限り、ゼロ円になることはありません。そのため、理論的には住宅ローンのスタートから完済までのどこかのタイミングで必ずオーバーローン状態は解消されることになります。

【マイホームの市場価値と、住宅ローン残高の推移グラフ】

■潜在するマイホーム債務超過リスクへの対策

ですから、マイホームを購入した直後は財政的に最も弱い状態だとも言えるのです。しかし同時に、債務超過の期間に家を売却するようなことにならない限りは、その脆弱さが顕在化することはないとも言えます。そのため、対策としては次の2つが考えられます。

- ① 少なくとも10年はこの家に住むと思える家を購入する。

- ② 頭金を入れる、または頭金相当の資金を温存する。

まず、マイホームの購入にあたっては、「その家に一生住むんだ!」という覚悟までは必要はないですが、少なくとも10年くらいはそこに住もうと思えるような家を購入することです。少しでも長く住み続けることで債務超過状態が解消する時期が近づきます。

次に、フルローンではなく頭金を入れることです。購入した後に購入物件の市場価値が下がり、住宅ローンの金額を下回ることによってオーバーローン状態となるのですから、あらかじめ市場価値の下落を見越して頭金を入れておくことでオーバーローン状態を回避する、または完全に回避できないまでもオーバーローンの期間を短くすることができます。これによって債務超過を回避することができるのです。厳密にはこの例では売却のための仲介手数料が足りませんが、マイナスになっているよりははるかにマシですね。

【1割の頭金を入れて1割市場価値が下がった場合】

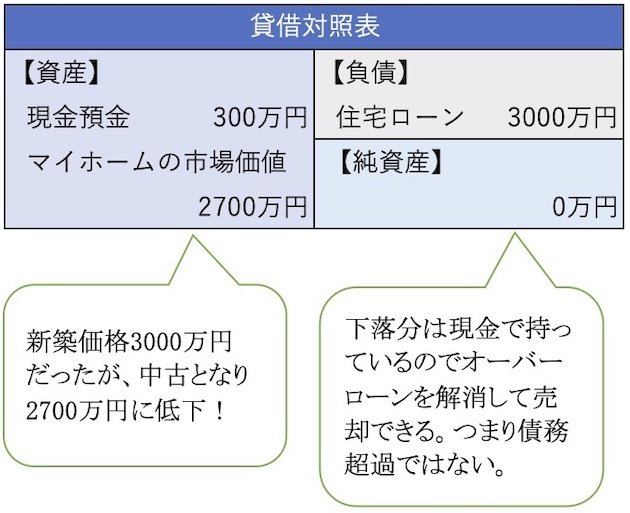

また、この頭金相当の現金は実際に住宅の代金に充当せず、温存していても同じ効果があります。市場価値の下落分以上の現金を持っていれば貸借対照表は債務超過にならないのです(図表)。

【1割の頭金を温存して1割市場価値が下がった場合】

しかし、頭金相当をその後に使い切ってしまうと、実質的に債務超過となってしまいます。また、購入する時点で十分な自己資金がない状態でフルローンの住宅ローンを組むということも債務超過となる可能性が高いです。

もちろん前述したように、債務超過で即アウトということはありません。しかし予期せぬアクシデントによって家を売却しなければならなくなったときに、一気にリスクが顕在化します。そうした潜在的なリスクを負っていることを踏まえて、その分慎重に物件選びやその後10年間の資金計画を立てる必要があるのです。

一刻も早く債務超過状態を脱出しよう

マイホームを購入した直後は債務超過の潜在的リスクがあります。ただ指をくわえて見ていてよいのでしょうか? 粛々と住宅ローンの支払いを続けていれば、いずれは住宅ローンの残高が家の市場価格を下回り債務超過リスクは薄まっていきます。それまでの間に不運に見舞われないよう、ただ神に祈るしかないのでしょうか? 答えは否です。

まずは一刻も早く、債務超過状態を脱出すべく貯蓄を増やすべきです。例えば新築住宅をフルローンで購入したことで債務超過となっている人は、家の市場価値の下落分を現金でカバーできるよう、購入価格の1割~2割を目標として貯蓄してください。まずは前述の「(表)1割の頭金を温存して1割市場価値が下がった場合」のような貸借対照表が目標です。ただし、この貸借対照表でも「純資産」の額はゼロ円ですから、けっして安全というわけではありません。

また、中古住宅を購入した人もけして例外ではありません。家の購入に伴って仲介手数料や住宅ローンの融資手数料、引越し費用などで多くのお金を使ったはずです。特にマイホームを購入した直後の預金は家計史上最も少ない状態になっているはずです。つまり、想定外の出費に対してとても弱い状態なのです。

わたしは「千日の住宅ローン無料相談ドットコム」で一般の方の住宅ローンやマイホーム購入の相談に乗っているのですが、ときどき「いつから繰り上げ返済したらいいですか? やはり早い方がいいですか?」と聞かれることがあります。

理論的に繰り上げ返済は、一日でも早く1円でも多く行うことで利息の負担を少なくすることができます。この究極の形は「頭金」です。つまりすぐに繰り上げ返済できるのなら最初から頭金として入れて、借りる住宅ローンを減らせばよいだけのことです。

加えて、住み始めてから当初の10年(13年)間については住宅ローン控除の恩恵があります。変動金利や当初固定金利などであれば、金利は1%を下回っているので逆にもうかっている状態であり、それも住宅ローン残高が多いほど儲かります。そのため、繰り上げ返済などはせず貯蓄を増やして、一刻も早く債務超過状態や預金が少ない状態を脱出すべき時期なのです。

■当初の10年(13年)で定年時のローン残高の貯金をためるべし

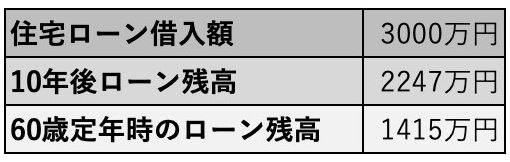

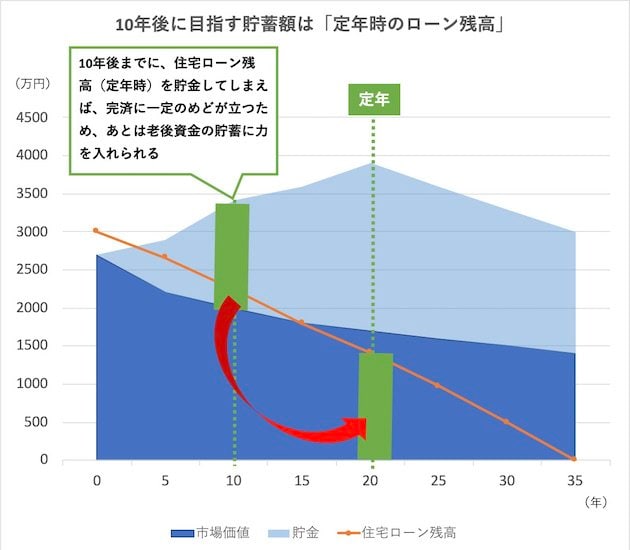

こちらは、40歳で3000万円の新築住宅を購入してフルローンで住宅ローンを組んだ人が10年(13年)で目指す貯蓄額を示したものです。

【10年(13年)後に目指す貯蓄額は?】

10年後の住宅ローン残高は2247万円になっています。そして順調に行けば、20年後の60歳定年時の住宅ローン残高は1415万円となる予定です。

そして、当初10年(13年)間で目標とする貯蓄額は、60歳定年時の住宅ローン残高とするのです。家を購入してから10年(13年)後は定年退職までに完済を目標とする住宅ローンの折り返し地点と言えます。この折り返し地点で定年退職時に完済するだけの貯蓄が達成できていれば、住宅ローン完済のめどが具体的に立っていると言えるのですよ。

この例ではマイホームの市場価値が2000万円に下落しており、まだ住宅ローン残高の方が上回っているオーバーローン状態であるという想定にしています。しかし、貸借対照表の「純資産」の額は1168万円もあります。わけあって売却しなければならなくなったとしても、手持ちの資金で住宅ローンを完済して売却することができます。

また、このように前半の期間で定年時の住宅ローン残高と同額の現預金があれば、まずは完済する自信が付きますよね。住宅ローン完済のめどがついて初めて、老後資金をためていく計画に実現可能性が出てくるのです。

まとめ~住宅ローンで破産しないための秘訣

コロナ環境下にあっても住宅価格は高く、自分が組むことのできるギリギリの住宅ローンを組んだ後に収入が下がり、住宅ローンの金利が上がって利息の負担が増加するとなると、まさに泣き面に蜂状態です。

せっかく購入した家を不幸の連鎖によって喪失してしまわないようにするには、こうしたコロナ環境下の潜在リスクを把握し、自分の収入が減るリスク、選んだ住宅ローンのリスクを踏まえて無理のない資金計画を立て、実行していく必要があるのですよ。そんなことを考えたこともないのなら、今からでも行うべきです。

この記事を読んだあなたが、コロナ環境下の不測の事態に強く厚い純資産を獲得し、ご家族とすてきな人生を歩まれることを祈っています。良かったら著書「住宅破産」もお手にとって読んでみてくださいね!

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①店舗相談でも、低金利商品あり

②新規借入なら、注文住宅で必要な「つなぎ融資」に対応!

③3大疾病の50%保障が無料付帯!

④無料で、3大疾病50%保障&就業不能保障&就業不能保障を付帯する

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。