サラリーマンで年収1000万といえば、誰もがうらやむ富裕層ですよね。これだけの年収があれば、欲しい家の住宅ローンは無理なく借りることができます。しかし、金融機関がたくさん貸してくれるからこそ、危険があるのが年収1000万円なのですよ。

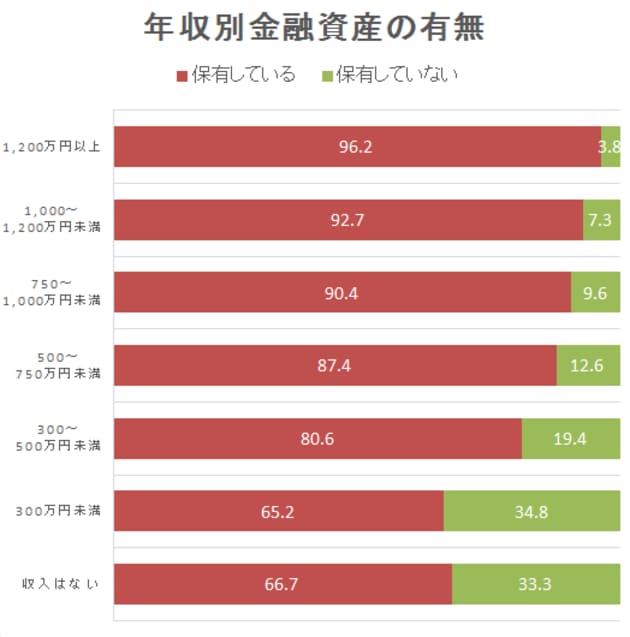

年収1000万世帯の7.3%は「貯金ゼロ」!

こんにちは、ブロガーの千日太郎です。こちらに興味深い調査結果があります。金融広報調査委員会が公表している「家計の金融行動に関する世論調査[二人以上世帯] 平成30年調査結果」です。なかでも気になるのが、「年収別金融資産の有無」という項目です。この結果について、千日太郎がグラフ化(単位:%)しました。

金融資産とは貯金、保険商品、債券、投信、株式などです。収入の少ない人ほど貯金が難しくなることは、なんとなく想像がつきます。しかしいくら年収が高くなっても「貯金ができない人」というのは一定数いるのですね!

年収1000万円だと、ワンランク上のライフスタイルをおくっていそうなものですが、サラリーマンだと、実際の手取り額は720万円ほどになります。少ない金額ではないですが、まだまだ家計を引き締めていかなければならない年収なのですよ。

住宅ローンとは何か?と問われたら私は「毎月決まったお金を(35年なら)420回銀行に払うことだよ」と答えます。これが正確な定義でないことは百も承知ですが、住宅ローンを借りている人にとっての経済的な面における本質です。

なんらかのアクシデントで収入が途切れた場合、このミッションを継続する原資は貯金となります。貯金がゼロだといきなり返済に窮することになり、家を売却して住宅ローンを返済するほか、選択肢が無くなってしまうのです。

6000万円の借入を検討している、年収1000万円夫婦の例

こちらは、千日の住宅ローン無料相談ドットコムに寄せられた、実際の相談事例です。

この住宅ローンで大丈夫でしょうか?

夫(30歳・収入540万円)、妻(30歳・収入510万円)と、世帯年収では1000万円を超える高収入ですが、貯金はゼロで、頭金はおろか手数料として払う現金もありません。そこで、いま金利が低くなっている「変動金利」の住宅ローンを勧められているということでした。

変動金利は、「借りる側」が金利上昇リスクを負う!

私は著書『家を買う時に「お金で損したくない人」が読む本』の中で、無理なく返済できる住宅ローンの金額を計算する4つのルールを推奨しています。

2.元利均等返済でボーナス払いなし

3.シミュレーションの金利は固定金利にする

4.定年時の残高を1000万以下にする

住宅ローンのご相談者からよく聞くのが「変動金利でないと支払いが厳しくて…」という言葉です。ですが、こちらから「そうですね、じゃあ、変動金利で行くしかないですね」とは、口が裂けても言えません。なぜなら、今は安く感じる変動金利ですが将来、金利が上昇したとき、想像以上に負担が大きくなるからです。

・変動金利:金利変動リスクを(借りる人=私たち)が負う。

・固定金利:金利変動リスクを(貸す人=銀行)が負う。

こういうことです。今は金利が低いので、変動金利も固定金利も低い水準になっています。特に変動金利は0.5%くらいになっていますよね。でも、この金利の低さには理由があります。

銀行もまた金融市場から資金を調達して、私たちに住宅ローンを貸しています。銀行が金融市場から借りるときの金利(調達金利)が上がったら、銀行が損をしないように、私たちに貸し付ける金利も上げることができるのが「変動金利」なのです。

なので、表面上は固定金利が高いように見えるのは、金利が上がったときの保険料が込みになっているからなのですよ。変動金利が安いように見えるのは保険が掛けられていないからなのです。

変動金利でローンを組んだ後、金利が上がったら?

金融市場の状況が変わって、変動金利が上がった場合、どうなってしまうのでしょうか? 実は、金利が上がってもすぐに毎月の返済額が増えるわけではありません。5年ルールがあるからです。

5年ルールとは、変動金利が上がっても5年間は直前の元利均等返済額のまま維持するというもの。なので、変動金利が上がっても、5年間は今まで通りの返済額を毎月支払います。そして5年後には、変動した金利に応じた額を毎月支払うか、金利によって生まれた差額分を一括で支払う必要があります。

金利が上がっても毎月の返済額が変らないということは、借金が減らないということです。少しずつ残っていく元本は、最終的に一括返済することになっている銀行が多いようです

実際にどれぐらいの差になるのか、シミュレーションしてみましょう。

たとえば、もっとも変動金利が低いネット銀行(2019年4月現在)の金利水準で、下記のように住宅ローンを借り入れるとします。

・合計6000万円を借入

・変動金利0.45%(2019年4月現在の変動金利水準)

・元利均等返済、ボーナス払い無し

・毎月の返済額は15万5千円をキープする

・返済期間は30年を予定

その後、変動金利が2.775%まで上昇したとします。金利が上昇すると、毎月15.5万円の返済×30年では全額返済できないことになります。となると、住宅ローンの期間を延ばすか、差額分を一括で支払わなくてはいけません。このケースだと、毎月の支払いを15.5万円にキープしたいので、差額を「繰上返済」することにします。

その「繰上返済すべき差額」を計算してみましょう。

|

毎月返済15.5万円を続けるのに必要な繰上返済額 |

|||

| 金利上昇のタイミング | 繰上返済額 (B-A) |

月15.5万円返済で返済できる額(A) |

金利0.45%を維持したときの残高(B) |

|

5年後 |

1416万円 | 3784万円 | 5200万円 |

| 10年後 | 1031万円 | 3350万円 | 4381万円 |

| 15年後 |

692万円 |

2852万円 | 3544万円 |

| 20年後 |

404万円 |

2280万円 | 2684万円 |

①5年後(残り30年)の残高は5200万円。

②毎月の返済15.5万円、金利2.775%で30年で完済できる住宅ローンの借入金額は3784万円。

③つまり5年後に変動金利が0.45%から2.775%に上がったときには、1416万円(=5200-3784)繰上げ返済すれば、毎月の返済15.5万円を維持したまま、残り30年で完済できるということになります。

変動金利が上がった場合に「2.775%」という仮定を置いたのは、変動金利が最低水準である住信SBIネット銀行の店頭金利が2.775%だからです。

店頭金利というのはいわば定価です。つまり銀行のホンネとして、定価である2.775%で貸したいのだとすれば、今後2.775%くらいまで金利が上がる可能性は想定しておくべきだろうという考え方です。

これを見ると分かる通り、5年後に金利が上昇した場合、1416万円も繰上返済しないと、毎月の編作額をキープすることはできないのです。貯金がないまま、変動金売りを借りることの危なさが分かったでしょうか。

【関連記事】

>>住宅ローンの変動金利が上昇したら、いくら繰上返済すべきか、借入金額別に診断!

夫婦共働きでは、”収入が下がる時期”を考慮しよう

「払いきれなかった分は退職金で払えばいいかな。親も退職金で住宅ローンを完済したし」なんて考えは甘いですよ。親世代はそれでいいのです。

ただし、団塊ジュニア世代がリタイアして年金を受け取る立場になったら、よほどの高給取りで多額の年金保険料を払っていない限りは、今の親世代が受け取っているレベルの年金はもらえないでしょう。「親がそうしたから」という理由は、今の時代、通用しないのです。

ひと昔前で「年収1000万世帯」というと、夫が1000万プレーヤーで妻が専業主婦 or 扶養になるようにパートをセーブする という形が多かったですね。しかし、最近はこのご相談者のように夫500万+妻500万で合計1000万円という世帯が増えています。

そこがひとつの落とし穴でもあります。1000万の年収があるという前提で住宅ローンを組み、妊娠や出産で奥さんの収入が入らなくなったとしたら、影響大ですよね。これはアクシデントではなく、もちろん喜ばしいことです。

これから家族を増やしたいという希望があるのなら、共働き世帯の場合、少なくとも妻の妊娠と出産によって一時期は収入が半減することは織り込まねばなりません。

さらに、出産には母体のリスクも存在しています。どうしても喜ばしい部分がクローズアップされますが、事実として、妊婦であることを理由に住宅ローンの審査で落とされるということもあるのです。

共働きで年収1000万円世帯の場合でも、

・1人の収入でも返済を継続できるように借入金額をセーブする。

・収入が半減しても返済を継続できるよう多めに貯金を貯めておく。

この2点を意識して、この何年かは継続できる住宅ローンの計画を立てることが必要になってくるのです。

年収1000万円なのに住宅ローン破産する人の特徴

さて、ここで最後に「年収1000万円なのに住宅ローン破産する人」の特徴を挙げてみましょう。

①いくら貯金があるか把握してない(もしくは貯金ゼロ)。

②定年時のローン残高が幾らになるか把握していない。

③変動金利でないと家計がまわらない。

④ペアローンで借りた後に子どもを授かった。

⑤500万+500万の夫婦共働きで世帯年収が1000万円だ。

この5つの設問で3つ以上に当てはまったら、潜在的には相当ヤバイと思ってください。「借りられる金額と返せる金額は違う」というのは従来からの住宅ローンの常識です。

不動産会社の営業マンは『売るまでがお仕事』です。将来、金利が上がって老後破産してしまっても関係ありません。なので、一見支払いがラクに見える変動金利を勧めがちです。事実変動金利を選ぶ人が6割超いるという統計調査結果もあります。

銀行の融資担当者は『貸すまでがお仕事』です。その債務者が定年後にローンを返せなくなったら、第一順位の抵当権を実行して貸金を回収するだけです。彼は銀行の審査マニュアルに沿って融資を実行したまでのことです。

しかし低成長時代に突入した今の時代に家を買おうとしている我々は、もう一段階先取りして想定する必要があります。それは「返せる金額と老後を生きられる金額は違う」ということです。その点を意識して、住宅ローンを選択することが重要です。

【関連記事】

>>住宅ローンの変動金利が上がる時期を大胆予測!高い貸出金利の人が激減して、銀行が一斉に金利を引き上げるのは「2023年」

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2025年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2026年2月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

![]()

住宅ローン 全期間引下げ(新規借入)・変動金利

- 実質金利(手数料込)

- 0.762%

- 総返済額 3410万円

- 表面金利

- 年0.630%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,611円

低金利の上、がん50%団信無料

- 実質金利(手数料込)

- 0.772%

- 総返済額 3415万円

- 表面金利

- 年0.640%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,745円

①保証料など0円サービスが充実

②新規借入の場合は自己資金10%以上で金利優遇あり

③最大3億円まで借入可能

- 実質金利(手数料込)

- 0.782%

- 総返済額 3421万円

- 表面金利

- 年0.650%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 79,880円

①ネット銀行の低金利を店頭相談で申し込める!

②51歳以下なら3大疾病保障特約(50%)が無料で基本付帯

③新規借入なら、注文住宅で必要な「つなぎ融資」に対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

保証料や団信などの諸費用がほとんど無料  |

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

PayPay銀行の住宅ローンは、ネット銀行ならではの低金利が特徴です。がん50%団信も付帯するようになり、auじぶん銀行などと人気を分けています。

ネット銀行ならではの、お申込みから契約までネットでお手続きを完結できる点も魅力的です。

ただし、審査は厳しめです。

条件のいい借り手に絞ることで低金利を実現しているものと思われます。当初の計画では、徐々に融資対象を拡大していくとしていましたが、今後どうするのか注目しています。